Uniswap V3 上周发布了,当然只是发布,离上线还有近两个月的时间,市场反响平平。Uni?Token 不但没涨,甚至还跌了一波,以示对其“不够颠覆性创新”的抗议。

毕竟大家之前想的都是,真正的 L2、Rollup、便宜到爆的 Gas 费等等,似乎在 V3 里面都没有提及。只是说了 V3 上线之后,可能会部署至二层解决方案? Optimism 网络,都算不上 V3 的核心内容。

V3 的核心内容,主要聚集在这么几个点:粒度控制的聚合流动性,多级费率、范围订单、历史预言机和软件许可保护,过去几天对于这些点分析或是解读的文章应该铺天盖地了,在这儿便不在累赘,完全不知道的朋友建议自行查阅。

本文想要写的是,专业 DeFi 级玩家和普通玩家眼里的 V3 有什么区别?其实在资深?DeFi?圈,大家对于 V3 的发布和设计是赞不绝口,绝非普通市场对于 V3 的反应。

在这些人眼里,Uniswap 一出手,便感觉这才是把 AMM 发扬光大,对 AMM 有着最深刻理解的团队设计出来的作品,才是“正规军”的感觉。

而目前市面上一众 ForkDex 和各路对于 AMM 算法以及无偿损失的改进方案,在 Uniswap 的 V3 面前,可能只能算是“小打小闹”的游击队。

一切服务于资本效率

Uniswap筹资2500万美元最新社区提案疑似被取消:8月20日消息,Uniswap引发争议的筹资2500万美元的社区提案已被取消。该提案计划分两年筹集2500万美元,通过自动化投资策略获取收益,一半收益分给社区成员,一半分给服务提供商Flipside。提案遭到Dune Analytics等社区成员的反对,他们不同意将收益分给Flipside,认为这是滥用资金的行为,经过数小时的辩论、推特回复和讨论,在获得4690万票反对后,该提案似乎已被取消。Dune Analytics随后发推称:我们很高兴今天的提案没有通过。我们期望与UNI社区合作,帮助以最佳方式推进社区分析筹资工作。(fxstreet)[2021/8/20 22:26:46]

如果你对《DeFi 托拉斯帝国?AC 主导“并购”的多个项目均大幅上涨》这篇文章有印象的话,你可能会记得里面写到过:

DeFi 大神 AC 在 Twitter 上公开表示“自己沉迷于资本效率的改进方案”,这也是为什么他收购了许多 DeFi 项目,试图打造一个托拉斯帝国,来提升资本效率。

不夸张地说,2021 年 DeFi 的增量市场,一多半会来自于那些能够有效提升资本效率的项目,因为这已经在传统金融市场演绎过,这也是资本,或者说是金融的本质所带来的必然结果。

Uniswap社区提案:计划筹资2500万美元交由委员会管理,旨在激励社区及开发者:8月19日,Uniswap社区发起最新的社区提案,该提案计划筹集价值2500万美元的UNI,通过自动化投资策略获取收益,并将50%的收益分发给社区成员或Dune Analytics等行业机构,以促进Uniswap社区的共同繁荣。

另外50%的收益将拨付给加密行业机构Flipside,用于为Uniswap提供基础设施开发服务。此提案建议将全部资金交由10人组成的委员会管理,其中3人为Flipside的成员。目前这一提议遭到Dune Analytics的强烈反对,他们指出这一提案将使高达2500万美元的UNI被Flipside机构操纵,而这对于整个Uniswap生态的软件开发商都会造成重大影响。[2021/8/19 22:25:02]

于是 V3 给我们看到了一个比当前市面上所有解决方案都优雅的多的东西——粒度控制的 AMM 聚合流动性。理论上最高可以把资本效率提升 4000 倍(当然这是个极端值,并没有太大的参考意义)。

这像是很多玩家喜欢的网格交易,如果你能够判断准一个交易对最为频繁的价格区间,比如 BTC/USDT,设置好上下限,可以做出非常好看的年化。

比如去年 BTC 在 1 万左右横盘几个月那会,你的网格如果设置的是 9000-11000,那么你的收益肯定会比那些开天地单(比如3000-30000)网格的玩家多很多倍。

数据:Uniswap V3仅用2个月已占据41%市场份额:Messari分析师Ryan Watkins在推特上表示,Uniswap V3正在蚕食去中心化交易市场。推出仅两个月后,它就占据了41%的市场份额,而且没有放缓的迹象。此数据包括来自以太坊之外的DEX的交易量,包括BSC和Polygon上的交易量。[2021/7/9 0:39:02]

Uniswap V3 也是一样,现在通过允许 LP(流动性提供者)将资金放入制定价格区间的曲线内,在 LP 对价格判断相对准确的前提下,可以以比原来少得多的资金,赚到和之前同样的手续费。

而同时,对于原本那些非常厌恶无偿损失的 LP,现在他们可以通过这种价格区间控制,完全掌控自己可以接受的无偿损失的比例。这种对于资本效率的提升,不夸张地说,“碾压”当前市面上所有 Swap 的解决方案。

当然,所造成的一个后果便是,LP Token 因为开始分价格区间,不再是之前那种通用型 LP,摇身一变成了类似 NFT 的模式。

对谁造成了冲击?

AAVE、Curve、Sushi和一切基于AMM的仿盘。

第一个你可能想不到,圈内大家第一个想到收到冲击的,反而不是各类 Swap,而是 AAVE。作为 DeFi 界两大巨头之一,借代类扛把子的 AAVE,也一直致力于探索对资本效率的提升。

UNI跌破25美元关口 日内跌幅为2.7%:欧易OKEx数据显示,UNI短线下跌,跌破25美元关口,现报24.988美元,日内跌幅达到2.7%,行情波动较大,请做好风险控制。[2021/3/4 18:14:13]

前段时间,AAVE 发布了基于 LP 的抵押,其本质就是提升资本的利用率。现在 Uniswap 这个最大的 LP Token 直接变成了类 NFT,那些 LP 做借代的应用直接路被堵上了大半。

更重要的是,因为有了这种粒度控制 LP 的机制,原先 LP 拿 100 万能赚 1 万的手续费,现在在判断准确的情况下用10 万做市资金就能赚 1 万的手续费,剩下 90 万去干别的。

这种资本效率的提升已经远远大过 LP 抵押借代的方式,于是显得后一种方案变得有些“鸡肋”。

1、Curve

除了粒度控制 LP 区间之外,Uniswap 还有分级费率,目前有0.05%、0.30%和1.00%三个档。

比如高风险的新山寨币/ETH对设置1%,中风险的 ETH/DAI 对上设置0.3%,低风险的 USDC/DAI?对上设置0.05%。

对于稳定币互换,Uniswap V3 因为有了粒度控制,可以用很小的资金量(比如USDC/DAI,相信绝大多数 LP 的区间都会设置在0.99-1.01)实现和 Curve 类似的滑点。

公告 | ?Unification(UND)上线DigiFinex公告:DigiFinex将于2019年02月21日10:00(GMT+8)上线Unification(UND),并同步开启充币服务,交易和提币服务将于2019年02月22日10:00(GMT+8)开启。

UND交易对:UND/USDT、UND/BTC、UND/ETH[2019/2/20]

同时因为分级费率的原因,手续费比 Curve 便宜,再加上 Curve 原本那种调用合约的方式 Gas 费用就比 Uniswap 要贵不少。

所以可以遇见的是,如果 Curve 没有做出相应的调整,等到 V3 上线,稳定币互换这个市场,要被 Uniswap 啃下一大块肉来!

2、Sushi 等一些列 Uniswap 仿盘

除了技术层面的各种创新之外,Uniswap V3 还有个软件许可保护,即在两年内,商业或生产级应用是不可以直接使用 Uniswap V3 代码的。简单来说,两年之内,你不能以商业目的去 Fork。

这是一把明牌的护城河策略,虽然看上去有些“不那么区块链”,引起了一定的争议,但人家就是这么设置了,你也不能说人家“错”。于是留给 Sushi 等其他团队一个难题,等 V3 上线后,只有三个选择:

1、厚着脸皮无视协议硬抄。像是 Sushi 这些大的 DEX 交易平台估计干不出这事儿,毕竟人家那个软件许可是受法律保护的。

明牌大所抄的话,一是要吃官司,二是用户印象上会造成很不好的印象,原先没有约束时你拿就拿了,现在告诉你不许拿你还拿,就是“偷”。

一些匿名团队的小 DEX 也许会 Fork,反正团队匿名不怕官司,一开始没啥流量也是光脚的不怕穿鞋的。但是 Fork 之后,在 Uniswap V3 和 Sushi 的夹击下,恐怕不会有多少中小 DEX 生存的空间了。

2、不抄,什么也不干。现在 Uniswap 已经是统治地位了,想要占据一席之地的其他 DEX,面对新技术 V3 的 Uniswap 来袭,若是什么也不干,后果……

3.抄创意,但是不抄代码。这可能是唯一一条出路,甚至说在 V3 的基础之上做出更多的创新,这也是整个行业希望看到的。

然而这注定是最难的一条路,因为这条路意味着,你需要有比 Uniswap 团队更好的创意,对 AMM 更深的理解,以及更强大的工程能力,这些都太难了……

想想当初那些号称“6个月超越?Binance”,或者喊出类似口号的 CEX 创始人,我对此不甚乐观。

Uniswap V3 会毁掉一些东西又会造就一些新东西

Uniswap V3 可以预见性的会毁掉一些东西。

比如当前大火特火的流动性挖矿,到时候因为 LP Token 的彻底改头换面,要么玩不转,要么只能使用 V2 或者 Sushi 的 LP,V3 的 LP 可组合型收到破坏。

比如刚才提到的专做稳定币互换的项目,像是 Curve。甚至通过在 0.999 和 1.001 价格之间为 DAI/USDC 提供流动性,V3 的头寸可以完全取代 Makerdao 的锚定稳定模块。

Uniswap V3可以预见性的会造就一些新东西。

比如基于新的 LP Token 的 DeFi 组合方式或是玩法。比如 V3 里面强化的预言机功能,允许通过一次链上调用计算过去约 9 天内任何的 TWAP 价格,Uniswap 不需要预言机,而且本身便是更好的预言机。

比如,因为价格区间判断对于 LP 的收益影响极大,原先那种简单粗暴地把资金扔进去交易对吃手续费,或者挖矿的日子可能一去不复返。

市面上可能由此转向越来越多专业级的 Uniswap V3 LP,或是基于 LP 各项数据统计,调整之类的新项目。

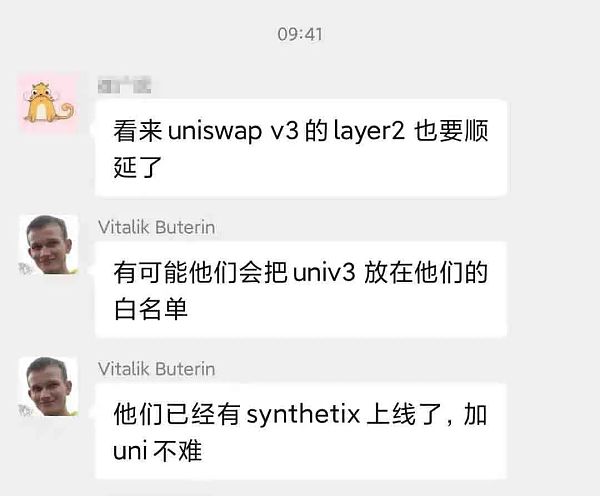

Optimism主网延期塞翁失马?

近期有个和 V3 关系比较密切的消息:原本计划 3 月上主网的明星 L2 项目,主打 Rollup 的 Optimism (以下简称OP)推迟到 7 月份了。

要知道,OP 的生态可是有 Uniswap、SNX 和 Compound 这几家顶级 DeFi 站台,所以大家纷纷对其予以厚望,而 SNX 已经在 OP 的测试网上跑了一段时间了,除了偶尔出过的小 Bug,整体反响不错。

一开始大家都觉得可能对 V3 是个利空,毕竟 V3 是 5 月上线,也说了顺利上线之后会开始部署 OP 的 Layer 2 ,现在 OP 直接推迟到 7 月份,Uniswap的 L2 在那之前是没戏了。

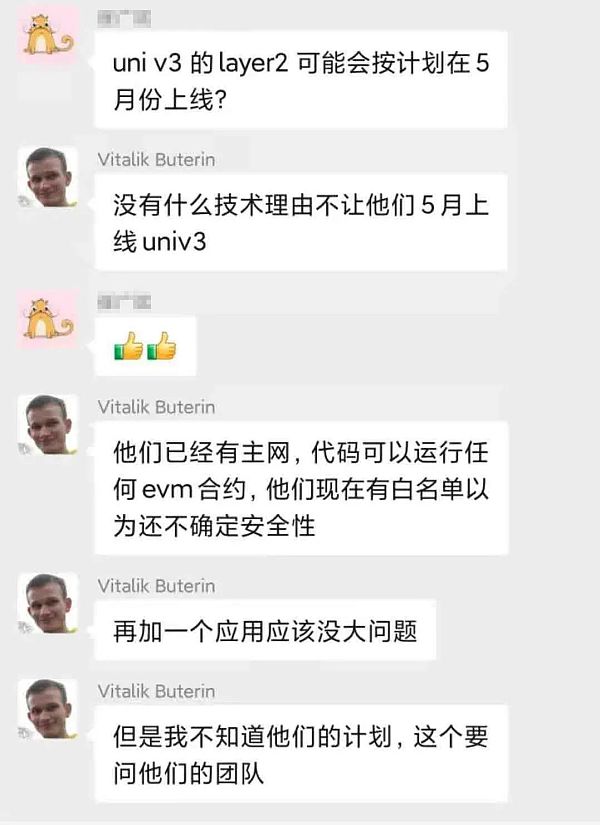

然而塞翁失马,焉知祸福。万一到时候,事情是这么个节奏发展呢?

V 神也没说一定如此,只是说技术上完全可行。

如果真的是这样,Uniswap 作为白名单项目 5 月率先登录 OP,届时除了原本作为龙头 Dex 最大的交易深度,再加上 V3 自身一大堆的技术创新,现在还有一个 L2 超低的 Gas 费用和超快的交易速度,而别的 DEX 在 OP 正式发布主网之前,依旧得跑在 ETHL1 上,忍受那几十美金又贵又慢的交易体验……

Uniswap 就真的碾压一切 Dex 了。当然,一切都是极其不负责任的推想或是猜测。

不得不说,Uniswap 与 Binance,在?DEX?与CEX 界,真的是一模一样的感觉:?“一直被模仿,从未被超越”。

标签:UNISWAPUniswapDEXUnifundpawswap币论坛Uniswap FinanceETH Max Yield Index

如果我想在公众号文章里贴一首歌,那么我会直接在后台曲库里进行搜索。麻烦在于,后台曲库属于QQ音乐,由QQ音乐去和各大音乐公司购买版权,那么就肯定有些歌根本找不到.

1900/1/1 0:00:00第二次世界大战使所有当时的世界老牌强国都因战争成为负债国,战争结束后,美国坐拥全球工业产值 50%,全球黄金储备 80%,是全球第一大经济体、全球唯一核武国家.

1900/1/1 0:00:00NFT的火热来到了一个十字路口。数字艺术家Beeple的NFT作品《Everydays: The First 5000 Days》以6930万美元的价格出售,带动NFT出圈,在减去拍卖收费和税款.

1900/1/1 0:00:001.以太坊2021年大事件时间线本文整理了以太坊 2021 年大事件时间表,进展将在 WeETH Staker 论坛持续更新.

1900/1/1 0:00:00一文详解NFT技术栈及应用案例?在之前的文章中,我们阐述了NFT的概念及分类。在本文中,我们将进一步深入介绍NFT技术栈以及在这几个月中发展不错的一些应用案例.

1900/1/1 0:00:00首推以太坊基金会发布针对信标链安全性和测试的提案请求 (RFP)。社论Danny Ryan 希望不再使用 eth1 和 eth2 这两个词.

1900/1/1 0:00:00