Grayscale 一枝独秀的时代已经过去,比特币 ETF 群雄割据的时代或将到来。

原文:《比特币 ETF 崛起,灰度死亡螺旋成型,它将转向新战场吗?》

先前《链新闻》报导,全球最大加密货币信托基金的灰度公司(Grayscale),其比特币信托基金(GBTC)的负溢价已达历史新高的-14.34%,再加上竞品和比特币 ETF 这是 Coin Metrics 的创立人 Nic Carter 表示,灰度很有可能转型成比特币 ETF。

眼看他起朱楼,眼看他宴宾客,眼看他楼塌了,《桃花扇》的经典名句也许正适合灰度现在的情况。

灰度基金是数位货币投资集团(DCG)于 2013 年成立的子公司,专门管理加密资产的信托基金。

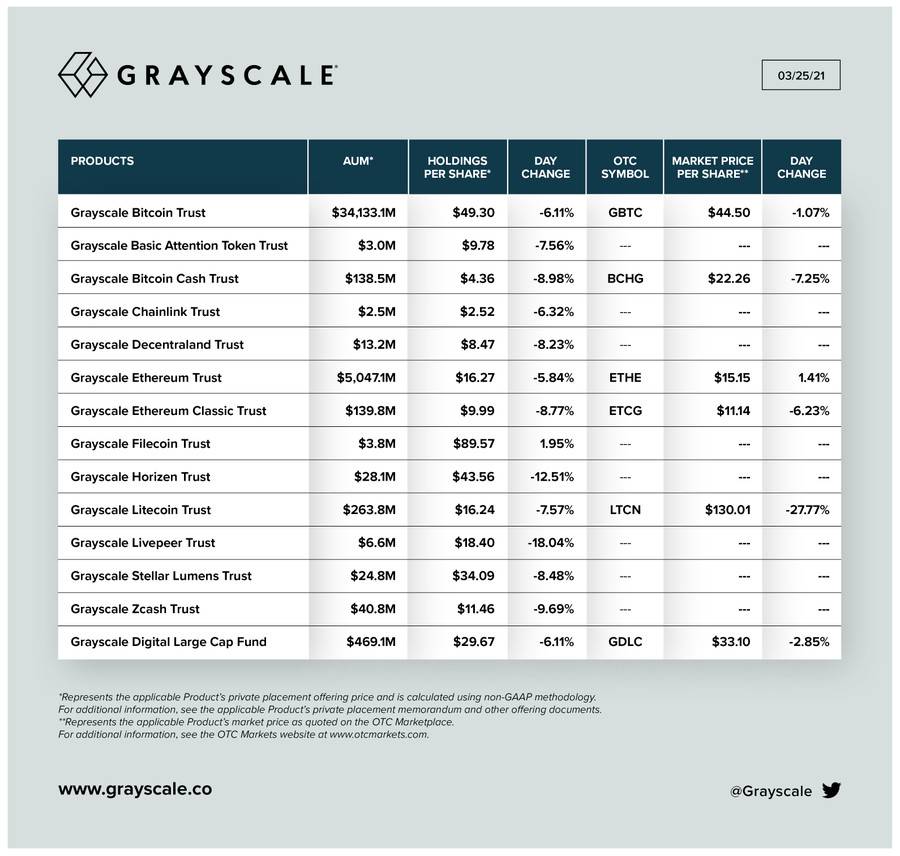

毫无疑问,灰度一定是比特币崛起的最大受益者。据 Bybt 数据,截至(2020 年)六月,灰度比特币信托的持仓量仅有 36.5 万枚比特币,以当时价格 9,700 美元计算,总值约为 35 亿美元;时至今日,灰度比特币信托持仓量来到了约 65.5 万枚比特币,总值来到了 341 亿美元。

灰度GBTC负溢价率收窄至36.60%,半年收回超25%:6月21日消息,据Coinglass数据显示,当前灰度总持仓量达213.06亿美元,单日涨幅5.21%。灰度GBTC负溢价率收窄至36.60%,较2022年12月观测到的最高点(48.89%)已收回约25.13%。其余主流币种信托溢价率如下,ETH:-52.76%;ETC:-59.97%;LTC:-44.33%;BCH:-15.05%。[2023/6/21 21:51:26]

先说结论:灰度比特币信托(GBTC)的溢价是因为套利机制无法有效运作,市场投机,最重要的,比特币作为资产还不成熟。

灰度的 GBTC 是类似 ETF 的信托基金产品,可以同时在一级市场申购,赎回,二级市场交易。这种机制产生的两种价格:实时净值和实时市价。而灰度的 GBTC 是审核过的投资人以现金或比特币(BTC)申购 GBTC 份额,锁仓六个月后,才能在二级市场中卖出。

在灰度刚开始负溢价的时候,市场有些人认为这个情形也会出现在 ETF,不需要过多担心。但他们不知道的是,这和传统的 ETF 完全不同。

灰度GBTC冲高至17.35美元,半年涨超120%:6月21日消息,据行情数据显示,灰度GBTC冲高至17.35美元后回落,现报价16.85美元,单日涨幅11.44%,过去5日涨幅达27.65%。此外,GBTC自去年12月观测的低点(7.86美元)以来,半年涨幅达120.73%,在同一时期内BTC现货价格涨幅约为71.85%,GBTC近半年内表现优于BTC。[2023/6/21 21:51:22]

在传统金融市场的 ETF,通常在第一天申购份额后,第二天就可以卖出,所以:

净值大于市价时,投资人在二级市场中买入 ETF,并在隔天依照净值价格赎回,藉此套利。

市价大于净值时,投资人会先申购,在第二天于二级市场中套利。

而 GBTC 的锁仓日期高达六个月,这代表如果买入后,比特币暴跌,投资人也无法卖出,只能眼睁睁看着看着资产流失。

但为何有人要申购 GBTC?

第一个原因是,比特币市场尚不成熟。

作为最老牌的加密基金之一,灰度提供了「合规」的比特币投资机会。要知道,对于许多基金,例如养老基金,是不允许购买比特币的。而透过灰度则是可以认购 GBTC 份额,并在二级市场套利。

数据:ARK基金本周累计买入约54.2万股灰度GBTC:金色财经报道,当前灰度GBTC报价7.93美元,负溢价率48.7%。ARK方舟基金本周共买入541,845股灰度GBTC。[2022/12/18 21:52:01]

在比特币逐渐变得热门后,基金的许多用户可能会希望投资比特币,而市场上恰好只有灰度的 GBTC 可以合规投资。在僧多粥少的情况下,在一开始的时候,灰度的 GBTC 不断「正溢价」,这也让合规投资人更大胆地投入更多资金申购。

另一个溢价的原因则是对于市场情绪过于乐观。

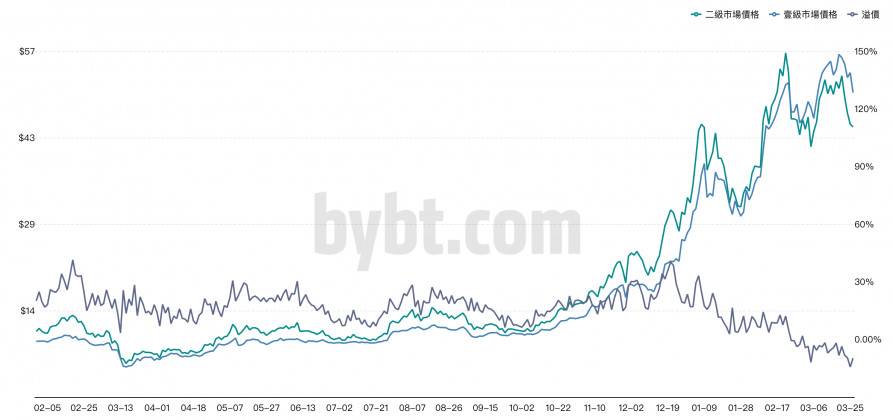

下图是 Bybt 的灰度 GBTC 溢价图:

去年三月疫情爆,比特币两天跌掉 50% 后,GBTC 溢价从 21% 直接下跌至 3.37%,而随着比特币一路走强,GBTC 溢价大致上是逐步向上,直到 12 月 22 日最高溢价 40.2%,随后就逐步下跌,一直到今年 3 月 5 日首度出现负溢价。

从去年三月至十二月,溢价大致上是跟着比特币价格成长。这一段时间市场上并没有其它的比特币基金或是类似产品,而市场共识也认为比特币会继续上涨。在这样的情绪下,认证的投资人自然可以放心申购 GBTC,因为比特币一直上涨,灰度持续溢价。

四家财富管理公司已购买灰度GBTC股票:金色财经报道,向美国证券交易委员会(SEC)提交的新文件显示,四家财富管理公司已收购Grayscale的比特币投资信托基金的股份,进一步证明机构采用数字资产。伊利诺伊州的财富管理公司ClearPerspectiveAdvisors周五披露了直接持有的7,790股GBTC股票。俄亥俄州的AncoraAdvisors截至6月30日收购了13,945股GBTC的股票。截至3月31日,波士顿私人财富此前报告了88,189股GBTC股票,其敞口增加至103,469股。俄亥俄州经理帕克伍德将持股从3月底的93,000股增至125,000股。(cointelegraph)[2021/8/15 22:15:09]

这样一来,一级市场投资人就可以同时赚比特币上涨的钱,和「溢价的利润」,再利用这些溢价利润申购 GBTC,不断套利。而二级市场的投资人则是有一个合规的环境交易比特币,只要比特币继续上涨,他们就有套利空间。

理论上,如果没有其它竞品出现,这样的溢价会持续下去,直到牛市结束,二级市场没有套利空间,溢价逐渐摊平,剩下还愿意不断购入 GBTC 的只剩比特币的长期投资者。

Miller Opportunity Trust将向灰度GBTC投资超过3亿美元:2月7日消息,由Miller Value Funds监管的米勒机会信托(Miller Opportunity Trust)向美国证券交易委员会(SEC)提交文件披露,将通过数字资产管理巨头灰度将约15%的基金投资于比特币,由于该公司的总持有量估计在22.5亿美元左右,其比特币配置将超过3亿美元。(CryptoPotato)[2021/2/7 19:09:12]

从价格趋势来看,去年十二月中,比特币不过才 2 万美元,真正的爆发期才刚开始。但为什么溢价率逐步转变,甚至在今年三月出现了负溢价?

其中很大原因可能是美国上市公司 MicroStrategy 发行了优先可转换债。

MicroStrategy (纳斯达克股票代码:MSTR)是美国商业软件上市公司,大约在去年八,九月,该公司陆续购入了 4.75 亿比特币。要知道,当时 MicroStrategy 市值不过 20 多亿美元,却将公司近四分一个资产购入比特币。

虽然该公司执行长 Micheal Saylor 一直致力于他们是在「对冲货币贬值」的风险,但市场「用钱投票」,在九月后,MSTR 股票就和比特币有明显的连动。比特币单月上涨 42%,MSTR 单月上涨 105%。无论 MicroSrategy 怎么想,市场知道已经把它当成「比特币的形状」。MSTR 变成了比特币概念股。

但 MSTR 风险仍然过高,但可转换债就不同了。

不论是 MSTR 股票或是比特币,都会认列在「无形资产」中,价格就会波动影响损益表数字,而企业或基金如果购买可转换债就不同了,只要 MicroStrategy 的偿还债务能力没问题,可转换债在损益表上几乎是没有波动的。

而根据《链新闻》整理资料,MicroStrategy 购入比特币的均价为 24,212 美元,这代表他们的收益超过 100%,偿债能力没有问题。

到期日后,购买可转换债的公司或基金「可能会有」两个选择(细节未公布),一个是用现金加退款赎回,另一个是用换 MSTR 的股票。如果比特币继续增长, MSTR 可能会继续增长;那万一比特币下跌,就换回现金。

MicroStrategy 公司债提供了一个低风险,有可以捕获比特币价值的投资机会。

不只是 MicroStrategy 提供了另一类的投资方式,美国最古老的银行梅隆和德意志银行也提供了机构投资人投资比特币的方式,目标甚至是「主经纪商服务」,增加了用户的资金效率;散户方面,加拿大也陆续推出了三支比特币 ETF,天桥基金也推出了比特币基金,且标榜「不会溢价」。

这些更成熟的投资的比特币方式,都用投资人不需要再锁仓六个月,冒着比特币掉价的风险投资;另一方面,这些投资方式的出现,也让二级市场的用户不用再「溢价」购买 GBTC,接盘的人少了,灰度的 GBTC 自然就形成了「死亡螺旋」。

即使现在是负溢价,买 GBTC 比买外面比特币便宜,二级市场也不会有人会轻易接盘,因为无法赎回,只能靠找到下一个买家。

是的,灰度可能正在转型。

像 GBTC 这样无效率的交易方式是无法满足市场的。因此只能选择转换,其中一种可能的方式就转换成比特币 ETF。

虽然没有正式消息,但据《链新闻》先前报导,灰度在 3 月 10 日时释出新职缺,恰巧就是负溢价之后,其中光是 ETF 栏位就有九个职缺,包括 ETF 合规长,ETF 产品开发专家,ETF 销售总监,显示灰度下一目标就是 ETF。

但灰度的加密货币信托依然有优势,只是不在比特币而已。

目前市场上的焦点依然是比特币,但比特币和其他加密货币,如以太坊(ETH),Filecoin (FIL)有本质上的区别。比特币比较像是「价值储存」,而其他加密货币可能是支付,或是金融科技创新。

可以发现,在灰度出现负溢价后,另一个着手的就是迅速上架竞争币(Altcoins)的加密货币信托。在 3 月 17 日一口气推出了 Basic Attention Token (BAT)、Chainlink (LINK)、Decentraland (MANA)、Filecoin (FIL)、Livepeer (LPT)等五个加密或信托。

目前灰度的总锁仓量为 431 亿美元,扣除掉比特币和以太币后,仅剩约 11 亿美元;值得注意的,现在有在二级市场交易所的信托股票,只有以太坊信托 ETHE 没有负溢价,这表示,除了 ETHE 外,以及 GBTC 外,市场对其他加密货币兴趣缺缺。

总结下来,灰度一枝独秀的时代已经过了,甚至美国证券交易委员会(SEC)最后批准的 ETF,那也是群雄割据的时代;而唯一可以让灰度取得先机的就是 ETHE,但随着机构对以太币兴趣增加,不难想像下一个标的就会是以太坊,灰度的先机又可以领先多久呢?也许只能寄望其他竞争币崛起吧。

来源链接:www.abmedia.io

来源:链新闻 ABMedia

据美国特拉华州官网显示,数字货币资产管理公司灰度投资(Grayscale Investment)新注册以太坊扩容方案 Nahmii 代币 NII 信托(GRAYSCALE NAHMI TRUST.

1900/1/1 0:00:00DeFi兴起之前人们就意识到了隐私的重要性,由此产生了Zcash、Dash、Monero等隐私代币。但人们逐渐发现隐私代币仍然无法解决多数隐私问题。隐私更像是链上的一种功能.

1900/1/1 0:00:00文章系金色财经专栏作者牛七的区块链分析记供稿,发表言论仅代表其个人观点,仅供学习交流!金色盘面不会主动提供任何交易指导,亦不会收取任何费用指导交易,请读者仔细甄别,谨防上当.

1900/1/1 0:00:00去中心化DAPP和中心化APP不同,因为处于极早期。非常牛的创始人大多是不热衷炒币的,他们大多只有自己项目的币,或者有点其他很少数量的币。因为那样会导致对金钱的贪婪,失去对创新的追求.

1900/1/1 0:00:00本文由“Fairyproof Tech”原创,授权“金色财经”独家首发,转载请著名出处。在一篇审计报告中,用户如果希望详细了解被审计合约中出现的问题和风险,最需要阅读的就是对这些风险的详细描述了.

1900/1/1 0:00:00NFT(non-fungible Token,非同质化通证)迎来了真正的爆发。NBA Top Sort总销售达到了2.26亿美元,超过CryptoKitties,位列NFT收藏品第一位.

1900/1/1 0:00:00