什么是MEV

MEV是Miner Extractable Value,指的是矿工可提取价值。MEV最早由Philp Daian等人于2019年4月提出,并随着DeFi的发展,逐渐被人们重视。

(Flash boys2.0提出了MEV概念,arxiv)

具体来说,MEV是什么?我们知道,矿工在以太坊中可以打包交易,生成区块,而在其产生的区块内,矿工可以将交易包括进来、排除在外、对交易进行排序等。除了交易费用和区块奖励之外,矿工还可以通过上述操作提取出更多的价值。而这个价值就是MEV。

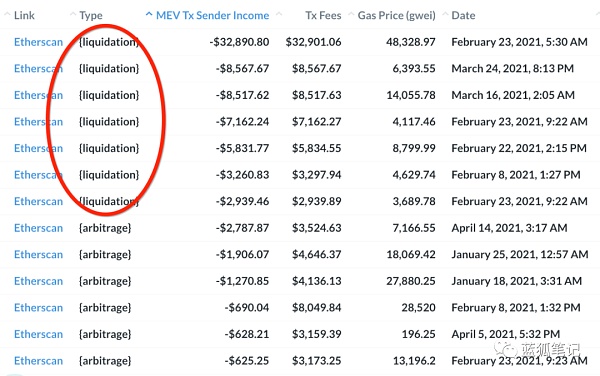

MEV在DeFi领域,主要发生在套利交易和清算方面。套利交易,比如在不同的DEX之间,如Uniswap和Sushiswap之间存在套利机会。如下图,是一个真实的套利交易:

(MEV的真实案例,Etherscan)

一MEV机器人通过闪电贷借用1.8亿美元攻击Sashimi Swap,赚约3500美元:6月1日消息,加密情报平台Arkham监测显示,昨晚,一个 MEV 机器人(0xb2…2B96 为 MEV bot 调用合约,0xb4…0343 为单次使用的 MEV bot)通过闪电贷借用了 9.5 万枚 WETH(价值近 1.8 亿美元)以攻击 Sashimi Swap,该机器人卷走了 Sashimi 的投资合约和 slETH 合约中剩余的最后一笔钱,但仅约 3,500 美元。据悉,Sashimi Swap 曾在 2021 年 12 月遭到攻击损失了 21 万美元,随后该项目被放弃。[2023/6/1 11:52:56]

套利者首先用17.01个ETH在Uniswap购入33160.66个LDO,然后在Sushiswap上以23.05个ETH卖出,获利6.04个ETH。(这是一个收益比较丰厚的MEV例子,比这个高的也有,但大多数MEV到不了这个收益级别。)

上述的可提取价值就是MEV。

一般来说,在Uniswap上发生一笔较大的交易之后,就会产生一定的价格滑点。而套利机器人往往不会错过这样的机会。它向矿工提交套利交易。矿工也有可能参与到这个游戏中来,矿工只需自己进行交易,优先打包进区块即可。如果其收益比单纯的手续费用收益更高,那么矿工就有动机参与进来。当然,出现套利机会时,不会只有一个机器人会注意到,其他机器人也会参与进来,并出更高的gas费用。这就引发了套利的费用竞争。也就是所谓的PGA(Priorty Gas Auction)。

MEVerse链测试网已集成EVM及Solidity:1月2日消息,韩国手游公司Me2Gen宣布,已将EVM集成至MEVerse的测试网中。MEVerse是该公司所创建的区块链主网, 该公司相关负责人表示,“由于以太坊占据了公链主网市场的很大一部分,如果将??Solidity应用于主网,将有利于我们引入基于以太坊的项目。”

该公司预计将于1月份正式将其集成至主网。(coindesk)[2023/1/2 22:21:02]

可以说,由于以太坊上交易的持续存在,MEV是一直都有的。因此,也很难准确计算出一共有多少MEV。不过通过历史记录,可以计算出已经实现的MEV。截止到蓝狐笔记写稿时,目前已实现的MEV超过3.8亿美元,规模不小。

MEV与抢先交易

MEV并不一定都是抢先交易。它可能是良性的,也可能是恶意的。

如果MEV只是平常的套利交易,对于市场来说,是良性的。比如在Sushiswap有一笔大的交易导致产生了较大的套利空间。套利机器人进行套利,让其价格回到市场真实价格水平,这是正常的行为。

但是我们在Uniswap等DEX交易中,经常可以看到“抢先交易”的情况,在用户发起交易之后,机器人抢先交易,从而操纵价格,最后售出获利。这相当于用户无形中增加了交易成本。

外媒:MEVbots可通过“MEV gain”盗取用户的ETH:9月24日消息,据加密推特用户 /img/202281241828/2.jpg" />

(从2020开始统计的MEV,Flashbot)

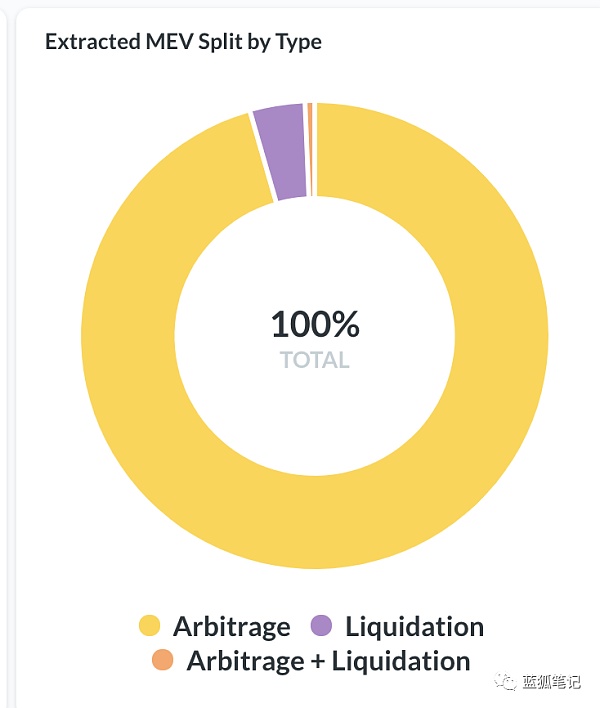

目前市场上MEV主要来自于交易套利,占据90%以上,而剩余以清算为主,大概不到5%左右。

(MEV以套利和清算为主,Flashbot)

(套利和清算占据绝大多数MEV,Flashbot)

Offchain Labs和Matter Labs计划为Layer 2网络集成抗MEV机制:以太坊扩容团队Matter Labs首席执行官Alex Gluchowski和Offchain Labs首席技术官Harry Kalodner都表示将集成可以对抗MEV(矿工可提取价值)的方案。Offchain Labs表示在探索一种相对比较新颖的方案,可能不会在刚开始的时候提供,其联合创始人和首席执行官Steven Goldfeder,同样也是MEV学术论文的作者之一,最近联合发表了一种全新的共识算法论文《Order-Fairness for Byzantine Consensus》,将排序这件事去中心化。Matter Labs表示将通过零知识证明和VDF(可验证延迟函数)技术隐藏交易内容,彻底避免MEV。[2020/12/7 14:29:20]

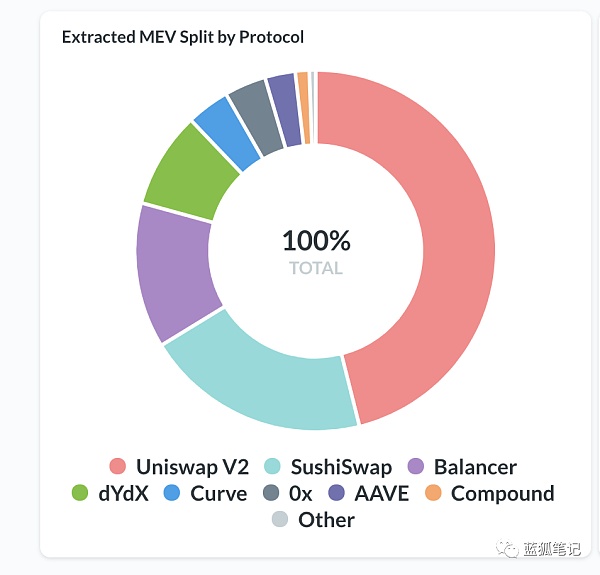

如果从协议来看,截止到蓝狐笔记写稿时,MEV方面最常交互的协议主要有Uniswap(47%)、Sushiswap(20%)、Balancer(13%)、dydx(8.5%)、Curve(3.7%)。可以看出,目前主要还是以套利交易为主,以清算为辅。

(MEV最喜欢交互的协议,Flashbot)

ARCH与MEV

MEV赛道中,主要有ARCH和ROOK。ARCH是ArcherDAO的治理代币。Archer协议希望联合矿工和策略提供者,通过套利交易、清算等获得更多的收益。

简单来说,Archer协议中有两个重要的角色,一个是矿工,一个是策略提供者。只有两者配合才能完成MEV的落地。策略提供者负责提交交易,矿工负责打包交易进入区块,协议则将两者联系起来,将策略提供者提交的交易路由给矿工。

在这种协作中,策略提供者就像是套利、清算机会的挖掘者,他们负责到处发现各种可能的获利机会。一旦发现可能的机会,则会将其发给Archer协议,而Archer会路由给矿工。当最后套利成功,协议会在策略提供者和矿工之间按一定的比例进行收益分配。

目前在这个收益分配中,目前协议并没有从中捕获费用,未来可以根据DAO的治理,协议也参与到最终的收益分配中来,从而赋予ARCH价值。

ARCH的可能性

*市场规模

假设日平均MEV能维持在260万美元,Archer可以获得20%的市场份额,那么,在这种情况下,Archer日均可获得MEV高达52万美元,年化MEV高达1.89亿美元。而ARCH可以捕获其中多少比例费用,则由其DAO社区来决定。假设,可以捕获其中的5%,那么可捕获年化费用可以超过900万美元。

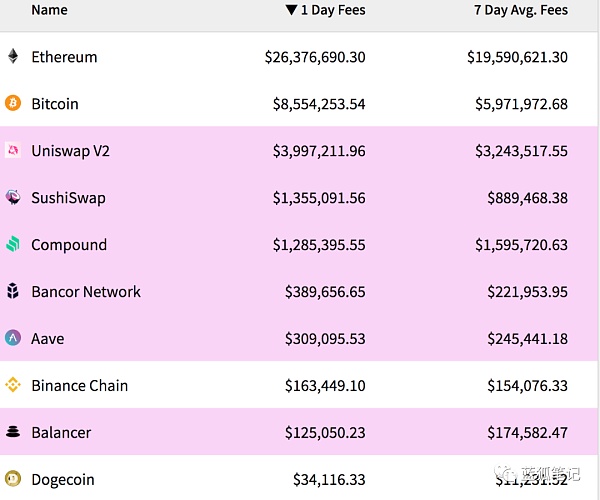

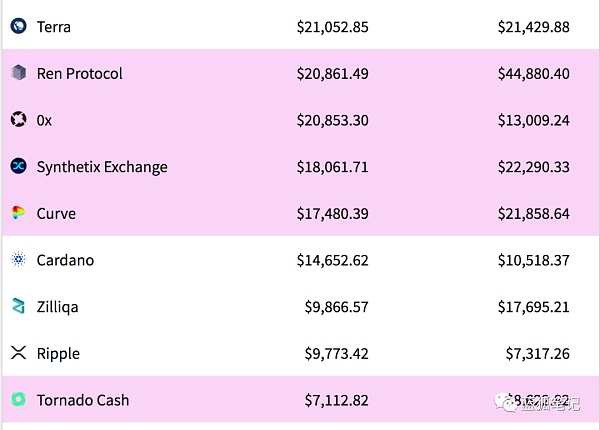

可以看看目前有多少协议可以达到这个级别,如果能达到这个级别,其估值又能达到多少?如果根据cryptofee的统计,就目前的数据,年化捕获费用可以达到1000万美元以上的有ETH、BTC、Uniswap、Sushiswap、Compound、Bancor、Aave、Binance Chain、Balancer等,而Terra、Ren、0x、Synthetix、Curve、Tornado等都低于这个级别。

(加密协议捕获费用排行,Cryptofee)

也就是说,假设ARCH捕获的年化费用达到1000万美元,那么,它在加密领域就能跻身于当前主要的DeFi协议级别。

当然,以上所述纯属假设,能否实现,主要取决于团队的执行力。而执行力本身是需要事实和落地来证明的。就目前而言,团队还有待证明,这也是主要的风险点之一。

*矿工的重视

EIP-1559可能会导致矿工不断寻求新的收益来源。如果矿工发现MEV的价值足够大,加入ArcherDAO协议以实现更多收益来源也是可能的。随着加入的矿工越多,策略提供者越多,那么,ArherDAO能够实现的MEV规模就越大。

*ARCH与ROOK

当前MEV市场的主要玩家是非矿工类的交易者。不过,有一些MEV只能由矿工才能捕获,因为矿工有机会对交易进行排序或将某些交易排除在外。也就是说,PGA的gas竞价只能完成部分的MEV。而ROOK当前主要通过PGA完成MEV,而ARCH则是跟矿工合作,这让ARCH可实现的潜在MEV更高。

在Dan Robinson那篇著名的《以太坊是黑暗森林》的文章中,Dan曾经提到,套利机器人是无处不在的,它们随时准备扣动扳机。例如文章作者Dan在发现一个智能合约有漏洞之后,他计划在被人发现之前将资金收回,防止被盗。但是,套利机器人很快发现了他们的交易,并复制了该交易,替换了地址,通过出更高的gas费执行交易,最后抢走了资金。

随着以太坊矿工了解到MEV价值,MEV成为矿工的重要获益来源。随着矿工的加入,纯粹交易者的机会从整体上看可能不如矿工和策略提供者的联合体。

*MEV赛道的后发者

谁是最后的胜利者?谁是主要玩家?现在还不能下定论。虽然ROOK可触摸的市场潜力可能不如ARCH ,不过其也可以逐步改变策略。

此外,其他的后发者也可能进入MEV的赛道,如果有更好的落地执行,能够更好地联合矿工和策略提供者,能够有更好的DAO治理,能够有ge更好的代币价值捕获机制,那么,后来居上也并非不可能。这是一个开放的市场,只要存在足够收益空间,就会有源源不断的竞争者进入。

-------

风险警示:蓝狐笔记所有文章都不能作为投资建议或推荐,投资有风险,投资应该考虑个人风险承受能力,建议对项目进行深入考察,慎重做好自己的投资决策。

数小时之后,Coinbase即将登陆纳斯达克。作为真正意义上的加密货币第一股,Coinbase的上市备受行业内外期待,其估值也高达千亿美元.

1900/1/1 0:00:00一幅现实中不存在的数字艺术画作卖出6930万美元,一条推文卖出290万美元,一个勒布朗·詹姆斯扣篮的镜头卖出20.8万美元.

1900/1/1 0:00:00你没有过这样的经历:将一笔资金发送到某个账户后,这笔资金却不翼而飞?你可能是遭了“清道夫”的手。我们来帮你解除危机.

1900/1/1 0:00:001、万物皆可代币化?或许合成资产是个入口2019-2020年去中心化金融热潮席卷全球;2021年,一种全新的代币NFT(非同质化代币)又火了一把.

1900/1/1 0:00:00你在网上几乎不能不读到关于NFT的信息。NFT代表了稀缺数字艺术的可证明所有权,它们正在风靡全球。名人正在铸造他们自己的NFT,朋友们在左右推销他们的项目,每天都有新的平台公布.

1900/1/1 0:00:00头条▌央行印发《金融机构反和反恐怖融资监督管理办法》,自8月1日起施行4月16日消息,中国人民银行印发《金融机构反和反恐怖融资监督管理办法》(以下简称《办法》).

1900/1/1 0:00:00