撰文:Footprint分析师Simon(simon@footprint.network)

日期:2021年11月

数据来源:FootprintMakerDaoVSLiquityDashboard

围绕DeFi的主要核心赛道包含了公链、借贷、DEX以及货币等,其中稳定币占据重要的组成部分。然而从8月开始监管对于稳定币的讨论逐渐增加,甚至美国的财政部、美联储、SEC等众多监管机构都瞄准了稳定币。

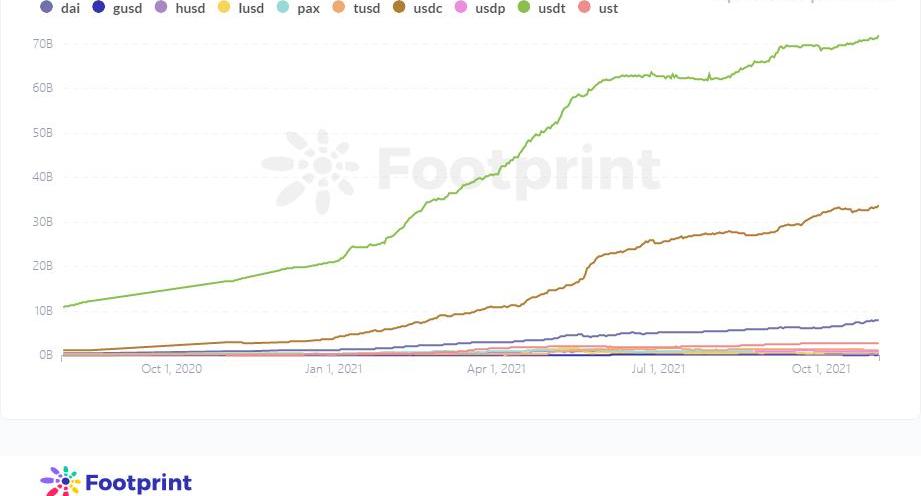

可以看到从2021年开始,稳定币的市值趁着DeFi繁荣的东风迅速攀升,越来越多的稳定币涉足到DeFi当中。然而人们对以USDT、USTC为首的中心化稳定币颇具微词,依靠中心化机构而生的稳定币是否与去中心化相悖。

稳定币市值数据来源:FootprintAnalytics

上线于2018年的MakerDao通过抵押ETH铸造DAI带来了一个让人眼前一亮的稳定币,作为第一代去中心化稳定币,虽然在2020年3月遭遇过坏账,但由于其先发优势在去中心化稳定币中仍占据第一把交椅。

时间快速来到2021年,同样是超额抵押的稳定币LUSD也对稳定币的中心化发起质疑,称大部分稳定币都是以法币抵押而形成的中心化稳定币,要创建一个保持去中心化的协议Liquity。

同样是通过借贷协议铸造形成稳定币的MarkerDao与Liquity常常会被放在一起比较。

Linea推出的Linea Voyage系列NFT已空投至用户地址:7月19日消息,由ConsenSys推出的以太坊Layer2解决方案Linea推出的Linea Voyage NFT系列已空投至符合要求的用户地址,具体以用户于Linea Voyage活动期间获得的积分为划分级别的标准,该系列包含5种类别。[2023/7/19 11:04:05]

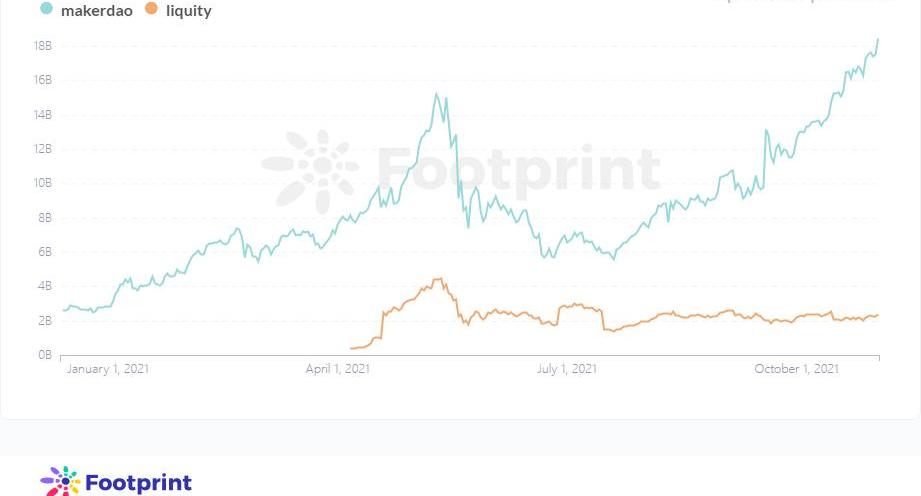

从FootprintAnalytics上看到,MakerDao与Liquity在TVL上有着明显的差距,约是Liquity的7.6倍,DAI的市值也将近是LUSD的12倍。这主要还是由于稳定币的先发优势易守难攻,就如同USDT的问题显而易见但鉴于转移成本较高,目前USDT仍占据稳定币市值第一。

MakerDao与LiquityTVL数据来源:FootprintAnalytics

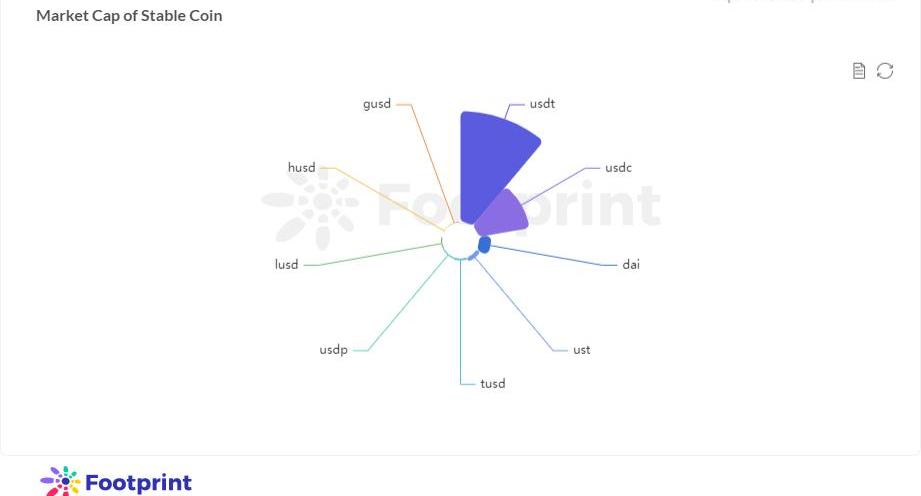

DAI目前的市值已经是仅次于USDT和USDC的第三名,在去中心化稳定币中一直稳居第一。而LUSD目前在稳定币中仅排第7,与DAI的体量相差甚远。

稳定币市值分布数据来源:FootprintAnalytics

但Liquity作为超额抵押稳定币市场的后来者,自然要吸取了前车之鉴,Liquity很多机制都是针对MarkerDao的痛点而设定的。FootprintAnalytics已在《Liquity的机制真的能实现后来居上?》中对Liquity的特点进行剖析,本文将主要从1)借贷过程、2)稳定币机制、3)代币模式、4)清算机制这四方面对Liquity和MakerDao进行对比。

经济学家Henrik Zeberg:只要经济不陷入衰退比特币和其他加密货币会继续上涨:金色财经报道,经济学家、资深交易员Henrik Zeberg就BTC和整个加密货币市场的现状发表了详细的看法,Zeberg对当前市场状况的看法目前仍然乐观。只要经济不陷入衰退,比特币和其他加密货币的价格就会继续上涨。Zeberg 说,这是由于流动性涌入系统。

\u2028至于中期前景,Henrik Zeberg仍然持悲观态度。此前,这位经济学家曾声称,自 1929 年以来最严重的金融危机即将到来,而且今年可能已经发生。提请注意所有相同的 Swissblock 指标,Zeberg 表示已经达到顶峰,顶部开始崩塌,这与 2008 年类似,是崩盘的开始。[2023/3/16 13:08:03]

对比1:借贷流程

抵押物

用户借款的第一步便是要抵押资产,与Liquity只能抵押ETH相比,MakerDao允许有多种抵押物。目前MakerDao还支持USDC、USDT、TUSD等中心化稳定币,LINK、YFI、COMP等平台代币,以及Uniswap的LPtoken。

Liquity认为LUSD作为去中心化稳定币,以ETH作为抵押物才是真正的去中心化。而如USDT等背后是中心化机构,由此生产的稳定币实则仍是中心化。

MakerDao在2020年3月前也曾只支持ETH做为抵押物,但2020年3月ETH币价的大跌加速了MakerDao对支持多抵押物决策的上线,在危机时刻开放了USDC使得DAI恢复了流动性。

多抵押物是一把双刃剑,一方面通过USDT等稳定币可以分散平台风险,调整DAI的供需。另一方面以USDT作为抵押的稳定币也有众多风险,如被SEC起诉或储备金监管不足,同时其他平台代币的涨跌也与ETH的涨跌相关性很高。

Compound创始人:稳定币从根本上比电汇、ACH货币、写纸质支票或使用信用卡的支付方式要好:金色财经报道,Compound 创始人 Robert Leshner在纽约的Chainlink SmartCon活动中表示,无论你是零售用户、对冲基金、交易所还是想要进行支付的企业,稳定币在任何地方都具有疯狂的吸引力,在某些方面,每个人都期望比特币做的事情,稳定币已经做到了。稳定币从根本上比过去的电汇、ACH货币、写纸质支票或使用信用卡的支付方式要好,稳定币更胜一筹。它们更快、更便宜、更好,并且任其发展,它们将赢得并征服一切。监管机构似乎得出了同样的结论,并将稳定币作为监管整个行业的途径。如果你现在是一名立法者,那么你正在关注稳定币并看到一些非常成功的东西,它可能会让你感到震惊。[2022/10/13 10:33:20]

站在平台的安全性出发,无法给出到底是MakerDao还是Liquity更安全的定论,但作为用户的可选择性来说,MakerDao给出的选项会更加多样化。

利息和最低抵押率

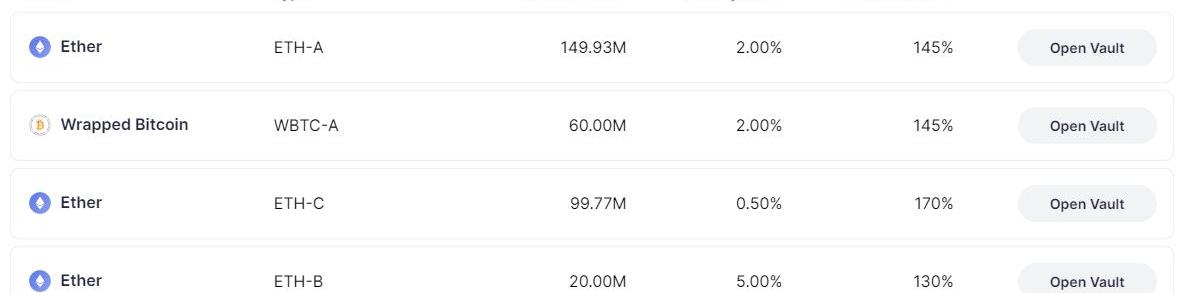

MakerDao在借款时收取固定利息,费率会根据不同资产及不同最小抵押率而变化。

例如ETH有3个池子,最低抵押率从低到高分别是130%、145%、170%,对应的固定利息分别是5%、2%、0.5%。除部分稳定币和LPToken的最低抵押率较低,其他代币的池子最低的抵押率均在130%以上,越高的抵押率会使资金利用率变得越低。

GFXLabs宣布将于6月13日上线抵押借贷协议Interest Protocol:6月2日消息,GFXLabs宣布将于6月13日在以太坊上线抵押借贷协议Interest Protocol。Interest Protocol发行超额抵押的Stablecoin USDi,用户可以将wETH、wBTC或UNI存入抵押金库,并以该抵押品借入USDi。同时支持用户通过将1USDC存入Interest Protocol中来铸造1USDi,销毁1USDi铸造1USDC。所有USDi持有者都会自动获得利息收益,无需进行质押。[2022/6/2 3:58:32]

对于在Liquity的用户最低抵押率仅需要110%,且没有随着时间不断增长的借款利率。虽然Liquity仍有一个0.5%-5%的借款费用,但这个费用为一次性费用不会随着时间不断增加。这就使Liquity的用户更偏向于长期使用借款,并不急于还款,从而帮助Liquity的TVL保持相对稳定。并且持有LUSD的用户也将长期持有,进而提高了LUSD的供应量。

而MakerDao的用户看着每日不断增加的应偿还费用,需要不断地提醒自己寻找更高利率的投资渠道覆盖借款费用,否则他需要尽早还款以便停止借款的不断生息。

对比2:稳定币用途

MakerDao和Liquity通过抵押铸造的稳定币分别是DAI和LUSD,两者在用途上有着明显的区别。

MakerDao平台本身支持让Dai的持有者可以通过将其存入储蓄账户中来获得持有Dai的存款利息。当DSR上升时,会刺激更多持有者将DAI存入,增加DAI的需求。

MakerDao通过固定利息和存款利息调控DAI的供需,但这些调整的依据是MakerDAO成员的判断,又回到了MakerDao是否足够去中心化的问题。

币安NFT市场开始支持Binance Pay:5月19日消息,币安NFT市场开始支持Binance Pay,允许用户通过Binance Pay购买NFT。目前该功能仅适用于币安NFT二级市场上以固定价格出售的NFT和Mystery Boxes。[2022/5/19 3:28:18]

Liquity平台为LUSD的持有者提供一个稳定池,允许用户将LUSD投进池子赚取因他人被清算而获得的抵押物ETH和平台代币LQTY奖励。收益的多少取决于有多少人会被清算,当市场越不稳定,ETH的价格急速下跌反而会使稳定池的收入增加。

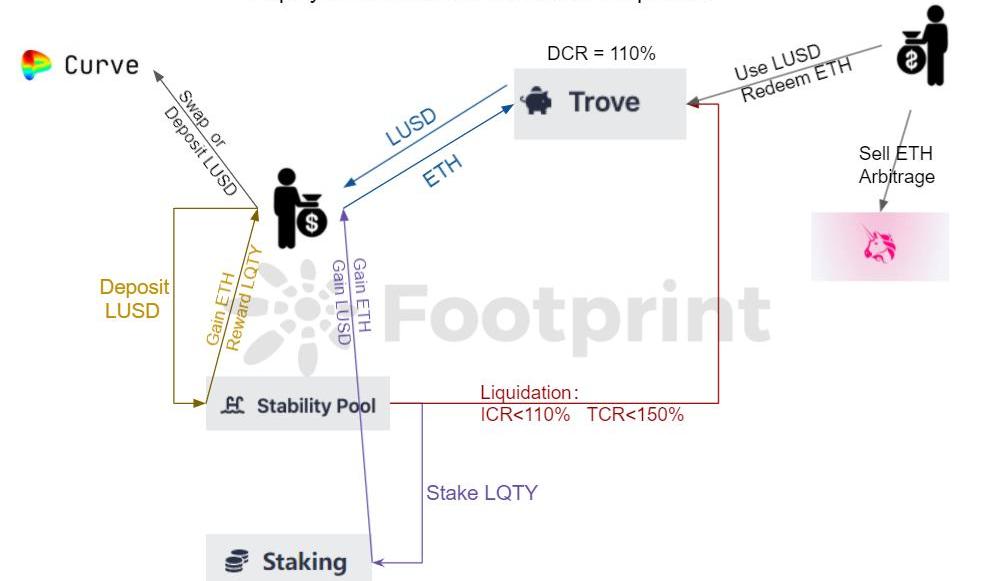

Liquity核心模式?图片来源:FootprintAnalytics

从外部用例的角度来看,目前有众多协议均支持DAI。而LUSD的持有者有60%以上始终在Liquity的稳定池中,并未实际走出Liquity平台本身。虽然LUSD在Curve、SushiSwap和OlympusDao中的比例在不断增多,但距离DAI还有一段距离。

对比3:代币机制

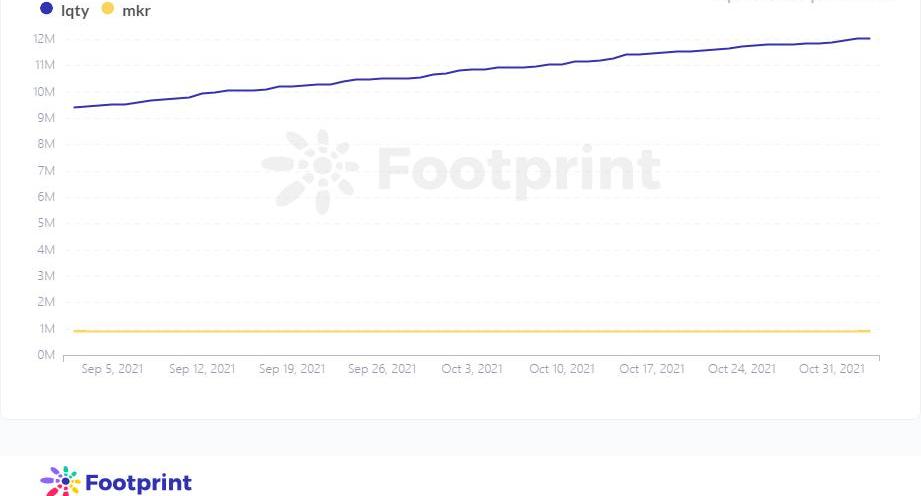

MakerDao和Liquity的平台代币分布为MKR和LQTY,两者的主要区别在于发行量及用途不同。

从代币发行来说,MKR的供应量并无固定数量,主要取决于整个MarkerDao的债务情况。如在2020年3月全球加密货币市场暴跌时,MakerDao的抵押物ETH发生530万美元的缺口,MakerDao通过发行和拍卖新铸造的MKR补充DAI,从而通过销毁DAI偿还发生的不良债务。反之,当协议的盈余超过某个阈值时,MKR将被销毁。

而LQTY并不会参与到清算债务中,且它的供应量仅1亿。LQTY的主要来源于在其稳定池中投入LUSD而获得奖励,用户还可再把获得的LQTY进行质押从而分得其他用户借款和赎回的费用。LQTY主要用于激励用户把借出的LUSD投入到它的稳定池中完善清算机制,这也解释了为什么目前有60%以上的LUSD还都在Liquity自己体系中。

代币流通量?数据来源:FootprintAnalytics

从代币的用途上来说,MKR是一个治理代币,使用MKR可以对协议参数以及重要的生态系统事物进行投票。但大部分MKR由早期投资者及大户持有,这又使得MakerDao陷入了中心化的漩涡。

而LQTY并不是治理代币,它的用例仅为帮助持有者捕获收益,因此从两者的币价可以看出相差400倍之多。代币LQTY的流通供应量在未完全释放前仍是稳步上升的,而MKR的流通供应量在市场稳定时基本会保持稳定。

对比4:清算机制

清算机制是任何借贷类系统稳定性的核心,MakerDao和Liquity的清算机制有着显而易见的差别。

经历了2020年3月份考验的MakerDao对清算机制进行了完善,由原来的英式拍卖模式切换到初始要价从高到低的荷兰式拍卖,但它仍为拍卖模式,时效需6小时。并且MakerDao在发生清算时需要有足够持有DAI的用户主动参与进来。虽然MakerDao已经通过引入稳定币抵押和发行MRK来加强对DAI流通量的调控。

Liquity创新了一种自动化的清算机制,降低MakerDao清算机制的风险。当有用户低于最低抵押率时,任何人都可以发起清算的操作。为了弥补发起者支出的Gas费,发起者将获得借款人借款时存入的200LUSD清算准备金外加0.5%的清算抵押物作为奖励。而清算的LUSD来自于Liquity的稳定池,作为回报稳定池的持有者将按比例获得清算的抵押物ETH。

这种模式不论对于清算发起人还是稳定池中持有LUSD的清算人来说都是有利可图的,并且清算的发生无需等待6小时,一旦触及110%的抵押率将立即执行。

即使是有大规模资产需要被清算,当稳定池中的LUSD被消耗殆尽时,将进被称作”重新分配“的二级清算机制:对于需清算的借款人,系统会将他金库中的债务和抵押物重新分配到所有其他借款人的金库中,此时抵押率越高的借款人将分得越多的债务和抵押物,作为额外的收入,即使他的抵押率有所降低。

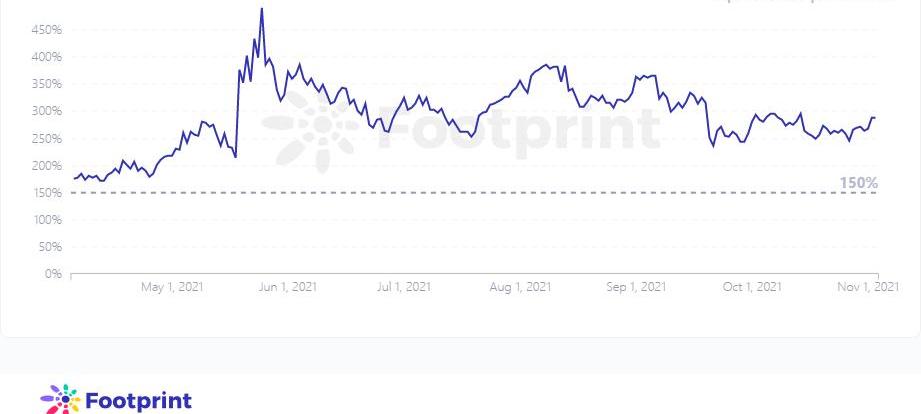

此外,Liquity为了保证有足够抵押率应对风险设置了复原模式,当系统总抵押率低于150%时将启动对全部抵押率小于150%的金库的清算。复原模式的设置对有较低抵押率的用户起到了震慑作用,使Liquity的总抵押率目前保持在280%左右。

Liquity总抵押率数据来源:FootprintAnalytics

结论

Footprint对这两个协议的区别对比汇总如下:

MakerDao与Liquity模式对比?图片来源:FootprintAnalytics

Liquity可谓是站在了巨人的肩膀上,设置的机制处处针对MakerDao的痛点。但不能定论Liquity的机制就能战胜MakerDao,两者都是处于不同时期根据市场不断优化的产物。MakerDao作为最早的稳定币借贷协议,利用先发优势已经在市场中站稳了根基。

Liquity在追逐MakerDao的道路上还有相当一段距离,主要在于DAI的流通性和使用范围更大,这使新用户也会更优先考虑使用DAI。近期MakerDao也仍在坚持不懈的扩展它的用例,提出让DAI成为清洁货币,不断拓展与现实世界资产的结合,去解决更高维度的人类问题——环保和绿色金融。

作为去中心化稳定币的前驱者,MakerDao虽然因为涉及中心化问题而屡遭诟病,但它具有的前瞻性和更宏大的战略视角是不容否定的。Liquity更像是不断跟随“带头大哥”脚步并努力青出于蓝的“后浪”,想要动摇MakerDao的根基还需要等待一个可以“趁虚而入”的时机。在那之前Liquity还需要在拓展LUSD的用例方面继续打稳根基,或在稳定币的细分市场继续形成更多的差异化,例如Liquity更加鼓励长期借款。

以上内容仅为个人观点,仅供参考、交流,不构成投资建议。如存在明显的理解或数据错误,欢迎反馈。

关于FootprintAnalytics:

FootprintAnalytics是一个一站式可视化区块链数据分析平台。Footprint协助解决了链上数据清理整合的问题,让用户免费享受0门槛的区块链数据分析体验。提供千余种制表模板和拖拽式的作图体验,任何人都可以在10秒内建立自己的个性化数据图表,轻松洞察链上数据,了解数据背后的故事。

来源:金色财经

11月16日,工业和信息化部印发《“十四五”信息通信行业发展规划》。文件指出,经济社会数字化发展拓展行业新空间.

1900/1/1 0:00:00美国主要投资银行摩根士丹利的投资基金通过购买灰度比特币信托基金份额,增加了对比特币的投资。根据周二提交给美国证券交易委员会(SEC)文件,摩根士丹利InsightFund增持了超过63%的GBT.

1900/1/1 0:00:00原文来源|灰度研究报告编译整理|白泽研究院加密经济是下一个新兴市场投资前沿,而元宇宙则处于Web3.0互联网发展的前沿.

1900/1/1 0:00:0023:00-08:00关键词:dYdX基金会、以太坊上稳定币发行量达926.7亿美元1.11月20日消息,dYdX基金会发推称,已在链上执行DIP3,完成安全模块恢复的10天时间锁延迟.

1900/1/1 0:00:00OpenSea作为全球最大的数字艺术品交易市场,其交易总额已达100亿美元,是目前NFT的最大流量入口.

1900/1/1 0:00:00文????小玲儿出品???耳朵财经刘慈欣在《三体》中写道,“人类的未来,要么是走向星际文明,要么就是常年沉迷在VR的虚拟世界中.

1900/1/1 0:00:00