毫无意外地,DeFi市场的总锁仓价值(TVL)突破了1000亿美元,去年年底行业机构的预测变为现实。

DeBank 4月29日数据显示,包含以太坊、BSC、xDai、Polygon链上的各类DeFi应用,已经锁住了价值1038.6亿美元的加密资产。该网站的统计尚未计入Heco链上的锁仓价值,如若加上该链上锁住的78.9亿美元,各主流链上支持的DeFi总锁仓价值已经达到1117.5亿美元。

从各链上应用类型看,锁仓量高度集中于去中心化交易所(DEX)和借贷两个应用场景中,其中BSC链上的DEX应用PancakeSwap的锁仓价值达到了133亿美元,超越了以太坊链上的王牌DEX Uniswap。目前,超过100万美元TVL的DEX达到63个。

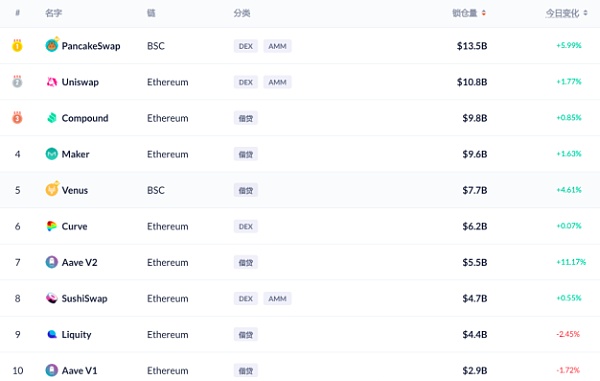

以太坊链上的Compound仍然是借贷场景中的头部应用,锁仓价值达98亿美元。有人气的借贷应用在以太坊、BSC和Heco这三大主流链上约40余个。

显然,DEX和借贷已经成为链上的红海市场,开发者们想要从这两个领域中突围,一来需要创新型的产品,二来需要治理代币能展现优异表现,二者往往密切相关。

去中心化衍生品、收益聚合器类应用也有杀成红海的迹象,有21个之多的衍生品应用出现在三大链上,收益聚合类应用更是超过了29个。DeFi用户痛点集中的资产跨链无论从锁仓量还是应用数量上看,仍属于蓝海市场。

推特前CFO:推特的价值应该是数千亿美元:11月2日消息,推特前首席财务官兼首席运营官Anthony Noto周二在接受采访时表示,马斯克以440亿美元的价格收购推特可能是一笔便宜交易,前提是他可以通过推出新功能和削减成本的方式从该平台中汲取价值。Noto指出,“按照他们认为合适的方式执行真的取决于团队,但鉴于推特拥有如此有价值的内容,我认为推特应该拥有数十亿用户。如果推特能够释放这些价值,公司的价值应该是数千亿美元,而不是数百亿美元。”[2022/11/2 12:06:46]

自去年4月DeFi爆发以来,这个被视为区块链最佳落地场景的市场规模不断壮大。

4月29日,根据DeBank的数据,以太坊、BSC、xDai、Polygon 4条公链上的总锁仓价值(TVL)达到1038.6亿美元,相比一年前的7.43亿美元,增长了138倍。这还没算上去年底上线的Heco链的锁仓量,DeFiBox数据显示,当前Heco链的TVL为78.9亿美元,仅一条链的锁仓量就相当于一年前所有DeFi协议锁仓量的10倍多。

DeFi市场规模呈现出爆发式增长趋势。去年底,多家行业机构曾预测DeFi总锁仓市值将在2021年超过1000亿美元,如今半年不到,这一目标已然实现。

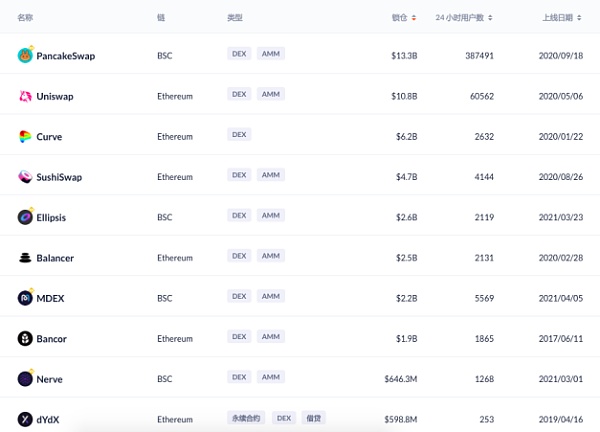

在这一蓬勃发展的市场中,链上价值流通的枢纽——去中心化交易所(DEX)贡献了庞大的锁仓量。DeBank显示,当前以太坊、BSC、xDai、Polygon 4条公链上,共计47个DEX的TVL超过100万美元,其中建立在BSC链上的PancakeSwap力压Uniswap,以133亿美元的TVL居首。紧随其后的是以太坊上的DEX「三巨头」Uniswap、Curve以及SushiSwap,TVL分别为108亿美元、62亿美元和47亿美元。

北京:将在区块链等领域培育形成3至5个千亿级新兴服务集群:金色财经报道,《北京市“十四五”时期现代服务业发展规划》已于11月18日正式发布,规划提出,到2025年北京现代服务业增加值占地区生产总值比重将达到70%左右,服务贸易规模超过1.3万亿元。数字经济增加值年均增速7.5%左右,在人工智能、区块链、绿色金融等领域将培育形成3至5个千亿级新兴服务集群。[2021/11/19 6:59:50]

DeBank上TVL前十名DEX一览

还有Heco链上,16个DEX的锁仓量已经超过100万美元,排名前三位的是MDEX、BXH和Depth,TVL分别为22亿美元、5.66亿美元以及3.48亿美元。

仅统计上述主流公链中超过100万美元TVL的DEX,便达到63个。4月29日,它们的TVL之和达到了521.37亿美元,占到了DeFi目前1117.5亿美元总锁仓价值的46.6%。

不夸张地说,DEX撑起了当下DeFi市场的半壁江山。这一数据也体现出DEX赛道竞争的激烈。

单以TVL论,PancakeSwap、Uniswap和稳定币兑换协议Curve是这个领域的前三甲。而从流通市值来看,Uniswap治理代币UNI的市值位居所有DEX榜首,达到了220.5亿美元,位居加密资产市值排行榜第9位,紧随其后的分别是CAKE(47.85亿美元)、SUSHI(18.21亿美元)、1INCH(8.43亿美元)和CRV(7.7亿美元)。

华安证券夏瀛韬:数字人民币产业投资空间或达千亿:11月7日消息,华安证券计算机行业高级分析师夏瀛韬在节目上表示:整个数字人民币加起来也是一个过千亿市场,在这个里面有几类公司是比较有机会。第一类是金融机具类公司,这些公司相对来说是非常有,在整个升级换代过程当中是明显受益的。第二类公司是银行、IT、信息建设的这些公司,比如说像传统银行、IT这些企业,这些都是非常受益的。第三个方面就是数字机构,可能也是基于这个数字人民币新的支付场景,也会有一定受益。还有第四类我们刚才也介绍了,数字人民币本质上来说也会用到一些加密算法里面来做一些增新和基于密码学,确保安全交易过程。所以说一些安全加密企业也会受益于数字人民币整体一个推进和建设。第五类就是下游应用场景企业,比如做校园信息化企业,做其他一些餐饮信息化企业等等,这些企业在整个升级改造过程当中也会参与进去,也会有一定新增项目和订单产生。所以说基于数字人民币可能是千亿以上市场,我们主要重点关注是这五类企业投资机会。(东方财富网)[2021/11/7 6:36:10]

比对DEX的TVL排行和流通市值排行可以看到,治理代币的市值与TVL有一定关联,但又不完全取决于TVL。

一个典型的案例是,诞生于Heco链上的MDEX目前已在BSC链上完成了部署,TVL叠加后达到了44亿美元,但其治理代币MDX的价格呈现下行态势。业内人士分析,双引擎挖矿虽给挖矿用户提高了产量,但也放大了抛压,导致价格下行不利于凝聚共识。

动态 | 韩国逮捕“数千亿韩元虚拟货币案”负责人:韩国首尔水西警察署近日逮捕了涉嫌欺诈的虚拟货币发行公司代表,该公司以保障投资者短期内收益400~500%为由,怂恿投资者投资WEC币。经确认,受害者达数千人,损失金额达数千亿韩元。[2019/3/11]

在业内人士看来,除了TVL外,持币者更应关注各家DEX能否给治理代币赋予更多的价值支撑,其中既包括应用场景的拓展,也有市场共识的积累。「比如UNI,它目前不再通过流动性挖矿产出,减少了市场抛压,且作为市场公认的DEX龙头,有很强的共识和强大的社区,一些项目也会向UNI持币者发放空投,UNI还可以用作『铲子』参与到一些项目的流动性挖矿之中。」

不难看出,DEX想要突围,不仅在于有多少资金锁在里面,还需要结合治理代币在产品创新、场景拓展等方面做提升。此外,根据市场需求平衡治理代币的产出量也是一门学问。

DEX百花齐放给予了链上用户充分的交易选择,但毕竟DEX只是一个价值流转的基础设施,DeFi市场更大的想象空间在于各类应用的涌现。

从DeBank统计的TVL排行榜可以看到,TVL前十名的DeFi协议中,除了4个DEX之外,其余6席皆被借贷类应用占据。其中,Compound是借贷板块的龙头,TVL达到98亿美元,排在它之后的是Maker、Venus、AaveV2和Liquity,TVL分别为96亿美元、77亿美元、55亿美元以及44亿美元。

动态 | 广东破获比特币网络球千亿大案:据央视新闻报道,近日,广东开展行动,打击世界杯网络球违法犯罪,成功打掉20多个涉案团伙,抓获犯罪嫌疑人540多名。其中,茂名破获了首个利用比特币进行网络球的特大案件。初步统计,该案流水资金超千亿元。[2018/7/14]

TVL前十协议中借贷应用占到6个

如果说DEX撑起了DeFi锁仓量的半壁江山,那么借贷协议就是这个开放式金融市场在应用层的门面。

蜂巢财经统计,在当前主流公链中,具有一定用户和资金规模的借贷应用约40余个,TVL之和超过400亿美元,占到了DeFi目前1117.5亿美元总锁仓价值的36%。

需要注意的是,dYdX、DDEX等应用既属于DEX板块,又提供借贷服务,因此在分别计算DEX和借贷应用的总TVL时,会有一部分资金重合。

借贷类应用在区块链上的爆发并不令人意外。参照传统金融市场,借贷本就是最高频的金融场景之一。而由于其相比保险、衍生品等应用在操作逻辑上更加简单,也更适合在当前的区块链上部署。

去中心化借贷市场的繁荣,给予了BTC、ETH等加密资产更多的价值支撑。以往,这些资产更多的用途在与市场炒作和支付交易手续费。在借贷市场爆发后,持币者可以存入主流加密资产获得利息,也可抵押这些资产借出其他Token进行流动性挖矿来捕获更高的收益。

不少行业大V认为,BTC如今已成为一种生息资产,也进一步扩升了市场需求。

由于当前借贷应用大多需要超额抵押,导致资金利用率较低。Alpha Homora、Booster等杠杆挖矿应用也应运而生,它们在借贷的基础上,通过加大杠杆,提升了用户的资金利用率,让用户得以在资金有限的情况下,放大资金量从而获得更高收益。

但用户需要注意的是,使用杠杆挖矿,无常损失也会随之放大,在行情剧烈波动时会面临清算风险。此外,资金体量放大后,交易滑点也成倍增加,用户需警惕因滑点过大造成资金损耗。

在DEX和借贷应用齐头并进之时,收益聚合器、衍生品等板块也陆续兴起。其中,聚合器也是当下的一个热门赛道。

DeFiBox数据显示,已经有29个聚合收益应用出现在各个链上。TVL排名第一的是建立在BSC上的PancakeBunny,总锁仓价值为67.1亿美元,排在其后的分别是InstaDapp和yearn(YFI),TVL分别为37.6亿美元和28.5亿美元。

收益聚合板块TVL排行榜

聚合收益概念从去年流动性挖矿爆发以来开始兴起,YFI是这个领域的先行者。它通过智能寻找和切换收益较高的流动性挖矿池,帮助用户捕获更高的收益,YFI也被用户形象地比喻为「机池」。

在聚合收益板块发展的过程中,越来越多的聚合器应用诞生,策略也在不断演进,比如在Heco和BSC双链部署的CoinWind,早期支持用户进行单币挖矿,用户只需存入单个币种,协议会自动与其他币种配对成LP进行挖矿,以此降低用户的操作成本和持币成本。

由于收益聚合器本身依托于外界的各个流动性挖矿池实现业务逻辑,其天然就需要与其他协议进行连接。当下,聚合收益正在融合DEX、借贷、杠杆挖矿为一体,它们的出现也提升了DEX和借贷场景的资金聚集力。值得注意的是,聚合收益应用集中出现在Heco链上,这或许与Heco链上手续费较低有关。

由于聚合收益的组合性和产品逻辑较为复杂,需要链上调用智能合约的频次较多,高频交易下,低手续费将带来用户友好度。

Heco链上的聚合收益应用常常会与MDEX组合,相互调用智能合约。以跨链部署的MDEX为例,在BSC版本上,Swap一次的手续费约1.1美元;而在Heco链上,Swap一次的手续费仅为0.01美元。当然,这也与作为链上GAS的BNB和HT的价格高低有关。

除了聚合器,衍生品板块也有爆发迹象,根据DeFiBox的数据,有21个衍生品应用建立在以太坊、BSC和Heco链上,其中的头部应用Synthetix的TVL达到19.6亿美元。

而当DEX、借贷、聚合收益成为DeFi的红海场景之时,跨链板块显得寥寥。DeFiBox的统计中,这一板块上仅有2个已经捕获用户和资金的产品,分别为Ren和NerveNetwork,锁仓总量仅为6.185亿美元,尚属蓝海市场。

事实上,资产跨链着实是DeFi市场用户的一大刚需。由于各个链上的挖矿收益时常变换,用户资金往往要在以太坊、BSC、Heco等公链上来回划转。由于资产跨链技术目前尚不成熟,资产跨链需要较高的操作成本并产生一定的交易手续费。

尽管交易所已经为各自背书的链上吸引资金放开了主流资金「所转链」的限制,但链链互转暂未实现。目前,已经有不少DEX、聚合收益及资管应用在研发一键跨链的功能,未来,无论是哪条链、哪个应用,谁能率先解决资产的跨链流转,谁就有可能在用户市场中占据一席之地。

当然,在DEX、借贷、聚合器、跨链等赛道之外,保险、NFT、募资平台、基金资管等场景也开始在链上部署,尽管它们的市场规模尚小,但随着区块链性能的提升以及用户量的持续增加,DeFi整体的市场规模有望再上一层楼,千亿美金的总锁仓价值或许仅仅是一个开始。

标签:DEXTVLEFIDEFIdexe币最新消息怎么样tvl币价格pinetworkdefi币最新消息AllWin DeFi

近日BTC平均算力再次突破历史新高,涨至172.36 EH/s,在这场疯狂加码的军备竞赛中,有一个不容忽略的事实是,美国正在缓慢增加其在比特币哈希率中的份额,其野心瞄向了传统矿业霸主——中国.

1900/1/1 0:00:00众所周知,AMM 机制的 DEX 普遍存在三大痛点:高昂的交易手续费、高滑点以及无常损失风险。作为同样采用 AMM 机制的 DEX,Curve 通过建立相似价值资产池(如各类稳定币资产)来解决以.

1900/1/1 0:00:00以太坊 Layer 2 生态将迎来百花齐放的局面,如何在各 Layer 2 之间以及与 Layer 1 通信或成为一个核心问题.

1900/1/1 0:00:00虽然自 2018 年初以来,非同质化代币 (NFT) 就已经存在了,但它最初只是被少数加密货币爱好者应用于边缘化的应用场景,比如收集数字猫.

1900/1/1 0:00:00据欧易OKEx的数据显示,当前BTC/USDT现货报价为50815美元,24小时涨幅为2.1%。昨晚行情走的又是一个相对纠结的状态,甚至看起来是故意为之的走势.

1900/1/1 0:00:00本文是由Bitcoin Magazine和Glassnode联合撰写,为比特币玩家展现关于比特币的链上数据世界。比特币被证明是一种周期性的资产,有着价格急剧上涨,幅度较长且大幅缩水的特点.

1900/1/1 0:00:00