今年年初蓝狐笔记写过《Uni向左,Sushi向右》,现在也基本上朝这个方向发展。两者采用了不同的发展路径。Uniswap在AMM上进行深度探索,而Sushiswap则在更多领域(如借贷、众筹发行)等方面进行横向探索。

Sushiswap的拼图

目前Sushiswap的拼图中包含了DEX(多链AMM,不仅有以太坊,也有BSC、Heco等)、Kashi借贷和杠杆、BentoBox、众筹发行MISO等。其中的一些拼图还是有自己想法的。

(Sushiswap的拼图,Sushiswap)

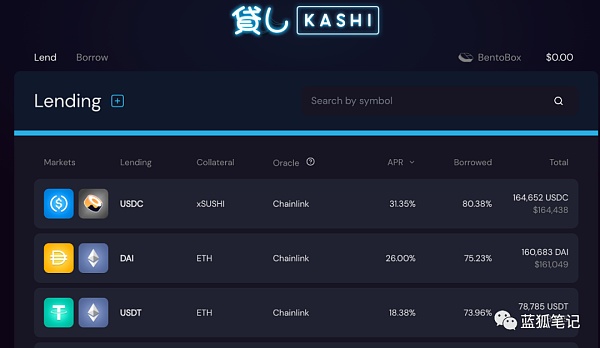

Kashi是Sushi拼图中第一个主要的横向扩展。它是一个借贷和保证金交易平台。

(Sushiswap的Kashi,Sushiswap)

SushiSwap宣布推出去中心化孵化器Sushi Studios:金色财经报道,SushiSwap宣布推出去中心化孵化器Sushi Studios,推出后外部产品团队能够利用 Sushi 品牌并开发协议,而无需 Sushi DAO 国库资金。Sushi Studios 将帮助创建一个包容性的产品生态系统,为所有 Sushi 利益相关者带来价值。它还将授权独立的代币经济体,允许引导流动性、筹款和新产品发布的分发。通过授权 Sushi 品牌 IP,Sushi Studios 将允许开发者使用 Sushi,以提供能够为 Sushi 品牌、生态系统和利益相关者带来价值的免费产品。[2023/2/15 12:08:52]

跟Compound和Aave不同,Kaishi走的“隔离”借贷对的模式。在Compound和Aave中,并非所有资产都有资格进入其平台。一旦某个资产进入其平台,那么,用户可以存入抵押品,并使用它来借入平台上的其他各种资产。在这种模式下,它的资产池具有整体性。如果某个资产突然大幅下跌,整个协议也会承受相应的高风险。比如,目前Compound上一共有ETH、DAI、USDT、Comp、0x等9种资产,用户可以存入这9种资产的任何一种(如BAT),并根据相应的抵押率,借出9种资产任何一种(如USDC),假设BAT下跌幅度很大,这会影响整个协议。

社区提议SushiSwap开发Sushichain以促进与其他链之间的资产兑换:6月3日消息,算法稳定币协议FraxFinance的创始人SamKazemian发推建议SushiSwap开发并推出自己的区块链Sushichain,以促进与其他区块链资产之间的兑换。Gelato项目的业务增长负责人DaveLiebowitz随后在SushiSwap讨论区发布对应的提案并表示,这样的举动将解决SushiSwap目前在各区块链上流动性分割的问题,以太坊、Polygon和Fantom区块链上的SushiSwap部署所锁定的价值分别为43亿美元、6.49亿美元和6500万美元。[2021/6/3 23:07:16]

Kashi并没有拷贝这种借贷模式,而是采用了类似于DEX的代币对模式,每组借贷对都是相互隔离的。比如RUNE/SUSHI借贷对。用户存入一种代币,然后借入另外一种代币。也就是说,如果其中的一组代币对发生了风险事件,它并不会影响到其他的借贷代币对。通过这种模式,Kashi实现了风险隔离。

Kashi的利率设计也是根据其目标的资产利用率来进行动态调节。其目前的利用率目标大约为70-80%左右。如果偏离比较严重,其利率也会发生很大的波动。例如如果利用率达到100%,其利率会每8个小时翻倍,如果仅为0%,也会每8个小时减半。

SUSHI跌破15美元关口 日内跌幅为5.92%:火币全球站数据显示,SUSHI短线下跌,跌破15美元关口,现报14.9943美元,日内跌幅达到5.92%,行情波动较大,请做好风险控制。[2021/2/19 17:29:15]

不仅如此,Kashi V2的设计中增加了两个重要的点:一是,任何人可以创建其借贷对。这相当于将借贷市场开放给用户,从逻辑上,这可能会带来更大的市场规模。实践上,会如何演化,我们可以保持关注。二是,用户可以做多或做空各种资产,它会根据一定的抵押率,只要用户有足够的保证金即可,甚至可以利用闪电贷功能。

从上述的计划看,Kashi要走一条跟当前主流借贷不同的模式,试图走更社区化的草根路线。此外,其添加了保证金交易,也有利于提升其资产利用率,从而吸引更多的用户。

此外,对于Sushi代币持有人来说,会关心的一点是,Kashi能否让Sushi代币捕获价值。Kashi借贷收益主要来源于借款人支付的利息和清算收益。其中90%支付给资产的提供者(出借人),1%给到Kashi的开发者,剩余9%分给xSushi持有人。

Gate.io上线LINK, TRX, ATOM, DOT, SUSHI杠杆产品:据官方公告,Gate.io已上线LINK, TRX, ATOM, DOT, SUSHI三倍做多和做空杠杆产品,涨跌幅约为对应币种市场的三倍。ETF产品在永续合约市场对冲管理,仅收取每日0.1%管理费来弥补合约市场手续费和资金费率等开销成本,但不额外收取合约资金费率。由于区块链杠杆ETF产品涨跌幅度大,风险很高,请务必谨慎参与。详情见原文链接。[2020/9/16]

BentoBox

BentoBox本来是服务于借贷协议的资金库,后来进一步延伸到赋予所有dApp的资金库。BentoBox的资金库来源于用户存入的各种资产。用户将其资金存入BentoBox后,各种协议可以利用这些资产。也就是,BentoBox成为了各种dApp的金库。Kashi是第一个基于BentoBox构建的借贷协议。

(Sushiswap的BentoBox,Sushiswap)

SUSHI币价突破11美金 最高涨幅230.42%:据Gate.io行情显示,新交易对SUSHI/USDT上线后币价持续上涨,现已突破11美元,较上线时开盘价1.357美元价格已翻超7倍。截至今日18:30,24H最高涨幅达213.87%,当前涨幅171.02%,24H最高价11美元,当前报价10.29美元。[2020/9/1]

将用户资金集中在一起的好处有几点:

降低交易成本

目前在各种不同协议上进行代币使用的批准,成本很高,每次进入一个新的协议就批准一次,花费不小。所有基于BentoBox协议的dApp可以省去这一成本,用户需要点击授权,但不需要支付gas费用。也就是,代币只需批准一次即可在BentoBox上的所有协议中使用,这样,只要是基于BentoBox上的dApp都无须因为授权而多次付费。

这样有利于用户将其资金存入BentoBox,有利于用户使用基于BentoBox的dApp,也利于Sushiswap留住用户。

提高资本效率

由于BentoBox的金库向各种协议开放,因此可以基于它开发出各种用户场景,从逻辑上,也为用户带来各种潜在的收益。比如基于BentoBox,不仅可以有借贷业务,也可以有保证金、期权、理财等多种业务。

此外,如果BentoBox上的金库资金有闲置,它还可以通过为SushiSwap提供流动性而赚取费用。也就是说,将资金存入BentoBox的用户不仅可以获得某个协议的收益,也可以获得其理财收益。例如Kashi用户将资金存入BentoBox,一是可以获得Kashi的借贷收益,二是,也有可能获得来自提供流动性或其他理财的收益。

当然,BentoBox需要其生态的正向循环。如果用户在 BentoBox存入资金越多,比如,一开始通过Kashi来推动,那么,基于BentoBox上开发dApp的吸引力就越大,也会促使更多的协议开发者考虑基于BentoBox的金库构建各种dApp应用。这本质上也有利于Sushi生态,因为它会带来更多用户,带来更多收益,从而形成更大的生态。

因此,从这个角度,Kashi和BentoBox是Sushiswap未来能否洗掉Uniswap印记的关键。如果Sushi这一仗成了,那么,Sushiswap的气质会发生彻底的改变。它会走向无处不在的DeFi生态,而不仅仅是DEX。

发行平台

这一点蓝狐笔记之前也介绍过《Sushi的MISO:不断扩展的DeFi边界》,它是新项目的发行平台。相对于目前各种独立IDO平台,只要Sushiswap在机制上更出色一点,跟其平台联系更紧密一点(例如给予代币激励的支持等),那么,其新项目发行吸引力可能高于当前的IDO平台。

发行平台对于SushiSwap这样扎根社区的DEX来说,重要性要高于Uniswap。这也是Sushiswap接下来要做好的另外一个拼图。

UniSwap和SushiSwap之争的本质

UniSwap是目前以太坊上AMM模式DEX的王者。这一点毫无争议,无论是从交易量、锁定资产量,还是其他。

UniSwap也推出了其V3的路线图,并计划近期上线。其中,最让人印象深刻的是它为提升LP的资本效率而设计的机制。它推出了所谓“集中流动性”的概念,也就是可以让LP自定义其提供流动性的价格范围。从逻辑上,这种机制会极大提高LP的资本效率。这在AMM模式的DEX中确实让人印象深刻。

如果成功实施,这对于Sushiswap、Curve、Balancer等会不会产生冲击?毕竟资金会流向更高效的地方。这会对其他的DEX产生一定的压力。

但“集中流动性”也并非完美,其中之一就是由于它的灵活性,它需要LP自定义设置,需要主动去管理资金,因为一旦超过了设置的价格范围,其资金会处于闲置状态。并不是所有的LP都有时间专门去进行这样的设置。如有LP不愿意主动管理,也许SushiSwap更适合这些资金提供者。

不过,这不是问题的核心,并不是Uniswap和Sushiswap之争的核心所在。SushiSwap 和Uniswap之争的本质是,谁能为资金带来更大收益,谁有更高的效率?

Uniswap的方式是致力于AMM的提升,通过“集中流动性”等机制提升其LP的资金效率。这是一种纵深的打法。而SushiSwao则通过借贷(Kashi)和通用金库(BentoBox)等方式来提升资金的效率。这是一种横向拓展的打法。

从目前局面看,Uniswap有更深的用户基础和网络优势,是当前毫无争议的赢家。不过,Sushiswap如果能够通过Kashi和BentoBox等拼图,实现更高的资本效率,其扭转当前局面也并非完全没有机会。

对于LP来说,是在Uniswap上提供流动性获得更高的收益?还是在Sushiswap上的BentoBox存入资金可以获得更高的收益?如果从实践上来说,SushiSwap上提供资金的效率更高,收益更高,那么为什么不可能将其资金存入SushiSwap的生态?反之亦然,如果BentoBox没有成功证明自己,那么其资金也会流向UniSwap,进一步拉大两者之间的距离。

原标题:如何计算比特币的交易费用?谈到比特币的优点时,很多人都会加上“比特币转账手续费低廉”这一条。那么,比特币转账的手续费到底如何计算?今天我们来一探究竟.

1900/1/1 0:00:00以下内容改编自 4 月 9 日 (周五) 的演讲本文讲的是通往以太坊的未来之路。Eth2 开发者团队将当前的以太坊称为 “eth1”,也就是现在我们所熟知的 PoW 链.

1900/1/1 0:00:00最近的区块链发展产生了一些新的技术基元:加密货币、DEX、NFT和DAO。它们有趣的原因很多--意识形态、知性、平等主义等等.

1900/1/1 0:00:00号称“绿色比特币”的Chia从2017年8月开始就意识到了比特币高耗能的问题,所以它的挖矿方式从显卡挖矿变为硬盘挖矿,避免了比特币挖矿高度中心化和高耗能的弊端.

1900/1/1 0:00:00研究表明,数字银行的成熟度与财务绩效的提高之间有着直接的联系。但是,这种关联要求银行和信用合作社不仅仅是部署新技术.

1900/1/1 0:00:00加密货币世界正处在这个行业的欢乐时代。在这里一切都可能发生,我们有很多解决棘手问题的妙招。享受这段时光吧,因为它不会永远持续下去.

1900/1/1 0:00:00