纳斯达克上市公司MicroStrategy现任CEO Michael Saylor已经成为加密社区最知名的布道者之一。相比Elon Musk的反复无常,Michael Saylor立场坚定且不遗余力。为此,他也收获了加密社区大量的粉丝。

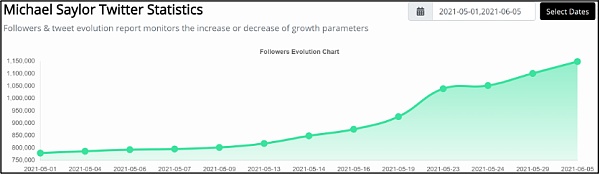

根据Speakrj统计,仅5月1日至今,其推特粉丝就从779,276上涨至1,148,897,累计上涨369,021,涨幅接近50%。

我们知道MicroStrategy因使用大量公司现金和债务融资购买比特币而名声大噪。其下注之重已成为公开市场上最大的比特币多头头寸持有者,因此不难理解Michael Saylor本人如此热衷于布道比特币。

MicroStrategy于去年8月11日首次披露使用公司自有现金购买并持有比特币,此后连续追加4次投资,累计使用自有资金5亿美元,购买比特币41,433枚,平均持仓成本11,947美元。此后于去年12月20日和今年2月24日分别发行可转债融资,总计融资17亿美元,购买比特币48,868枚,平均持仓成本34,788美元。

加密研究员:Curve创始人Michwill累计还款55.95万美元:金色财经报道,加密研究员0xLoki在社交媒体上称,CRV债仓今天的进展:

1.Curve创始人Michwill零零碎碎卖了一些LDO,继续还款Fraxlend,累计还款55.95万美元。当前借款利率已经上涨到80%,有点危险。关注这件事情看fraxlend就行了,显然这笔2000w债务是当前最高优先级。

2. curve上了crvUSD/fFRAX池。用户想挖这个池子得先去fraxlend的CRV/FRAX池子存款,用户存款就会降低michiwill债仓的使用率,从而降低利息。

3.AAVE上调清算点位提前清算(也就是昨天说的潜在囚徒困境)达到最大法定投票人数,但Gauntlet建议“取消”投票,因此没有通过。[2023/8/1 16:10:50]

综合来看,MicroStrategy共计使用资金22亿美元,购买比特币90,301枚,平均持仓成本24,308美元。单一机构持有如此高额的比特币仓位,在所有披露相关信息的机构中名列第一。(排除GBTC这种通过信托帮助客户代持比特币的情况)

MicroStrategy计划为员工提供投资比特币的选项:金色财经消息,MicroStrategy首席执行官Michael Saylor发推特宣布,该司计划为员工提供投资比特币的选项,作为其401K投资组合的一部分。[2022/4/26 5:13:25]

自MicroStrategy首次披露购买比特币以来,其股价自8月20日的$123.39一路上涨至最高$1,315.00,目前下跌至$484.67。最高涨幅为961%,当前涨幅为293%。从下图看到投资比特币甚至将MicroStrategy的股票也变成了近似比特币的极高波动型资产。

MicroStrategy CEO:比特币是主要的数字货币网络:1月19日消息,MicroStrategy CEO?Michael Saylor发推表示,比特币是主要的数字货币网络,接下来会有近十亿成员将支付数万亿美元加入该行列。[2021/1/19 16:29:35]

我们发现MicroStrategy使用的自有资金仅5亿美元,而债务融资17亿美元,是自有资金的3.4倍。其债务融资是通过一种名为可转债的金融工具完成的,全名为Unsecured Senior Convertible Notes。其具体含义如下:

Unsecured:无抵押债券,清算时顺位在抵押债券之后,优先股之前。

Senior:高级债券,清算时顺位在次级抵押债券之后,在次级无抵押债券之前。

Convertible:可转换,投资者在一定条件下可以将债券按照一定比例置换为公司股票。

研究员:MicroStrategy投资比特币的回报已超过其过去三年的实际业务:金色财经报道,MicroStrategy的比特币投资正在获得巨大回报,预计利润达1亿美元。根据加密研究员Kevin Rooke公布的数据,MicroStrategy从比特币投资中获得的收益超过了其过去三年的实际业务。数据显示,这家公司持有的38250枚BTC在8月和9月购买时的价值约为4.25亿美元,随着最近比特币价格飙升,其总价值已超过5.25亿美元。根据研究人员的说法,在过去三年半中,Microstrategy从其业务运营中仅获得了7800万美元的净收入。[2020/10/28]

Notes:10年期以内的短期债券。

2020年12月7日MicroStrategy公布首次可转债计划,该债券为5年期,票面利率为0.75%,转换价格为$398,相比当时$289的股价溢价37%。该债券最初计划融资4亿美元,但最终超额完成6.5亿美元的融资。

动态 | Carnomic与德意志银行正式展开业务合作:法兰克福时间7月10日, Carnomic CEO Periklis Kalaitzis先生与德意志银行代表Bogenschütz先生宣布,Carnomic与德意志银行(德国第一大银行)正式展开业务合作,双方将从德国市场的贷款及宣传合作开始为Carnomic生态中的用户提供独家优惠政策,并通过区块链技术促进汽车贷款业的迭代及数据的异地营销。

Carnomic首席执行官PeriklisKalaitzis表示:”在不久的将来,我们希望为德意志银行提供智能合约,这些智能合约将使用区块链技术自动触发贷款审批。买车会比以前更快更好更安全。”[2019/7/10]

2021年2月15日MicroStrategy公布第二次可转债计划,该债券为6年期,票面利率为0%,转换价格为$1,432,相比当时$955的股价溢价50%。该债券最终计划融资6亿美元,但最终超额完成10.5亿美元的融资。

该可转债有赎回、回购和转换三项条款,分别保护和限制双方的利益,由于该债券为无需注册且面向机构型合格投资人的私募形式,因此细节未披露,本文不做过多阐述。

非金融人士可能对其利率如此之低,甚至第二次发行利率为0难以理解。零息债券在市场上其实非常常见,但大部分零息债券都是折价发行的。本例中的债券按票面价格发行,主要是因为债券持有人会获得转换权。

从金融工程角度解析,可转债可以被拆解为固息债券和看涨期权两个部分。以二次发行的可转债为例,该债券可以视为投资人先购买固息债券,再使用固息债券的所有利息收入购买一个看涨期权。期权的价值中一个重要组成部分为时间价值(即期限越长价值越高),由于该期权为6年期,因此相对价格较高。

根据cbonds数据披露,两次发行债券的投资人包括如下。可以看到,其投资人全部为可转换证券类ETF,包括First Trust、彭博和iShares的相关ETF。这也能够解释为什么彭博社最近频繁发布比特币相关利好。

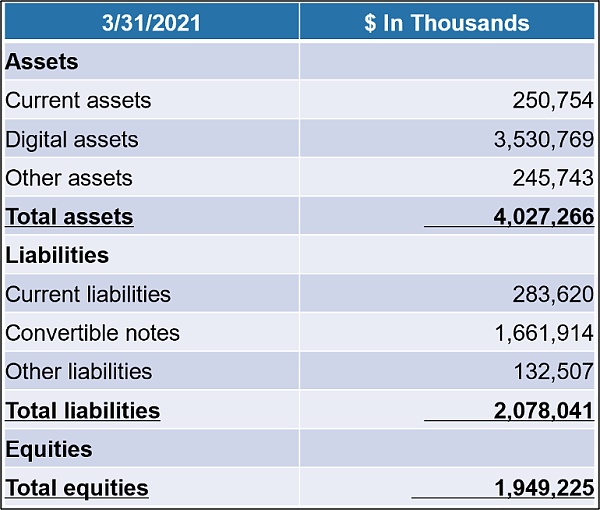

纳斯达克披露的报表对“数字货币”资产类别只计提损失,不计提浮盈。因此直接阅读MicroStrategy一季度的10Q报表会引起极大的误解。笔者根据该公司的实际持仓量,按每枚BTC价格$39,100折算后,其简易资产负债表如下。

通过上表可知,MicroStrategy持有的比特币敞口约为35.3亿美元。而其净资产为19.5亿美元。由于比特币敞口过于巨大,导致其原主营业务影响甚微,我们可以将该公司简单理解为一个1.81倍杠杆做多比特币的对冲基金。如比特币价格下跌55%至$17,500。该公司将资不抵债。

按当前股价$493计算,MicroStrategy市值为48.3亿美元,市净率2.47倍,作为基金溢价过高。而如果扣除其宣布购买比特币之前的12亿美元市值。押注比特币为其带来的市值增长为36.3亿美元。而其押注比特币带来的实际收益按币价$39,100计算,仅13.4亿美元,相对来看,股价同样高估。

Michael Saylor本人有一段臭名昭著的历史。一篇写于2001年6月的文章将其列为整个互联网泡沫时期最大的输家。当时MicroStrategy公司的股价在短短几个月内从120美元拉升至3,000美元以上,Michael Saylor也因此声名大噪。但在后续的泡沫破灭中,其亏损高达135.2亿美元,占其净资产的90%以上。SEC甚至也对其展开了大规模的调查,并就虚假陈述公司状况对其进行指控。

在加密社区,散户在交易所杠杆区做多比特币,需要支付的利息约为年化36%。而在场外通过抵押比特币借USDT的年化利息也普遍在12%以上。并且这两种加杠杆的工具都会在币价暴跌时产生爆仓的风险。

不得不说,MicroStrategy通过可转债这种金融工具,打通了加密世界和传统世界的壁垒,从传统世界获取了成本低至忽略不计的资金用于押注“高风险”的加密资产。且由于其巧妙的设计,理论上规避了爆仓的风险。这确实是非常聪明的策略。但是,可能正因为策略本身的安全性,其仓位上升至如此夸张的地步。这也符合Michael Saylor此人一贯的超强性。由于我们无法获取其可转债中的“强制回购”条款的细节信息,因此难以量化其实际风险承受能力。我们只能对其最终结局拭目以待。

标签:MIC比特币OSTICRMirrored Microsoft比特币最高市值是多少亿AfrostarMicromines

数据显示,6月7日流入交易所的BTC数量为41,441枚,价值约13.6亿美元,流出交易所的BTC数量为63,992枚,价值约20.9亿美元.

1900/1/1 0:00:00在经历了一年多的牛市之后,整个加密货币市场迎来调整,DeFi中的各项数据也因为价格下跌而受到影响.

1900/1/1 0:00:00一、事件概览北京时间6月3日11时11分,链必安-区块链安全态势感知平台(Beosin-Eagle Eye)舆情监测显示,BSC链上项目PancakeHunny遭遇黑客攻击.

1900/1/1 0:00:00由于以太坊的网络拥塞和交易费用飙升,围绕Layer2解决方案的技术在过去一年中变得越来越成熟。我们看到以太坊Layer2活动的快速增长,因为许多领先的DeFi协议现在选择构建或端口合同到几个繁荣.

1900/1/1 0:00:00本文视频由陈默Bitouq原创,授权金色财经独家发布。Bonfida 是 Serum 的「旗舰前端」,可以为 DEX 提供更好的交易体验.

1900/1/1 0:00:00本文概述了我们将如何打造多链以太坊生态,包括我们对以太坊的愿景和 Gnosis Safe 将在其中发挥的作用。我们计划让所有兼容 EVM 的相关网络都能使用 Gnosis Safe.

1900/1/1 0:00:00