亲爱的bankless社区:

软件正在吞噬世界。

Marc Andreessen在2011年写的这篇文章描述了软件端公司是如何替代传统企业并彻底改变行业的。

Amazon取代了消费者销售,Spotify取代了音乐,LinkedIn取代了招聘--所有这些都准备取代那些没有建立互联网原生业务的现有公司。

为什么?软件端公司更快、成本更低,而且对用户来说更便利。在Marc看来,每个行业被软件替代只是时间问题。

但这对金融业来说并不正确。

我们的金融系统仍然建立在古老的基础设施之上。Jim Bianco在播客中指出了这一点......自1871年电报时代以来,电汇没有变得更快、成本更低! ?(请看吉姆对我们目前的银行基础设施的评价)。

那么金融科技呢?目前金融科技所做的只是给现有的系统做了一个用户体验的改善。

但DeFi改变了一切...

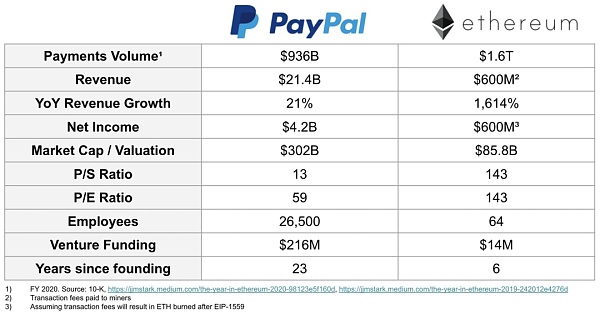

比较PayPal和以太坊的资金转移网络。

以上是Paypal与Ethereum的比较......加密货币变得更快、更便宜、更好。(见Dmitriy Berenzon的twitter主题,该主题激发了这篇文章)

CertiK:Steadefi漏洞攻击相关EOA地址已将100枚ETH转至Tornado Cash:金色财经报道,据CertiK官方推特发布消息称,EOA地址(0xe10d)已将100枚ETH(约合18.5万美元)转至Tornado Cash。该EOA地址与8月7日Steadefi漏洞攻击事件有关,目前其中仍有524枚ETH(约合96.9万美元)。[2023/8/12 16:22:25]

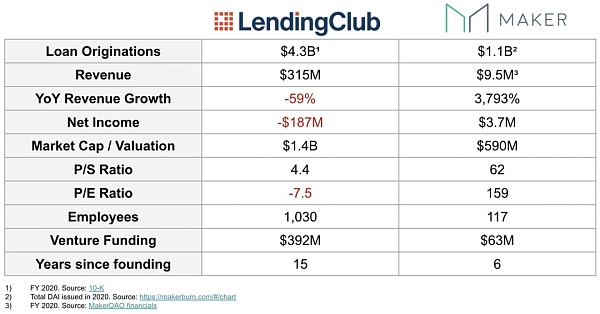

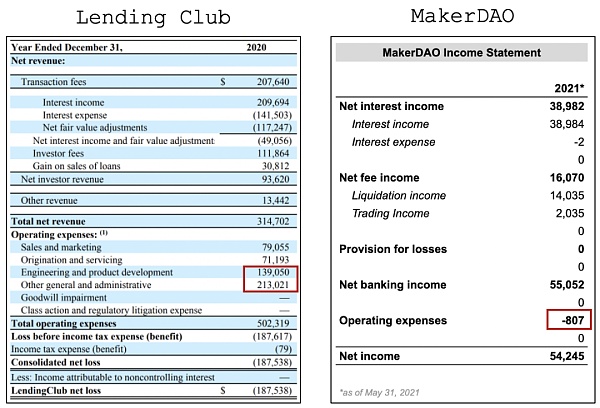

或者以借贷平台为例,MakerDAO在运营6年后已经盈利,而LendingClub在运营15年后仍在记录亏损。

以上是Dmitriy Berenzon对LendingClub和Maker的比较。

DeFi使金融服务的软件经济学成为可能。

更快。成本更低。更好。金融。

这里是Dmitriy解释为什么DeFi正在吞噬金融,以及启发它的一些线索。

- RSA

DeFi吃掉金融系统。

DeFi:云端金融服务

DeFi Kingdoms将在Klaytn上推出游戏部分Serendale:金色财经报道,DeFi Kingdoms将在以元宇宙为重点的区块链Klaytn上推出名为Serendale的游戏部分。此举是在Harmony区块链网络成为黑客攻击目标后不到两个月的时间。

DeFi Kingdoms的一位发言人证实,这意味着它将完全离开Harmony。新合作伙伴Klaytn是韩国互联网巨头Kakao Corp的产品,自2019年以来一直存在。今年早些时候,它转变成以元宇宙、游戏和以创作者为中心的连锁店。?[2022/8/23 12:43:08]

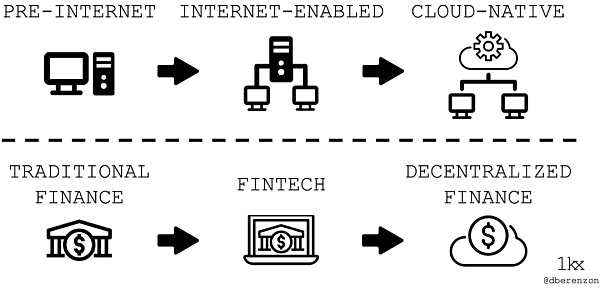

虽然在过去几十年里,软件一直在吞噬着世界,但它在颠覆金融服务方面做得相对普通。

由于根深蒂固的在位者、高转换成本和监管问题,该行业的创新主要是围绕渠道(例如你最喜欢的移动银行应用程序)。这给用户体验带来了很好的改观,但是潜在的价值链和成本结构仍然在很大程度上基于20世纪70年代发展起来的系统。

DeFi应用正在从基础上重新构建金融服务,用机器取代人类,用代码取代文书工作,用加密执行取代法律执行。因此,它们的运行成本要比同行低几个数量级。

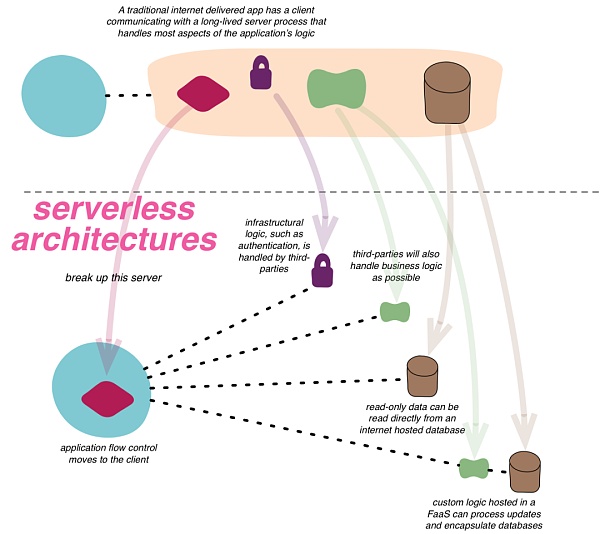

有趣的是,金融服务的这种演变类似于软件行业的演变;随着软件从单一的基础设施和应用程序演变为云端的微服务,成本效率得到了实现,新的商业模式也被发明出来。

OEX社区yy:以太坊上很多DeFi项目已经触及其公链性能的天花板:2月5日,OEX社区开发者yy做客深链学堂线上沙龙,在主题分享的过程中,yy表示:以太坊很多DeFi项目已经达到天花板,也就是以太坊的天花版。因此将部分内容放在Layer 2,不占用主网网络,避免主网瓶颈的这种方法就被人们需要。2021年大概率很多Layer 2会逐渐成熟,很多DeFi必然会迁移至Layer 2。同时,有了Layer 2以后,DeFi和NFT在技术上将会进一步降维,更有利于普及传播。因此这个赛道值得关注。[2021/2/7 19:06:55]

在这篇文章中,我将概述软件行业的演变,将其与金融服务相提并论,并讨论这些变化如何导致后者的经济和盈利能力的根本改善。

传统的金融服务就像互联网建立之前的软件

在互联网出现之前,软件供应商有很高的固定成本和门槛。在20世纪60年代,当计算机的购买成本太高时,垂直整合的供应商会投入大量的资金,通过他们的私人网络开发和分发软件。

例如,Computer Sciences Corporation花费了1亿美元(今天价值约9亿美元)来开发 "Infonet",这是一个大型机网络,提供(通过电话通信线路!)计算机能力和软件,如经纪服务和酒店预订。

以太坊上DeFi协议总锁仓量突破240亿美元:据欧科云链OKLink数据显示,截至今日1时,以太坊上DeFi协议总锁仓量约合240.34亿美元。其中锁仓量排名前三的协议分别是WBTC 36.3亿美元,Maker 29.01亿美元以及Uniswap V2 22.55亿美元。[2021/1/3 16:18:05]

传统金融也有类似的动力。由进入门槛高和规模经济,垂直整合的银行最终提供了大部分的核心银行服务,如接受存款、放款、转移资金、发行债务、组建清算所,以及在中央银行的情况下,管理货币供应。这些服务成本很高,涉及物理存在、手动和基于纸张的流程以及复杂且孤立的基础设施。

金融科技就像互联网支持的软件

自20世纪90年代以来,互联网促成了一种新的软件交付模式;软件不再存在于人们计算机上的独立实例中,而是存在于云端,并被远程交付。

这反过来导致了软件即服务(SaaS)的兴起,这是一种商业模式的创新,软件在订阅的基础上被授权。与本地方法相比,SaaS为用户提供了许多优势,例如基于浏览器的可访问性、自动更新和较低的总拥有成本。

金融科技和互联网软件有相似之处,都是利用新兴技术对产品和商业模式进行创新。Chime利用在线渠道扩大覆盖面,减少零售银行的实体开销。Robinhood采用了一种替代佣金的商业模式,即 "为订单流付款(payment for order flow)",以提供 "免费 "的零售交易。Transferwise规避了代理银行系统,创建了一个双面市场,为世界各地相反方向汇款的人进行净支付。

动态 | DeFi项目锁仓价值11.1亿美元 过去一周环比减少2.17%:据DAppTotal.com DeFi专题页面数据显示:截至目前,已统计的33个DeFi项目共计锁仓资金达11.1亿美元,其中EOSREX锁仓3.31亿美元,占比29.88%,排名第一位;Maker锁仓3.12亿美元,占比28.18%,排名第二位;排名第三位的是Edgeware锁仓1.49亿美元,占比13.5%;Compound,Synthetix、dYdX、Nuo等其他DeFi类应用共占比28.44%。截至目前,ETH锁仓总量达329.19万个,占ETH市场总流通量的3.04%,EOS锁仓总量达1.05亿个,占EOS市场总流通量的10.18%。过去一周,整体而言:1、Maker大幅降低借款利率至5.5%,受此影响一周DAI借出总量为799万个,较上周环比增加25%;2、受EIDOS空投的影响,市场对EOS需求大幅增加,EOSREX锁仓减少434万个EOS;3、DeFi项目整体锁仓价值较上周环比减少2.17%。[2019/11/4]

所有这些公司都很有价值,但Chime仍然依赖于Visa(始于1958年),Robinhood仍然依赖于DTCC(始于1973年),而Transferwise没有取代ACH(始于1972年)或SWIFT(始于1973年)。

DeFi就像云端软件

"现代云 "始于2006年Amazon网络服务(AWS)的发行,许多应用程序在随后的十年里进行了迁移。

尽管如此,他们中的大多数仍然是 "云启用 "而不是 "云端 "的应用程序,这意味着他们很可能仍然有单片和依赖的模块,在不改变整个应用程序的情况下无法单独升级。

另一方面,云端应用程序从头开始架构,以便在AWS这样的公共云中运行。它们利用了资源池、快速弹性和按需服务。它们还建立在一个微服务架构上,被设计为独立的模块,为特定的目的服务。今天,许多应用程序也在无服务器架构上运行,这使得开发人员可以在 "按需付费 "的基础上购买后端服务。这些设计模式也可以串联起来使用,从而形成所谓的无服务器微服务。

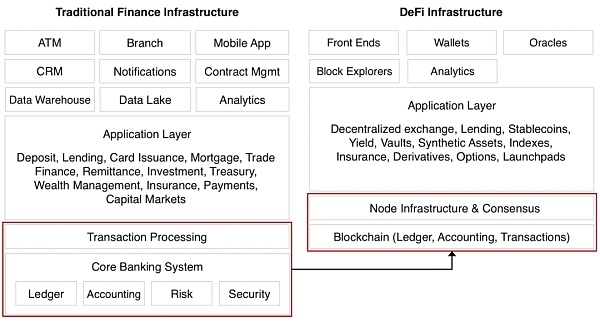

加密网络实现了无服务器的金融微服务。这是可能的,因为加密网络本身就是一种商业模式的创新;代替供应商以合同方式提供基础设施和服务,以获得基于美元的报酬;由 "节点"(即计算机)组成的分布式网络提供这些功能,以赚取协议代币,实际上,成为该网络的部分所有者。

不要把这与 "区块链不是比特币 "的逻辑相混淆--协议令牌对于激励 "第三方供应商 "是必要的。

来源:Chris McCann

正因为如此,DeFi从软件和SaaS经济中实现了许多金融服务所没有的益处。具体来说,孤零零的交易处理和银行系统被全球区块链及其相关的智能合约和节点基础设施所取代,可以节省大量成本。此外,应用程序受益于部署后的即时互操作性和单一登录(用户的公共/私人密钥)。

这减少了对多个市场基础设施供应商建立有效的相同系统的需求(例如,世界各地有大约100个ACH系统),以及应用程序建立和维护自己的后端基础设施。

这个主张对应用程序开发人员来说更有吸引力,因为不是他们为使用 "金融云 "付费,而是用户以每次互动的形式向矿工/验证者支付 "gas"。换句话说,交易、服务和基础设施成本都被捆绑在一个单一的gas费用中。

无服务器架构的例子。资料来源:Badri Janakiraman。Badri Janakiraman

此外,外部服务提供商时常执行应用程序的核心功能,如Compound上的清算人和Uniswap上的流动性提供商。此外,一旦部署了智能合约,该服务就没有额外的维护成本,因此应用程序获取一个额外用户的边际成本为零。

这种成本结构使DeFi协议即使在高流失率和低收入的情况下也能实现现金流。

对比公司和协议

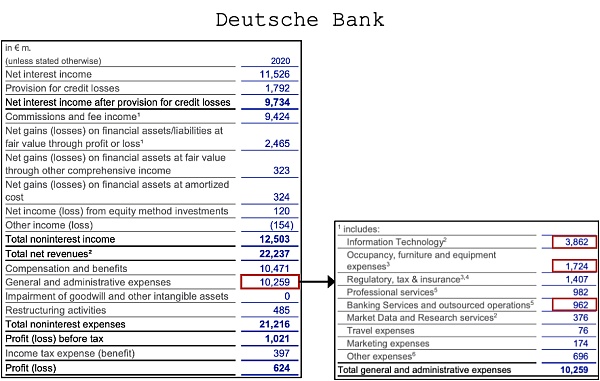

没有什么是完全对等的,但让我们用一组关系最密切的三个收入报表的例子来做最好的比较:德意志银行、Lending Club和MakerDAO。

来源:德意志银行

2020年,德意志银行有价值80亿美元的基础设施、房地产和运营相关费用,占其整体运营费用的64%。对于这样一个拥有数十年技术债务的大型结构性组织来说,这种成本结构是可以预期的,但我们可以做得更好。

数字以千位数计;来源:Lending Club, MakerDAO

2020年,Lending Club的运营费用可能超过50%是由于人员和硬件、软件和维护成本。如果该公司有一个更精简的成本结构,它很可能是盈利的。

虽然MakerDAO的大部分运营费用是由于人头费,但它在整个净收入中的比例很小,导致利润率为99%,而Lending Club为-60%。需要注意的是,这些并不是MakerDAO的 "全额 "成本,随着基金会的额外成本(如甲骨文运营、基于代币的补偿)转移到DAO,这些成本会增加。

展望未来

DeFi吞噬金融系统。图文:Logan Craig

在未来十年,DeFi协议将被用作传统金融机构和传统金融技术公司的 "金融微服务"。这些机构将使用DeFi作为他们的后端基础设施,并将有效地成为各种客户、人口统计学和地域的分销渠道。

虽然DeFi协议可能会增加额外的成本,以使他们能够进一步与法币经济结合,但它仍然会比目前的市场结构和商业模式更有效率。

我很高兴看到一系列蓬勃发展的DeFi应用,它们将作为新的基础设施,为世界各地的人们提供各种金融应用。

加密资产市场上充斥着大量的稳定币,这些稳定币的去处,成为投资者关注的热点,链上稳定币兑换协议Curve的交易及锁仓量也是关注点之一,因为在市场行情下行、链上DeFi协议锁仓量大幅下滑时.

1900/1/1 0:00:00为进一步提升银行业金融机构中小微企业(含个体工商户)金融服务能力,强化“敢贷、愿贷、能贷、会贷”长效机制建设,推动金融在新发展阶段更好服务实体经济.

1900/1/1 0:00:00本轮牛市中加密货币的狂欢在5月份达到了巅峰,当时最引人关注的无疑是各种Meme代币,无数新用户涌入造成各种山寨币狂涨.

1900/1/1 0:00:001.“牛市女皇”为何钟情比特币作为比特币的忠实拥趸,有“牛市女皇”称号的Cathie Wood(“木头姐”)的确做到了不离不弃.

1900/1/1 0:00:00"Blocklike 从链上分析、数据模拟、APY 查询、区块查询、综合平台、可视化浏览器等几个维度,整理了一些当下 DeFi 参与者实用的挖矿工具,以供分析.

1900/1/1 0:00:00数字货币是数字时代的产物,自比特币为代表的新型私人数字货币产生以来,点对点去中心化、全匿名、全网记账等一系列货币金融领域的新技术、新实践层出不穷,发展迅猛.

1900/1/1 0:00:00