DeFi 的借贷利率正呈现出明显的下降趋势,这就带来了一个新的问题:如果 DeFi 的收益率进一步下降,与传统金融(TradFi)趋同,将会发生些什么?

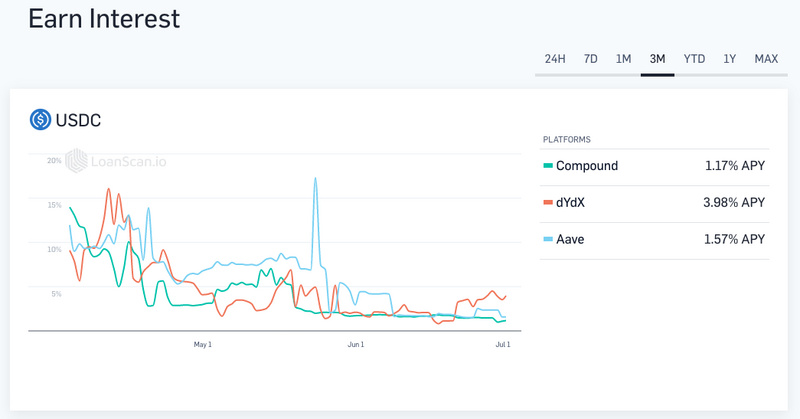

LoanScan 数据显示,USDC 在 Compound 和 Aave 上的贷款利率(borrowing rates)已经从三个月前 15% 左右分别下降到了 2.5% 和 3.1%,借款利率(lending rates)也出现了类似的下降。如下图所示,稳定币(USDC)在 Compound 和 Aave 上的收益率已跌至 1.2% 和 1.6%。

DeFi保险协议InsurAce宣布与Fantom流动性聚合器LiquidDriver达成合作:2月18日消息,DeFi保险协议InsurAce宣布与Fantom流动性聚合器LiquidDriver达成合作,InsurAce将会上线LiquidDriver的保险产品,以避免LiquidDriver用户因合约攻击而产生资产损失。[2022/2/18 10:01:31]

注:本文中所有的收益率指的均是基于利率所产生的基础收益率,未计入流动性挖矿产生的额外激励。

在文章开始之前,我们需要先行解释借款利率和贷款利率分别是什么?

与传统金融的运作方式类似,用户从某款 DeFi 项目之中贷出资金,需要支付一定的利息,用于计算这笔利息的比率就是贷款利率;反过来,用户将资金存入平台,可以理解为向平台借出资产,也会获得一定的利息,这里的比率就是借款利率。贷款利率和借款利率往往同步变动,前者通常会高于后者。

亿万富翁Palihapitya:Visa和万事达卡将在2022年被DeFi等推翻:12月31日消息,日前,亿万富翁Chamath Palihapitya预测,两大支付处理商Visa和Mastercard(万事达卡)将在2022年被新兴区块链和DeFi项目推翻。Palihapitya此观点是基于“因为手续费高昂,亚马逊上月禁止在英国使用Visa信用卡。”据悉,Palihapitya是Facebook前高管,负责管理风险投资基金Social Capital。(businessinsider)[2021/12/31 8:17:23]

利率可以理解为获取资本的成本,较低的利率意味着获取加密资产的成本更低,这对贷入一方有利,但对借出一方不利。今年早些时候,用户还能够以较高的收益率将加密资产存入 DeFi 应用之内,收益率有时可以超过 10%,但现在,这些利率都在朝着 1% 下降。

多链DeFi数据网络Unmarshal推出NFT API:多链DeFi数据网络Unmarshal在推特上宣布推出其NFT API,DApp、钱包和托管人现在可以集成Unmarshal的API来从区块链上获取NFT细节。[2021/3/26 19:20:31]

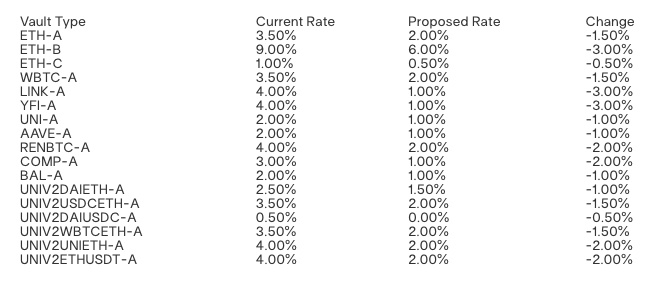

头部借贷项目 MakerDAO 数天前已启动了一项新提案的治理提案投票,旨在进一步降低协议金库(vaults)的稳定费率(所谓稳定费率,指的是 Maker 用户存入抵押品以生成 DAI 所需支付的利率)。提案细节可见,每个金库的稳定费率均将面临不同幅度的下调。

DeFi锁定资本超20亿美元 前五大项目锁定资金占总锁定资金约94%:根据Dune Analytics发布的数据,截至7月6日,DeFi用户总数为24万,比过去一个月增长了20%以上,现在DeFi协议锁定的资本总值也超过了20亿美元。尽管用户激增,但五个项目仍占DeFi锁定资金的绝大部分(约94%)。前五大项目分别为COMP锁定资产6.734亿美元,Maker锁定资产6.034亿美元,Synthetix为3.33亿美元,Balancer为1.588亿美元,Aave为1.558亿美元。[2020/7/8]

较低的利率已开始引发用户的担忧,在 MakerDAO 的治理论坛上,一名叫做 PaperImperium 的用户提到,利率的下降将使该协议在运营层面上变得无利可图。

在 Aave 从事治理相关工作的匿名受访对象 State.eth 表示,利率下降的一大原因是更多的稳定币正在涌入 DeFi 生态系统,进而压低了市场利率。逻辑很好理解,在经济学原理中,“价格”总是会随着供应的增加而下降,在借贷协议之中,“价格”的反馈就是利率。

State.eth 进一步表示,中心化交易所(CEX)的基础交易目前呈下降趋势,人们不再需要通过 CEX 来进行交易操作,而是可以将自己的资产放入 DeFi 之内以赚取收益,因此会有大量资金进入 DeFi。这也是为什么 DeFi 之内的稳定币的供应量会不断增加。

此外,贷款利率下降的另一个原因是流动性挖矿所赋予的额外激励开始下降,类似 Compound 这样的协议会向借、贷双方同时提供自己的原生代币作为流动性激励,一旦激励开始缩水,借、贷双方的动力也会开始下降,这将进一步推动利率的下行。

依照当前的趋势,DeFi 的借贷利率正逐渐降至 TradFi 的一般水平。十年期美国国债是 TradFi 市场最为关注的政府债券投资工具,可代表当前 TradFi 市场的基础利率状况,7 月 2 日该国债的收盘利润率为 1.449%,这与 DeFi 之内的数字已相当接近。

随着 DeFi 收益率与 TradFi 日渐趋同,将会发生些什么?

在 DeFi Pulse 联合创始人 Scott Lewis 看来,这种情况并非完全是坏事,甚至还是 DeFi 步入稳定发展阶段的一个标志。Lewis 将这种趋势称为“耦合”(the coupling),他表示,在 DeFi 短暂历史中的绝大部分时间里,稳定币的供应都存在严重短缺,这种短缺推高了借贷市场的即时利率,只有杠杆交易员、投机者和专业 DeFi 矿工收益率农场主能够负担得起,正常的贷款需求反而被排挤出了市场。

但随着 DeFi 的利率与传统金融市场相当,将会有更多的机构或企业希望以这种透明、公开、去中心化的融资路径贷款,这将为整个 DeFi 生态系统吸引来更多的流动性,这也是 DeFi 逐渐蚕食 TradFi 的表现。

当然,任何事情的影响都具有两面性,随着利率的下降,借款一方的收益率无疑将会下降。

至于今后 DeFi 市场借贷利率的走向,State.eth 预测称,利率能否回升,取决于市场能够全面回归牛市。牛市会增加对贷款的需求,因为资产本身的价格上涨将覆盖掉利率成本,进而推动利率再次走高。

然而,依照当前资金涌入 DeFi 的速度来看,稳定币的供应量只会持续增长,(稳定币)收益率长期维持在 10% 以上的日子可能再也回不来了,正如一位长期根植于 DeFi 领域的投资者所说:“机会窗口正在关闭。”

本文来自:The Defiant

数据的重要性,在近二十年飞速发展的互联网的推动下,已逐渐深入人心。但是,用户数据泄露、被滥用的新闻还是屡见不鲜。用户如何使用数据,如何确保数据主权,成为一个重要和迫切的问题.

1900/1/1 0:00:00在系列前一篇文章给出了学术界对比特币价格决定因素、比特币是否具备黄金属性以及是否应当配置比特币作为投资组合后.

1900/1/1 0:00:00不了解加密货币的人,通常会认为加密货币的特点就是价格波动大,但同为数字通证的稳定币却并非如此。稳定币通常锚定美元等法币或者其他价值稳定的资产,因此为加密货币市场带来了难得的稳定性.

1900/1/1 0:00:00不久前某博主在社交平台称,有朋友突发疾病离世导致“私钥都没来得及给家人”,且家人也并不懂得加密货币的私钥、钱包等概念,找回相应的资产基本无望.

1900/1/1 0:00:00本文所表达的仅仅是我的个人观点,不代表以太坊基金会或者以太坊核心开发团队的任何 “正式” 观点。我们需要更多人来耕耘以太坊核心协议。过去的几个月来,无状态以太坊的路线图得到了显著的巩固.

1900/1/1 0:00:00如果说2017年属于ICO、2018年属于IEO、2019年属于CBDC,2020年属于DeFi,那么2021年——无疑属于NFT.

1900/1/1 0:00:00