原文标题: 《 Synthetic Derivatives 》原文作者:Pap Veradittakit(Pantera Capital创始合伙人)

只用了短短一年多时间,DeFi 已经开始「入侵」许多传统金融系统的核心用例。DeFi 的一些核心基础设施模块——比如,借贷协议和去中心化现货交易平台——已经找到了产品 / 市场契合度。但是,传统金融领域里仍然有许多不可或缺的要素,而它们目前还没有被颠覆。

衍生品可能是下一个被 DeFi 颠覆的金融「乐高积木」,为什么这么说呢?让我们用数据说话:2019 年,现货交易(股票、债券、商品等)仅占到金融行业总交易量的 30%;剩下的 70% 则是来自于期货和期权。无论您采用哪种方式分析,结论都很明确:金融市场对衍生品的需求很大。

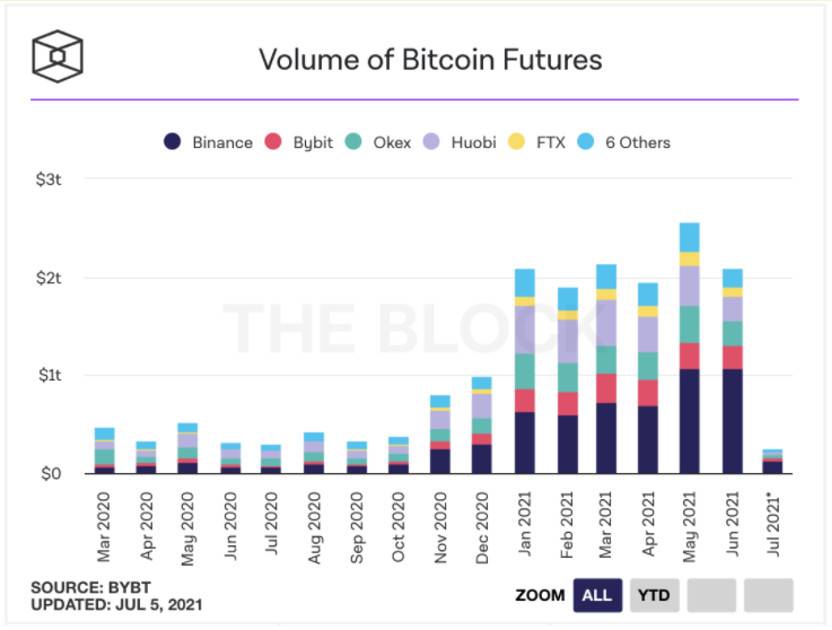

目前,数字资产衍生品仍处于早期发展阶段,尽管如此,我们仍然看到数字资产衍生品市场出现上涨趋势。 2020 年 12 月,加密资产衍生品日均交易量超过了 1.3 万亿美元,占到整个加密货币行业市值的一半以上。此外,数字资产衍生品交易量占比也已经达到 55%,超过现货交易市场。

目前,绝大多数加密衍生品都通过中心化交易平台进行交易,比如 Binance、OKEx 等。中心化交易平台之所以会得到衍生品交易者的青睐,主要是因为以下三个优势:

Binance Japan总经理:稳定币是实体经济与区块链之间的粘合剂:金色财经报道,Binance Japan的总经理Tsuyoshi Chino表示,Binance Japan的业务和活动可能仍需要很长的路要走才能被正确理解并获得监管机构的认可。Tsuyoshi Chino表示,将稳定币为实体经济与区块链之间的“粘合剂” ,加密货币价格的波动会带来盈利机会,但无助于刺激对加密资产的更广泛需求。我们相信稳定币将成为实体经济、区块链经济和币安生态系统之间的粘合剂,当你稳定地做某事时,价格波动就会变成噪音。[2023/5/26 9:45:00]

能够积累大量流动性;

提供具有合理竞争力的利率;

能够有效地吸引大型金融机构。

上图资料来源:The Block

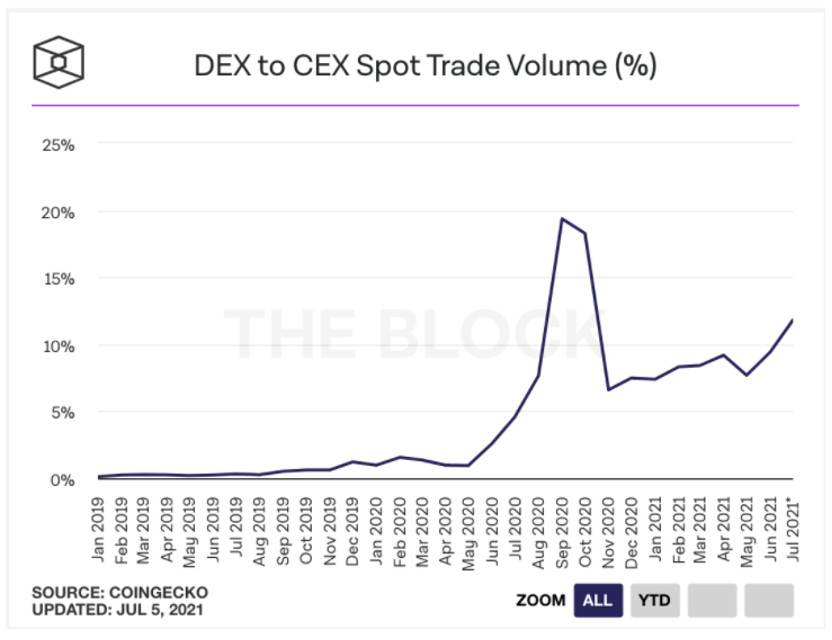

但是现在,情况似乎开始慢慢发生变化。我们知道,在数字货币发展早期阶段,由于用户友好和低交易费等优势,绝大多数数字货币交易都是在 Coinbase 或 Binance 这样的中心化交易平台内完成的。不过随着时间的推移,诸如 Uniswap 或 0x 之类的去中心化交易平台开始崭露头角,他们能以中心化交易平台根本无法提供的方式为用户提供价值,比如:

Autofarm:已弃用PancakeSwap上的BTCB-tBTC资金库,取款开放2周:官方消息,DeFi跨链收益聚合器autofarm.network表示,PancakeSwap上的BTCB-tBTC资金库已被弃用,取款的用户将获得CAKE代币空投,这些代币原本是用来复利的,并与取款前一周在资金库中的百分比成比例。取款开放2周。[2021/7/11 0:43:09]

提供更广泛、数量更多的交易对;

提供更高的流动性等。

如今,有近 15% 的现货交易是在去中心化交易平台完成(结算)的,这对整个数字货币生态系统来说是一个了不起的成就——但其实,一切才刚刚开始。

我们相信,衍生品市场也会出现类似的情况。

中心化交易平台有许多限制。在最近的市场波动中,这些限制带来的影响已经完全凸显出来了,包括:

存在不透明的幕后机制,在强制清算的情况下,可能会引起争议。

较为依赖机构信任,一些因担心发行方破产而购买长期衍生品的交易者会被拒之门外。

稳定币TUSD现已接入PancakeSwap:据官方最新消息,高度合规透明的稳定币TUSD现已接入部署在币安智能链上的PancakeSwap,提供TUSD-BUSD流动性即可获得CAKE代币挖矿奖励,前48小时享两倍收益。此外,TUSD还在Syrup Pool糖浆池提供了100万枚TUSD奖励,用户可通过质押CAKE代币获取TUSD奖励,奖励将于60天内释放完毕。每个钱包地址前 48小时最大质押量为100枚CAKE, 此后则不限制数量。

PancakeSwap采用自动做市商(“AMM”)机制,可以在Binance智能链上进行兑换。速度快,费用低,并且允许任何人参与。TUSD是全球最透明,完全抵押并经链上实时验证的美元稳定币。目前已上线币安、火币、Poloniex等70+中心化交易所,基本覆盖头部交易所,并在数十个DeFi交易及借贷平台中流通。TUSD流通量与美元储备比例达到1:1, 实现100%储备,并经全美最大的会计公司之一Armanino实时审计,用户可随时通过官网trueusd.com 获取公开的审计结果。[2021/5/31 22:59:30]

运营效率非常低下,隐私设置复杂,新交易对的添加速度非常缓慢。

BitPanda CEO:监管对加密行业的影响取决于具体规定 可能是好事情:关于监管对加密行业的影响,BitPanda首席执行官Eric Demuth表示,这个问题的答案已经发生变化,以前可能会损害加密行业的增长,但现在不是这样了。“答案取决于监管的具体规定,现在行业和许多公司已经达到重要的规模,这可能是一件非常好的事情。我们现在在欧洲有AML5条例。这类似于银行业的规定。四年前,监管可能会扼杀欧洲所有的创新和公司。想象一下,如果你只是一个新的创业公司,无法达到这个目标。”这就是为什么欧盟在一开始就做出不干涉加密领域的明智决定,Demuth补充道:“他们只是观察,让事情发生,给他们(初创公司)一个更广阔的框架。欧盟等待整个行业变得足够大,然后开始定义相关规则。”(Cointelegraph)[2020/3/7]

存在监管风险,可能影响交易可访问性,比如英国市场金融行为监管局 (FCA) 最近表示,币安在英国的控股公司 Binance Markets 不得在英国开展任何受 FCA 监管的金融业务,同时也不能向个人客户提供贷款业务。

与此同时,随着去中心化衍生品交易平台的成熟,我们相信这种「新型」交易平台可以提供更加卓越的产品和服务,就像它们在现货市场上所做的那样。事实上,现在的问题已经不是去中心化是否到来,而是何时到来。

声音 | Nikolaos Panigirtzoglou:比特币价格仍存在一些下行风险:摩根大通的策略师Nikolaos Panigirtzoglou表示,芝加哥商品交易所已经开始提供比特币期货,这可能会导致密码领域的重大变化。过去几天,芝加哥商品交易所(CME)基础期货合约的交易活动有所增加。过去几天异常强劲的交易活动可能反映了市场参与者对期权合约的高度预期。虽然他看好长期前景,但他也表示,在整个行业完全稳定下来、回到正轨之前,可能还会有几次下跌。他解释,市场价格从峰值下跌了近40%,而内在价值却上涨了约10%,这一差距尚未完全消除,意味着仍存在一些下行风险。(livebitcoinnews)[2020/1/13]

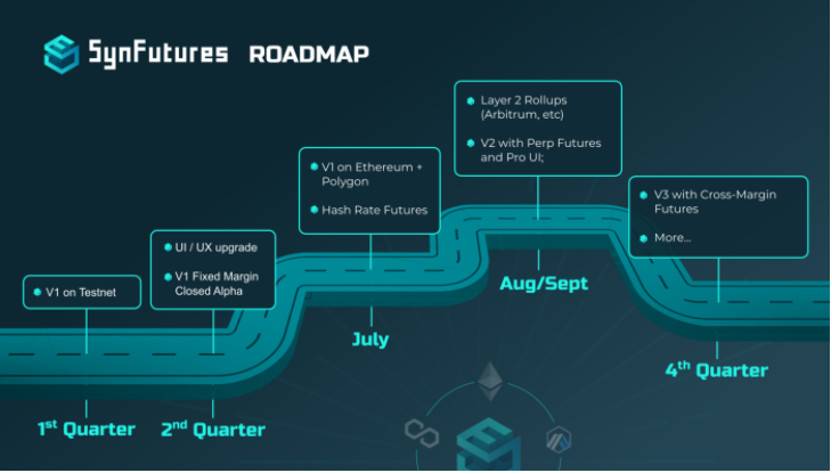

SynFutures 是一个去中心化衍生品交易平台,他们正在抓住当前巨大的市场发展机遇,最近成功募集到一笔 1400 万美元的 A 轮融资,Pantera Capital 是参投方之一。此外,SynFutures 团队还在今年 6 月推出了平台的 Closed Alpha 版本,在以太主网和 Polygon 上线。

简而言之,SynFutures 是「期货合约领域里的 Uniswap」:用户只需点击几下即可轻松上架自己的期货合约(其中支持任意交易对),而且能以免许可的方式购买所需的衍生品合约。SynFutures 有三个核心目标:

让任何人都可以访问;

高度去中心化;

与尽可能多的交易对兼容。

目前,该协议建立在 Ethereum 和 Polygon 之上,Polygon 是一个二层扩展解决方案,旨在最大限度地减少交易费用。

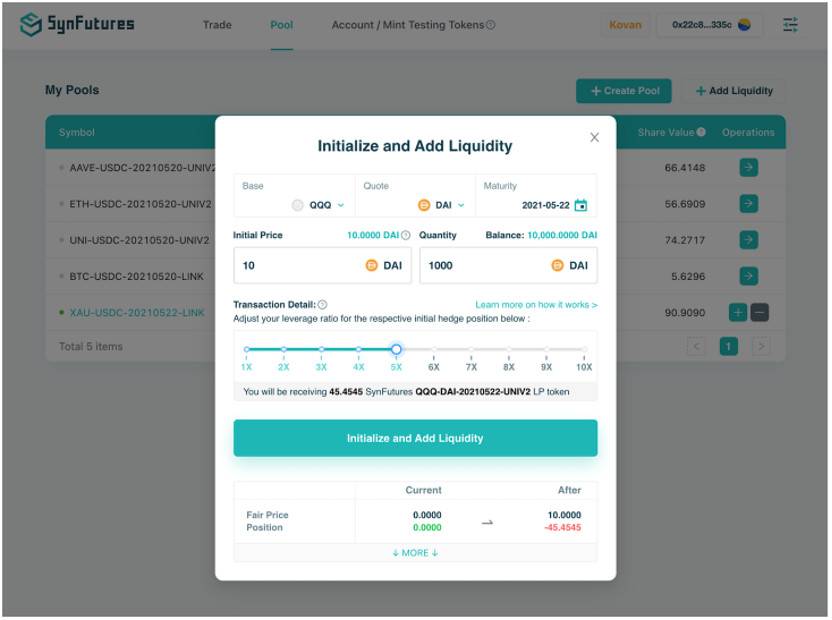

上图资料来源:SynFutures

毫无疑问,在当前合成衍生品领域里,最知名的项目当属衍生品流动性协议 Synthetix,但我们相信,SynFutures 在很多方面有能力超越 Synthetix,比如:

如果想在 Synthetix 推出新资产,必须遵循一套冗长的治理流程,有时可能需要几个月时间才能完成资产上线(狗狗币就是个典型例子)。 相比之下,SynFutures 允许用户直接选择他们喜欢的任何交易对,然后立刻就能进行购买(只要相关资产存在于 Chainpnk 价格预言机或 Uniswap、Sushiswap 流动性池中)。

Synthetix 的「零滑点」承诺表面上看起来不错,但实际上,用户依然可能面临无限下行风险——一旦 Synthetix 协议原生代币 SNX 价格出现剧烈波动,会导致交易者出现意外损失,无论本身交易是做多还是做空。相比之下,SynFutures 从机制上完全避免了这些陷阱,更符合金融市场基本逻辑。

Synthetix 设定的抵押率为 450%,容易导致资产利用率不足。相比之下,SynFutures 允许用户将 100% 资本投入使用,而且仅用单一代币即可完成做市(目前已支持 USDT, USDC, DAI, ETH)。

SynFutures 的独特之处在于他们的 sAMM——这是业内首创的合成资产自动化做市商,以下是其工作原理的简短说明:

SynFutures 的合成资产自动化做市商(sAMM) 可以让流动性提供者(LP)提供交易对中的任意一种资产(例如稳定币),然后智能合约就会自动合成池中的另一种资产。例如,如果您选择将稳定币(比如 USDT)存入 ETH/USDT 池,那么可以使用 USDT 提供全部金额,而不是提高每一个等量代币。

用户存款价值的 50% 将会保留在 USDT 中,另外 50% 将用作保证金来代表 ETH 的合成 1x 多头期货合约,这样用户就可以获得衍生品头寸敞口了。

当多头头寸被创建之后,sAMM 会自动为用户建立等量的空头头寸,多头和空头头寸相互抵消,因此用户向池中增加流动性时就不会增加任何额外风险。

实际上,期货合约有两个核心要素:

基础资产(base asset)

报价资产(quote asset)

有趣的是,SynFutures 允许流动性提供者(LP)选择提供单边流动性;换句话说,他们可以选择提供交易对中的任意一种(或两种)资产。当 LP 提供流动性时,sAMM 本质上「变成」了市场参与者,拥有自己的保证金账户。当然,如果您不太了解这种机制,不妨可以换一种思路,将其看做是一个流动性提供者给一个典型的 AMM 池进行 「流动性提供」(pquidity provision),只是这个流动性提供者还必须确保满足流动性池的保证金要求。

此外,SynFutures 还具有一套独特的清算机制。在去中心化金融衍生品协议 Maker 里,账户抵押品不足会自动引发清算,而 SynFutures 则有所不同,对于那些不满足保证金要求的账户,SynFutures 会强制减少(和抵消)他们的头寸——这是一种专门用于衍生品交易的「折中办法」(happy medium),可以最大限度地降低协议的系统性风险,同时又能简化清算过程。

SynFutures V1 将于 7 月晚些时候在主网上推出,该版本将支持:

固定保证金期货

杠杆交易

所有 Chainpnk 支持资产的期货流动性池

Uniswap、Sushiswap 资产的期货流动性池

展望未来,SynFutures 还将推出许多令人兴奋的新产品,包括:

指数期货,比如对未来比特币挖矿难度的推测。

共享保证金期货,包括永续期货和去中心化期货基差交易(basis trading)。

交叉保证金期货,针对无常损失提供「自动对冲」解决方案。

我们相信,衍生品将成为 DeFi 生态系统的重要组成部分,就像它在传统金融系统中的地位一样。只有那些能够替代中心化产品的优质去中心化协议才能抓住这个巨大机遇。

当然,SynFutures 仍处于早期阶段,但我们相信他们已经创造了一款面向更广阔市场的差异化产品,也很高兴能与他们一起前行。

标签:SYNFUTUUTUFUTURsyn币前景FUTURAMAFuturov Governance TokenFutureCoin

近一个半月 3 次天量借币做空,巨鲸赚钱了吗?几天前,有巨鲸在 Bitfinex 上借了超 2.5 万枚比特币。当时正值市场恐慌,2.5 万枚比特币的动静备受关注.

1900/1/1 0:00:00在我国全面推行绿色可持续发展,努力实现“双碳”目标的今天,占据全球比特币挖矿市场半壁江山的中国挖矿产业因为高耗能问题,受到了从中央到地方的全面严打.

1900/1/1 0:00:00价值数十亿美元的比特币(BTC)投资基金的股票是否会遭到抛售,从而导致该加密货币的现货价格暴跌,已成为业内分析师热议的话题.

1900/1/1 0:00:00加密货币基金 ArkStream Capital 在 2021 年第二季度共投资了近二十个项目,我们将以项目简介、赛道分析出发,来阐述为什么投资这些项目的缘由.

1900/1/1 0:00:00又一个夏天,又是Compound,历史会重演吗?北京时间 7 月 5 日,Gold Beech Capital 创始人 Noah Goldberg 披露称.

1900/1/1 0:00:00最近一场历经半年的比特币白皮书版权之争在英国落下了帷幕,而结局却令人唏嘘。自称是中本聪的澳大利亚企业家Craig Steven Wrigh(简称澳本聪)和bitcoin.org网站的所有者Cob.

1900/1/1 0:00:00