撰文:LouisCooper

编译:0x11,ForesightNews

上海升级将释放价值超过270亿美元的ETH,这意味着LSD市场的争夺战已经开始,它们将围绕提供最高APR展开。

问题是,赢家会是谁?它可能来自下面的9个LSD协议:??

在正式开始之前,我们需要先了解以太坊上海升级。

这是以太坊在转向PoS之后的第一次重大升级。它将上线质押ETH解锁功能,以帮助验证和保护以太坊网络。

自2020年以来,以太坊验证者一直在质押他们的ETH,没有任何回报……直到上海升级。

那么LSD平台从何而来?要成为以太坊验证者,你需要高达32个ETH。LSD平台允许质押任意数量的ETH。

Pendle已重启AURA LSD资金池:金色财经报道,Pendle在社交媒体上发文表示,Pendle已重启AURA LSD资金池,所有新的Aura资金池的投票现已开放,激励措施已于北京时间今日8:00上线,vePENDLE持有者已可投票赚取奖励。

Pendle团队称通过调查未发现在Balancer池中有任何漏洞,同时建议用户将流动性和持仓从旧的Aura资金池迁移到新的Aura资金池。[2023/4/28 14:31:47]

因此,随着奖励最终激活,日常ETH持有者参与质押的动机将会激增。LSD平台的淘金热正在开启,能够持续提供最高APR的平台将获胜。让我们找出可能是谁?

Pendle

Pendle可能是我最看好的LSD选手。

为什么?Pendle的TVL几乎是其市值的两倍,资产在其V2发布后大量流入。

Pendle创建了独特的代币化收益策略:本金代币(PT)和收益代币。

Yearn社区发起推出LSD Token yETH的提案投票:4月21日消息,据 Snapshot 页面显示,收益聚合协议 Yearn 社区发起YIP-72:推出 yETH的投票,该提案旨在批准 yETH 的设计规范并认可其部署、指定引导和实施过程、指定参数和初始配置、在正常操作期间指定功能。该提案将于 4 月 26 日 21:20 截止。

Yearn ETH(yETH)是在用户存入一篮子各种 ETH 流动性质押 Token(LSD)时生成的。yETH 可以回收存入的价值,并在质押时通过 LSD 的多样化获得以太坊 PoS 质押奖励,并获得更混合的风险 / 回报。yETH 将应对分散和对冲抵押的 ETH 头寸以减少协议失败的影响、市场定价的低效率导致针对协议的基础支持 ETH 价值的交易机会、标准流动性池中的抵押 ETH 并不理想、新的 LSD 与拥有大量市场份额的协议竞争等挑战。[2023/4/21 14:18:53]

乐观来讲,由于@CamelotDEX,Pendle现在也可以在Arbitrum上使用。

LSDx Finance已通过销毁5亿枚LSD剩余代币的提案投票:金色财经报道,全LSD超流动性协议LSDx Finance公布关于代币销毁提案投票结果,销毁5亿枚剩余代币的选项以97.29%的支持率获得通过。注:LSD原定总量是10亿,本次销毁5亿占比50%,销毁后总量变成5亿。[2023/4/20 14:15:24]

他们与其他利基市建立了战略合作伙伴关系,如@AuraFinance。这让我对以下方面充满信心:

?团队合法性

?希望提供真实、有竞争力的产品

Stader

Stader将要支持以太坊网络质押,并发布ETHx,这将使对ETH节点的要求降低8倍。重要的是,他们在Stader中也需要0.4ETH。这意味着供应紧缩和一个很好的机会。

正如@NagatoDharma指出的那样,SD代币仍比其公售价格低60%。

LSDx Finance发布的代币销毁提案已开放投票:4月17日消息,全 LSD 超流动性协议 LSDx Finance 发布的代币销毁提案已开放投票。该提案提议进行代币销毁以在保护当前代币持有者的利益和确保未来增长的可持续排放率之间取得平衡,包含了销毁 5 亿枚代币、销毁 3 亿枚代币、销毁 2 亿枚代币和不销毁代币四个选项。veLSD 持有者可进行投票。[2023/4/17 14:09:12]

有了可靠的市值与TVL比率,看到5美元以上的SD大有希望。

阅读Nagato的贴文,以全面了解代币经济学/收入。

Hord

作为Dcentralab的一部分,Hord正在Zokyo的帮助下完成对hETH的审计。

他们声称通过多种途径实现了更高的APR:

?ETH质押

?MEV奖励

?额外的HORD奖励

由于额外奖励,hETH的价格不与ETH挂钩。

Hord团队制定了雄心勃勃的计划,但他们在Dcentralab的位置意味着他们拥有强劲的开发能力。

HORD已经出现大幅增长,但其FDV仍低于2000万美元,流通市值为600万美元。

他们能吸引ETH持有者吗?

FraxFinance

FraxFinance无需介绍,其LSD变体frxETH拥有1.7亿美元TVL。

frxETH的TVL自去年11月以来增长了100倍,主要是由于其令人印象深刻的高收益率推动。

Bifrost

我对Bifrost的兴趣是由@Crypt0_Andrew以及TVL/MC的比例激发的。

现在Bifrost的FDV为700万美元,质押了1.8万ETH,TVL/MC比率为4!

Bifrost由来自Polkadot生态的OG团队操刀,BNC的潜力值得期待。

SharedStake

SharedStake是我最冒险的选择,我从@CryptoShlug

那里获知这个项目。

SharedStake中质押了1.6万ETH,但其市值仅仅只有100万美元。他们通过结合以太坊质押和自己的MEV机器人来优化收入。

StakeWise

StakeWise是另一个「更安全」的协议,其计划在上海升级之前启用v3。从表面上看,该协议被低估了,TVL为1.4亿美元,市值为4000万美元。

然而,考虑到SWISE的月通胀率为2%且FDV为1.8亿美元,它的前景并不那么乐观。

LiquidStakingDerivatives

LiquidStakingDerivatives是LSD聚合器,@iearnfinance的竞争对手。他们设计了veLSD/LSD的巧妙飞轮,我很想看到它运行,它会吸引足够的ETH吗?

LiquidStakingDerivatives的市值为200万美元,它的收益潜力对我来说是显而易见的,但要谨慎行事。

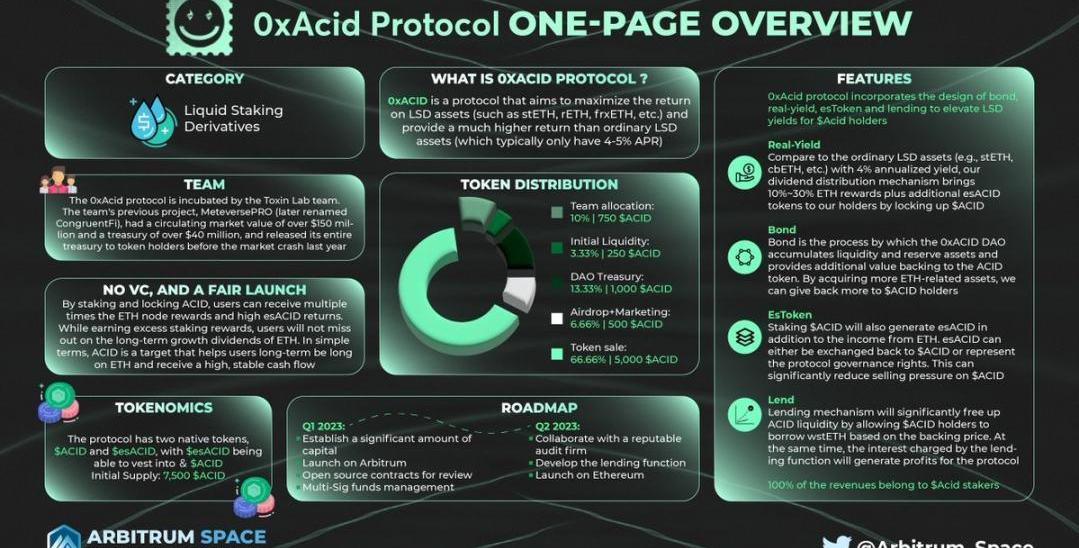

0xAcidProtocol

最后一个项目是0xAcidProtocol,一个雄心勃勃的LSD协议,希望筹集4,000ETH,我对此表示怀疑。

0xAcidProtocol声称是为了最大化LSD资产的回报,和前面提到的frxETH、stETH相同等。

最后,还有许多我无法包括但仍有潜力的协议争夺LSD市场份额:

$AURA

$YFI

$FIS

$RPL

$DVT

……

记住:任何人都可以贴上「构建LSD协议」的标签,小心。

我错过了谁??

出于显而易见的原因,我没有提到Lido。它现在完全主宰了LSD市场,但我预计随着竞争加剧,这种情况会发生变化。

Consensys发布《ETH质押提款指南》,指南中提到,Shanghai/Capella升级的主要成果是允许质押者提取他们质押的?ETH,但更具体地说.

1900/1/1 0:00:00原文来源:GaryMa吴说区块链近期吴说发表了BUSD遭受监管突击的全过程综述,美国证券交易委员会?SEC?以BUSD为未注册证券的切入口状告Paxos.

1900/1/1 0:00:00Uniswap创始人HaydenAdams发推称,“Polygon需要公开采取行动来解决其重组问题。昨天157个区块重组和12月的120个区块重组很糟糕,会破坏跨链桥、CEX等.

1900/1/1 0:00:00撰写:MilesDeutscher编译:深潮TechFlow在加密研究员MilesDeutscher的这篇文章中,盘点了当下最热门的趋势.

1900/1/1 0:00:00原文标题:Ismodulardesignthefuture?原文作者:RobertMcTague编译:倩雯,ChainCatcher过去十年是智能手机不断发展的十年.

1900/1/1 0:00:00澳大利亚储备银行透露了一系列项目,这些项目将在目前正在进行的测试阶段为数字澳元eAUD开发用例,涵盖从线下支付、债券结算到证券交易等各种用例.

1900/1/1 0:00:00