撰文:JerrySun,Messari研究员

编译:iambabywhale.eth,ForesightNews

重点:

Osmosis是建立在Cosmos生态拥有独立以及互操作性Layer1公链的DEX;

它是第一个在Cosmos生态中实现巨大的IBC交易规模和启动DEX活动的应用链;

其特点包括可定制的池参数、Superfluid质押以及将抗MEV纳入其底层架构的计划;

协议由原生代币OSMO提供支持,可用于质押和治理。OSMO奖励也通过流动性激励释放。

简介

投资者相信多链可以解决区块链的扩容问题,这引起了人们对CosmosNetwork生态系统的兴趣,Cosmos作为「区块链互联网」,可以容纳一系列独立的应用链。网络中的每个应用链都是独特的Layer1区块链,旨在增加Cosmos网络的功能。

为了连接这样一个区块链生态系统,需要一个健康的交易平台。通过这些交易平台,资本配置者可以获得流动性来培育健康的市场,投资于正在成长的项目,并将投资引向有发展前景的机会。

Cosmos网络支持自己的原生DEX,但在流动性、交易量和费用方面领先的是Osmosis协议。在本报告中,我们将了解Osmosis以及其与其他采用AMM模式DEX相比的特点。

Osmosis概述

背景

Osmosis是Cosmos生态系统中支持跨链通信的DEX。它由SunnyAggarwal、JoshLee和DevOjha于2021年1月创立,母公司OsmosisLabs负责开发。

矿企HAG将在美国数字证券发行平台INXS上发行基于永续比特币算力的STO:金色财经报道,6月20日,基于永续比特币算力的STO将正式登陆美国数字证券市场INX。来自新加坡的比特币矿业企业HAG Holding Limited (HAG)正式宣布将在美国的数字证券发行平台INXS上按照美国证劵法规要求,面向全球发行数字证券(Security Token)。正式发行时间为美国东部时间 2023年6月21日,数字证券代码为HAG Token。该Token是按照美国证券法来发行的,基于比特币算力的证券型代币。HAG Token是一个永久锚定BTC挖矿算力,并且每月发放WBTC作为股利的Security Token。[2023/6/20 21:49:55]

三位联合创始人各自发挥自己在区块链领域工作的经验,三人最初都在开发以拜占庭容错共识机制而闻名的Tendermint。

在那段时间里,他们致力于Cosmos生态系统的底层架构,各自从事包括Keplr钱包在内的各种项目。也正是在这段时间里,他们成立了Osmosis,目的是构建一个完全可定制的DEX。

Osmosis如何运作

在功能层面上,Osmosis的运作方式与其他AMM类似。流动性池将代币锁定到智能合约中,该合约在代币交易中自动执行。

交易者的交易对手以流动性提供者的形式出现,他们向这些池提供基础代币,即流动性。作为回报,这些LP收到指定的LP代币,表示他们对池的贡献以及衡量产生收益的份额。这些都是传统的东西。

瑞士央行如期加息50个基点:金色财经报道,瑞士央行加息50个基点至1.50%,符合市场预期,利率达2008年10月以来最高水平。(金十)[2023/3/23 13:21:51]

此外,与许多其他AMM一样,Osmosis依赖确定性定价模型来确保每个池中代币的各自权重保持一致。事实上,几乎所有AMM都使用确定性定价,因为它有助于确定每笔交易中的代币数量。尽管任何代币的市场定价都可能发生变化,但当维持基础定价公式时,套利者的机会就会最小化。

流动性激励

为了确保充足的流动性,DEX建立了两种机制来帮助建立长期生存能力:绑定流动性指标和退出费用。

长期DeFi用户可能会将前者视为传统的流动性激励措施。绑定流动性指标的机制很简单:向池中添加流动性的LP将获得原生代币OSMO的奖励。

LP可以选择他们愿意绑定代币的时间。获得的OSMO奖励的确切数量取决于绑定时间的长短和绑定代币的数量,这一切都由协议治理决定。

有趣的是,并非所有的流动性池都能获得奖励。OSMO持有者将决定哪些流动性池获得奖励。可以获得奖励的流动性池会获得「分配积分」,而OSMO奖励会根据每个矿池的积分数按比例发放。

幸运的是,对于没有内部激励的矿池,OSMO代币并不是唯一的奖励。外部激励提供者,例如在池中进行交易的用户,可以自行分配他们的奖励。与内部流动性激励一样,外部提供者选择设置哪些变量,例如获得奖励资格所需的时间或奖励的数量。

美国风险投资基金Sound?Ventures考虑创立2亿美元的人工智能基金:金色财经报道,美国风险投资基金Sound?Ventures考虑创立2亿美元的人工智能基金。金色财经此前报道,Sound?Ventures投资了多家Web3公司。[2023/2/11 12:00:22]

退出费用

如果说绑定流动性指标是长期流动性的「胡萝卜」,那么退出费用就是「大棒」。当LP从流动性池中提取资金时,协议会以LP代币的形式收取少量费用。

该退出费用由池创建者确定,旨在使池的剩余贡献者受益,因为退出费用被烧毁。总的来说,当LP决定撤回其流动性时,他们会取回初始资金加上应计交易费用减去退出费用和无常损失。

影响力

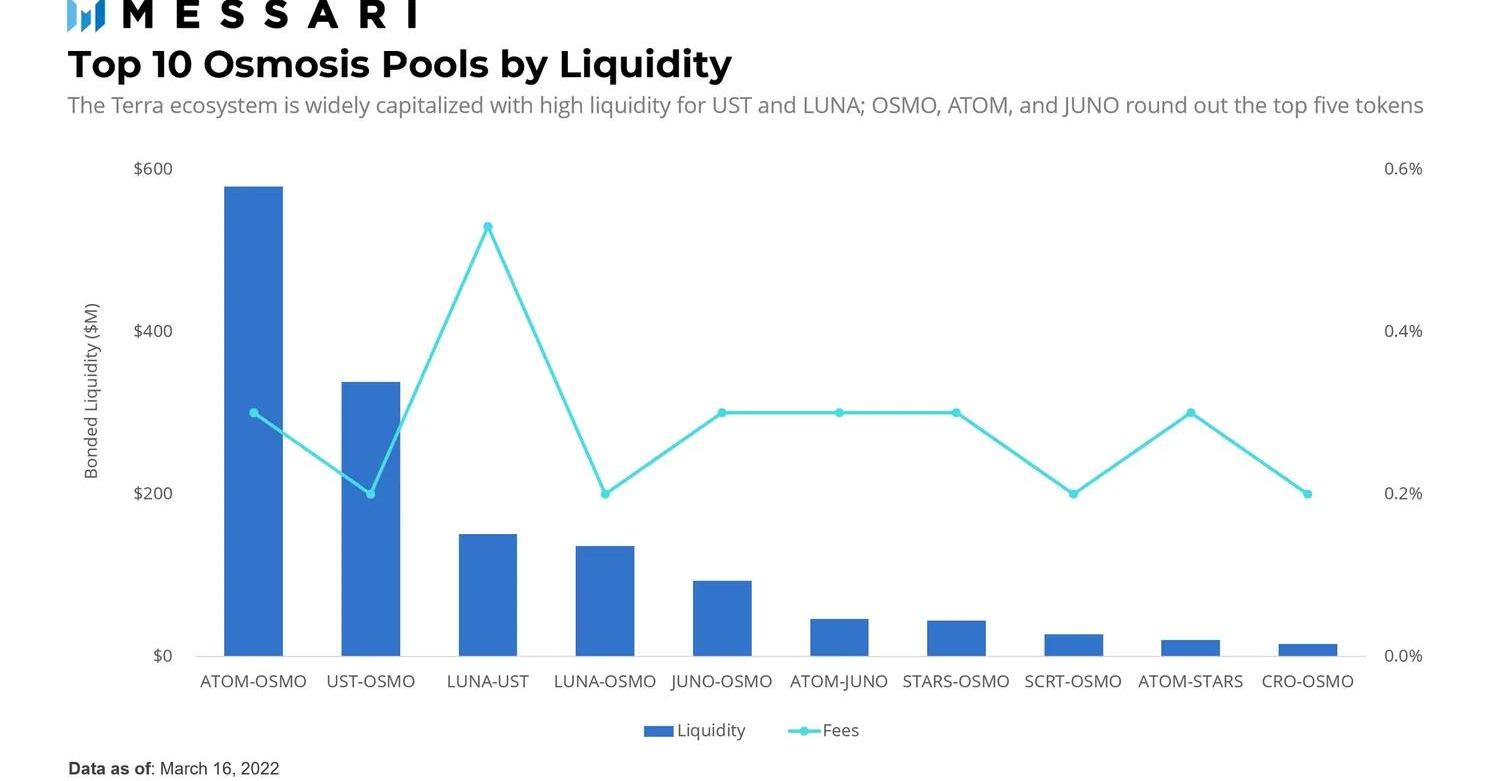

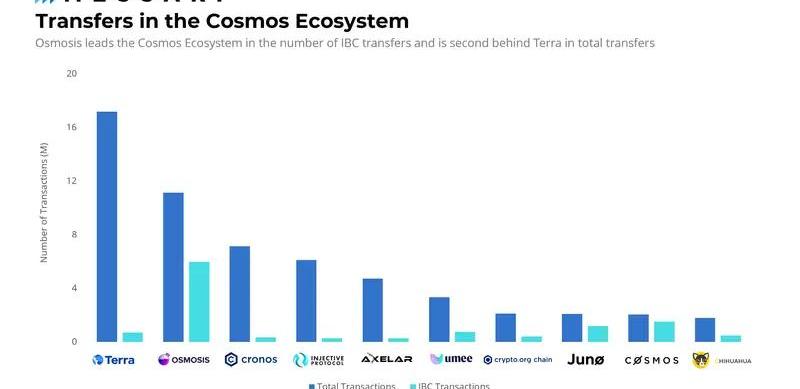

值得注意的是,Osmosis是Cosmos生态系统中第一个支持IBC的DEX。尽管现在存在其他DEX,例如GravityDEX和InjectiveProtocol,但Osmosis是第一个实现巨大IBC交易规模的基于Cosmos的应用链。由于其先发优势,Osmosis继续在IBC交易规模中排名第一,在总交易规模中排名第二,仅次于Terra。

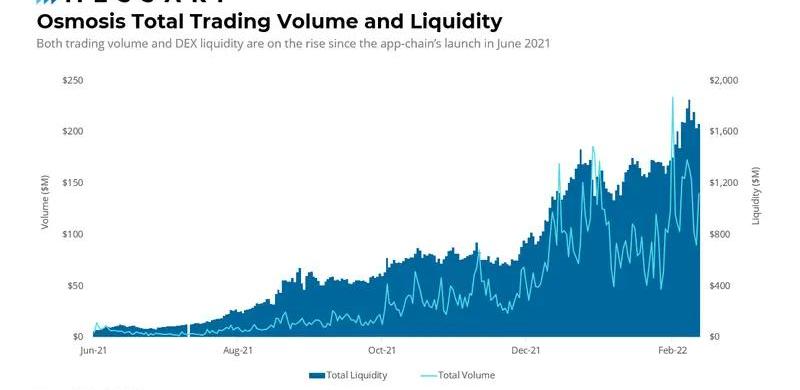

市场对Cosmos生态系统日益增长的兴趣使得Osmosis也备受关注。自推出以来,总交易量和总锁仓量均呈上升趋势。事实上,这两个指标在过去30天内均创下历史新高。鉴于过去出现了与Osmosis的交互或持有OSMO代币可以获得Cosmos生态系统中项目代币空投资格的传闻,该趋势没有立即放缓的迹象。

Arweave生态项目Community Labs完成3000万美元融资:9月8日消息,旨在支持Arweave生态项目的软件公司和风投工作室Community Labs完成3000万美元融资。该公司创始人Tate Berenbaum年仅19岁。投资方包括Lightspeed、Arweave、BainCapitalCrypto、BlockchainCapital、DistributedGlobal、RoadCapital等。(彭博社)[2022/9/9 13:18:04]

协议特点

定制流动性池

Osmosis背后的大部分灵感来自基于以太坊的DEXBalancer及其提供多资产流动性池的能力。在OsmosisLabs团队看来,将资产混合到流动性池中是众多可定制选项中的第一个。通过这种级别的定制,DEX的角色从只能交易现货价格资产发展为能够支持期权市场、链间质押等。

Osmosis流动性池提供灵活的做市商功能。与Uniswap的常数乘积、Balancer的常数均值、Curve的混合函数不同,Osmosis的函数是可变的,从而实现了成为「AMM实验室」的目标。

DEX鼓励流动性提供者尝试不同的做市功能。Osmosis可以激励更多的实验,而新的变化最终可以带来创新的解决方案,以减少滑点或无常损失。

池参数,包括交易成本、初始代币权重和时间加权平均价格计算,由池的原始创建者设置。但是,所有Osmosis流动性池都是由LP代币持有者自治的。

《环球时报》发行新闻数字藏品:金色财经报道,据环球时报官方公众号,《环球时报》将于2022年7月12日下午5:20推出重磅新闻数字藏品,并将首次呈现1997年《环球文萃》正式更名为《环球时报》的首刊号,即:1997年1月5日第207期《环球时报》头版数字藏品,本款藏品将作为限量合成款藏品亮相。据悉,此次推出的《环球时报》系列数字藏品共8款,每款10000个,单价5.2元。该系列数字藏品利用数字化技术加工,更有《环球时报》数字报月度免费阅读权限、《环球时报》定制电容笔和记事本等丰富的福利赋能。[2022/7/9 2:02:20]

投票权根据池中资金的加权所有权进行分配,更长的锁定期会增加投票权。由于Osmosis预计市场将确定最佳资本效率,因此自治池只是建立最具竞争力的流动性池的其中一个决定因素,最终的游戏将是一个为资本配置者提供了更大的参与度的,竞争激烈的市场。

Superfluid质押

与像以太坊这样的以rollup为中心的生态系统相比,Cosmos生态系统这样的多链生态系统面临着安全性的挑战。因此,对于Cosmos生态系统中的公链,安全问题变得至关重要。

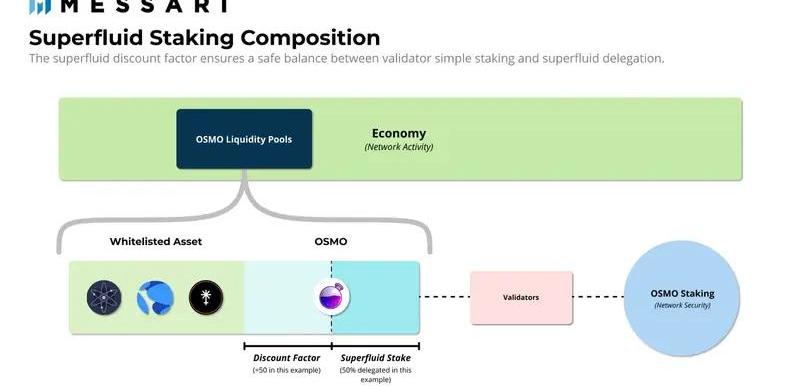

Osmosis为这个问题设计了一个聪明的解决方案:Superfluid质押,被认为是流动性质押以来PoS的最大进步之一,这种质押方法允许LP使用其原生OSMO代币提供流动性,同时使用相同的代币为底层网络带来安全性。下面是OsmosisSuperfluid质押平台的可视化表示。

Superfluid质押模型颠覆了现有的流动性质押解决方案。Superfluid质押不是为绑定资产提供流动性,而是从资产中获取绑定的流动性并将其投入网络。资产已经绑定到本地流动性池的事实仅有助于简化网络在安全性和经济流动性之间的平衡。

白名单流动性池是唯一有资格参与Superfluid质押的流动性池。这是因为Osmosis希望限制恶意行为者铸造风险资产,然后这些人可以耗尽底层OSMO代币的抵押流动性池。防止这种情况发生对于强大的安全性至关重要,确定白名单池是否符合条件将由Osmosis治理决定。

Superfluid质押的好处应该是显而易见的:它允许LP通过交易费用产生的收益和通过质押获得的奖励来确保网络安全,从而使他们的回报翻倍。

同时,底层网络受益于额外的安全性,为各方带来双赢局面。更令人兴奋的是,Osmosis不一定是唯一的受益者,该协议可以提供质押即服务,以帮助其他应用链获得安全性。最终结果就是这种Superfluid质押功能支持安全的网络交织成一个大型的跨链网络。

集成CosmWasm

3月初,Osmosis宣布已成功与区块链开发工具公司Confio合作,将CosmWasm跨链智能合约引擎集成到Osmosis协议中。通过这次合作,Osmosis拥有了一个未被开发的资源池,因为CosmWasm拥有以太坊和Solana之外最大的开发者生态系统之一。

CosmWasm为熟悉Go和Rust的开发人员提供了WebAssembly虚拟机。开发人员可以通过一个工具集来构建新的许可智能合约,该合约可以跨多个CosmosSDK区块链运行。我们可以将其视为旨在增强各种Cosmos应用链之间互操作的智能合约功能的框架。

此外,双方的合作可能暗示了Osmosis未来可能支持的其他功能,例如收益聚合器、流动性管理工具等。虽然这对于那些希望收益最大化的人来说是一个令人振奋的消息,但OsmosisLabs团队已经明确表示,其最终目标是保持一个可互操作的以DEX为中心的协议。

抗MEV

Osmosis即将推出的路线图包括解决最大可提取价值,这是去中心化交易中面临的最大挑战之一。由于所有交易都通过区块链进行,这意味着它们可以在公共账本上获得,矿工能够重新安排他们的区块内的交易顺序以谋利。

在先获得批准的交易很重要的情况下,例如抢先交易或获得珍贵的NFT,矿工将比普通用户更具优势。这种类型的MEV行为对DEX用户不利,却有利于矿工等决定区块内交易的用户。

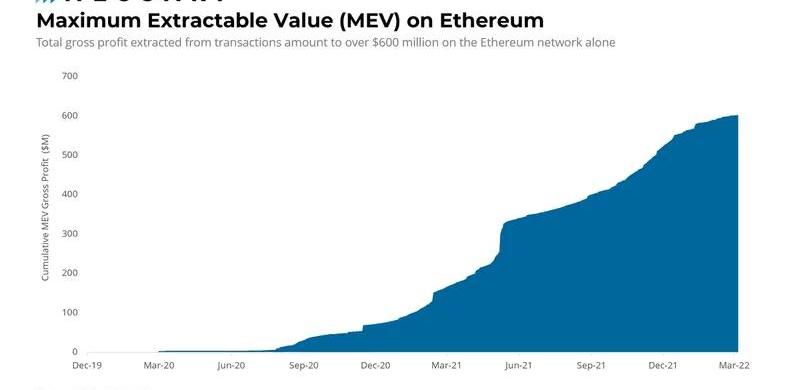

MEV最初是一个隐私问题,后来演变成一个经济问题。根据MEVExplore的数据,自2020年1月以来,仅在以太坊上,矿工就已经提取了超过6亿美元。

Osmosis对MEV的解决方案是实现一种称为门限加密的加密形式。

门限加密过程在交易进入内存池之前开始。加密交易对验证者隐藏交易细节,防止验证者确定要优先处理哪些交易。只有在交易完成并执行后,验证者才能看到详细信息。请注意,在此过程中,只有交易细节是加密的;费用金额将继续公开。结果,未处理的交易继续按费用金额的顺序添加到区块链中。

OSMO代币经济学

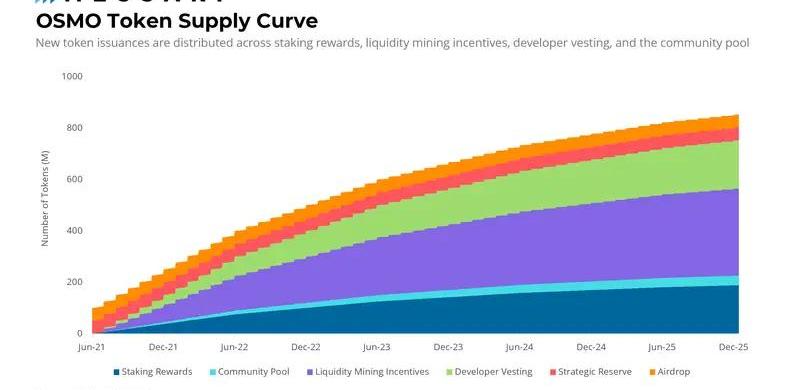

作为原生治理代币,OSMO支持Osmosis应用链的所有功能。在每日基于epoch的发行中将设置最多1亿枚代币的供应量。释放时间表类似于比特币著名的「减半」,Osmosis每年将新代币的数量减少三分之一。新的代币将通过质押奖励、开发者归属、社区池分配和流动性挖矿激励发放。完整的供给曲线表如下图所示:

OSMO代币的发布是公平的发布,分布在空投接受者和协议的战略储备中。值得注意的是,50%的供应被空投给了ATOM持有者,剩下的50%被留作战略储备,这将支持协议的持续发展。储备代币可用于资助开源项目、进行投资或提供赠款。

结论

DEX交易量竞争非常激烈,但归根结底,成功的应用必须不断创新以不断吸引流动性提供者。Osmosis社区认为,该交易平台很有可能凭借其作为多链核心的地位、可灵活设置流动性池参数、在质押模式上的创新以及令人兴奋的抗MEV路线图,Osmosis已准备好获取大量流动性和协议收入。只有时间才能证明它会有多成功——但早期指标看起来很有希望。

链捕手消息,Solana上DeFi协议DeltaOne完成910万美元种子轮融资,由AlamedaResearch和ShipCapital领投.

1900/1/1 0:00:00链捕手消息,据Decrypt报道,基于Solana针对Web2游戏玩家的P2E游戏GamerGains完成由CadenzaVentures领投的580万美元种子轮融资.

1900/1/1 0:00:00编译:DeFi之道原文:《https://thereadingape.substack.com/p/talking-crypto-ep-79-darren-lau?s=r》DarrenLau是谁.

1900/1/1 0:00:00作者:D1VenturesAkord最近完成了一轮230万美元的融资,本轮投资者包括:D1Ventures、Maven11Capital、SevenXVentures和Arweave团队.

1900/1/1 0:00:00原文标题:《从MVP到MVD:Web3思维的演化之路》撰文:NFTGo从最小可行性产品到最小可行性DAOMVP这一概念最初由EricRies在《精益创业》中提出.

1900/1/1 0:00:00原文作者:0x137,律动BlockBeats1997年,传奇金融杀手索罗斯和他的巨鳄盟友围猎东南亚泡沫市场,大量抛售泰铢并迅速耗尽了泰国央行300亿美元外汇储备,最终迫使泰铢实行浮动汇率制.

1900/1/1 0:00:00