首先,我将介绍作为跟踪流动性池表现指标的隐含波动率,这与个人投资者在决定提供流动性时参考的典型APY指标相对应。简单起见,我将专注于恒定函数做市商,如UniswapV2。大多数个人投资者通过APY来衡量流动性池的表现。新项目喜欢宣传其高达两到三位数的收益率来吸引流动性,然而,这是判断流动性池表现的错误指标,因为这没有考虑到波动率。为了理解流动性头寸与期权类似的原因,让我们来看看传统金融的期权操作方式。期权是一种合约,买方有权在到期日之前或当天以预定价格购买或出售资产,但这并非是强制性的。当标的资产价格变为货币时,期权获得巨大价值的可能性被称为期权性风险,这就是为什么在判断期权作为投资的潜力时,期权的价格是一个无关紧要的指标。

Chatex获得 Polygon旗下的DefiForAll基金投资:10月22日消息,加密货币P2P交易平台Chatex获得Polygon旗下DeFi基金DefiForAll的投资,并将后者的技术引入到生态系统中,旨在为用户带来无缝、安全和即时的交易。同时,在该基金的支持下,Chatex还集成了Curve和AAVE等项目。

据了解,Polygon旗下的DefiForAll基金是一个价值1.5亿美元的DeFi基金,旨在扩大以太坊规模,将DeFi、挖矿和贷款的好处带给更大的用户群。Chatex是集成Telegram的基于聊天应用的p2p交易所之一,集存储、发送、支付和交换的一站式加密货币解决方案。代币CHTX是Chatex 虚拟币银行重要组成部分,帮助整个系统获得更多竞争优势。[2021/10/22 20:49:48]

基于浏览器的多链加密钱包XDEFI Wallet推出公共版本:金色财经报道,面向DeFi和NFT用户的多链加密钱包XDEFI Wallet在Chrome商店推出了公共版本。与被广泛使用的浏览器扩展钱包MetaMask类似,XDEFI钱包支持跨多个区块链的DeFi应用程序。根据声明,XDEFI Wallet支持以太坊网络和其他EVM兼容链,目前支持THORchain和Terra,未来还计划支持Avalanche、Solana和Arbitrum。[2021/10/12 20:23:54]

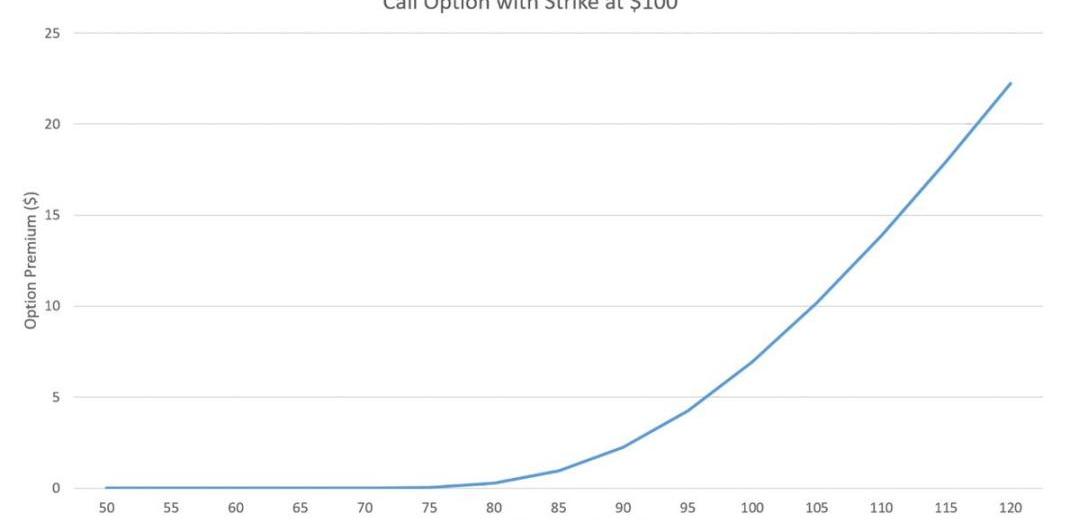

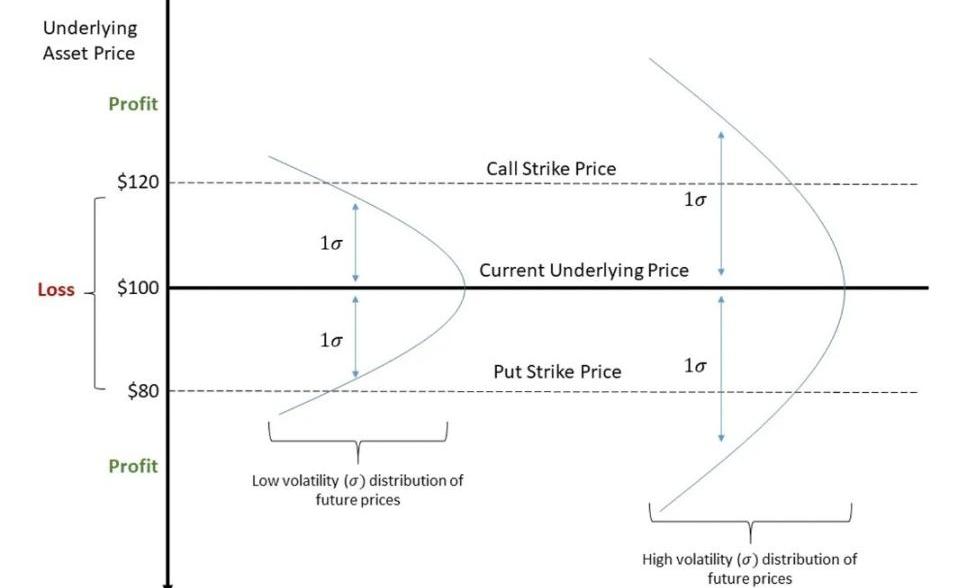

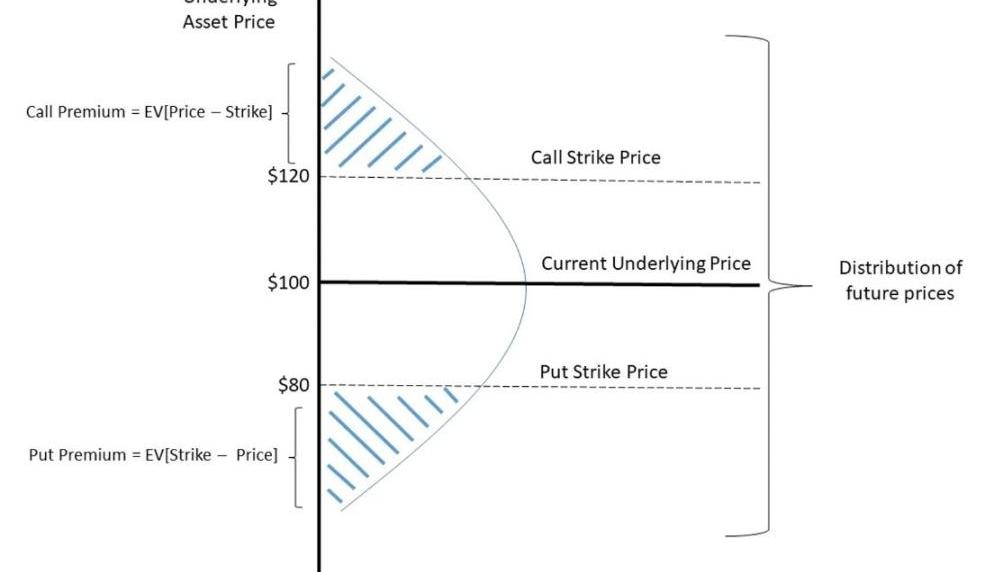

相反,最重要的指标是期权到期时实值期权的概率。在某种假设下,这一概率可以用资产的波动率来衡量。在传统金融中,BlackScholesModel是最常用于期权定价的模型。对BSM的解释超过了本文的范围。从本质上讲,BSM模型确定了驱动期权价格的标的资产和期权合约的特征。它最重要的推断是标的资产的波动率是决定期权价值的最重要因素。因为波动率越大,期权到期时赚钱的可能性就越大。

DeFi 概念板块今日平均跌幅为2.85%:金色财经行情显示,DeFi 概念板块今日平均跌幅为2.85%。47个币种中12个上涨,35个下跌,其中领涨币种为:FOR(+20.97%)、TRB(+12.43%)、SWFTC(+3.78%)。领跌币种为:SUSHI(-18.94%)、CRV(-12.91%)、SRM(-8.65%)。[2021/9/18 23:33:58]

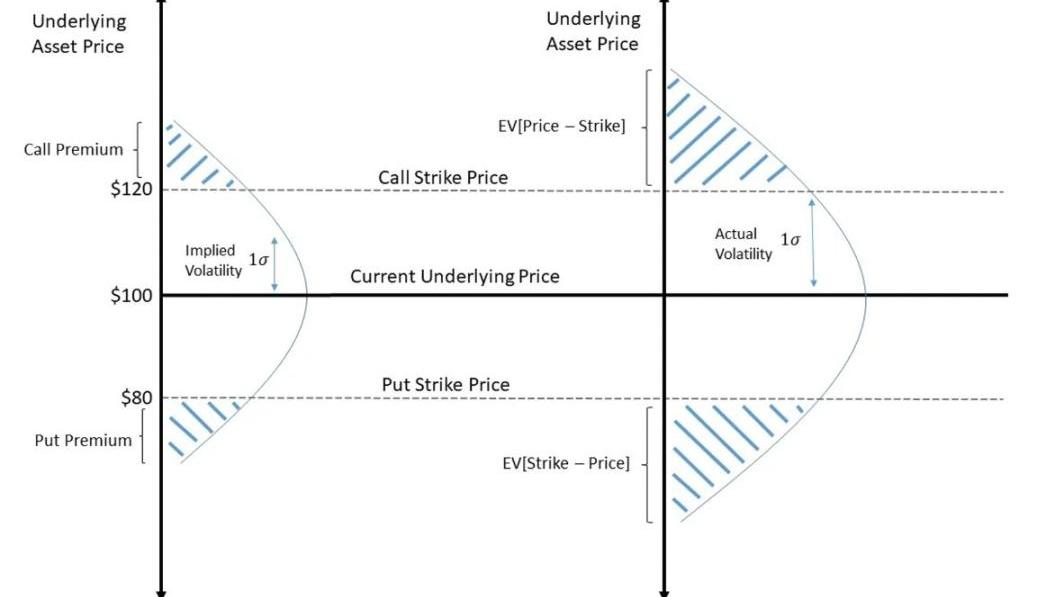

就隐含波动率而言,价值是指权利金所隐含的波动率。在无套利原则下,权利金应该被正确定价,一个追求利润的交易者会假设期权的权利金要大幅高于或低于均值价。

欧洲AI区块链治理协议将在MOON上部署首期DeFi流动性挖矿:据官方消息,欧洲AI区块链治理实验室正式宣布,将于北京时间12月4日13:59(柏林时间:12月4日6:59:59)上线并正式开启首期DeFi流动性挖矿。

据悉,欧洲AI区块链治理协议将通过Asproex(阿波罗)交易所生态通证MOON作为生态应用基础,并通过在MOON上部署通证,用户通过无损质押并定期回收MOON的机制挖矿产出MI(Mobile intelligence)创世奖励,同时质押MOON可以获得一定量的MOON奖励。

欧洲AI区块链治理协议是欧洲AI区块链治理实验室开发的一个基于大数据区块链治理协议,它支持用 Solidity 进行智能合约的开发,支持基于环签名的隐私保护,同时支持去中心化的跨链交易。[2020/12/3 23:00:16]

也就是说,相对于标的资产在整个期权有效期内将实现的实际波动率而言,期权的隐含波动率过高或过低。实际波动率被称为期权实际波动率或RV。对这种实际波动率的一个估计通常是资产的历史波动率。还有很多其他方法来估计波动率,譬如,相对于市场预期,能够预测宏观经济或某些事件。重点是,在期权交易时,相对于实际波动率的隐含波动率才是最重要的指标。鉴于确定期权价值的最佳方式是资产的预期波动率,聪明的交易员可能会寻求只交易由期权权利金所隐含的波动率。

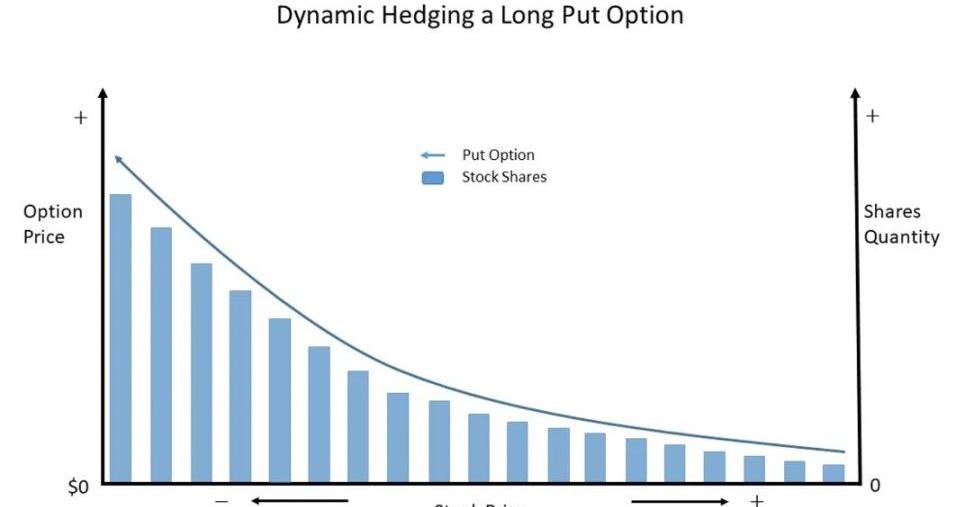

只要历史波动率低于他卖出期权时的隐含波动率,或者历史波动率高于他买入期权时的隐含波动率,那他就会盈利。做到这一点就是通过Delta对冲策略来对冲标的资产价格变动的影响。期权的Delta是指期权价格相对于标的资产价格变化的变化。重点是买入或卖空标的资产,其数量与期权的Delta值相反,以对冲价格的变化。这样一来,期权交易商仍然会存在受期权波动率影响的主要风险。然而,当标的资产价格变化时,期权的Delta值也会发生变化。这种风险被称为gamma风险,这是期权价格相对于资产价格的二阶导数。因此,为了解释gamma风险,期权交易者会进行动态对冲,尤其是对冲基金和做市商。也就是说,每当标的资产价格发生重大变化时,它们就会持续重新对冲其Delta风险。一段时间后,它们调整与标的资产的对冲以匹配新的Delta。这就导致了这样一种情况:当标的资产价格上涨或下跌时,期权交易者必须买入更多的标的资产以保持Delta中性。

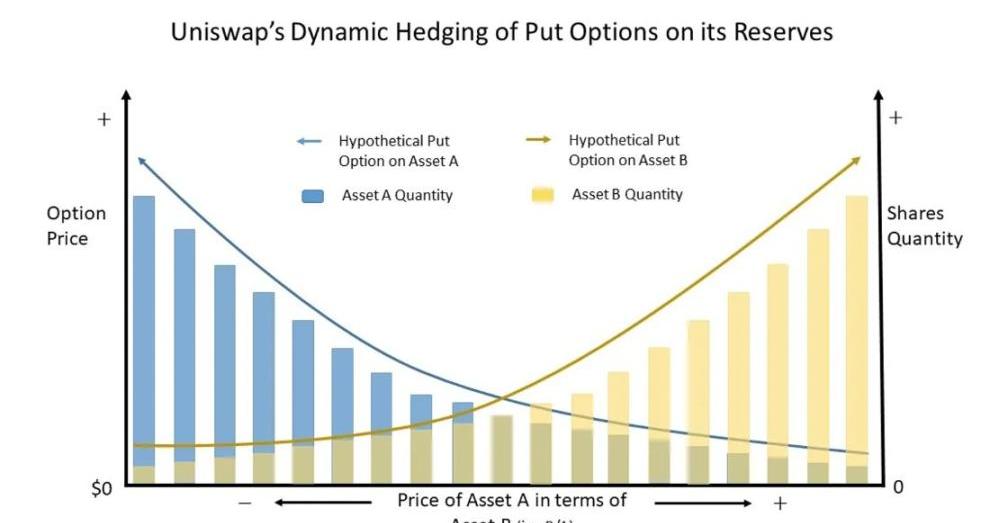

动态对冲的目标是在相反方向上重复期权的Delta回报,以对冲标的资产价格涨或跌的风险。因此,期权交易者只存在波动率风险,譬如BSM模型中定义的Vega风险。如果你是一个敏锐的观察者,你会意识到每当基础资产价格发生变化时,Uniswap都会动态地对冲流动性池。当价格上涨或下跌时,Uniswap会对流动性池的交易对资产分别进行增减。因此,Uniswap算法通过动态对冲,重复其持有的储备资产的多头看跌期权的负Delta,其运作方式是通过激励外部交易者通过与其他交易所的价差来调整储备数量。在下图中,当资产A的价格下跌时,Uniswap增加对资产A的多头敞口,以对冲资产A的假定多头看跌价值中不断增加的Delta值。当资产A的价格下跌时,资产B的价格上升,反之亦然。

由于Uniswap是动态对冲其资产储备的假定看跌期权多头的风险,那么它基本上总会进行相反的交易。因此,在任何时间,Uniswap都持有其资产储备的看跌期权头寸。当流动性提供者向一个池子中增加流动性时,他们就会存在内嵌于流动性池的空头期权风险。与传统的期权相比,这些期权非常独特。原地址

继Coinstack备受欢迎的2022年加密货币风险投资公司名单发布之后,上周制作了以下报告,对全球顶尖300家加密货币风险投资基金进行排名.

1900/1/1 0:00:00每个3·12都值得加密世界纪念。上周三,SilvergateCapital宣布结束运营并进行最终清算;上周五,SVB在遭受420亿美元挤兑后宣布倒闭;而在3月12日,SignatureBank被.

1900/1/1 0:00:00有人说,美元即将走向终结。因为美联储向银行系统提供紧急流动性,这意味着重启量化宽松政策。这一次,美国将无限印钞,美元将比旧金山的风投机构在硅谷银行失败时向美联储发送推文的速度更快地崩溃.

1900/1/1 0:00:00在SilverGate因未能按时提交10-K报告而遭遇FUD的当下,同为加密友好型银行的SignatureBank在3月2日提交10-K报告,并于3日公布2023Q1中期财务状况更新.

1900/1/1 0:00:00原文作者:RyanAdams,Bankless创始人原文编译:czgsws,BlockBeats2月23日,Coinbase宣布推出其以太坊Layer2网络----Base的测试网.

1900/1/1 0:00:00原文作者:念青,ChainCatcher当地时间2月15日,美国证券交易委员会以4比1投票通过了一项关于“投资顾问托管的拟议规则”的提案.

1900/1/1 0:00:00