CurveFinance的veToken模式允许用户锁定$CRV长达4年,并获得管理费,并允许他们投票支持选择池的CRV分配。那些寻求流动性的协议可以选择贿赂veCRV持有人,将CRV分配流向他们的池子。这是veCRV持有者除管理费之外的另一个收入来源。但对于持有者来说,将CRV锁定4年并不是一个很有吸引力的选择。有什么解决办法呢?选择将你的流动性包装:来自ConvexFinance的cvxCRV来自StakeDAO的sdCRV来自Yearn的yCRV流动性包装允许CRV持有者收取费用或贿赂,而不需要锁定4年,并提供了一个退出头寸的机会。它们各自的区别是什么?cvxCRV

Curve Finance:最好迁移到Vyper 0.3.7+最新版本合约:金色财经报道,Curve Finance在社交媒体提醒称,Vyper 0.3.7+已进行了较好的重构和审核,虽然不涉及任何保证(也没有任何保证),但最好迁移到最新版本合约。此前,截至目前,Curve Finance官方已确认四个流动性池受到Vyper编译器0.2.15-0.30版本影响,分别是:crv/eth、aleth/eth、mseth/eth、peth/eth,另外Arbitrum上tricrypto的一个流动性池“可能”受到影响,审计员和Vyper开发人员仍无法找到漏洞,因此需要投资者尽快退出。[2023/8/1 16:10:57]

通过质押cvxCRV,你可以赚取3crv的费用,以及加上ConvexLP提高的CRV收益和CVX代币10%的份额。

Stride将采用Cosmos Hub的Interchain Security机制:金色财经报道,Cosmos生态流动性权益提供商Stride宣布即将采用Interchain Security机制。此次整合是Cosmos Hub第799号提案的一部分,该提案以97%的赞成票获得了Cosmos Hub治理社区的批准。Stride将成为Cosmos生态系统中继Neutron之后第二个采用Interchain Security的区块链。Stride的区块生产现在将由Cosmos Hub的验证器集管理。[2023/7/19 11:05:00]

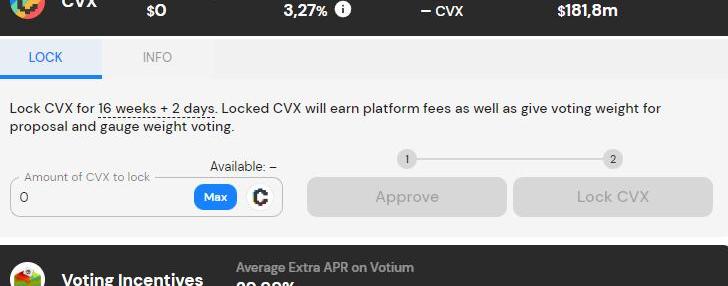

而贿赂收入则分配给因投票而被锁定的CVX。因此,veCRV的正常收入在cvxCRV和CVX之间分配。

Web3平台Few and Far宣布与NFT品牌体验公司RECUR达成合作:金色财经报道,数字收藏品Web3平台Few and Far宣布与NFT品牌体验公司RECUR达成合作,RECUR上的用户现在可以选择将他们的数字藏品提取到Few and Far账户,以开始与 Near 上超过 200 万潜在买家的新社区进行交易。?此外,Few and Far将通过空投FAR代币奖励Few and Far市场上NFT的持有者。

金色财经此前报道,数字收藏品Web3平台Few and Far完成1050万美元融资,PanteraCapital领投,CypherCapital、HuobiVentures、Hypersphere、Metaweb、MantisPartners、K5Global等参投。[2023/5/23 15:19:36]

YFI与Curve合作项目初始支持6种算法稳定币:1月19日,根据yearn.finance官方公布的内容,yearn.finance和Curve的合作项目crv.finance主要针对算法稳定币。该项目支持用户在Curve.fi上使用任何稳定币和3pool (DAI、USDC、SUDT)中的稳定币创建无许可稳定币池。该项目支持的初始算法稳定币包括BAC、ESD、DSD、MIC、FRX和Dollar协议。与此同时,官方继续强调,该项目是实验性质的项目。此前消息,yearn.finance宣布计划和Curve合作推出无许可池(Permissionless Pools)。[2021/1/19 16:29:09]

sdCRV

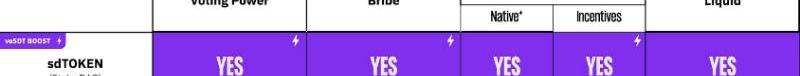

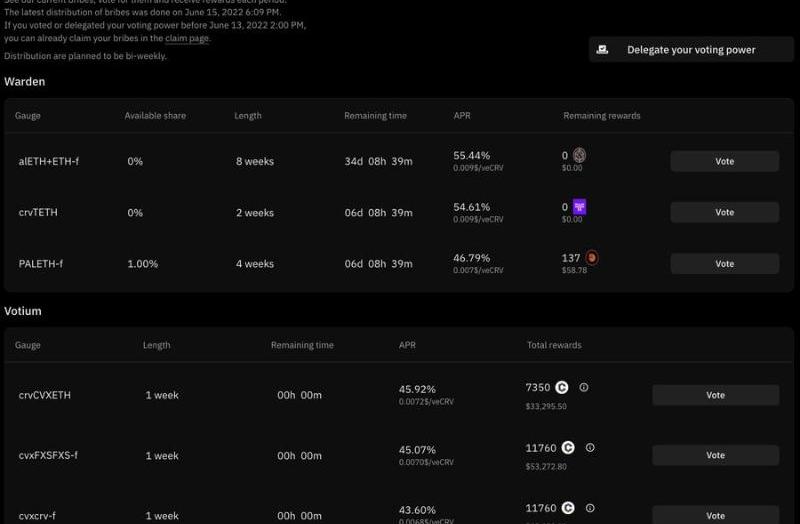

sdCRV分配3CRV费用,并将投票权保留在质押者那里。投票权可以委托给StakeDAO,它结合了市场和OTC贿赂以获得最佳回报。

播客主持人Adam Curry:你至少需要一枚比特币:播客主持人Adam Curry周二在美国喜剧演员Joe Rogan主持的热门播客“Joe Rogan Experience”上表示:“世界末日即将来临,你需要一枚比特币。至少一枚。”Curry称,比特币可以对抗通货膨胀,让人们成为自己的银行。Curry承认自己是比特币的信徒,还曾参与早期挖矿活动。他认为,持有比特币比把钱存放在传统银行更好。(Decrypt)[2020/9/9]

或者用户可以从Paladin或VotiumProtocol直接访问StakeDAO上的贿赂。

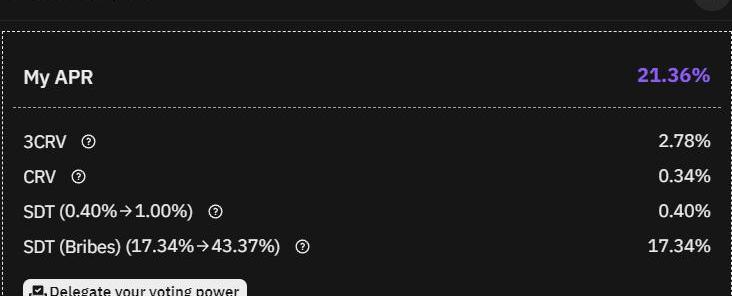

由于StakeDAO不在sdCRV和原生代币之间分割贿赂和管理费用,因此质押APR明显更高。质押者得到的是3CRV,CRV和因贿赂而被转化为SDT的奖励。

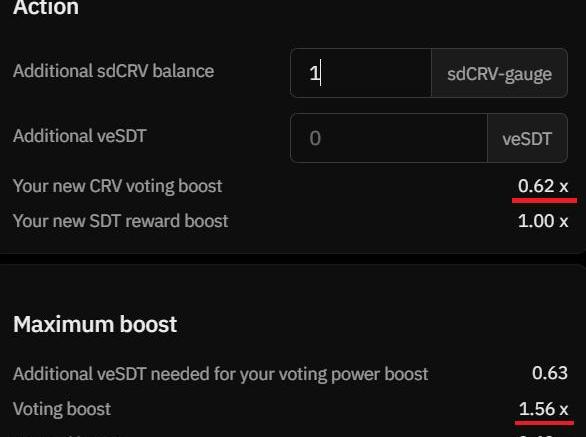

然而,为了获得最高的年利率,用户必须通过锁定原生代币SDT。在veSDT提升的情况下,sdCRV质押者的投票权将获得0.62倍的提升,并且可以根据veSDT余额和veSDT质押者总数将其提升至1.56倍。

yCRV

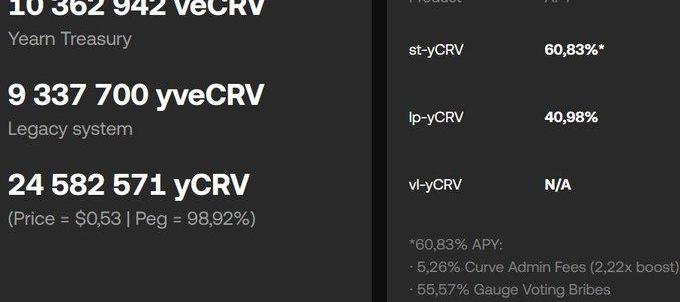

在所有包装中,质押yCRV能够获得最高的收益。然而,收益率会下降,因为还有剩余的奖励来自传统的yvBOOST捐赠者合约。此外,所有yCRV的1/4归国库所有,这提高了所有yCRV质押者的收益。

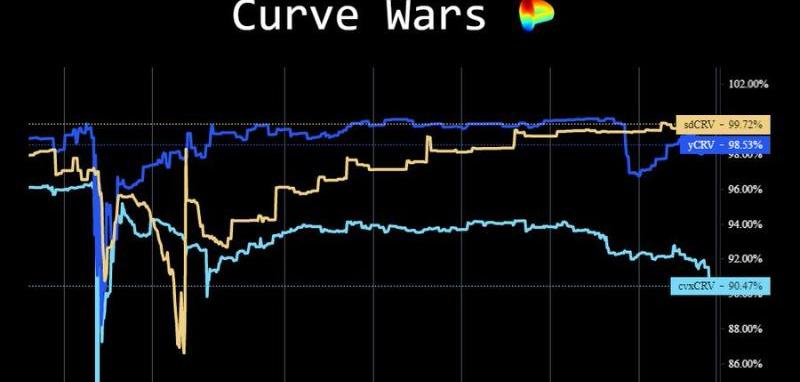

st-yCRV提供“一劳永逸”的用户体验,收益来源来自两个地方:?管理费:所赚取的管理费会自动合成更多的yCRV,?贿赂:1st-yCRV=1veCRV的投票权将在贿赂市场上出售以进一步提高收益。与sdCRV不同,st-yCRV的持有者放弃了他们的投票权,所以协议不能用它来为Curve投票。vl-yCRV拥有投票权,目前正处于开发的最后阶段,但它将取消费用和贿赂,以支持st-yCRV。将这些流动性包装的权衡是什么?协议费投票权保护挂钩协议费由协议提供的服务收取:?cvxCRV0%?sdCRV16%?yCRV10%投票权:cvxCRV不提供投票权,也不分享贿赂收入;yCRV不提供投票权,但分享贿赂收入;sdCRV提供投票权和贿赂收入,但为了支持veSDT质押者而减少了投票权和贿赂收入。为了维护挂钩,所有的协议都将CRV引导到他们各自的LPs。在挂钩价格低于0.99时,Stakedao会用贿赂收入购买sdCRV并分配给质押者。

CRV流动性包装的最佳玩法是什么?首先,我必须说,我不拥有任何CRV或其包装物,我一直看跌CRV代币和终身现金流。

尽管约50%的CRV被永远锁定,它仍然缺乏超过CRV排放的购买动力。如果所有CRV都被锁定,那么收益率将被严重稀释。

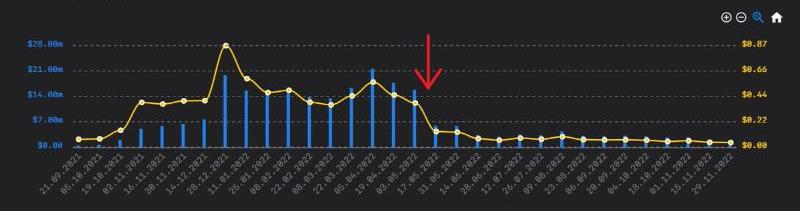

由于CRV价格与CurveFinance中的TVL一起下降,所以贿赂价值也在下降。

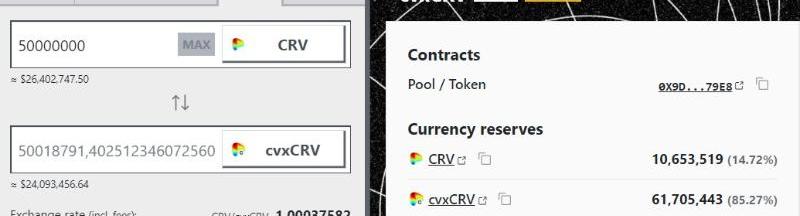

然而,因为引入了crvUSD,我看到了Curve的潜力。它可以推动更多的交易量和TVL回到平台上。但只有在实际部署后才能看到结局如何。在我看来,yCRV正在赢得Curve流动性包装的战争,因为它提供最高的收益和最简单的用户体验。如果一些用户拥有veSDT,他们可能会发现sdCRV解决方案更有吸引力,因为它的投票会同时提升所有的用户流动性锁仓:sdCRVsdBALsdFXSsdYFIsdANGLE在这种情况下,绝对的失败者是cvxCRV。它的收益率最低,没有投票权或贿赂收入,挂钩能力弱等等。我预计cvxCRV将进一步贬值,直到它与yCRV收益率达到平衡。Convex的另一个问题是,在可预见的未来,不太可能有人铸造新的cvxCRV--市场上有5千万个"廉价"cvxCRV。

意味着Convex在veCRV供应方面的总所有权很可能会进一步减少。原地址

本文来自Haotian,Odaily星球日报经授权转载自FTX暴雷事件之后,我发现大家对链上数据敏感起来了,诸如项目方链上地址资金异动,大户资产流入交易所.

1900/1/1 0:00:00经Odaily星球日报不完全统计,11月28日-12月4日当周公布的海内外区块链融资事件共33起,较前一周有一定增加;已披露融资总额约为3亿美元,较前一周有小幅上升.

1900/1/1 0:00:00BrianArmstrong的成长经历小时候我有点害羞和书呆子,不是很自信,也不擅长与人交谈。所以我喜欢电脑,并且为此着迷.

1900/1/1 0:00:00对于Web3来说,2022年是多灾多难的一年;但当我们试着去总结,会发现行业实际上在突飞猛进,而非一蹶不振。新兴的行业总是千变万化的,熊市积累,牛市爆发,每个热点下都蕴藏着一些机会.

1900/1/1 0:00:00介绍 DeFi的出现为许多协议开辟了产生收益的机会。但是,随着协议获得越来越多的吸引力,并且看到智能合约中的存款越来越多,这为黑客和利用者创造了有利可图的机会.

1900/1/1 0:00:00熊市漫漫,热点分散。在缺乏明确投资机会的当下,本着“宁可错付gas,不能放过大毛”的原则,我将视线与精力投向了优质项目交互,说不定还能提前发现下一价值标的,是吧.

1900/1/1 0:00:00