随着流动性激励的变化,BSC、Polygon、Heco等公链出现资金外流,而Solana、Avalanche、Terra、Fantom的TVL经历了快速上升。回顾BSC等的发展史可以发现,在公链TVL的快速上升中,更可能出现机会,因此本文尝试在总结公链项目的过程中发现潜在的机会。

核心提要:

Solana生态中的借贷类项目仍处于起步阶段,Larix和Port Finance都只有3亿美元左右的总存款,市场份额存在较大增长空间。而前期估值过高的Parrot Protocol等项目,在价值回归之后,2亿美元左右的总市值可能存在机会。Solana上的收益聚合类项目较多,这会造成DeFi中TVL的重复计算。

Geist Finance的上线弥补了Fantom借贷协议的短板,并为整个Fantom生态带来大量资金。DEX中SpiritSwap和Beethoven X的快速发展与SpookySwap形成竞争。

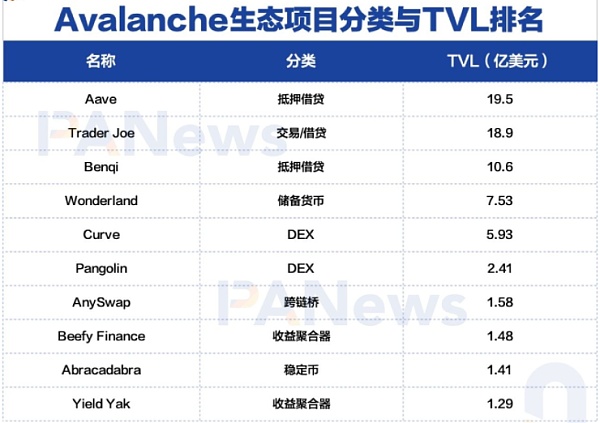

Avalanche生态中,Aave、Trader Joe、Benqi等借贷和DEX类项目吸引了大量资金,整体发展较为均衡,已经能满足用户加杠杆以及交易的需求。而紧随其后的Olympus仿盘Wonderland也以达到7亿美元的TVL。

friend.tech:平台和服务器已恢复正常运行:8月11日消息,friend.tech在社交平台上表示,平台和服务器现在已正常运行。

此前消息,去中心化社交平台friend.tech创始人Racer发布公告称,该平台正在重新索引数据。[2023/8/11 16:20:35]

Terra生态中,Anchor和Mirror分别吸引了35亿和13亿美元资金,流动性质押协议Lido在以太坊上取得成功之后,将业务扩展到了Terra中,也吸引了25亿美元的资金。而Terraswap在没有发行治理代币的情况下,已经吸引了超过11亿美元的TVL,且成为潜在空投项目中TVL最高的一个。

Aave在部署到Polygon和Avalanche上之后,都迅速抢占了最大的市场份额,当前正发起提案,准备部署到Fantom上,可能对Geist造成冲击。类似的项目Curve、SushiSwap、Lido、Abracadabra等可能会随着多链生态的发展进一步巩固自己的地位。

随着多链生态的发展,原有的跨链类项目Anyswap、Ren等跨链桥有了更多的用处,Hop Protocol、Connext、Biconomy等L1与L2间的即时跨链工具也可能迎来机会。

OKX与加密交易机器人提供商Tafabot达成合作:5月27日消息,OKX 与加密货币交易机器人提供商 Tafabot 达成合作,使 OKX 用户能够在现货、期货和套利交易中访问更多的机器人选择,帮助用户使用适合看涨、看跌或横向市场条件的不同加密货币交易机器人选项执行交易。[2023/5/27 9:46:16]

Solana

Solana是不依赖于以太坊虚拟机(EVM)的高性能公链中表现最好的一个。当前项目中TVL较高的项目均为DEX和收益聚合类项目。

Saber是一个专注于同类资产交易的DEX,当前获得了Solana生态中最多的TVL。Saber的机制与以太坊上的Curve类似,但是Curve主要以稳定币为主,而Saber中稳定币只占一小部分,当前流动性最多的是mSOL/SOL,mSOL是将SOL质押在Marinade Finance中得到的流动性代币,其次为Wrapped Bitcoin(Sollet)/renBTC。当前,Saber中的流动性池还都局限为两种代币,暂时没有三种及以上代币组成的流动性池。Sunny则是与Saber深度绑定的收益聚合类项目,质押Saber的LP代币进行挖矿,可同时获得SBR与SUNNY代币奖励,它们的数据一般同步变化,近期有所下降。

美国联邦存款保险公司:第一共和银行办公室将以摩根大通分支机构的身份重新开业:金色财经报道,美国联邦存款保险公司表示,第一共和银行办公室将以摩根大通分支机构的身份重新开业,第一共和国银行在8个州的84个办事处将于今日重新开业。存款将继续得到美国联邦存款保险公司的保险,客户不需要改变他们的银行关系,以保留他们的存款保险覆盖范围达到适用的限制。除了承担所有存款,摩根大通同意购买第一共和银行几乎所有的资产;据估计,存款保险基金的成本约为130亿美元。[2023/5/1 14:37:11]

Serum、Raydium、Orca、Atrix也均为DEX,Serum是主打高性能的订单簿DEX;Raydium既包含订单簿,也有AMM DEX,可以向中央限价订单簿提供链上流动性;Orca则是一个通用AMM DEX,Atrix是基于Serum建立的AMM DEX。

借贷协议在Solana中占据的份额很低,SolFarm作为一个收益聚合平台,除了支持几个DEX中的LP代币进行挖矿之外,也提供借贷和杠杆交易的功能,但用于借贷的总存款不足2亿美元。Larix、Port Finance、Solend都是Solana上专注于借贷的协议,但当前Larix和Port Finance的总存款约为3亿美元,Solend的总存款约为2亿美元。相比其他生态Solana上的借贷协议中并未出现龙头项目,如Fantom上Geist的总存款超过60亿美元,Avalanche上的Aave总存款超过30亿美元,Terra的Anchor中包含18亿美元的UST存款和29亿美元其它抵押品。当前,整个市场应当还有10倍以上的增长空间,可以考虑提前布局。

苏州银行在15家医疗机构实现数字人民币医疗结算支付:金色财经报道,从7月开始到8月26日,苏州银行已成功在15家医疗机构接入数字人民币的医疗结算支付功能,市民在这些医疗机构就医过程中,自费部分可以用数字人民币钱包支付。苏州银行积极推进数字人民币支付改造工作,成功将数字人民币支付模式嵌入到预约挂号、医药费用等支付流程中,实现多家医疗机构在收费窗口、自助设备等收费场景支持数字人民币结算方式,同时还支持数字人民币支付与微信、支付宝和银联等多种渠道聚合支付,形成了完整的线上线下一体化的自助医疗服务模式,为患者提供便捷顺畅的数字化应用体验。(苏州新闻网)[2022/8/28 12:53:04]

可以看到,Solana中DeFi乐高的堆叠非常严重,如基于Serum建立了Atrix,Atrix本身并没有发行代币,而为了激励Atrix的流动性出现了Almond,在Almond中用Atrix中的LP代币进行挖矿,Almond自身的代币ALM公平发放。而Atrix中又支持用ALM-USDC交易对挖Serum的平台币SRM,三者形成闭环。

Terra

从LUNA和稳定币UST开始,Terra逐渐形成了一个完整的生态。首先,团队将UST带入现实购物中,保证了UST与LUNA的作用。然后团队开发了超额抵押UST进行铸造股票等合成资产的Mirror,率先实现了股票类合成资产的去中心化铸造和交易,铸造的资产称为mAsset。专用于UST借贷的Anchor的出现又锁定了大量UST存款,以及Terra生态中的其它代币作为抵押品,提高资金利用率。

Tracer DAO联创发起社区提案,拟将协议Token置换为开发平台Mycelium Token:8月8日消息,Tracer DAO联合创始人Patrick McNab发起社区提案,拟将协议Token TCR 1:1置换为协议开发平台Mycelium Token MYC,提案通过后,Mycelium团队将把所有商业、产品和开发资源投入到Mycelium品牌下的Tracer产品扩展。

Mycelium是Tracer DAO的开发团队,其业务还包括ChainLink节点运营和开发可编程声誉服务平台Reputation DAO等。[2022/8/8 12:09:32]

TerraSwap虽然还未发币,却也吸引了超过11亿美元的TVL,且成为潜在空投项目中TVL最高的一个。TerraSwap可帮助mAsset的交易,也可实现Anchor中bLuna的快速退出,否则退出过程需要等待24天。

Terra生态中更加通用的借贷协议Mars Protocol也将要上线,届时生态中的代币将会有更多的机会参与借贷,也无需通过购买的方式来借入其它资产。

Avalanche

Avalanche在改善了跨链桥,并推出流动性激励计划之后,也迅速占领市场。

早期上线的DEX Pangolin,在Trader Joe上线之后,逐渐丧失竞争力。早期的借贷协议Benqi,也在Aave部署到Avalanche之后,失去大量市场份额,现在TVL约为Aave的一半。Trader Joe被设计为结合交易与借贷一体的一站式平台,在借贷功能上线后,TVL继续快速增长,进一步削弱了Benqi的市场占有率。

Olympus在Avalanche上的仿盘Wonderland也成为吸金能力最强的项目,为用户带来数十倍的收益,截至10月14日,Wonderland(TIME)的市值已经达到8亿美元。Olympus作为新一代DeFi的龙头,流通市值高达35亿美元,而这一切从零开始不过半年多时间。从Fei Protocol开始,已经有人意识到协议用代币激励的方式吸引流动性的弊端,这些流动性并没有忠诚度,总会流向收益更高的地方,因此Fei Protocol提出了“协议控制价值”的概念。Olympus在这一基础上继续发展,当前OHM的流动性几乎全部由协议控制,可以减少市场波动中流动性撤离的情况,同时在下跌中还可以动用协议资金回购,逐渐衍生出“流动性即服务”的概念。

Fantom

Fantom是参与门槛较低的公链,FTM可以直接从交易所提现主网币到Metamask钱包地址,稳定币也可以通过Anyswap,从BSC几乎零成本的跨链到Fantom,最高收费仅0.9美元。

Anyswap也已成为最通用的跨链桥,支持20条链上的706种资产,锁定有超过49亿美元的资产。因为Andre Cronje在Fantom、Multicoin.xyz、Anyswap之间的关系,Anyswap也成为跨链到Fantom的主要途径。

Fantom因为Geist Finance的突然崛起,补足了在借贷上的短板。在Geist Finance上线之初,由于TVL较低,早期“农民”只需要进行常规的借贷操作,即可一天获得几倍的收益,随着GEIST代币产量的增加,与高点相比,GEIST已下跌超过90%。

SpiritSwap在近期TVL上升之后,给了用户交易更多的选择,摆脱了SpookySwap一家独大的局面,Balancer仿盘Beethoven X也带来了短期挖矿机会。

Abracadabra的稳定币Magic Internet Money (MIM)流通量已经接近15亿美元,在部署到Avalanche和Fantom之后,给这些公链带来以去中心化发行的稳定币。MIM和DAI一样,通过超额抵押生成,但MakerDAO中DAI的抵押物为ETH等底层资产,而Abracadabra中MIM的抵押品则为生息资产,如Yearn中存入USDC后得到的LP代币yvUSDC,在获得Yearn中收益的同时,可以抵押yvUSDC铸造MIM参与流动性其它流动性挖矿,或者卖出MIM继续在Yearn中存入USDC,实现杠杆挖矿。

小结

Solana生态中的借贷协议存在较大的增长空间,稳定币等项目在经历了市场的大幅回撤之后可能存在机会;Fantom中近期出现了多个投机性农场,早期参与的机会较多;Avalanche的整体发展较为均衡,Olympus仿盘Wonderland等也带来了机会;Terra生态中还有多个重磅项目等待上线。

跑分是什么?USDT跑分有什么特点?其与传统跑分的区别又是什么?参与USDT跑分有可能会构成哪些犯罪?今天飒姐法律团队就以案说法.

1900/1/1 0:00:00NFT(Non-Fungible Token)即非同质化通证,是独特的数字资产,具有唯一性和稀缺性,是运用技术将特定或指定的数字资产或物理资产创建在可识别的数据块并存储在区块链中的数字单位.

1900/1/1 0:00:00在 10 月 13 日的 Sub0 Online 大会上,波卡创始人 Gavin Wood 博士进行了主题演讲.

1900/1/1 0:00:00随着以太坊的出现以及其生态系统的发展,为了满足更多投资者对于风险控制和退出的需求,稳定币随之出现。稳定币已经成为加密市场中最为常见和最为实用的价值媒介之一.

1900/1/1 0:00:00美国证券交易委员会(SEC)委员Caroline Crenshaw表示,“安全港”提案会加剧2017年和2018年首次代币发行(ICO)热潮期间出现的问题.

1900/1/1 0:00:00“如果我用一个词来概括第三季度,那就是‘多元化’。边玩边赚成为该领域的关键驱动因素,NFT 转向更大的效用并确保创纪录的交易量,DeFi 领域变得更加有趣,并且与 Solana 和 Terra.

1900/1/1 0:00:00