DeFi正在慢慢扩大加密货币的业务边界,并在现实世界中产生影响。随着越来越多的资产被代币化,传统资本市场也在拥抱区块链技术。在利率上升、DeFi需求下降和全球经济不景气的大背景下,在链上转移价值的机会成本正处于加密货币历史上的最高水平。现实世界资产既为收益越来越少的DeFi投资者提供了进入更多链下借贷市场的独特机会,也允许TradFi机构不受地理限制地发行代币化债务/资产。什么是现实世界资产?

RWA是可以在链上交易、代表真实资产的代币。例子包括房地产、贷款、合同和担保等。RWA消除了传统金融的诸多限制。假设,印尼有一家中型金融科技公司Bali。Bali希望筹集资金来推动发展和营销。几个小时内,这家公司就能通过发行代币债券筹集到10万美元那里。这种债券代币可以与许多同类印尼金融科技债券打包,并以不同的份额比例整体出售。由于资产的链上属性,Bali的财务是透明可见的。随着Bali的营收和成本发生变化,代币价格也会涨跌,信用风险的变化会自动反映在贷款成本中。有了RWA,Bali的借款利率更具竞争力。当DeFi收益率较低时,投资者能够获得有竞争力的现实贷款利率。无论地理位置在哪,RWA都能实现经济增长,公司可通过数字或传统方式筹集资金保持长期稳定的状态。为什么选择RWA?

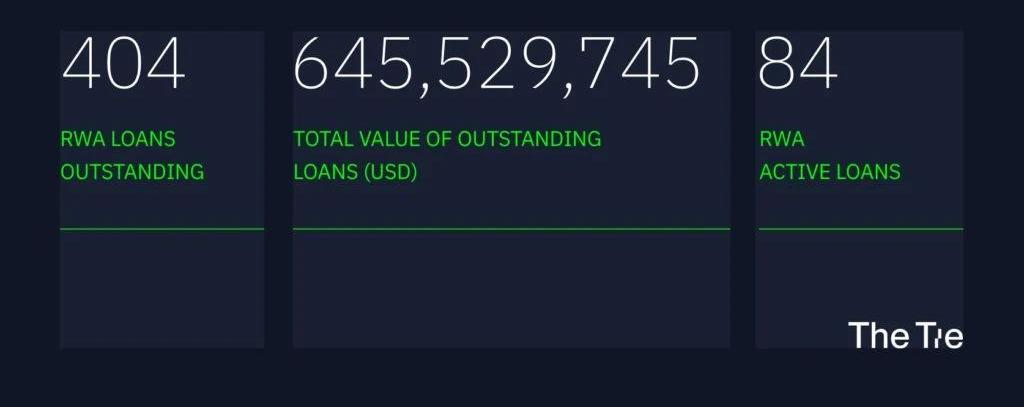

RWA赛道项目总TVL突破10亿美元:8月9日消息,据 DefiLlama 数据显示,RWA 赛道项目总 TVL 突破 10 亿美元,达 10.57 亿美元,在 Protocol Categories 排名升至第 10 名,已超越 Synthetics 赛道项目总 TVL。[2023/8/9 21:33:49]

以20世纪90年代证券化的成功史为例。证券化是一种创造、聚集、储存和分散风险的系统,通过提供资产必须满足的基准,增加流动性和放贷额。彼时,抵押贷款、企业贷款和消费贷款被制度化,并通过证券化进行部署,从而为消费者、公司和购房者提供了更为实惠的融资选择。30年后的证券化也几乎没变。金融市场还没有进化到能够自适应互联网时代。由投资银行、托管人、评级服务机构、服务机构等构成的网络,使借贷成本超出了应有水平,大多数资产不能被证券化。大多数公司仍然无法进入国际融资市场。在非洲和亚洲部分地区,保险等基本资源仍然很难获得。这就提出了一个问题:数字化资本市场需要做些什么才能跨过TradFi的护城河?答案是资产托管、流动性和信贷协议。

Airwallex:升级交行上海市分行跨境业务合作:金色财经报道,据Ripple合作伙伴Airwallex官方消息, Airwallex空中云汇与交通银行上海市分行升级电商跨境业务场景,Airwallex空中云汇将帮助交通银行持卡人在Amazon、Wish、Lazada在内的各大主流电商平台进行便利收款及结算。[2022/11/15 13:09:07]

这也为DeFi赋予了更重大的使命——在加密货币和现实世界之间建立联系应为DeFi的主要目标。加密市场虽然很小,现实资产的市场却是巨大的。如果加密货币想要对实体商业产生影响,就必须解决这一问题。资产托管

由于数字资产的激增和新机构的涌入,稳健的机构托管数字资产更显得重要。在过去的几年里,像AnchorageDigital和Copper这样的免信任DeFi托管服务激增。一些信贷协议,如Maple,也在服务于机构的平台上以代币提供担保。这类项目往往会建立起一套合规架构,并通过标准的KYC/AML程序,在最大程度上保证托管的安全性。以Centrifuge为例,在与池子进行资金交互时,投资者与池子的发行人签订协议,将池子设置为特殊目的工具。该协议规定发行人对未来的任何偿还行为承担责任。所有借贷和支付都直接在借款人、提供特殊目的工具的机构和投资者之间完成,并在链上发生。未来,信贷协议希望更多与Kilt协议这样的DID服务集成,从而允许对资产背后的人进行验证。承保人也将被整合为第三方风险评估机构,而不是只靠现有的预言机体系。流动性

尼日利亚央行授予金融科技独角兽Flutterwave转换和处理许可证:9月3日消息,尼日利亚金融科技公司Flutterwave表示,最近从尼日利亚央行获得的转换和处理许可证使其能够“为我们的客户提供更好的体验”。新许可证允许Flutterwave“促进金融服务提供商、商家、客户和其他利益相关者之间的交易,将尼日利亚的每一种价值储存手段与全球商业联系起来”。此前,Flutterwave在尼日利亚已获支付服务解决方案提供商(PSSP)和国际汇款运营(IMTO)许可证。尽管这些许可证使Flutterwave得以在尼日利亚合法运营,但据这家金融科技公司表示,使用这些牌照意味着必须与几家中介机构合作。(Bitcoin.com)[2022/9/3 13:06:31]

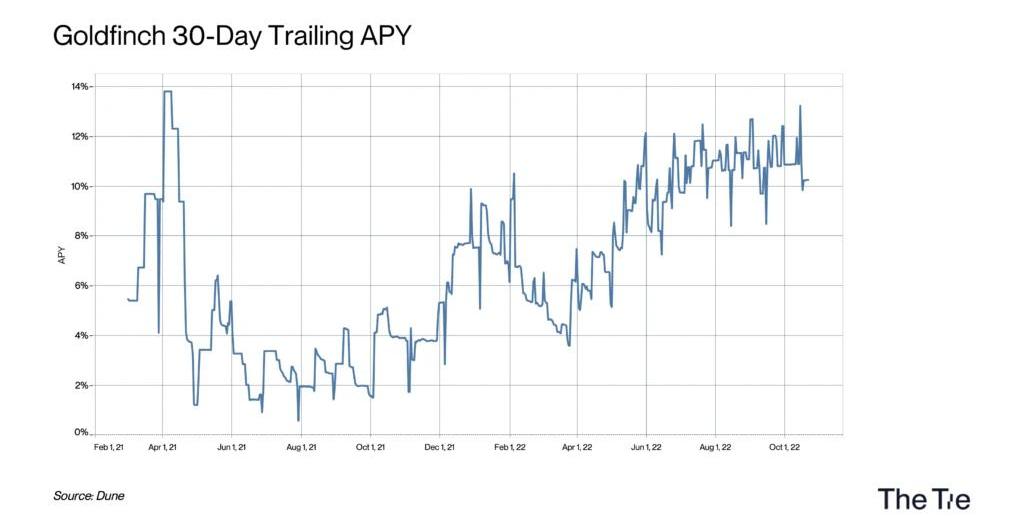

特定的代币化资产,如房地产契约,可能流动性极低。资金池的流动性取决于资产期限和投资者的流入流出。基于收入的激励模式是另一个利润丰厚的流动性来源。此外,协议还可以与Balancer和Curve等DeFi应用协作,从而创建流动性。代表性例子有Goldfinch,其成员在Curve上用FIDU创建了一个流动性池。这使得FIDU和USDC交易对的CurveLP头寸可以获得GFI流动性挖掘奖励。信贷协议

DeFi预言机Umbrella Network与Forward Protocol达成合作:2月22日,据官方推特消息,DeFi预言机Umbrella Network与Forward Protocol达成合作。Forward Protocol将提供一个可定制的无代码drag-and-dropGUI界面,旨在为DApps构建智能合约并将自身定义为Web3的WordPress。此外,Umbrella Network将深度支持Forward Protocol,使基于Forward Protocol的Dapps能够快速、低成本地访问最新、防篡改的去中心化预言机协议。Umbrella Network和Forward Protocol将相互合作,帮助企业客户获得更多链上数据。Umbrella Network总裁John Chen 和商务主管Joel Bergeron将成为Forward Protocol新脱口秀节目的嘉宾。

此前报道,ForwardProtocol完成120万美元种子轮和私募融资,AU21等参投。[2022/2/23 10:10:05]

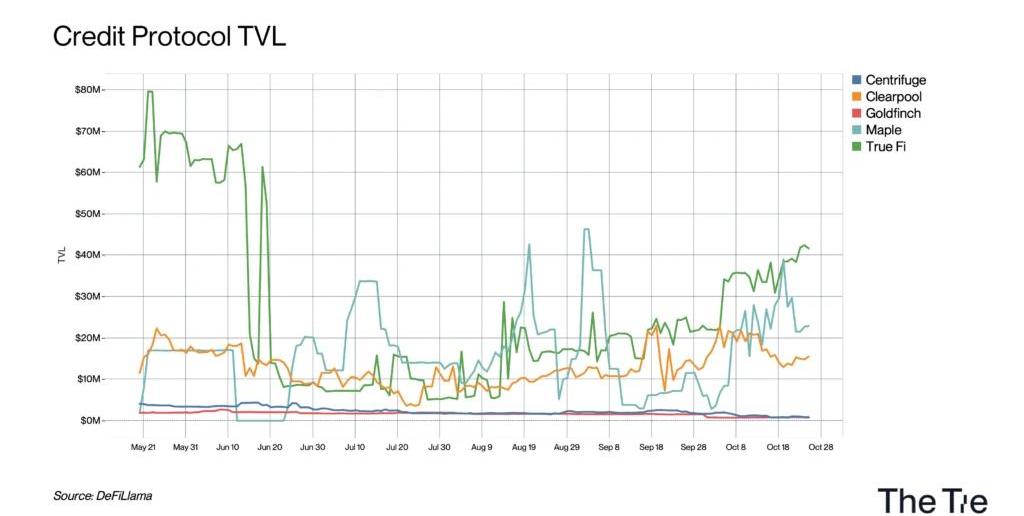

DeFi引发机构恐慌的最大原因之一是缺乏标准化的声誉系统,比如信用评分。DeFi协议被迫要求以流动代币作为质押品,因为在违约情况下无法强制执行还款。这将信用风险排除在外,但也限制了可用金融产品的类型和数量。信贷协议正采取互补的策略,为贷款提供声誉。有些人努力将链下声誉引入链上世界,而另一些人则致力于创建链上声誉系统。虽然具体的例子有所不同,但这正是Maple、TrueFi、Goldfinch、Centrifuge和Clearpool等主要信贷协议的目标。

现场 | Sunny Aggarwal:区块链变成了一个计算市场:金色财经现场报道,全球区块链开发者大会 GBDC 2018 Day2 会议正在进行,会上Cosmos 研究员Sunny Aggarwal表示,2010-2014年是第一代区块链的发展,很多人用比特币代码库进行分叉来开发,但比较难以理解;此后以太坊让开发更容易,但没有办法控制整个生态系统,需要去接受其他人的决定,比如用ETH来支付GAS,还要用他们的账户模型。而Cosmos SDK 第三代出现后,让开发者更容易使用,允许简单接入的模块进行选择,因此区块链变成了一个计算市场。[2018/12/17]

1、GoldfinchGoldfinch正在开发一种去中心化的贷款承销协议,该协议将允许任何人作为承销商在链上发行贷款。其基础建立在两个基本原则之上:在未来十年中,由于DeFi的整体透明度和效率,以及普遍的低利率环境,投资者将需要新的投资机会。投资者还将要求比传统银行和机构提供的收益率更高的机会。全球经济活动将转向链上,使每一笔交易都透明,从而创造出一种新的公共利益:一种不可改变的、公开的信贷历史,以及与银行业相关的重大交易成本的降低。其目标是收集在现实生活和互联网上的信息,以此建立可用于链上应用的用户信用。与任何信贷机构一样,该系统并非没有风险。系统会保护放款人利益,包括防止违约,或在发生违约时尽可能多地偿还放款人。Goldfinch依靠其支持者来监控池的健康状况并提供流动性。因为在违约的情况下,支持者的流动性首先会丢失。与TrueFi类似,Goldfinch通过NexusMutual提供智能合约保险。

2、CentrifugeCentrifuge是一个为小企业提供快速、廉价的资金,为投资者提供稳定收益的协议。Centrifuge将现实世界的资产与DeFi连接起来,为中小型企业降低资金成本,并为DeFi投资者提供了与波动的加密资产无关的稳定收益来源。Centrifuge依赖于资产发起者和发行者,提供低违约率、稳定的贷款。Centrifuge次级债券的投资者在违约的情况下首先承担损失。Tinlake是他们的第一款面向用户的产品,为公司提供了一种获取DeFi流动性的简单方法。对于投资者来说,这些资产将为他们的投资带来安全、持续的回报,不受加密市场波动影响。他们的原生代币CFG使用PoS共识,验证者质押获得激励。通过链上治理,CFG质押者可以促进Centrifuge的发展。3、TrueFiTrueFi是一个信贷协议,为链上资本市场提供大量的现实世界和加密原生的金融选择。截至发文时,TrueFi已获得超过17亿美元的无抵押贷款,并向贷款人支付了3500万美元。通过逐步去中心化的方式,TrueFi现在由TRU代币持有者拥有和管理,由TrueFiDAO或独立投资经理负责。TrueFi的核心贡献者Archblock最初于2018年开始使用RWA,推出了稳定币TUSD。从2022年初起,TrueFi进一步深入RWA,允许传统基金在链上调整其贷款组合。如今,TrueFi的投资组合为拉美金融科技、新兴市场以及加密质押贷款提供了便利。

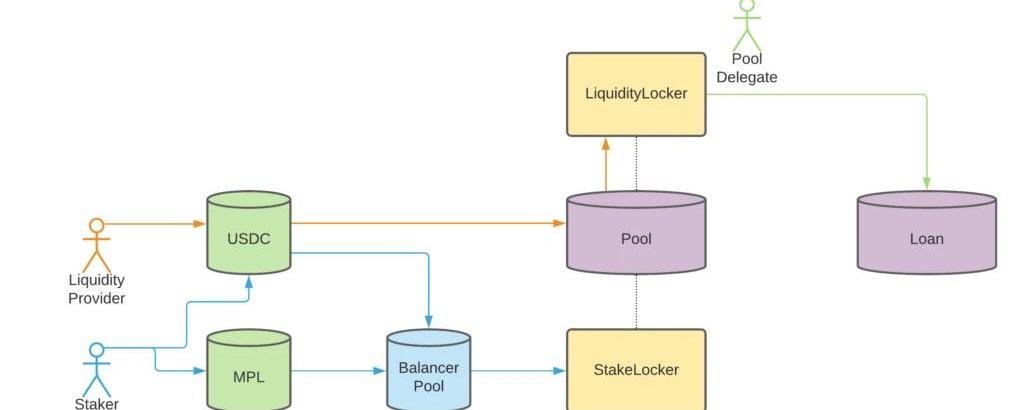

4、Maple2021年,Maple启动了以经KYC的贷款为担保的链上贷款项目。与标准的DeFi模式不同,Maple允许用户根据信誉向知名公司提供低额抵押的贷款,在支付不足的情况下可以减少担保。AlamedaResearch、FrameworkLabs和WintermuteTrading是目前来自其他池中借款人。该协议由两个代币治理,代币持有者能够参与治理,分享协议收入。随着Maple向完全去中心化的方向发展,MPL持有者将可提交提案并进行投票,如增加PoolDelegates、调整费用和质押参数。

总结

随着加密行业的发展,资金效率将提升至下一数量级。这一进化将由不断评估每个借款人违约风险的信贷模型驱动。在未来,资本会立即分配给风险回报比最高的项目。TrueFi、Centrifuge和Goldfinch等信贷协议将在引导DeFi和TradFi融合方面发挥重要作用。

最近WBTC/BTC脱锚引发加密社区成员的质疑。欧易OKX行情显示,WBTC/BTC在11月23日一度跌至0.9276,11月24日回升至0.99上方;昨日最低至0.985,现为0.9931,2.

1900/1/1 0:00:00「你要把他们惩罚到一无所有」。 DenisPourteaux提供你喜欢研究Crypto哲学吗?你喜欢与道德难题作斗争,并愿意在所有选择都很困难的情况下挑战自己,去探索正确的答案吗?如果是这样,那.

1900/1/1 0:00:00要点:由于缺少智能合约支持,ZkSync1.0与其他通用L2相比,采用率并不乐观,除了代币转移和交换之外,该rollup几乎没有什么实用功能.

1900/1/1 0:00:00摘要继Solidity、Rust语言后,从折戟项目Libra中孕育的新一代编程语言Move因公链项目Aptos、Sui又重回聚光灯下.

1900/1/1 0:00:00即便你是一个Web3新人,也一定听过Paradigm的名字。这家由红杉资本合伙人MattHuang和Coinbase联合创始人FredEhrsam联合成立的投资机构,在4年时间里已经让Parad.

1900/1/1 0:00:00数据治理是当今世界的热门话题之一,这已不是什么新鲜事。随着有大量数据每天被生成和分享,平台/企业/组织对于跟踪所有数据并确保正确使用数据的需求越来越大.

1900/1/1 0:00:00