基础业务正在增长并收到付款--如何将创造的价值计入代币实体,以便代币持有人能够从基础业务的现有或未来成功中获益?有哪些不同的机制来累积价值,它们的优点和缺点是什么?本文通过代币价值累积的三步骤,对代币回购和销毁、质押奖励、激励等价值增值机制进行比较分析。大纲如下:什么是价值?如何创造?第1步:定义流入渠道第2步:确定流入的支付货币第3步:确定价值累积机制奖励:价值累积分配时机什么是价值?如何创造?

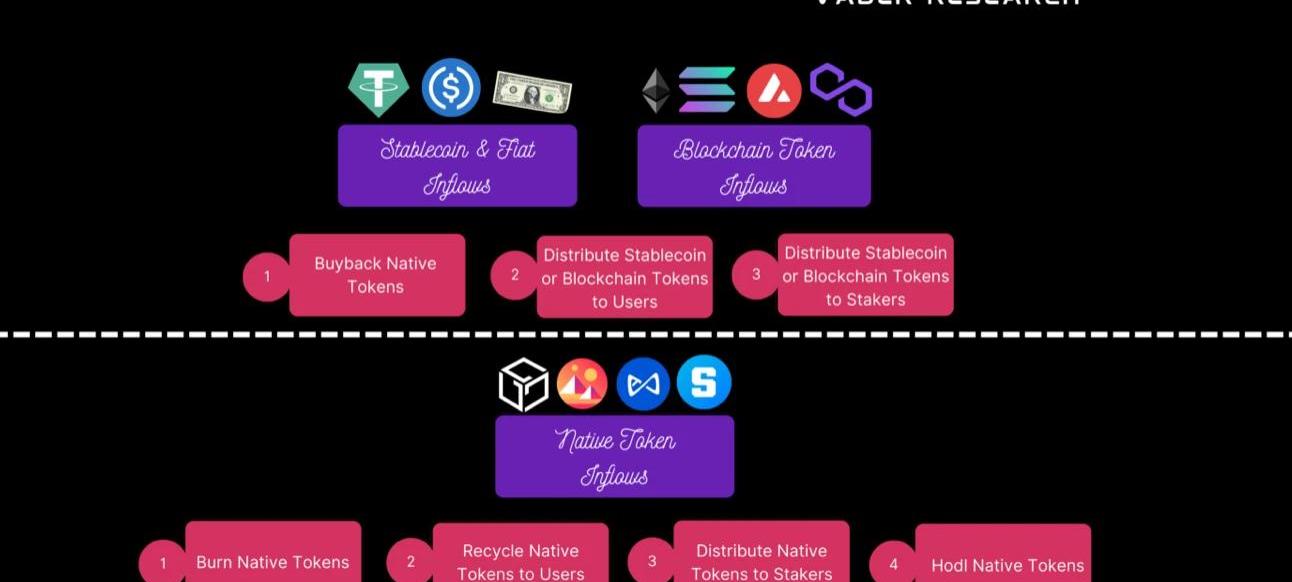

价值=收入或数量。我们在代币上限表的分配部分谈到了价值应计。任何代表现有或未来收入的东西都代表价值。换句话说,价值是通过流入生态系统来创造的。这些流入可以是任何货币,并且可以100%或X%累积到协议中。例如,CryptoVnicorns以100万美元出售100个初级NFT。假设诉讼程序归于代币实体,那么无论销售的货币是什么,代币实体都会累积价值100万美元的流入。例如,DegenA从DegenB那里购买了价值10万美元的GigidaikuNFT,Gigidaiku的创造者KimitBreak对所有二级交易收取10%的特许权使用费。假设诉讼程序进入股权实体,KimitBreak应计入价值1万美元的流入,无论销售的货币是什么。这些流入是否应确认为收入是会计师而不是我们的问题。我们关注设计可持续的NFT经济、有效分配资源和衡量业务决策的有效性。收入是一个复杂而抽象的概念,可以根据支付货币和实际“赚取”收入的时间等各种主观参数来识别。例如。如果Adam为1年的Netflix订阅预付120美元,则10美元将在第1个月被确认为收入,120美元将在第1个月被确认为现金流入。此外,以协议的本国货币收到的付款可能不会被确认为收入。我们更喜欢使用流入而不是收入——流入更接近传统的会计现金流入而不是收入。但是,我们还在调整后的流入报表表中包括了非稳定币,例如非稳定货币的流入和原生代币或非原生货币的流出。传统的3种财务报表、估值方法(DCF)、KPI并不直接适用于web3。它们都需要进行调整,以更准确地代表web3协议的运行状况和性能。在VaderResearch,我们一直在研究专有报表和指标,以更好地说明价值创造和应计。第1步:定义流入渠道

ApeCoin社区发起提案AIP-246,提议建立ApeCoin DAO营销和通信工作组:7月16日消息,ApeCoin社区发起新提案AIP-246,提议建立ApeCoin DAO营销和通信工作组。其任务是,为ApeCoin DAO提出一致且引人注目的品牌战略和身份,提出并实施全面的营销和通信策略,并通过有效的全球通信努力帮助建立强大的存在,以便将更多用户纳入DAO。该AIP是建立该工作组的初步框架,三名当选Steward将在上任后1-3周内提出预算。

目前该提案已开启投票,投票将于7月20日结束,目前支持率为99.99%。[2023/7/16 10:58:30]

我们在上面解释了流入。现在让我们看一些常见的流入渠道和web3示例游戏中常见的一些流入渠道是游戏内角色、物品/武器或土地的初级一次性NFT销售正在进行的主要NFT销售升级/维修/能源费战斗通行证投注/锦标赛买入费尽管游戏通过让玩家“铸造”或“培育”NFT给玩家一种控制感,但实际上价格是由开发人员设定的。Splinterlands:主卡NFT战利品盒销售卡NFT升级费用版税费用比赛组织者费用STEPN:初级NFT销售铸币费维修/升级费用版税费用以太坊:链上交易Gas费第2步:确定流入的支付货币

应为每个流入渠道确定一种或多种支付货币。最终用户可以选择在所有选项中选择一种货币,也可以只有一个选项。流入货币决策过程应考虑最终用户体验、资金流入多元化、价值应计和法律/监管主题。有3种常见的付款货币选项:

MakerDAO已通过将美国国债投资上限提高至12.5亿美元的提案:金色财经报道,据官方消息,MakerDAO将美国国债投资上限从5亿美元提高至12.5亿美元的提案已获得通过。该提案获得了77%的投票支持,MakerDAO将在PSM中使用7.5亿美元的USDC购买更多的美国国债,从而使支持DAI的流动资产更加多样化。这些债券每两周到期一次,在为期六个月的时间内,将总共购买12次,每次6250万美元。根据提案,该策略预计在扣除托管和预期交易成本后,净年化收益率为4.6%至4.5%。[2023/3/17 13:09:42]

1.稳定币稳定币是最终用户最方便的选择,因为他们不需要处理额外的摩擦点,例如在去中心化或中心化交易所将稳定币兑换成另一种货币。此外,诸如Moonpay之类的法定到加密货币入口工具使最终用户能够直接使用他们的信用卡进行支付,而无需设置或连接Metamask钱包。这一点至关重要,因为由于额外的摩擦点,有很大一部分用户退出了整个支付渠道。摩擦点越少,流失率越低。也就是说,稳定币支付可能会导致法律问题,因为某些司法管辖区的法规不鼓励玩家使用稳定币进行支付。2.区块链货币底层区块链的代币是用户第二方便的选择。由于用户需要持有底层区块链的代币来支付任何链上交易的汽油费,因此假设用户持有这些代币的最低数量。此外,大多数中心化交易所都有直接的区块链货币存款/取款到Metamask等非托管钱包。3.原生代币。协议的原生货币是另一种选择。这对终端用户来说比较不方便,因为他们必须经历选项1中提到的额外摩擦点。也就是说,它为代币提供了一个具体的效用,并训练最终用户的潜意识来购买代币。支付货币可以用一个或两个本地令牌。Axie的繁殖费用是用AXS和SLP支付的,所以玩家必须持有足够数量的两种代币来执行繁殖交易。用本地代币进行协议相关的支付,为代币提供了真正的"货币"效用。第三步:确定价值增值机制

加密风投Paradigm申请加入美CFTC起诉Ooki DAO案件的辩论:金色财经报道,加密风险投资基金Paradigm Operations周一向联邦法院申请以法庭之友(friend of the court)的身份加入商品期货交易委员会(CFTC)诉Ooki DAO案的辩论中。“法庭之友”不是案件事实上的当事人,但基于对案件的浓厚兴趣或重大利益,以第三方身份向法庭呈送法律意见书(Brief)甚至参加口头辩论,表达案件所涉法律问题的观点。

Paradigm表示,CFTC试图将所有投票代币持有者定义为同一协会的成员“有可能严重扭曲法律”。[2022/10/18 17:29:38]

一旦定义了流入并确定了支付货币,我们现在可以探索为代币实体增值的选项。请记住,并非所有流入都必须累积到代币实体。一些开发人员希望为股权实体、其他代币实体和各类NFT的组合增值。Axie的繁殖成本是多个实体增值的一个很好的例子。有2个主要流入来源;市场费和繁殖费。100%的市场费用由AXS代币实体控制的钱包地址产生。X%的繁殖费用以SLP支付,这些费用会自动燃烧——为SLP代币实体增值。1-X%的繁殖费用在AXS中支付,这些费用累积到由AXS代币实体控制的钱包地址。AxieNFT所有者可以通过游戏赚取奖励获得SLP,LandNFT所有者可以通过质押获得AXS。换句话说,SLP产生的价值间接产生于AxieNFT,而AXS产生的价值间接产生于LandNFT。还有许多其他参数,例如为LandNFT保留的AXS质押奖励的百分比、繁殖成本是多少、由SLP与AXS组成的繁殖成本的百分比以及AxieNFT是否是永久资产。让我们看一下每种流入货币的代币价值应计期权

链游生态MatchboxDAO完成750万美元融资,Starkware等参投:8月18日消息,基于Starkware的链游生态MatchboxDAO完成750万美元融资,Starkware、Geometry Research、ReadyPlayerDAO、Neon DAO、Road Capital、Formless Gamma和Bonfire Union等参投。融资将用于开发MatchboxDAO的两个核心产品:Matchbox Spark和Matchbox Studios。Matchbox Spark在StarkNet上孵化游戏产品,而Matchbox Studios是一套开发工具,用于加速StarkNet的游戏开发。(Decrypt)[2022/8/18 12:32:16]

1.以稳定币或区块链代币收到的流入

A.回购原生代币代币回购与股票回购非常相似。代币实体通过中心化或去中心化交易所从公开市场购买原生代币。随着正在交易的流通代币供应量减少,所有代币持有者的价值将按比例累积。回购可以定期和固定的数字执行——例如使用每月70%的稳定币流入来回购原生代币或不定期执行的回购,以实现更加动态的资金管理。B.向用户分发稳定币或区块链代币流入的资金被用作营销/参与支出,并被回收到经济中,以激励特定的行动,目的是促进增长/保留/货币化,创造长期价值。与方案1不同的是,在短期内,价值被累积到积极的协议参与者,而不是代币持有人,期望这将在长期内为代币持有人产生更大的利益。C.向Stakers分配稳定币质押奖励与股息非常相似。代币实体向代币持有者空投稳定币或区块链代币。由于代币持有人最终获得的货币资产比获得质押奖励之前更多,因此价值按比例分配给代币持有人。通过将更高百分比的代币分配给锁定其股份的时间更长的代币持有者,可以进一步增强该模型。一个好的做法可以是所有选项之间的混合。在向因协议活动和原生代币所有权而符合条件的用户分配稳定币或区块链代币奖励的同时执行小额回购可能是分配奖励的有效方式。2.以原生代币收到的流入

以太坊开发者:MakerDAO保险库以1155美元的均价出售了6.5万枚ETH:6月13日消息,据以太坊开发者mariano.eth的推文,MakerDAO保险库于今日11:56以1155美元的均价出售了6.5万枚ETH来偿还债务和降低风险,这给Oasis.app带来了15万的交易费。[2022/6/13 4:21:52]

A.销毁原生代币通过从流通中永久销毁X数量的代币来减少最大代币供应。销毁可以在流入发生时自动发生,每月/每周定期进行,或者根据开发人员/DAO的决定任意进行。由于最大代币供应量现在较低,因此所有代币持有者都会获得价值。B.将原生代币回收给用户流入用作营销/参与支出,并循环回经济中以激励特定行动,以促进增长/保留/货币化并创造长期价值。与选项1不同,在短期内为活跃的协议参与者而不是代币持有者累积价值,期望这将为代币持有者带来更大的长期利益。由于货币激励以本地代币货币的形式提供给忠诚/参与的用户,这可能被认为是比稳定币或区块链代币更好的奖励货币,因为占不出售的本地代币奖励收益用户的百分比原生代币可能会高于去中心化或去中心化交易所购买原生代币的非原生代币奖励用户的百分比。出售原生代币的额外摩擦会抑制用户出售原生代币,而购买原生代币的额外摩擦会抑制用户购买原生代币。C.分发原生代币作为Staking奖励质押奖励与股息非常相似。代币实体向代币持有者空投原生代币奖励。代币持有者的价值是按比例累积的,因为代币持有者最终获得的原生代币比质押奖励之前更多。D.持有原生代币与其立即销毁代币或将其重新分配给用户/质押者,不如将代币存放在国库实体中,稍后再做出增值决策。与简单地在国库中持有原生代币相比,燃烧原生代币给散户投资者额外的信任,即存在有形的、可衡量的代币销毁机制。

奖金:价值累积分配时机

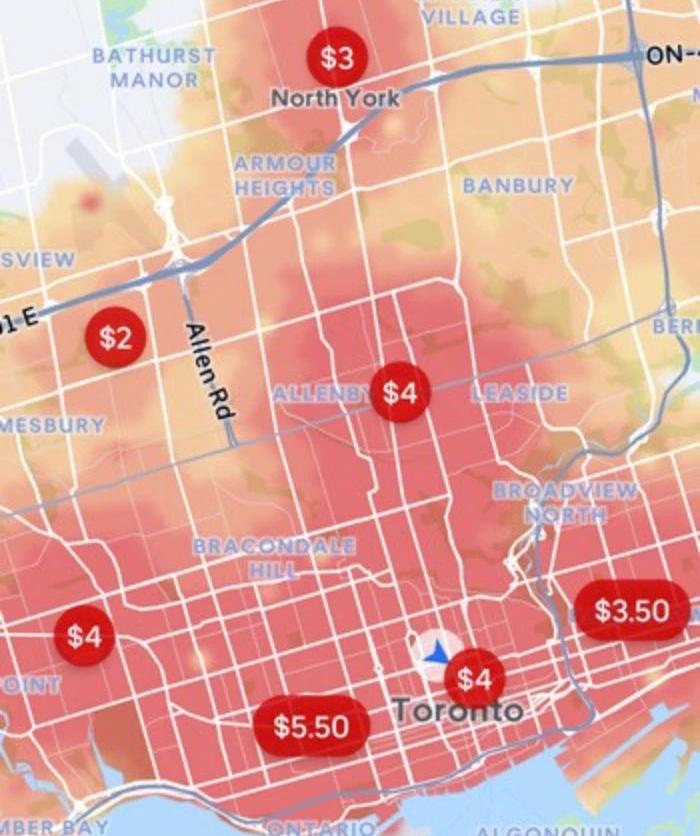

一旦上市公司产生收益并积累现金,它可以通过3种方式使用现金:投资于增长/营销/运营向股东支付股息回购股份如果管理层认为业务足够成熟并且没有有吸引力的商业投资机会,例如雇用新员工、建立新的服务线或在营销上花费更多,那么管理层可以决定将多余的现金分配给股东。通常,早期或快速发展的初创公司不会向其股东支付股息。他们宁愿通过用户激励、补贴或进一步的营销支出将收益再投资于增长。Facebook成立于2004年,2009年实现盈利,2012年上市,从未分红。亚马逊成立于1994年,1997年上市,2001年实现盈利,从未支付过任何股息。与石油和天然气或工业等成熟业务相比,这些公司仍是相对快速增长的公司。Facebook和亚马逊的高管宁愿将多余的现金投资于新的业务领域,也不愿将其回报给股东,因为长期价值创造机会远大于短期股息支付。短期代币价值增值决策的时机至关重要,例如质押奖励、回购原生代币或销毁代币。代币激励奖励是整体用户获取和参与的一个渠道。还有其他策略,例如绩效营销、影响者营销、锦标赛等。Web2初创公司聘请增长/营销负责人跟踪每个获取渠道的队列留存CAC和LTV指标,以决定最佳营销或激励资本分配。例如:通过FB广告获得的用户每位用户花费20美元,并返回5美元的LTV。通过影响者营销获得的用户每位用户花费10美元,并返回12美元的LTV。然后,就可以不费吹灰之力地向影响者营销投入更多营销资金。相同的比较可以应用于代币激励,但需要进行仔细调整,因为代币激励并不总是用于用户获取,还用于参与和保留。

Uber有一个针对司机的动态激励定价模型--从特定地区接载乘客的费用比其他地区高,而且这种定价会根据该地区的交通情况、一天中的时间、该地区可用的Uber汽车和现有/估计的乘客需求动态变化。Uber希望最大限度地减少等待时间,因为长时间的等待体验通常会导致乘客转而使用其他应用程序。

因此,一个早期的加密货币创业公司在产品与市场契合之前,甚至在快速增长期间,燃烧代币或分配质押奖励可能不是有效的资源分配。在上一篇文章中,我们讨论了为什么代币归属期应该比现在更长。如果代币激励不会为协议带来长期利益,那么减少代币激励的规模并可能将代币换成法币/稳定币以资助其他营销/参与/运营活动可能是有意义的。结论

价值创造是通过生态系统的流入来定义的,开发人员/DAO应该能够确定所创造的总价值的百分比应该归属于哪个可交易资产。理想的代币价值累积机制将取决于流入是以原生代币还是其他货币接收。价值增值的时机与选择的价值增值机制一样重要。

你是否正在为寻找Web3产品的好想法而苦恼?在加利福尼亚大学伯克利分校WEB3MOOC课程中,Dragonfly合伙人Haseeb最近进行了一个关于如何在Web3领域找到一个好主意的讲座.

1900/1/1 0:00:00Odaily星球日报译者|念银思唐美国财政部长珍妮特·耶伦表示,SamBankman-Fried的FTX加密货币帝国的内爆强化了她的观点,即数字资产市场需要“非常谨慎的监管”.

1900/1/1 0:00:00美东时间10月24日,MetaTdex成功获得美国MSB牌照,助力MetaTdex全球合规性战略业务更进一步.

1900/1/1 0:00:00Genesis在Luna/UST、三箭资本、Babel、FTX/Alameda等事件中数次踩坑,最终于11月16日宣布暂停赎回和新贷款的发放.

1900/1/1 0:00:00FTX崩盘余波的威慑力不减,导致加密借贷平台Genesis陷入一连串的市场质疑之中,Bankless作者JackInabinet发表文章梳理事件始末.

1900/1/1 0:00:00随着AlamedaResearch和FTX的相继破产,SBF的Crypto帝国在短短一个星期内就崩溃了.

1900/1/1 0:00:00