本文经Nansen授权,由Odaily星球日报译者Katie辜编译。

随着前阵时间stETH脱锚事件的进一步发展,围绕这一话题又涌出很多猜测。Curve的stETH/ETH池不平衡,其中原因显然可以追溯到UST脱锚。Nansen的本篇报告从LUNA爆雷讲起,覆盖其后发生的一系列加密百亿巨头们的“多米诺”倒牌,在了解了大规模交易stETH的钱包之后,深入研究了各个实体,并分析了它们的交易行为。结论包括:stETH是ETH的衍生品,严格来说,不需要与ETH进行同等交易;stETH价格仍在变化,这为其他人以低于ETH的价格购买stETH创造了机会;大部分时间里,stETH一直与ETH交易,直到UST/LUNA脱锚才改变;UST脱锚发生后,Curve池中stETH/ETH汇率降至0.94。stETH脱锚重创CurveTVL

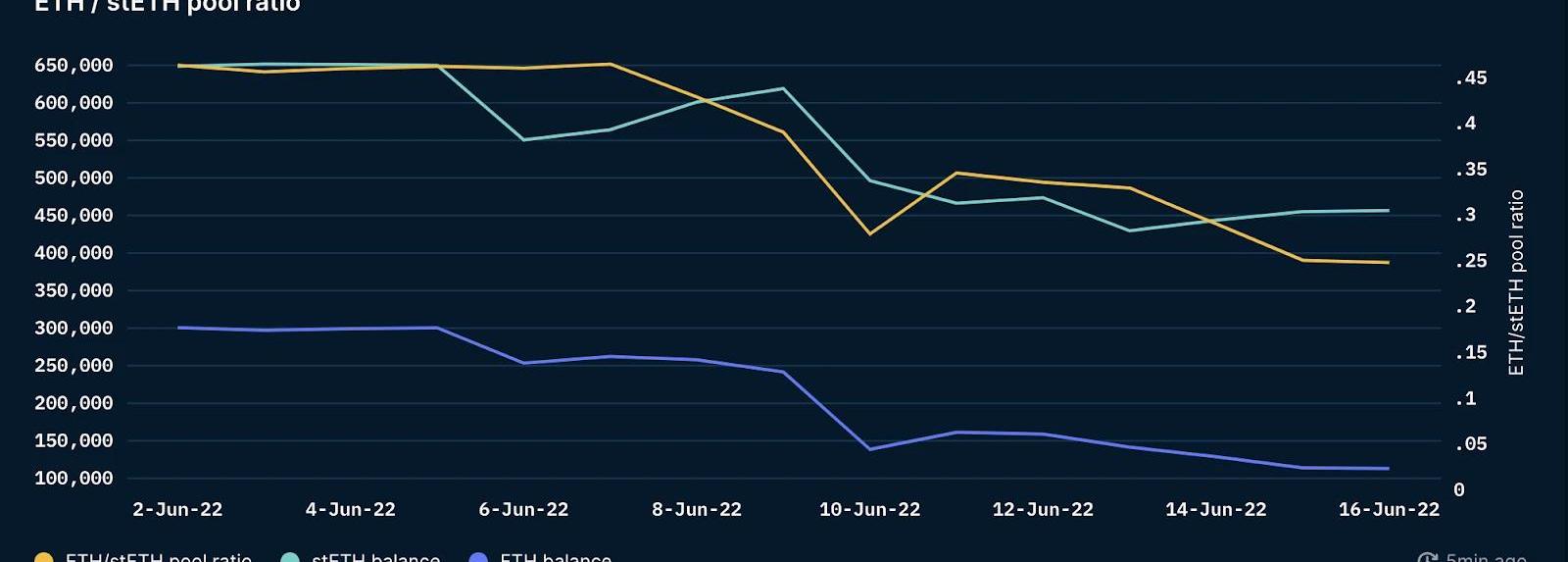

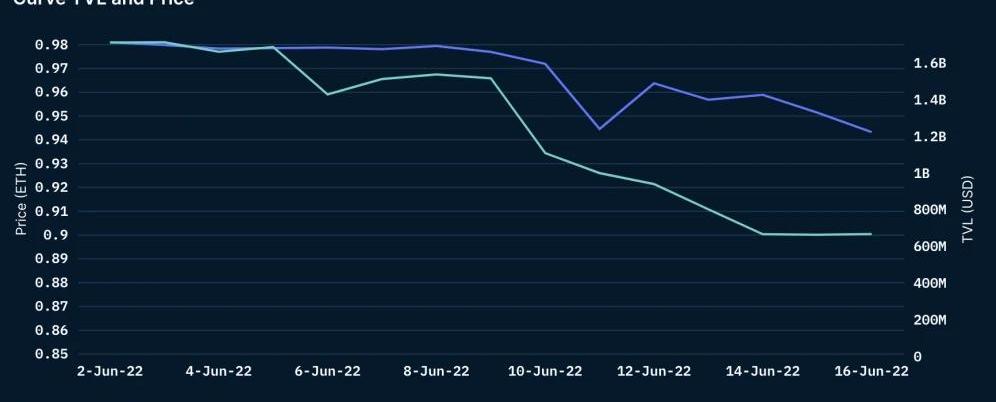

在UST脱锚之前,stETH与ETH的价格一直相对平等,UST爆雷后,stETH/ETH汇率开始低于1:1,此后差距不断扩大。从6月1-7日,Curve池中的ETH/stETH比率保持在相对稳定的0.45,而stETH价格在0.98ETH。6月7日开始出现stETH/ETH汇率降低的迹象,此时ETH余额减少,stETH余额增加。从6月9日到6月10日,ETH和stETH余额都减少了超过10万,因为stETH继续以0.97的折扣交易。鉴于不稳定的宏观环境,这导致用户通过移除流动性和/或出售stETH获得ETH进一步降低头寸风险。流动性的损失和额外的抛售压力对stETH造成了进一步的压力,汇率在6月11日跌至低点0.94。

尽管6月12日stETH汇率略微恢复到0.96,但由于Curve池转账持续流出,持币者信心仍然很低。CurveTVL在短短两周内就损失了近10亿美元。

大额赎回早于下跌4天前

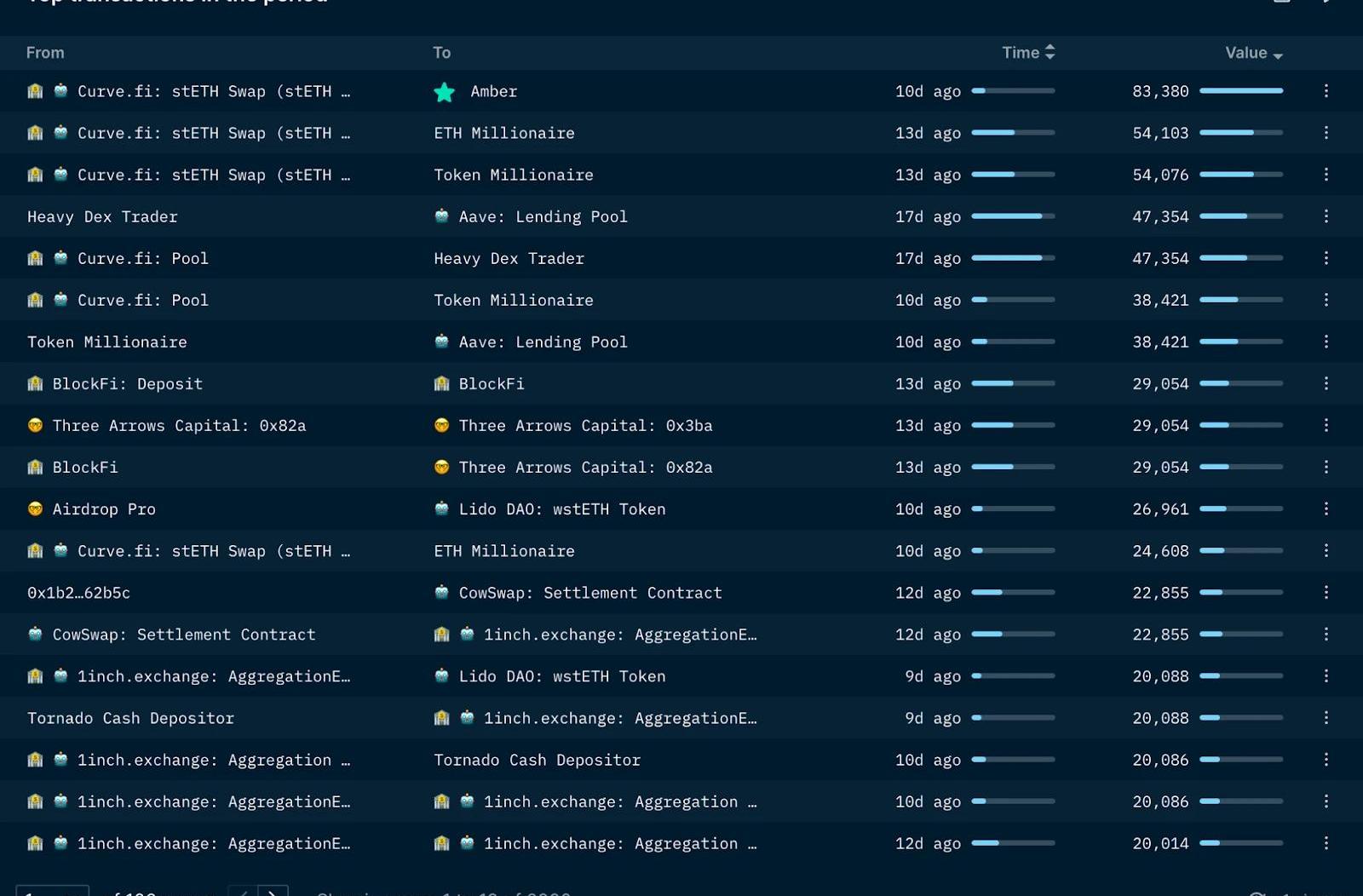

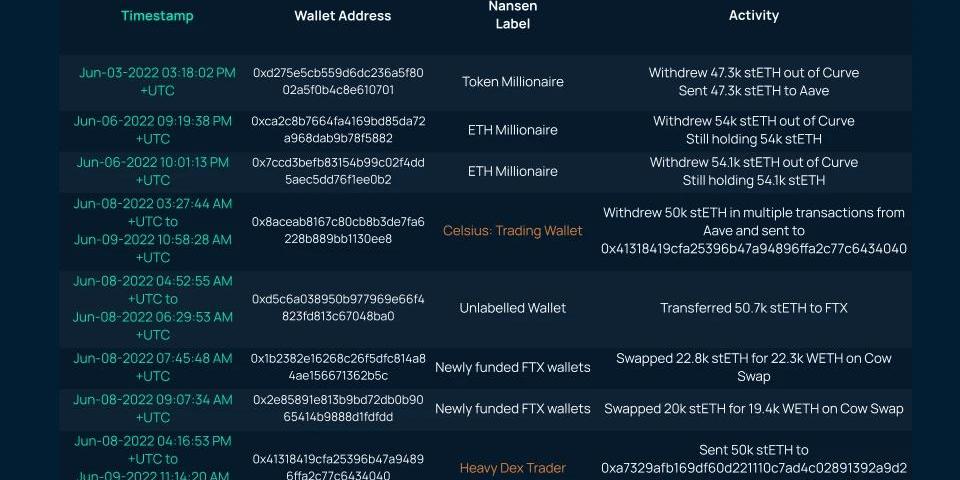

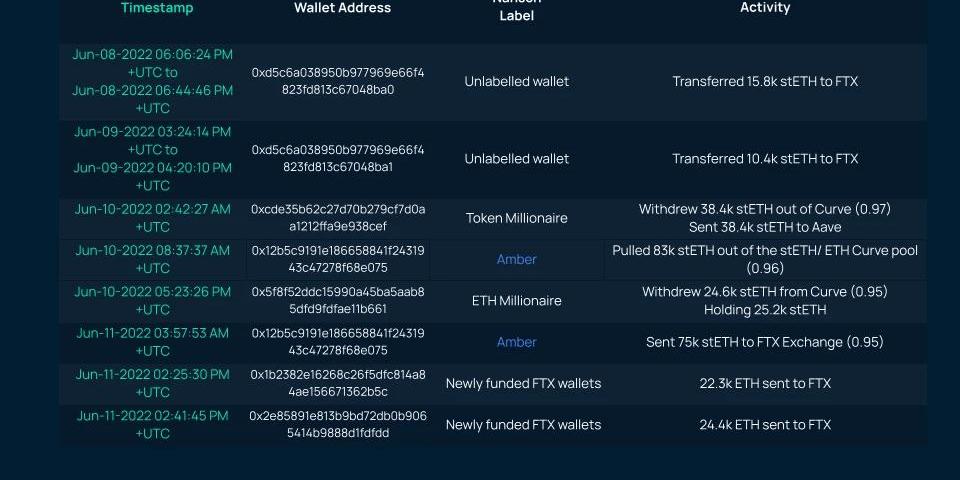

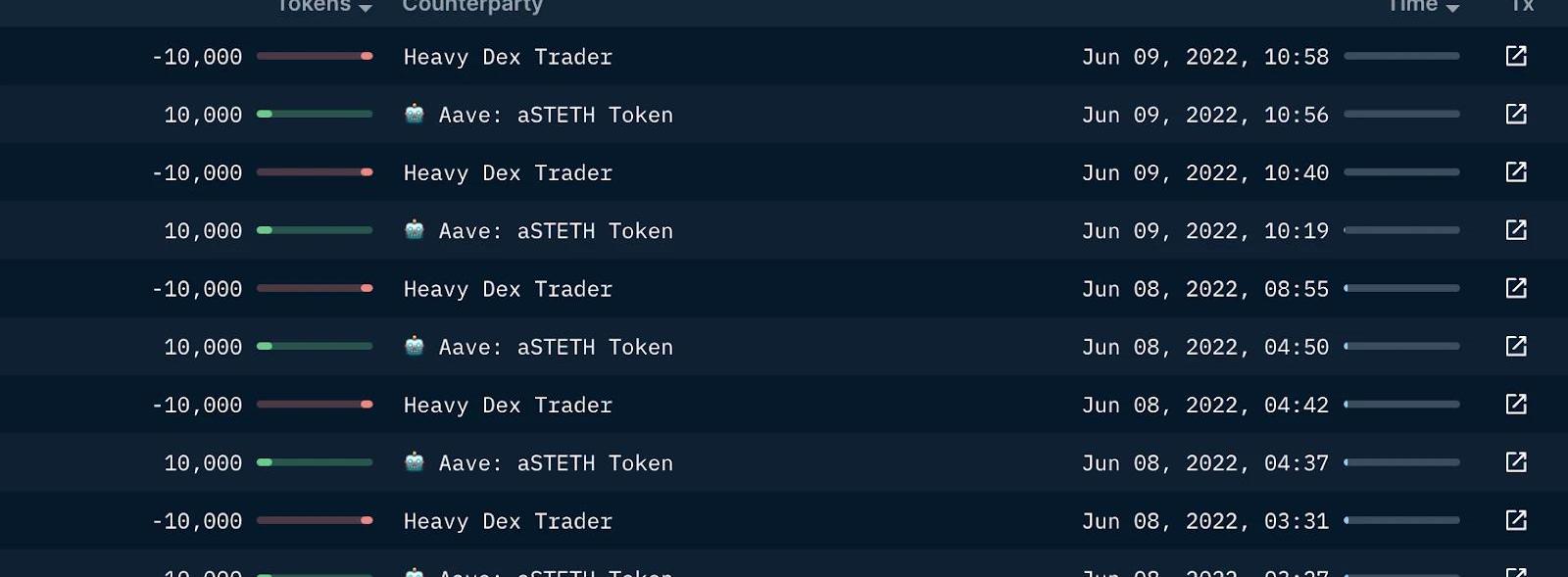

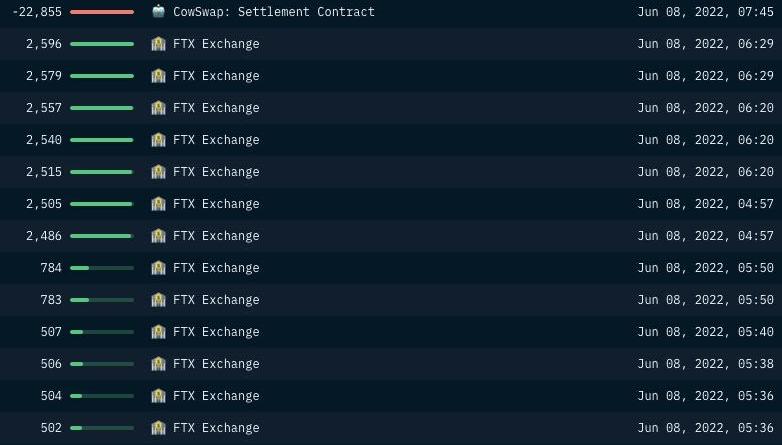

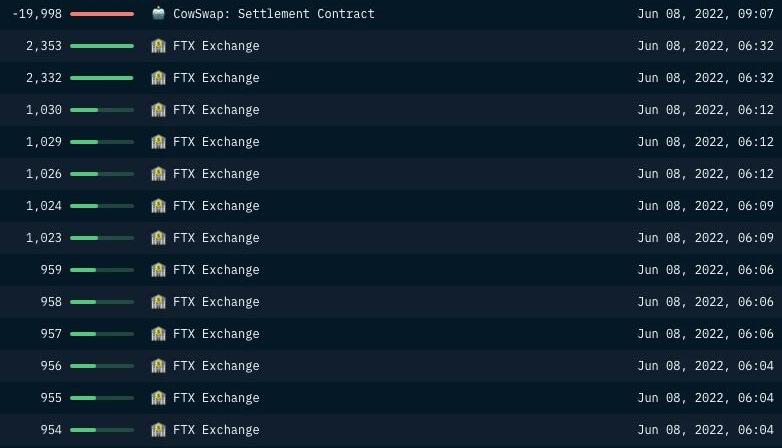

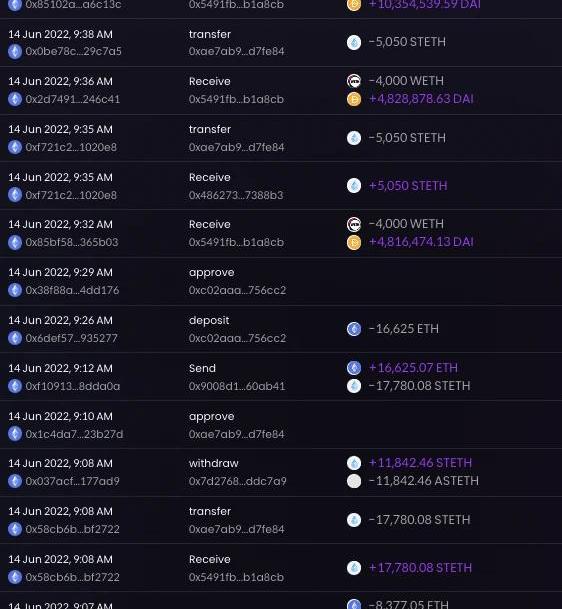

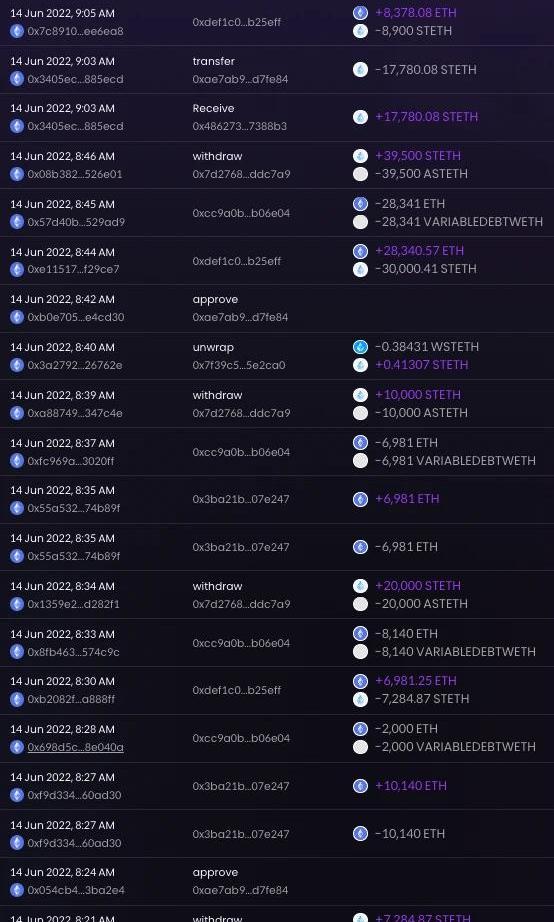

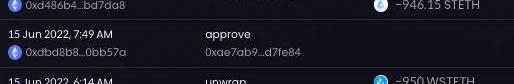

为了了解是什么原因导致stETH相对于ETH的价格下降,我们研究了在6月份进行了大量stETH转账的钱包。尽管第一次价格下跌发生在6月7日,但大量赎回从6月3日开始。下面的图表显示了6月1日至6月12日期间stETH最大的交易。根据这些数据,我们分析了各个实体的顶级交易,主要发生在6月3日至11日。

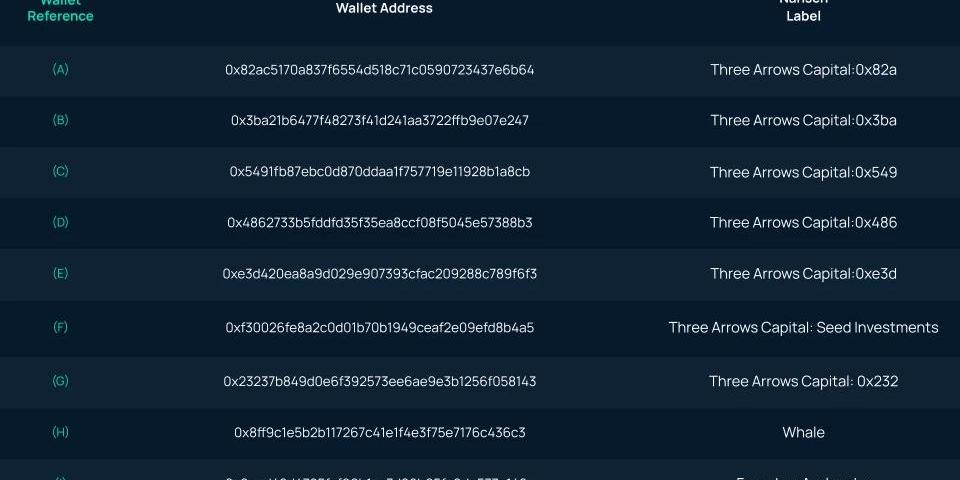

下表显示了从6月3日到6月11日期间进行了大量stETH转账的前11个钱包,按时间顺序排列:

Nansen或将公布其Token发行时间表,旨在促进新用户增长:5月14日消息,多链数据分析平台Nansen CEO Alex Svanevik在社交媒体上就“若Nansen公布其Token发行的详细时间表,你不会不会注册?”这一问题向网友发起投票。据投票结果显示,73.8%的网友表示希望注册Nansen,8.5%的用户表示其已经是Nansen用户。[2022/5/14 3:15:41]

加密资管平台AmberGroup在做什么?

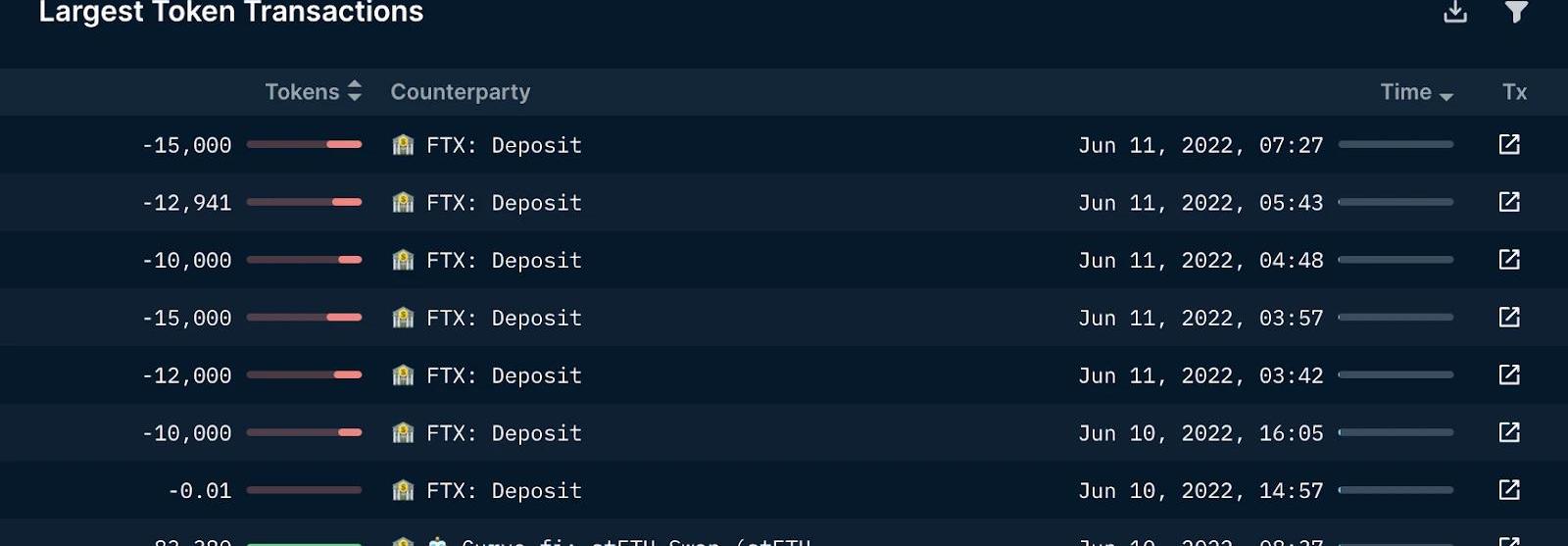

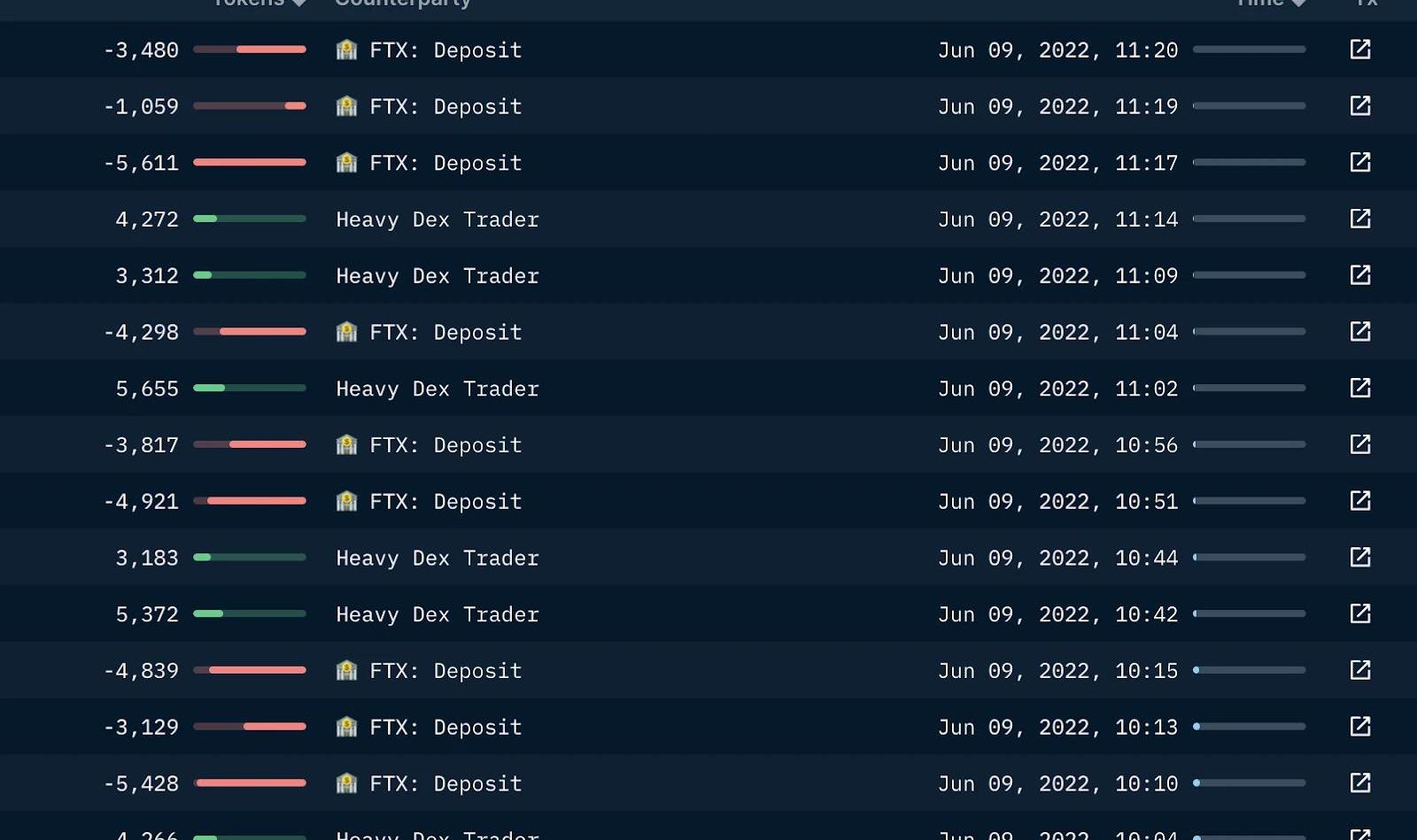

6月10日8:37,AmberGroup从stETH-ETHCurve池中撤出所有流动性,共83,380.47stETH和26,733.52ETH。当时,stETH的价格是0.96ETH。由于Curve池的ETH/stETH比率为28%,AmberGroup很可能希望在更多ETH被抽干之前“留住”流动性。6月10日4:05至6月11日7:27,AmberGroup通过6笔单独的交易共向FTX存款地址发送了77941stETH。考虑到FTX的stETH/USD市场的流动性非常薄弱,Amber不太可能在公开市场上出售他们的stETH。当时的订单非常少,只要卖出1.6万美元,价格就会下跌2%,而在他们持有stETH头寸时的市场价值约为1.25亿美元。AmberGroup有可能与FTX达成了场外交易,或者他们只是试图通过像FTX一样的CEX掩盖其stETH头寸。加密借贷平台Celsius

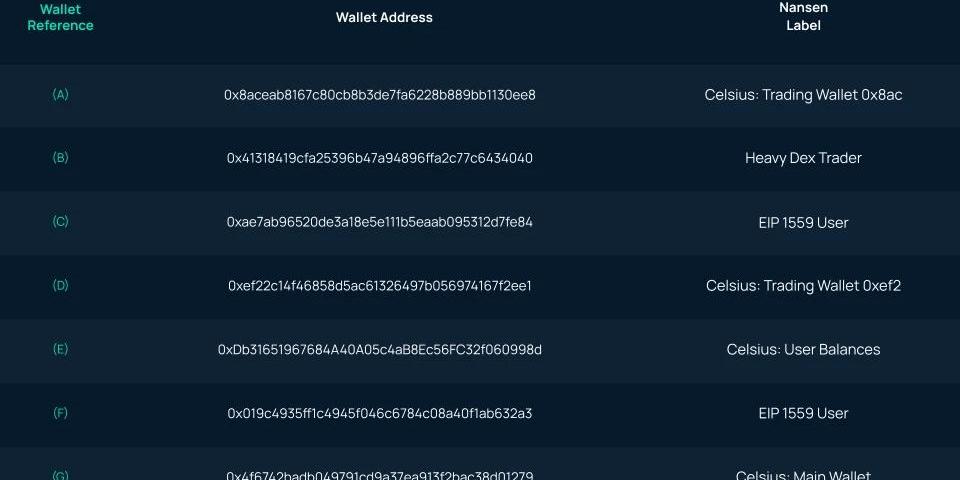

下文中要分析的钱包包括:

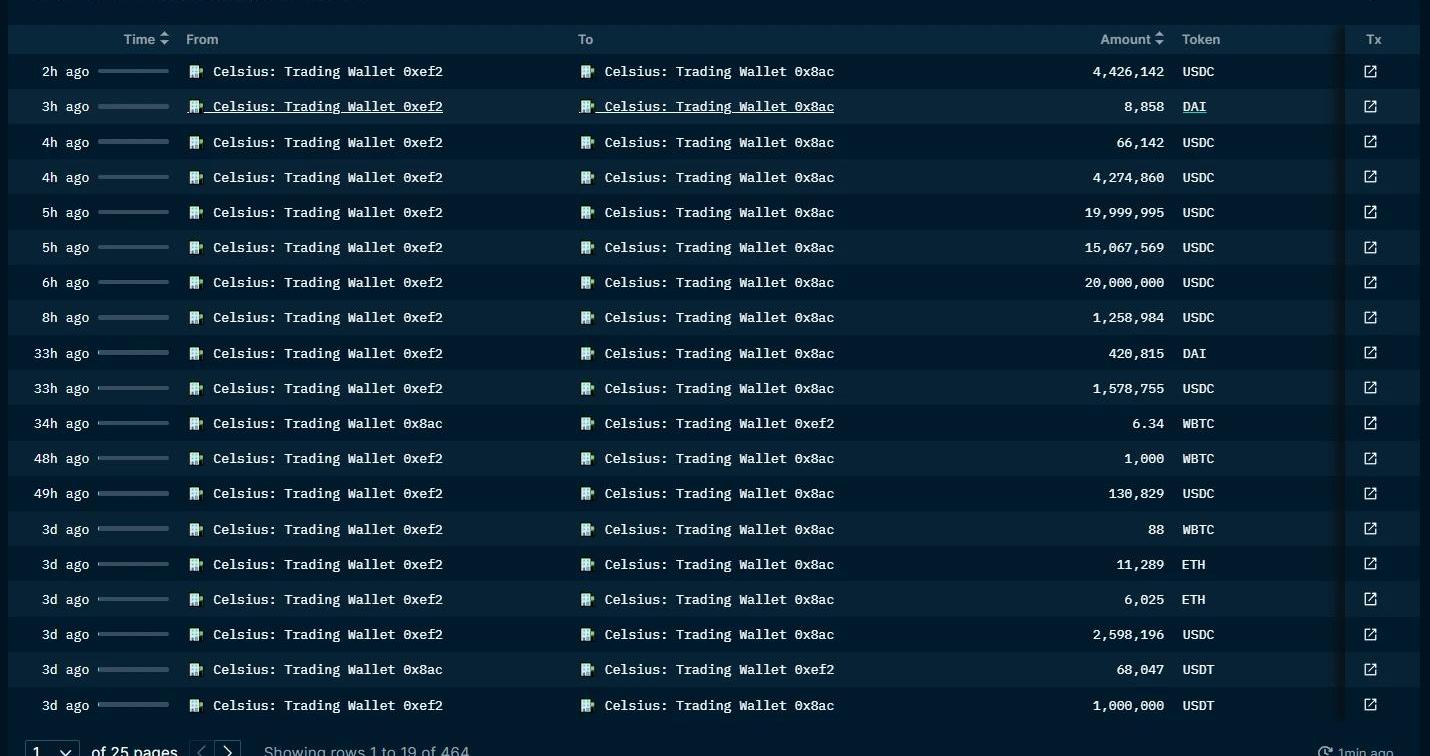

在6月8日至6月9日,Celsius通过钱包A的多次交易,从Aave提取了总共5万stETH。资金被发送到钱包A的紧密交易方——钱包B,然后通过钱包C,最终存入FTX存款,这可能是OTC交易的信号。

在同一时间段,钱包D以WBTC、USDT、USDC、DAI的形式向钱包A发送了额外的资金。这些资金要么用于增加质押品,要么用于偿还Aave和Compound的债务。

Ribbon Finance发起提案建议与Gamma Strategies合作建立eEth-ETH池:3月10日消息,据官方消息,链上结构化产品Ribbon Finance发布了RGP-11提案,建议与Gamma Strategies合作,建立一个eEth-ETH池,为ETH Covered Call金库创造流动性,使得它可与DeFi的其他部分组合。提议建议使用由Ribbon金库资助的初始90 ETH和90 rETH-THETA为矿池提供支持,预计将会促进TVL增长。[2022/3/10 13:48:24]

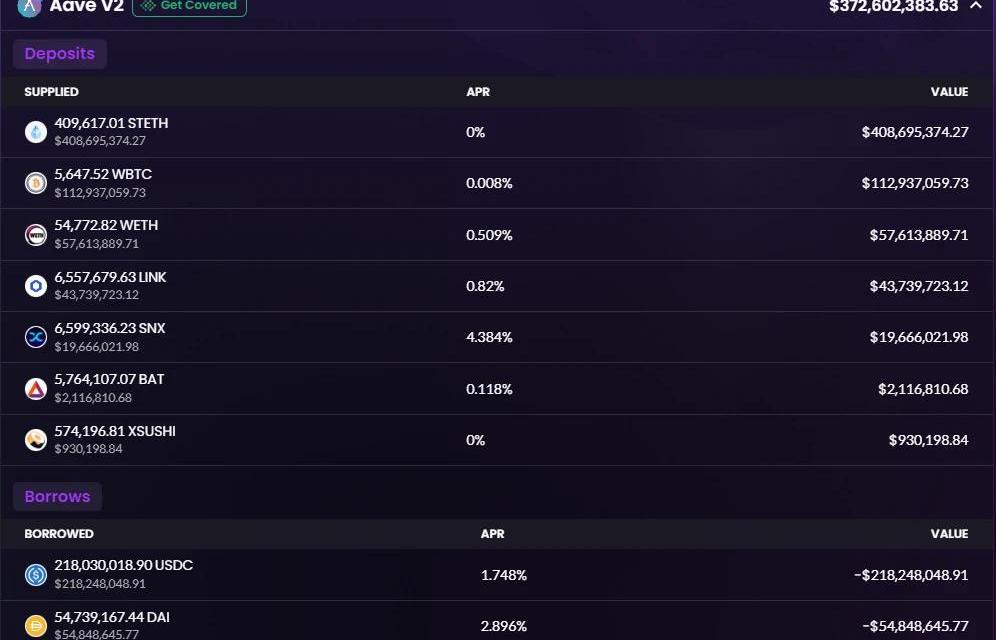

考虑到市场波动性和满足客户赎回需求,Celsius可能面临流动性问题。随着stETH-ETHCurve池的枯竭和流动性枯竭,Celsius将没有足够的流动性退出其stETH头寸。在以太坊合并后的6-12个月内,stETH无法兑换ETH,唯一可以交易ETH的中介是二级市场。由于40.9万stETH存入Aave,而Compound中只剩下12.7万ETH,Celsius无法在不产生滑点损失的情况下“卸去”链上的stETH。此外,与Curve池相比,CEX的流动性和交易量微不足道,因此不可能通过CEX进行抛售。

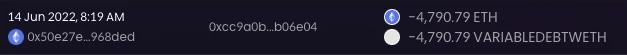

此外,在6月8日至12日期间,Celsius使用钱包A从Compound和Aave借入USDC和USDT,并将资金发送到钱包E,可能是为了应付赎回。总计5950万美元的USDC和200万美元的USDT是在链上借入的。钱包A也取出了11.25万ETH,并将其发送给钱包E。为了保持健康的贷款价值比,他们不断从钱包D向钱包A发送资金来偿还贷款和补充质押品。6月10-12日:在Celsius平台停止提款后,钱包B一共向钱包F发送了10.89万ETH,该钱包随后向0xfdc8eb4815e58152c956c367323b5e08d29f0438发送了相同的金额,随后又转到0xc098b2a3aa256d2140208c3de6543aaef5cd3a94。钱包B的这些资金来自于几个钱包——钱包A的5.28万ETH、钱包F的4.2万ETH、钱包D的1.36万ETH、0x07ce9e0375497c81c603c63f37ffbc03860c23f9的1400ETH和0xe081abb7d9e327e89a13e65b3e2b6fcaf2eceb97的1000ETH。6月13日1-2时,钱包B还发送了总共9000的WBTC到0x76a05277b81b9ca6c06c9ab4136116fc53e9c9e1。这些资金都来源于钱包A。截至6月22日,钱包A仍然是ETH和wBTC质押品在Aave和Compound的第一贷款人/借款人,总质押价值近10亿美元。目前,只要他们质押品价格不突然下跌37%,他们的健康比率仍然相对强劲。在Aave上,健康率为1.88。而Compound的市盈率为1.58。巨鲸钱包

链上结构化产品Ribbon Finance提高ETH相关金库最大容量:11月8日,链上结构化产品Ribbon Finance宣布将ETH看涨期权V2金库的最大容量从1万枚ETH增加至2.5万枚ETH,将ETH看跌期权V1金库的容量从6000万枚USDC提高至1亿枚USDC。[2021/11/8 6:39:04]

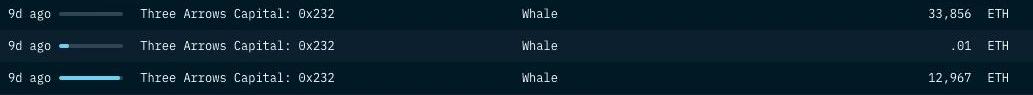

除了上述实体,我们还查看了在6月1日至15日期间有大量stETH交易的巨鲸钱包,并将范围缩小到7个关键钱包。1.钱包地址:xd275e5cb559d6dc236a5f8002a5f0b4c8e610701

6月3日15:18,该钱包从stETH-ETHCurve池中取出了47353stETH和3991ETH的所有流动性。当时的比率为0.978stETH/ETH。不到20分钟,钱包就把所有的钱存入了Aave,用以补充质押品。6月10日13:40至6月13日15:54,钱包多次交易ETH和stETH,净赚3421stETH,最终全部存入其Aave贷款头寸。这里似乎没有任何恶意行为,该钱包只是把它们的流动性从Curve中取出来,存入Aave作为质押品,很可能是为了防止市场波动期间的清算。2.钱包地址:0xca2c8b7664fa4169bd85da72a968dab9b78f5882,0x7ccd3befb83154b99c02f4dd5aec5dd76f1ee0b2

6月6日晚上9-10点期间,两个钱包分别从stETH-ETHCurve池中取出所有流动性:54076stETH/23515ETH和54103stETH/23489ETH。两个钱包仍然持有所有的stETH,在从Curve中移除流动性时,stETH/ETH比率为0.978。两个钱包都很可能希望避免池里的流动性不足,并决定先发制人地清除流动性。3.钱包地址:0x1b2382E16268c26F5dfC814a84ae156671362B5C,0x2E85891e813b9Bd72db0b9065414B9888D1FDFDD

6月8日4:57-6:32,两个钱包分别从FTX交易所钱包收到了22855stETH和19998stETH。在6月8日7:45,0x1b通过Cowswap将所有22855stETH交换为22323ETH,0x2E通过CoWProtocol将19998stETH交换为19481wETH。在接下来的两天内,换回的ETH被发送到他们的FTX存款地址,钱包被清空。请注意,这两个钱包都是从FTX添加ETH的,是全新的钱包。4.钱包地址:0xcde35b62c27d70b279cf7d0aa1212ffa9e938cef

Impossible Finance宣布获得Blizzard Ecosystem Fund战略投资:12月1日消息,多链孵化器Impossible Finance宣布获得Blizzard Ecosystem Fund战略投资,用于扩展到Avalanche生态系统。[2021/12/1 12:44:11]

该钱包于6月10日2:42从stETH-ETH池中取出了38,420stETH和2,706WETH的所有流动性。随后,所有的stETH资金被存入他们的Aave贷款,以补充质押品。6月10日至12日间,他们开始通过偿还Aave贷款进一步降低风险。5.钱包地址:0x5f8f52ddc15990a45ba5aab85dfd9fdfae11b661

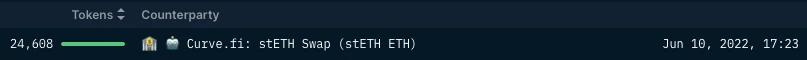

该钱包于6月10日17:23将24607stETH和6689ETH的所有流动性从stETH-ETH池清除。钱包里仍然保留所有的stETH。同样,钱包的行为并不意味着任何可疑的迹象,可能是不愿意提供流动性,因为他们知道池中可能会耗尽所有ETH。加密货币对冲资金——三箭资本

在6月1日到6月11日,我们看到共有18050ETH从3AC转移到Deribit,其中大部分是在6月7日后交付的。这些ETH存款进入衍生品可能被用作额外的质押品,以保护3AC当前的头寸或采取新的头寸,从而对冲3AC当前的投资组合。

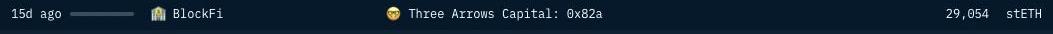

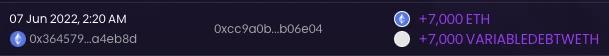

6月7日1:41,钱包A从BlockFi提取了一大笔的29054stETH,并直接将其发送到钱包B。不久之后,收到的9710stETH作为质押品存入了Aave。

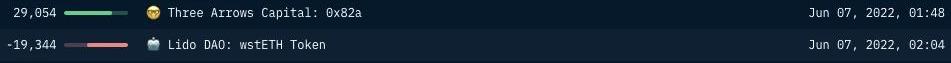

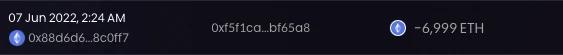

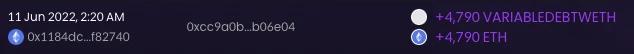

当天2:20,3AC变得更加谨慎,因为钱包B使用之前存放的9709stETH作为质押,从Aave借了7000ETH。在5分钟内,这7000ETH被迅速发送到3AC的FTX存款地址,可能用于出售。该交易可能用于对冲ETH价格的下行压力。

三箭资本CEO:在Lido Finance的stETH/ETH曲线池再次投入10万枚ETH:三箭资本(Three Arrows Capital)首席执行官Su Zhu表示,在下跌过程中没有卖出任何ETH或DeFi,并在以太坊2.0质押流动性解决方案Lido Finance的stETH/ETH曲线池再次投入10万枚ETH。[2021/5/24 22:38:05]

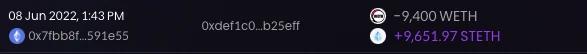

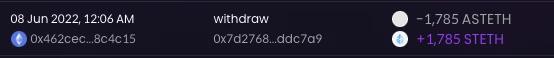

在6月8日,或许3AC仍然对他们的头寸相当满意。观察到钱包B从Aave中取出1785个stETH质押品,钱包E在0xProtocol上用9400wETH换成9652stETH。

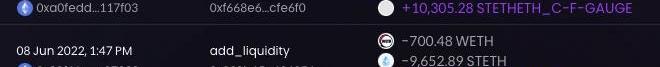

交易后不久,钱包E接着将700.48wETH和9652.89stETH存入CurvestETH集中池。

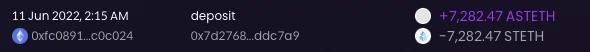

有趣的是,在6月8日到9日之间,我们看到钱包D从Nansen上被标记为高活跃的钱包的中接收了2500个ETH,从Deribit接收了1700个ETH;其中4000个被再次发送到FTX。6月11日,钱包E从此前6月8日添加的CurvestETH集中池中取出流动性,然后将10387.66stETH发送给钱包F,该钱包随后将收到的7282.4stETH存入Aave作为质押,并借入4790ETH,直接发送给Deribit。

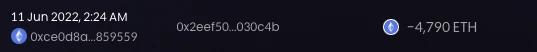

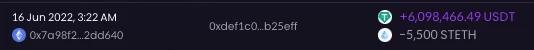

6月13日,我们开始看到恐慌的迹象。钱包G开始unwrap它的wstETH,并通过CowProtocol出售,换取wETH。仅该钱包当天在CowProtocol上的5笔交易中以约4.61万wETH换得49022stETH。

这些wstETH的很大一部分被确认来自于钱包I,在6月13日至14日间,仅这个钱包就将共3.46万wstETH转账给了钱包G。

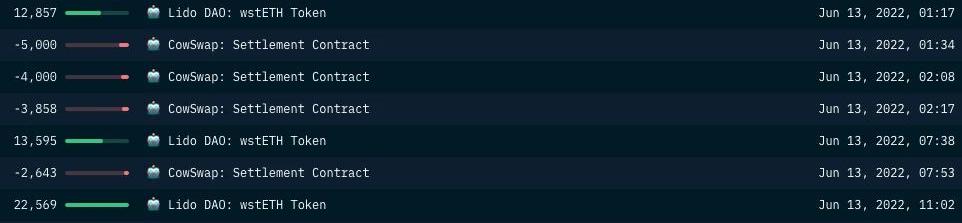

钱包G也从CurvestETH池中取出675.1steCRV流动性,并交换为679.9ETH。有趣的是,钱包G也向钱包H发送了两笔大额交易,钱包H被Nansen标记为“巨鲸”。steCrv代币代表CurvestETH-ETH池中的份额。

这两笔交易中的第一笔是在6月13日4:11向H钱包转账12967ETH。在17:35左右,另一笔金额为33856ETH的交易随后被转移到同一个钱包H。

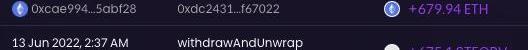

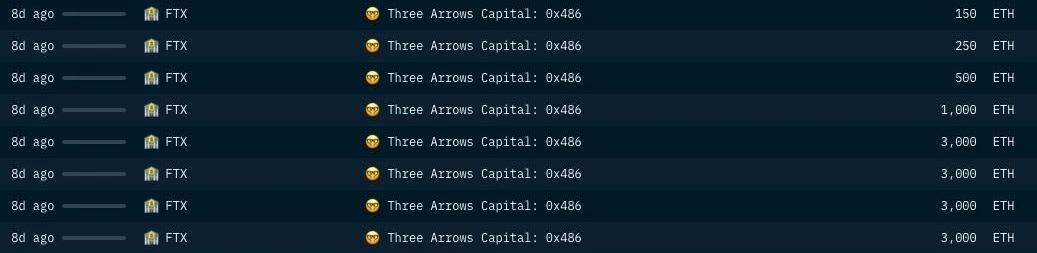

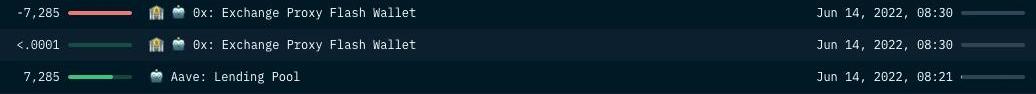

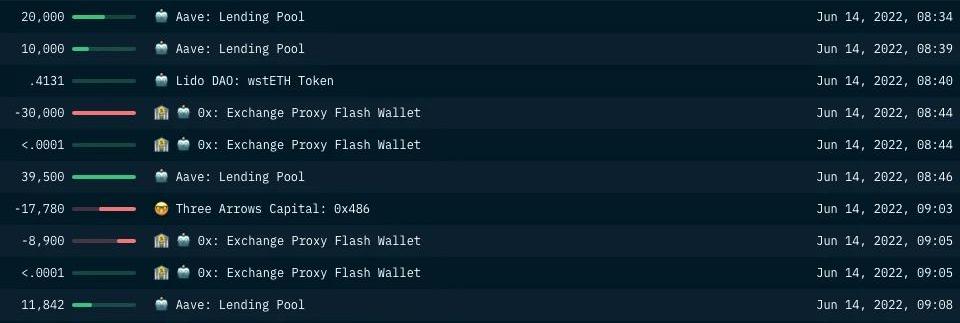

6月14日,3AC积极偿还Aave的债务。从8:08开始,钱包D在9笔交易中从FTX收到1.495万ETH。其中,4790ETH在8:17被转移到钱包F,然后在8:19,他们被转移到Aave偿还贷款。

当天,钱包B和钱包F也在Aave上禁止stETH作为质押品,标志着他们的Aave头寸结束。9:10,至少88626stETH从Aave提出。

整个上午,我们观察到钱包B/C/F从Aave中取出stETH质押品,并通过将他们拥有的stETH交换成0xProtocol和CoWProtocol上的ETH,从而清掉stETH头寸。这些ETH的很大一部分同时被用于偿还3AC在Aave上的贷款。随后,钱包C将之前收到的ETH卖给了DAI。钱包B在2次交易中累计将38900stETH交易为36718ETH;钱包C累计将17780stETH交易为16625ETH,用于交易2000万DAI;钱包F用将7284stETH交易为6981ETH。

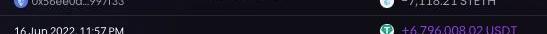

从6月15日起,我们观察到3AC通过将代币换成稳定币来关闭其ETH/stETH头寸。例如,截至6月16日,钱包B继续出售钱包中持有的剩余stETH,在0xProtocol上总计约为1980万USDT。

总结

最近关于stETH“脱锚”是热门讨论,但目前形势的基础在一个月前UST崩盘期间就已奠定。在Curve上观察stETH的主要流动性池可以看出,这段时间内出现了第一次较大的流动性下降,池中stETH和ETH的储备严重失衡。Terra最大的协议Anchor是大量的stETH的聚集地,随着Terra最终崩溃,绝大多数在5月7-16日期间回到主网。5月8日,一个单一实体将7.47万stETH从Terra通过跨链桥转回到主网,并将其大部分出售给UST,可能是为了抵制UST的脱锚。后来的跨链活动很可能是由于担心Terra崩溃和stETH被卡住,或是担心由于链的安全性减弱而被抽干。这增加了stETH的抛售压力,反过来也可能促使stETH/ETHCurve池中的许多LP撤回其流动性,其中最大的是3AC和Celsius,5月12日共提取了价值7.8亿美元的流动性。因此,其他一些在Aave上拥有杠杆化stETH/ETH头寸的大型参与者试图平仓,这些头寸依赖于接近1的stETH:ETH价格比率,从而导致stETH面临更大的抛售压力。目前主要的stETHCurve池并没有恢复,仍然保持着明显较低的流动性和严重的ETH/stETH失衡。在最近的事件中,从Curve池中撤资表明,许多人希望降低投资风险。如Celsius和3AC这类大玩家受到市场低迷的影响,这进一步加剧了stETH/ETH价格偏差。在Celsius这种情况下,保持流动性以满足客户的赎回可能是其首要任务。因此,他们必须摆脱对其他流动资产的依赖,同时通过偿还债务来保护杠杆资产。暂停提款很可能有助于防止银行挤兑,同时为Celsius提供时间来重新调整和管理其投资中的风险。从链上数据中,我们观察到3AC不太可能导致6月9日至11日期间stETH价格与ETH价格的显著偏差,而似乎是这场“传染病”的受害者。3AC缺乏健全的风险管理,加上杠杆率过高,可以说是stETH“脱锚”引爆的一颗炸弹。如前所述,直到6月13日和14日,3AC才开始为ETH和稳定币平仓其stETH头寸,最有可能降低其风险和减少损失。

标签:ETHSTEstETHTETethicalstandardsSTEEP价格stETH价格Mexican Peso Tether

周二,加密贷款平台BlockFi宣布已从FTX获得2.5亿美元的循环信贷额度。BlockFi首席执行官ZacPrince表示,此举“增强了我们的资产负债表和平台实力.

1900/1/1 0:00:00根据以太坊基金会官方公告,以太坊主网将于6月底进行GrayGlacier硬分叉升级,这也是以太坊历史上第十二次硬分叉升级.

1900/1/1 0:00:00本文梳理自Liquifi创始人RobinD.Ji在社交媒体的发言。考虑在加密市场推出Token,抑或将未来的Token授予员工和投资者,我们对最新的通证经济学基准和趋势进行了一些分析,以帮助您规.

1900/1/1 0:00:00跑步作为门槛最低的日常运动之一,只要你愿意走出家门,就能够参与其中,而把跑步和代币奖励有机结合,帮助STEPN快速建立了可观的用户规模.

1900/1/1 0:00:002022年迄今为止的市场表现低沉,不仅是数字资产,几乎所有资产类别都是如此。全球货币政策收紧、美元升值以及风险资产估值下降,引发了大量追加保证金、债务清算和去杠杆化.

1900/1/1 0:00:00作为Paradigm的研究合伙人兼安全主管,Samczsun同时也是加密行业最为知名的白帽黑客,没有之一.

1900/1/1 0:00:00