前言:何谓稳定币?

稳定币是试图将其价值与另一种资产(储备货币与高流动性政府债券在内的资产集合)进行锚定的加密资产。目前稳定币还没有统一的定义,但大家通俗的将其理解为一批尝试与1美元进行锚定的货币币种。这其中最大的储备泰达币是如何获得美元支持的,或者有没有足够的美元得到支持,一直是个谜。有批评人士观点认为,尽管其泰达公司作出了保证,但TetherHoldings没有足够的资产来维持1比1的汇率,这意味着它的Coin本质上是一种欺诈。本期,知道创宇区块链安全实验室将为读者揭开各种稳定币的神秘面纱。起始—中心化稳定币

USDT

泰达币于2014年推出,是一个支持区块链的平台,旨在促进以数字方式使用法定货币。Tether致力于通过更现代的货币方式来颠覆传统的金融体系。Tether取得了进展,让客户能够在区块链上与传统货币进行交易,而没有通常与数字货币相关的固有波动性和复杂性。其在网站上一直在履行一个承诺:Tether与现实世界的货币一比一挂钩,每一个Tether都是由我们储备金中的传统货币1:1支持的。这导致其以信用背书进行承诺兑换,官方表示截止2021年12月其市值已超过770亿美元。当然前几天发生黑天鹅事件,场内USDT由于恐慌情绪纷纷挤兑USDT,导致市场上的USDT"价格下降",而其他币种价格拉升的情况,这本质不影响Tether官方的1:1兑换承诺:经过验证的客户能够在Tether.to上以1美元兑换USDT,而只是市场上流动USDT币对被抛售,每个人出售价格在其心理预期非常的低导致0.95个BUSD换取其1个USDT他也愿意的情况发生。事后,官方发文仅在过去24小时内,Tether就兑现了超过3亿美元的赎回,并且今天已经处理了超过20亿美元,没有任何问题。当然这其中不乏存在风险,如中心化的泰达机构不存在如其公布的足够资产储备来应对挤兑,或其本身背离了其1:1兑换的承诺。USDC

跨链交易和流动性路由协议Squid完成350万美元融资:金色财经报道,跨链交易和流动性路由协议Squid宣布完成350万美元融资,North Island Ventures领投,Distributed Global、Fabric Ventures、Galileo、Chapter One和Node Capital等参投。

据悉,Squid是Axelar Network上的跨链交易和流动性路由协议。Squid利用现有的DEX在链之间交易和发送任何本地代币。交易可以与Axelar的通用消息传递组合,因此Squid可以使用任何资产在任何应用程序和任何用户之间实现一键交易。[2023/2/1 11:39:33]

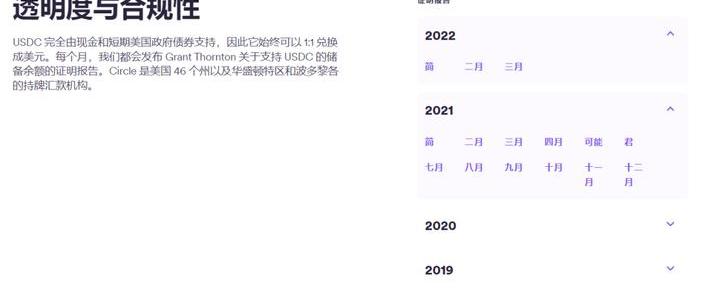

USDC向来以合规性作为其主打概念,其发行方Circle与Coinbase都是行业地位颇高的企业,其中Circle是全球第一家拿到纽约州Bitpcense牌照的企业,此后又陆续拿到英国与欧盟的支付牌照,Coinbase则是全球获得监管牌照最多的加密货币交易所。正因为如此,加之美国监管部门今年的态度转变,USDC受到许多传统金融机构的认可,使用场景明显增多。今年3月,Visa就表示将允许使用稳定币USDC结算其支付网络上的交易。于是,我们很容易理解,USDC其实就是追求合规化和大企业背书的"USDT",而且也毫无疑问依靠其"信用"来履行1:1兑换的承诺。

Cathie Wood:比特币会像玫瑰花一样绽放:金色财经报道,ArkInvest首席执行官Cathie Wood人近日接受彭博电视访问时讨论FTX的陨落、数字货币的未来、埃隆·马斯克治理推特的理念、美联储的加息策略等问题时。Cathie Wood表示,看看区块链,以比特币区块链和以太坊为例,他们是存在基础设施的,在整个危机中科技这一环节没有出现问题。事实上比特币的算力是历史上最高的,也代表网络具有足够的安全性。以太坊市值接近240亿美元,这是历史最高水平,所以我们认为基础设施运行得很好。就Coinbase而言,这是一家受监管的在岸公司,想要帮助制定监管规定。Coinbase未来表现应该会非常强劲,它刚刚失去了一个非常强大的竞争对手,FTX。[2023/1/23 11:27:17]

争斗—算法稳定币

在稳定币市场,USDT与USDC占据了很大的地位,其TVL在区块链市场中也承载了巨大的体量。最重要的是,他可直接影响整个市场的经济导向,在传统金融中类似美联储一般的存在。这块大蛋糕,也激起了多个龙头的抢占。DAI

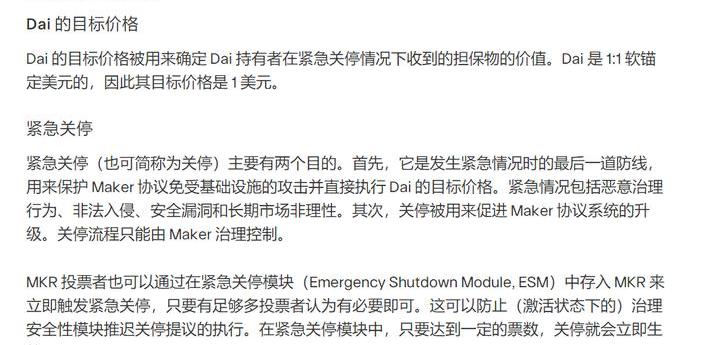

DAI是一种无国界的去中心化稳定币,由MakerDAO发行。基于超额抵押机制,DAI是1:1软锚定美元的,其使用抵押品和价格聚合系统确保1DAI等价于1美元,其与泰达最大的区别就是它是去中心化的,承兑方面则依赖价格聚合系统认定的抵押品与DAI的承兑比例,如1ETH=2000DAI,其价格稳定机制如下:

Orthogonal Trading 拖欠 Maple Finance 3600 万美元贷款:金色财经报道,业务包含加密对冲基金和信贷的公司 Orthogonal Trading 已拖欠机构借贷协议 Maple Finance 总计 3600 万美元的贷款,占到 Maple Finance 活跃贷款数量的约 30%。该贷款来自于 Maven 11 运营的 M11 USDC 池与 M11 WETH 池,其他借贷流动性池不受影响。Maple Finance 已取消 Orthogonal Trading 的借款权限,并表示预计将追回 250 万美元用于减少损失。Maven 11 则将对 Orthogonal Trading 采取法律措施以收回贷款。(The Block )[2022/12/5 21:23:58]

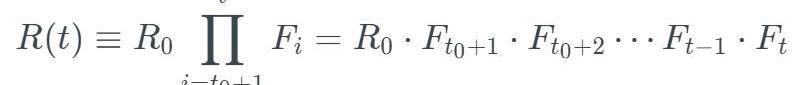

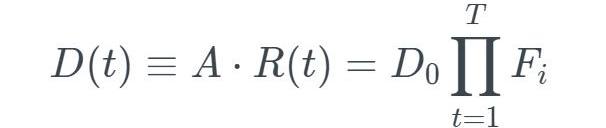

由于系统健康度依赖抵押物的价值比例,因此当抵押物如以太坊的价格存在巨大变化将直接对系统造成影响,而系统依赖强制清算来缓解接近临界值的资产。当然,由于其借贷清算的设计必然复杂于常规系统,同时去中心化的设计必然导致其承兑并发能力受限于链底层设计。若该系统的稳健性和安全性出现问题亦可能导致1:1承诺倾斜。维系这样的一个价格稳定系统的设计非常复杂,MarkerDao设计了一个费率模块用于累计金库债务余额的稳定费,以及DAI存储的存款利息,设计如下:对于抵押物其费率模块通过累计算得,t的间隔取1秒,对于一个Maker金库系统1,从t_0开始,令让时间t的单位(s)稳定费值为F_i,令让费率累积率的初始值记为R_0

美元指数DXY早盘站上110:9月5日消息,行情显示,美元指数DXY早盘站上110,日内涨0.34%。[2022/9/5 13:08:44]

假设一个Vault在时间t_0创建时债务D_0被立即提取;标准化债务A计算为D_0/R_0某个Valut保险柜在某个时间t的总债务累计值则被计算为时间t_1到t_T的F_t与创建时起始债务D_0的连乘:

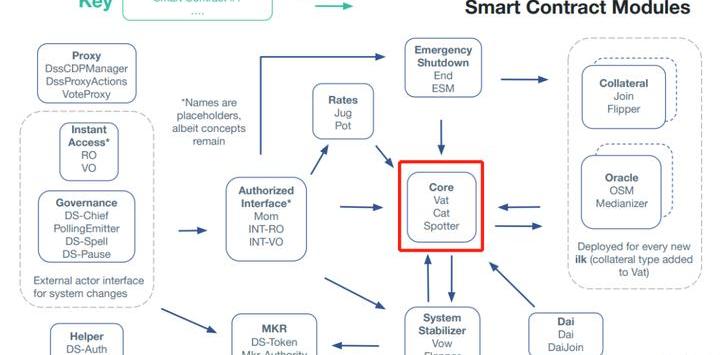

而VAT在整个算稳系统架构上的位置如下图所示,其复杂性可见一斑:

UST

Terra是一个专为算法稳定币设计的去中心化区块链,整个生态系统在UST和Luna两个Token之间运行。而UST是一种与美元挂钩的稳定币,于2020年9月推出,Luna则为他的治理代币。它的造币机制要求用户销毁Terra等储备资产来铸造等量的UST。与其他稳定币机制不同的是,UST设计为燃烧1美元的LUNA铸造1UST,或燃烧1UST铸造1美元的Luna,这与之前崩盘的titan/iron非常类似。若UST脱锚,这种设定将存在两种套利的机会:在低于1美元买入UST(如0.95),在1美元时卖出,套利5%在低于1美元买入UST(如0.95),转换为1美元的LUNA,将Luna卖出为1美元USDC,并重复操作该种设定若UST脱离锚定将导致如下几个负反馈循环,同时LP不会维系价格的稳定:市场波动导致Luna价格下跌市场在的情况发生时抽离卖出Luna进一步拉低Luna价格Luna价格下跌导致Anchor抵押品被清算,清算后清算人卖出导致Luna价值继续下降随着Luna下跌,用户的UST可兑换的Luna增加,UST的APY20%解锁进一步导致Luna继续增发出售下跌恐慌情绪蔓延,UST上演如上述USDT黑天鹅事件,0.8个USDT换一个UST的事件发生,加剧UST套利换取Luna并抛售Luna然后随着如上几个负反馈的循环进行,Luna持续下跌,恐慌继续增加,做空情绪进一步拉升。5月8日凌晨,由于Luna基金会抽离资金构建4Crv池加上同时段用户抛售开启了死亡螺旋,最终Luna在循环与恐慌中已几乎归0,UST价值严重脱离锚定。在Curve池中当时的储备图形如下:

推特高管:与马斯克的交易正如预期进行:5月20日消息,推特高管们在全员会议上告知推特员工,特斯拉CEO马斯克并购推特的潜在交易按预期的速度推进。“并不存在”所谓的交易“被按暂停键”说法。推特不会让马斯克在重新谈判并购金额上如愿以偿。(财联社)[2022/5/20 3:29:35]

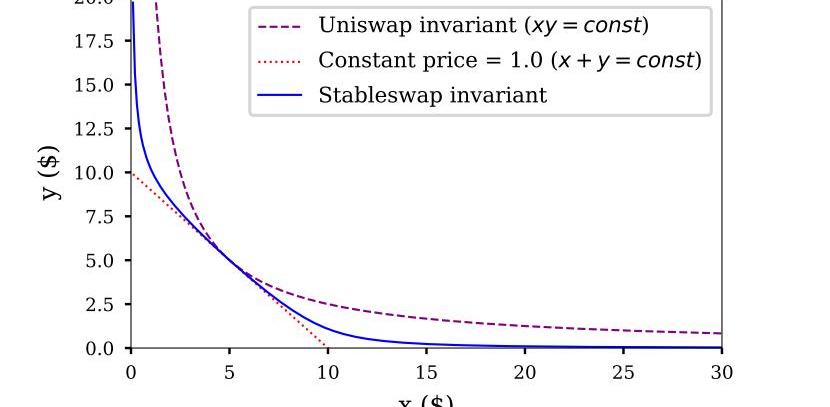

从Curve的StableSwap做市曲线2来看,虽然不会造成流动性枯竭,但当储备偏离过大,则更趋近于恒定乘积做市,也就是其他UST兑其他资产的比例将更小:

USDD

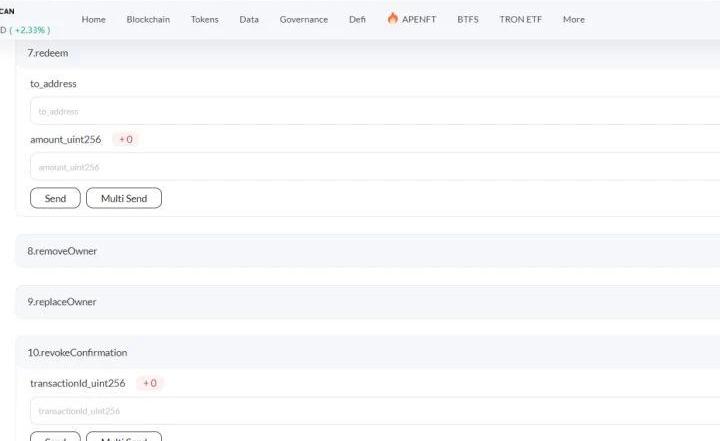

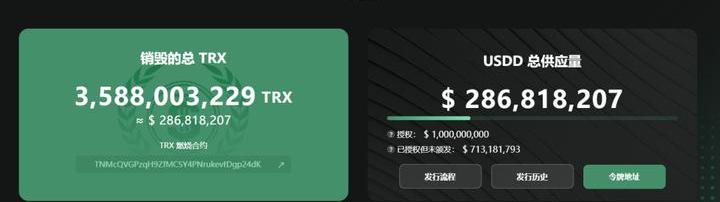

USDD由TRONDAO储备管理USDD并保证其价格稳定。TRONDAO通过燃烧TRX铸造了9990亿USDD稳定币。然后将这些已经铸造的USDD出售给白名单交易商最终投放市场。USDD不完全依靠代码自动化执行的模式。USDD的发行、销毁,以及关键的一级市场套利活动,都从依靠代码自动完成调整为了由波联储这个权力机构批准完成。与UST区别开来,USDD对普通持币者关闭了自由兑换的一级市场,波联储在USDD的一级市场实行了白名单准入机制。也就是说,USDD的持有者,目前只可以在二级市场进行交易。USDD锚定资产目前包括Burn合约3中的约2亿6千刀,从合约看,该Burn合约未开源并且有Owner可能存在非预期redeem情况,同时Owner有权限使用revokeConfirm撤销交易。

因此,USDD的稳定机制与中心化和稳定币算法关系不大。它更像是一种脱离承兑模式的IEO。其最大风险则来自于TRX的价格下跌,不足以完全应对所有发行USDD的赎回需求(1USDD兑换太多个数的TRX)。在没有无限铸币权保证的前提下,USDD需要进行超额储备才能应对TRX价格的下跌。同时从储备而言,存储的合约内TRX储备流动性也存在不足的风险。

后记:湮灭亦是新生

锁定价值达200亿美元的Terra生态,其原生算法稳定币UST因大量资本做空围猎与债务危机陷入死亡螺旋,出现了严重脱锚事件,短短5天时间接近归零,其推出的算法稳定币也被重创。这一场是空军的完全胜利和套利者的天堂,却又包含了多少人4的资产归零与绝望。受此危机,整个市场的情绪也被极度影响导致BTC下破25000刀,无论是投资者、机构还是项目方,在区块链生态建设这场"大型试验"上还需更加谨慎。ReferencesMaker协议文档https://docs.makerdao.com/Curve白皮书https://curve.fi/files/stableswap-paper.pdfUSDDBurn合约地址https://tronscan.org/#/contract/TNMcQVGPzqH9ZfMCSY4PNrukevtDgp24dK据链上数据,5月7日Terrra链上有404万地址,相当于有404万可能"受害者",至5月14日,链上地址数增加至412万个,相当于有8万个地址新入场抄底或参与此后因救市创造的套利,此数据不包含交易所内部地址进行的交易

标签:USDUSTLUNAUNAFLUSD Stable Cointrustwallet账号CLUNA币LUNAPAD币

NFT数据日报是由Odaily星球日报与NFT数据整合平台NFTGO.io合作的一档栏目,旨在向NFT爱好者与投资者展示近24小时的NFT市场整体规模、交易活跃度、子领域市占比.

1900/1/1 0:00:00写在前面:独一无二的画风,是项目方创意性与有机性结合的一种宣传方式。PFPNFT的展现形式,不仅能为持有者带来一种社群群体的归属感;又能通过艺术家作品的画风作为项目与玩家之间传递的枢纽,映射到每.

1900/1/1 0:00:00加密货币不是一个公平的竞争环境。事实是,99%的“散户”投资者都是听命于顶级鲸鱼和VC的。那么,你怎么能打破这个模式呢?以下是加密鲸鱼和内幕人士不想让你知道的5件事.

1900/1/1 0:00:00本文来自微信公众号阿法兔研究笔记。2021年3月,笔者第一次看到这篇文章,觉得很惊艳。在当时的市场上,如此冷静的思考并不多见,我想在最近这个时间点,给大家分享这篇文章,也许可以给大家一些帮助,或.

1900/1/1 0:00:00原文标题:MappingtheComputer-AidedGovernanceProcessTL;DRCAGMAP是一个依靠数据驱动的过程.

1900/1/1 0:00:00大家好,我是RaoulPal,RealVision的CEO和联合创始人。今天,我将以GlobalMacroInvestor首席执行官和创始人的身份与各位交流.

1900/1/1 0:00:00