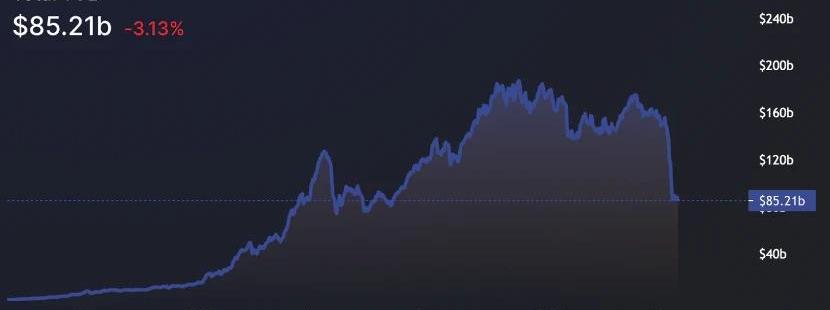

随着加密货币市场行情急转直下,流动性挖矿的激励普遍下滑,DeFi收益率也随之下降,链上活跃度已经出现了明显的遇冷迹象。曾经把稳定币存入货币市场协议仍然能揽获两位数年化收益率的日子已经一去不复返了,现如今,你已经很难能找的到年化收益率超过4%的稳定币理财了。DeFi锁定资产的快速流失导致了收益率的迅速下降。UST崩盘后所有链上DeFi协议的TVL在短短一周内自1370亿美元骤降38%至850亿美元。此外像stETH-ETH等存在「锚定」设计的机制也因为市场的恐慌情绪,一度遭受了明显的冲击。

DeFiTVL总额,数据来源:DefiLlama不过对于那些愿意承担一定风险的用户来说,现如今的DeFi市场绝非一文不值,本文将整理出几个基于以太坊、比特币或稳定币等在漫长熊市共识较为牢固的资产理财收益仍然具备一定吸引力的选择。不过在正式展开之前还是要先提示一点,DeFi作为一个仍然前沿的概念,在收获超额回报的同时,你必须要承担相应的风险。MapleFinance

CryptoQuant:熊市仍然存在,鲸鱼和矿工或会面临更大的抛售压力:金色财经消息,加密货币分析公司CryptoQuant表示,根据交易所鲸鱼比率统计数据,目前熊市仍然存在。据悉,在比特币价格跌破2万美元之前,链上鲸鱼活动曾一度增加并达到高点。目前比特币位于1.9万美元区间,鲸鱼和矿工们正在推动这一价格波动,一些矿工被迫出售持有的BTC,如果当前的趋势延续,更多的鲸鱼和矿工或会面临更大的抛售压力。[2022/9/9 13:19:04]

网络:以太坊、Solana资产(s):ETH,USD预计收益率:5-9%APY风险:中/高简介

Maple是一个非足额抵押借贷协议。用户可以在该平台上将代币出借给以AlamedaResearch和BlockTowerCapital为代表的机构。Maple上的贷款是通过由第三方专业加密货币公司管理的借贷池发起的,这些公司会对各自池内的借款人的信用进行尽职调查。该协议在以太坊和Solana上运行,自成立以来,已经发放了超过13亿美元的贷款。理财策略

Polygon创始人:本次加密熊市由于宏观因素,而非Web3自身问题:金色财经报道,Layer2 Polygon 创始人 Sandeep Nailwal 周二(6 月 14 日)表示,当前的市场状况不会影响 Web3 的长期发展,他认为经济低迷更多是由于宏观因素,而不是 Web3 的任何自身根本性弱点,熊市将是漫长的,但如果美联储消除这种不确定性,将会看到大规模的看涨复苏。Sandeep Nailwal 在社交媒体上写道:“许多风险投资基金已经筹集了大量资金,尽管他们在选择投资时会谨慎,可接受的估值会低得多,但我预计风险投资会继续部署 Web3 和加密行业,也将在流动市场中发挥作用。”[2022/6/15 4:26:51]

目前有三个以太坊池接受用户存款。USDC池由OrthogonalTrading管理,USDC和wETH池由资产管理公司Maven11管理。用户可以存入对应资产以赚取贷款利息和MPL奖励,USDC池的收益率约为8.3-8.7%,wETH池子的储户净收益约为6.9%。风险

李启元:牛市总有结束的一天 但不认为熊市会很快在接下来几个月内到来:前比特币中国CEO李启元(Bobby Lee)表示,尽管比特币是一种新兴资产,但它的价格还是由市场去决定的。个人认为虽然比特币已经到到35,000美元的新高,但可能离它最终的价格还差得很远。目前全球比特币市场价值达到六千亿美元,而物理黄金的市场价值则有十万亿美元。我认为总有一天比特币的市场规模将超过黄金,但目前比特币价格还处在萌芽阶段。很长时间以来,比特币有很多支持者和拥趸,但也有很多人对它嗤之以鼻,也根本不理解它。这些分歧就造成比特币的市场就像是一场拔河比赛。每隔几年就会向上突破达到历史新高,但是很快就可能迎来熊市价格再一次下跌。所以好消息是,我们目前身处于牛市之中;坏消息是牛市总有结束的一天,当它结束的时候,一定会有大幅的价格调整。但我不认为熊市会很快在接下来几个月内到来,牛市还会持续一段时间让比特币价格达到一个高位。[2021/1/7 16:37:46]

决定在Maple上出借资金之前,用户应该意识到几个关键的风险。首先是流动性风险,因为Maple上的贷款人要遵守各种锁定期,目前上述每个池子的锁定期为90天。此外,贷款人当然要承担借款人不偿还贷款的风险。虽然这对借款人的声誉来说是一个永久的、链上的污点,但借款人拖欠贷款肯定是在可能范围内的。鉴于资金池的本金覆盖率很低,每个资金池的本金覆盖率在1.5-3.5%之间,在发生违约的情况下,用户能获得的赔偿比例将非常有限。ConvexFinance

声音 | 莱特币大佬PZ:韭菜喜欢牛市,真正的投资牛人喜欢熊市:莱特社区大佬PZ在币看《大咖来了》访谈中称,2019-2020年的行情,如果莱特和比特币没有出现大的bug和黑天鹅,那么来一波大行情是确定的。但是我要提醒大家的是,喜欢牛市的其实是韭菜,真正的投资牛人,喜欢的是熊市。[2019/7/2]

网络:以太坊,Solana资产:USD预计收益率:8-11%的年化收益率风险:低简介

Convex是一个建立在Curve之上的收益率协议。Curve采用了治理权代币模型,其中协议的原生治理代币CRV的持有人可以锁定他们的代币,以换取veCRV,一种非流动性、不可转让的代币。veCRV持有者在提供流动性时可以获得CRV奖励的提升,提升的大小与LP持有的代币数量成比例。鉴于对许多用户来说,获取大额收益所需的CRV的成本过高,Convex提供了一个有吸引力的选项,为任何为其LP代币做注的Curve流动性提供者,无论他们是否持有veCRV,提供提升的奖励,增加他们的回报。理财策略

动态 | OKEX将推出熊市神器 引发众多网友猜测:今天,OKEX官方发布了一张充满悬念的海报。大概意思是说:要推出一个改变熊市的大杀器。引发了无数人的好奇心。网友猜测神器可能是以下几种之一:永续合约提前上线;国际化进程进一步加速;即将上线某种新产品。有网友在微博上分析,OKEX很可能在永续合约之外,再推出一款保值增值的理财产品,要么就是回报率极高的投资产品。[2018/11/21]

Convex上有许多可供「挖矿」的池,用户可以将他们的LP代币押在其中,以赚取Curveswap费用、CRV奖励和CVX奖励。目前收益率最高的是d3池,由稳定币FEI、alUSD和FRAX组成;alUSD-3CRV池,由alUSD、DAI、USDC和USDT组成;GUSD-3CRV池,由GUSD、DAI、USDC和USDT组成。这三个池子目前的收益率分别在8-11%之间。风险

虽然在Curve上LP稳定币池和在Convex上押注的风险并不算高,因为其中许多资产是相互挂钩的,但用户仍然应该注意几种潜在风险。首先,如果市场对池子里的某个资产失去信心,Curve池子有可能变得不平衡,这意味着并非所有LP都能以相同的比例退出每个资产。此外,用户要承受来自Convex和Curve的两层智能合约风险。Balancer

网络:以太坊、Arbitrum、Polygon资产(s):ETH、USD预计收益率:5-11%的年化收益率风险:低简介

Balancer是一个去中心化交易所。该协议是高度可定制的,因为它支持创建具有不同权重的多资产流动性池,而不是像Uniswap和Curve等其他AMMs那样的传统等权模式。Balancer资金池设置了一个保险库架构,使闲置资金可以进入其他协议,如借贷市场,为流动性提供者赚取额外的收益。与Curve一样,Balancer利用ve模式,BAL持有人可以将他们的代币锁定为veBAL,允许他们在提供流动性时获得更多的回报。理财策略

与Curve一样,Balancer上有许多池子,流动性提供者可以在其中赚取收益,而不会产生无常损失。这包括bb-aUSDT-DAI-USDC池,目前收益率在8-18%之间,用户可以在其中赚取交易费、BAL奖励和Aave的利息收入,而未使用的流动性会被存入货币市场以进一步提高LP收益。其他有吸引力的资金池是USDC、DAI和USDT资金池,其收益率为5-11%,取决于veBAL持有量,以及wstETH-ETH资金池,其收益率为7-11%。值得注意的是,这个池子目前是不平衡的,大约持有65%的wstETH,只有35%的ETH。风险

在Balancer上提供流动性的风险与在Curve上提供流动性的风险相似。除智能合约的风险以外,LPs对池子里的每一个标的资产,以及对它变得不平衡的风险。此外,在风险Curve上冒险并为包含非同类资产的池子提供流动性的用户,会有招致无常损失的风险。GMX

网络:Arbitrum、Avalanche资产:ETH、BTC、USD预计收益率:30-45%的年化收益率风险:中/高简介

GMX是一个在Arbitrum和Avalanche上运行的去中心化合约交易平台。该协议通过允许交易者从被称为GLP的多资产流动性池中借款,使他们能够获得高达30倍的杠杆。GLP类似于一个指数,因为它以一揽子大盘资产的表现为基准生成,如ETH、BTC,以及USDC、DAI、USDT和FRAX等稳定币。GLP内各个资产的权重是根据定位的利用率来决定的,当DEX上的交易者做多时,波动性资产被分配了较高的权重,而当他们做空时,稳定币在池中占了较大的比重。收益策略

用户在GMX上获得收益的主要方式是向GLP提供流动性。该池子目前的收益率为~43%,收益包括基于ETH的借款利息,来自交易者的杠杆头寸,以及esGMX,这是归属GMX的奖励。风险

GLP持有者应该注意几个主要风险。首先,与向任何池子提供流动性一样,LP对指数内的基础资产承担价格风险。此外,在通过GLP向交易者提供杠杆的过程中,流动性提供者基本上是站在他们交易的对立面。GLP的价格反映了这一点,当市场走势不利于交易者的定位时,价格就会上升,而当市场走势与之相符时,价格就会下降。最后,GLP持有人当然也要承受智能合约的风险。其他具备竞争力的选项

NotionalFinance(年化收益率3-6%-风险:低)用户可以在这个基于以太坊的借贷平台上借出ETH、USDC、DAI和BTC,以赚取目前在3-6%之间的固定利率借贷利息。Tokemak(年化收益率6-9%-风险:中等)用户可以将ETH和各种稳定币如USDC、DAI、alUSD、FEI和FRAX等单边存入去中心化的做市协议,以获得TOKE代币奖励。RibbonFinance(14-25%APY-风险:高)以太坊、Avalanche和Solana用户可以将他们的资金存入Ribbon的金库,通过运行自动期权策略,如出售覆盖式看涨期权和现金担保看跌期权来获得收入。小结

诚然DeFi市场已经度过了那个「遍地黄金」的阶段,但摆在我们面前的仍有一些具备足够吸引力的机会,用户仍然有机会在风险相对可控的前提下赚取相对于传统金融市场的超额收益,并以此在熊市中「赚币」。在恐慌情绪到来时,资本可能正在逃离DeFi,但那些愿意留在前沿的人将继续得到回报。原地址

作者:谷昱,链捕手今日,马斯克宣布收购著名社交网络推特,并指出推特是一个对人类未来至关重要的问题进行辩论的数字城市广场.

1900/1/1 0:00:00重要观点:Solana在本季度的网络使用量、开发人员活动、网络基础设施和整个生态系统都实现了持续增长;Solana在保持增长的同时还经历了网络性能挑战和财务业绩下滑;在经历了2月份Wormhol.

1900/1/1 0:00:00Nansen的研究小组深入研究了UST的脱锚问题,并利用链上追踪的结果打破了网上流传的Terra网络崩溃是单一恶意攻击者所为的谣言.

1900/1/1 0:00:00作者:胡韬、饼干,链捕手4月27日,以太坊扩容解决方案Optimism正式宣布将发行代币OP,并将代币总量的5%空投给多次使用Optimism的用户和以太坊主网活跃用户.

1900/1/1 0:00:00编者按:本文整合自Twitter大V对当前加密市场行情的观点言论,由Odaily星球日报译者Katie辜编译,其中有苦水、有鸡汤、也有强心剂,仅供参考,请各位读者切勿作为交易依据,DYOR.

1900/1/1 0:00:00作者:小毛哥、N_0,Odaily星球日报经授权发布 VitalikButerin在今年1月的文章中提出SoulboundToken(SBT)「灵魂绑定代币」的理论.

1900/1/1 0:00:00