目前加密货币市场整体环境大幅度下跌,能否支撑比特币再次走牛?一、宏观方面分析

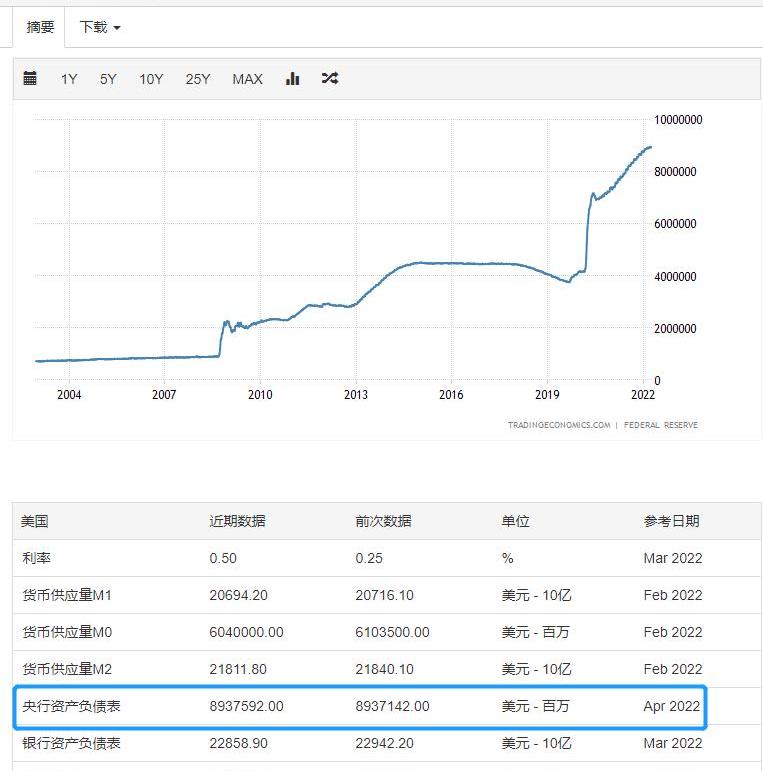

1、美联储加息缩表进展

美联储公布的3月会议纪要显示,美联储认为每月缩减950亿美元资产上限可能是合适的,支持用3个月或适度更长时间分阶段调整以达到缩表上限,最早可能在5月份开始缩表。许多美联储官员表示,可能需要1次或者多次加息50个基点,如果不是乌克兰冲突,许多美联储成员可能会要求3月份加息50个基点。市场押注美联储2022年累计加息250个基点,收紧力度将创近30年之最。货币市场交易员押注美联储将在年底前加息225个基点。算上3月已经实施的加息,这将意味着全年累计加息250个基点,把利率区间的上限提升至2.75%,为2008年金融危机以来最高水平。自1994年以来,美联储从未在一年内有如此大幅度的加息。按照会议纪要的缩表节奏推算,美联储的一年缩表规模最大将超过1.1万亿美元。缩表可能将于5月开始,并在三个月内分阶段达到上限。每月合计缩表950亿美元的规模近乎2017年~2019年间缩表规模的两倍,当时每月缩表上限为500亿美元。会议纪要释放的信息与美联储主席鲍威尔在3月会后新闻发布会上透露的信息相符。鲍威尔当时表示,本轮缩表速度会更快,开启时间也会比上轮“早得多”。新冠疫情爆发后,为了支持美国经济,美联储开启了大规模的资产购买计划,直到今年三月份才结束。目前,美联储持有的资产规模已经膨胀到8.9万亿美元。但即便如此,这样的缩表速度依然不够快。如果此次美联储QT计划的缩表速度为每月950亿美元,将明显低于美联储去年大部分时间的1200亿美元的购债速度。

美联储理事布雷纳德表示,美联储可能最快将在5月快速收缩资产负债表,预计资产负债表的收缩速度会比之前的复苏速度快得多。5月的调整需要超过中立政策才能抑制通胀。美联储可以在每次会议上调整政策。美联储戴利:最快可以在5月会议上开始缩减资产负债表。旧金山联储主席戴利表示,除了加息,美联储还将通过削减资产负债表来降低政策宽松程度。美联储最快可以在5月会议上开始缩减资产负债表。此前戴利曾建议5月份加息50个基点。圣路易斯联储主席布拉德表示,支持美联储在2022年下半年将利率升至3%-3.25%。布拉德认为,即使在金融市场收紧的情况下,美联储在抗击通胀方面仍落后于形势。与此同时,芝加哥联储主席埃文斯和亚特兰大联储主席博斯蒂克则略显鸽派。博斯蒂克表示,将政策调整到接近中性是完全适当的,但要谨慎行事。埃文斯表示,可能会在今年年底或明年初达到中性利率,但怀疑是否需要走得更远。IndependentAdvisorsAlliance首席投资分析师ChrisZaccarelli评论称,每月950亿美元的削减目标是一个"良好的开端",但美联储可能需要以更快的速度削减支出,以对抗通胀。按照目前的速度,可能需要5年以上才能将持有的所有证券全部变现。在这种情况发生之前,我们很有可能遭遇经济衰退,这可能迫使美联储再次增加资产负债表,因此市场扭曲可能会持续很长时间。摩根士丹利首席全球经济学家SETHCarpenter称,在未来几个月的大部分时间里,美联储的缩表上限将不会具有约束力,因为每月到期的投资组合将不够多。投资组合经理ChrisBrown表示,美联储会议纪要“偏向鹰派”,950亿美元的资产负债表上限“并不令人惊讶”,但在三个月内达到该上限“比预期的要快一些”。2、美联储加息缩表的必然性

链游公司Brilliantcrypto与日本加密交易所Coincheck达成合作:7月20日消息,链游公司Brilliantcrypto在IEO之前与日本加密货币交易所Coincheck达成合作。通过Brilliantcrypto目前正在开发的区块链游戏和Coincheck的加密资产交易服务的互联业务,两家公司将共同创造新的游戏体验和GameFi市场。

目前正在开发的日本大型区块链游戏项目将引入“游戏证明”(Proof of Gaming),这是一种受比特币“工作量证明”机制的启发,为他人(通过保证价值)带来利益的新概念。

据悉,Brilliantcrypto成立于2022年11月,是COLOPL, Inc.的全资子公司,利用区块链技术开展GameFi项目。[2023/7/20 11:06:41]

1)、通胀陡峭上升,接近8%的水平。最近一年半的通胀率水平直线上升,从2021年的1.4%,升到了今天的8.5%,而GDP水平,美国在2021年预估为23万亿美元,由于2020年疫情导致美国在2020年的数据并不好看,甚至比2019年还低,所以今天的增速才能达到5.7%,不然会更差。所以美国现在也是处在滞胀的阶段。2)、疫情导致的就业率下降在恢复。美国最新初请失业金人数仅为16.6万人,创1968年来新低。美国至4月2日当周初请失业金人数录得16.6万人,是自1968年末以来的最低数字,再次证明,美联储将认为有必要控制通胀飙升的问题。3、回顾上一次大滞胀时期

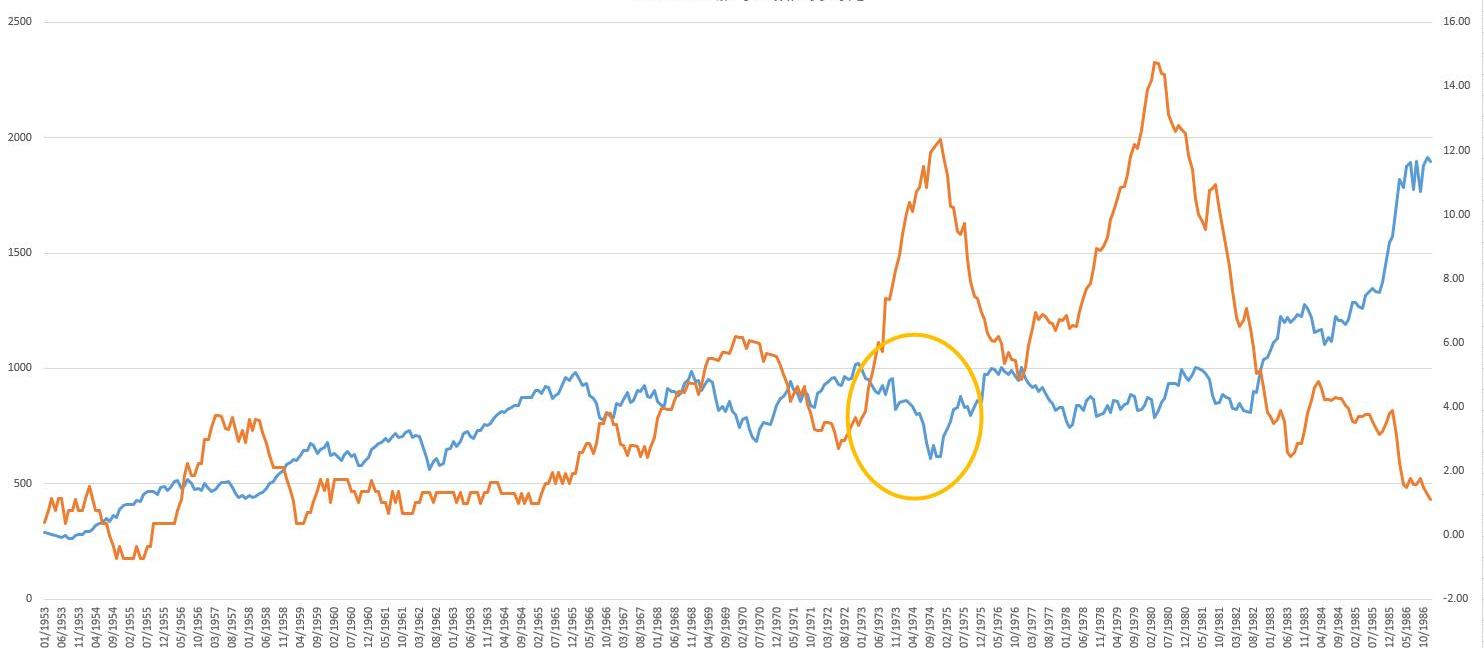

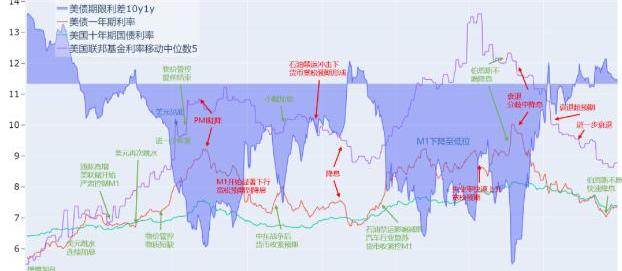

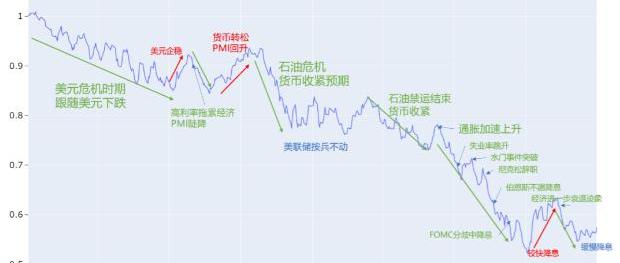

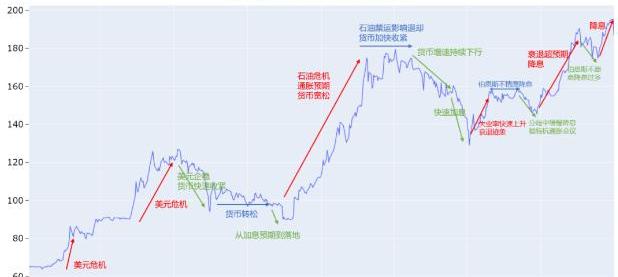

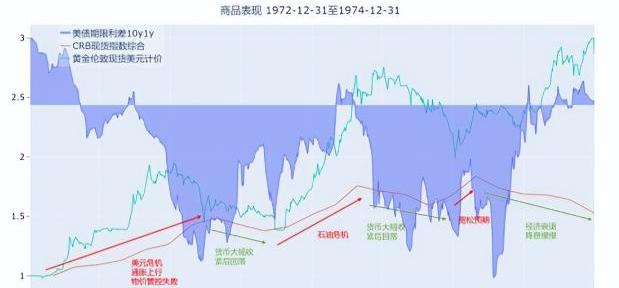

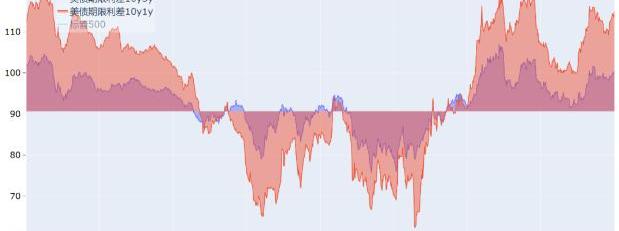

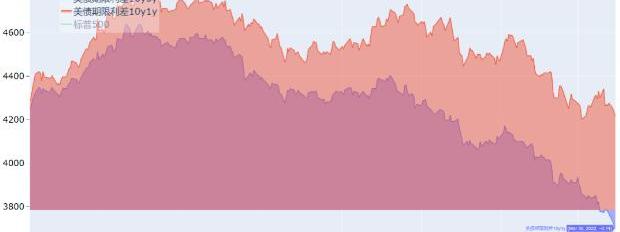

1)、回顾上一次滞涨期的必要性1960年代末期,日本、西欧崛起,美国逐渐丧失制造业的领先性,贸易顺差不断下降,在战争与扩张性财政政策下财政显著赤字。全球经济进入康波衰退。1970年代初,美国过量采用宽财政与宽货币政策,以期经济保持高速增长。1973年大通胀超预期来袭,地缘风险爆发,1974年美国深陷滞涨。视野回到当下,2020年美国天量财政赤字货币化推动经济复苏,2021年至今通胀不断超预期拉升,康波萧条地缘频发,美联储进入加息周期。当前宏观环境与1973、1974同处康波萧条期的第一轮大通胀,对于1973年至1974年大通胀时期的深度复盘将有助于我们把握未来一两年的投资大方向。2)、1970~1972年大通胀的前因在二战结束初期,美国的经济是最好的,因为没有受到战争的侵袭,所以在前些年成为全球经济发展的领头羊,但是在之后的日子里,因为美国将很多产业和技术带到了日本,进入70年代时,日本的经济已经发展非常迅速,并且价格低廉品质优质的日本产品也开始在很多产业上替代美国货,成为世界各地购买的主要产品。在二战初期时候,美国的出口额能占世界份额的三分之一,但是到了1970年,这个市场份额已经下降到了15%,而且,在1971年时,美国就开始出现贸易逆差。可见当时亚洲货对美国的冲击力有多大。虽然当时亚洲货替代了美国货,可是全球的需求却还是在增长的,也就是说,大家其实都还是在疯狂买东西的,只是不买美国货了。一个数据可以显示,就是当时的全球出口额,在剔除了当时的通胀因素后,整个70年代还能增速12%。所以,当短时间内全球人民都不买美国货了,美国的很多公司效益变差,出现了大面积裁员,一裁员失业率上升,如此,经济增长中的恶性循环就来了。另一端,由于美元是全球贸易的主要货币,全世界人民又都在买买买,所以,世界对美元的需求还暴增,所以离岸美元的信用扩张变得更快,货币乘数更高。在1973年至1979年期间,国际信贷规模爆炸性地增长,这个是70年代全球性通货膨胀的根源。也就是说一端美国经济不及预期,另一端货币还在不断增多,那么滞胀局面就出现了,而到第二次石油危机时,这种现象直接被推向高潮,通胀变成了大通胀,滞胀,变成了大滞胀。之所以说这个,就是因为当时的这一幕和我们现在很像,当下全球最主要的三大经济体,中国、美国、欧盟,除了货币政策节奏不太一样,还有CPI有所区别,其他的形势大多都是相似的。而中国CPI之所以不一样,还是要感谢房地产调控和猪周期正处在谷底阶段。1973年美国整体处于过热象限,商品大涨,股市缓慢下跌,债熊平。通胀的超预期上行兼具经济高增、前期货币超发、财政纪律不强、成本端工会议价等多种因素。上半年美元危机爆发,美联储不愿过快加息,以期换取国会的物价、薪资管控措施。缺少利率支撑的美元多次大跌。商品、贵金属大幅上涨。美股跟随美元节奏小幅下行。6月美联储等来了尼克松、国会的物价、薪资管控措施,但水门事件后物价管控条件大幅恶化,美国社会出现物质短缺,物价管控彻底失败,美联储不得不大幅收紧货币政策。短期快速收紧的货币政策,稳定了美元、美股也跟随美元企稳,打压了商品、贵金属、货币增速,次月经济出现下滑,货币遂转松。10月中东危机爆发后,商品迎来新一轮大涨,市场产生加息预期打压美股、黄金,但美联储最终决定对于供给端事件按兵不动,随着衰退风险的增加,转而降息。1974年美国从过热步入滞涨,美股大跌,商品震荡走平,美债从熊平转为牛陡,黄金止跌震荡上行。1974年春,石油禁运影响逐渐消散,面对高通胀、高货币,美联储很快继续快速收紧货币政策,商品回落,黄金大幅回落,美股震荡。7月美国出现衰退迹象,货币宽松预期抬升,黄金上涨。但新总统福特明确拒绝物价管控措施,美联储不得不独自面对滞涨,货币在与衰退的拉锯中小幅缓慢降息,商品、股市下跌,贵金属在衰退与降息的拉锯中震荡上行。当前美国经济处于过热区间,美联储比1973年鸽派伯恩斯更落后于通胀。1974年春石油危机影响渐退后,美联储加快收紧货币政策,10y-1y利差快速从正向倒挂。当前美联储也正处于观察俄乌危机影响,随时快速进一步收紧货币的关键窗口。纵向比较当前与1974年间的货币政策利率、利差水平,目前节奏的加息预期、实际利率水平对于控制大通胀仍明显不足,进一步收紧随着乌克兰局势的不确定下降已经在路上。康波萧条大背景下,高通胀、高利率、低消费者信心,将会如1973年7月、1974年年中,使得经济出现明显衰退迹象,并进而将美国经济拖入滞涨。衰退节点上,1)需首先等待美联储意识到通胀的韧性,进一步加快收紧货币政策,并以十年期与一年期利率显著倒挂为标志;2)拉升的利率会快会反应在经济景气指标上,以PMI、消费者信心指数作为领先标志;3)劳动力市场的恶化将会是确认衰退开始的关键。衰退迹象被市场确认后,美联储的鹰派立场将受到挑战,货币或转松或保持克制。根据鲍威尔最新的表态可知,鲍威尔当前立场与伯恩斯1974年滞涨期间类似,认为解决通胀是提升消费者信心、促使经济保持复苏的前提。因此本轮衰退出现后,预计出现类似的降息缓慢情况。美股将面临分子大幅恶化、分母蜻蜓点水的双杀。美债从熊平转为牛陡。贵金属在降息与鹰派立场的角逐下震荡上行,上行程度受衰退程度导致的宽松程度所决定。综合来看,当前过热后期,美联储显著收紧箭在弦上,债市熊平,贵金属、商品在美联储收紧不足的当下可能仍进一步上行,十年期与一年期利率明显倒挂后,趋于见顶。在劳动力市场、PMI、薪资等信号中捕捉衰退迹象,确认滞涨后,股市预计分子分母双杀,商品进一步回落,衰退若超预期债市转牛陡,贵金属震荡上行,若为轻微程度衰退,贵金属可能震荡仍弱。

币赢CoinW DeFi项目DG上线24小时内涨幅超68.43%:据官方消息,币赢CoinW DeFi项目DG上线24小时内涨幅超68.43%,目前价格约0.534USDT。据悉,DeGate是真正由DAO拥有和控制的、基于以太坊Rollup二层网络的去中心化交易协议。DG是DeGate的原生代币,DeGate以“公平启动“的方式诞生,没有人获得免费的DG代币;用DG参与Home DAO治理,发起和表决议案。详情见原文链接链接。[2021/3/18 18:56:42]

3)、相对因子的跟踪对比消费者信心指数已降至历史低点,历史上消费者信心初次跌至该水平后的一年内均陷入衰退。期限利差方面,美联储大幅落后于通胀,导致10-1落后于10-2利差,目前利差、实际利率、短端利率不会对市场造成压力,但同样无法阻止通胀的上行,下一步美联储在地缘不确定性下降后伺机加快收紧,10-1倒挂,并进而超过10-2的倒挂,对市场产生压力。1974年目前PMI水平后5个月出现衰退迹象,7个月进入衰退。1974年3、4月劳动参与率停止上行,三个月后出现衰退迹象,目前劳动力市场上午任何减速迹象。观察劳动参与率是否停止上升亦能辅助验证当前劳动力市场势头是否衰减。综合来看,三季度末四季度是重点观测美国衰退迹象的窗口。

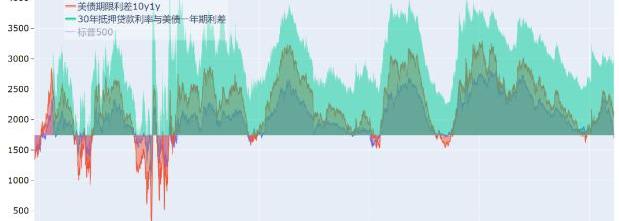

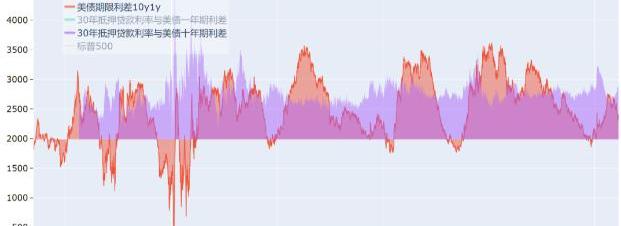

整体来看,滞涨期间的货币宽松或宽松预期往往会驱动黄金走强。货币宽松预期的打压则会对黄金带来回调。滞涨期间,伯恩斯鹰派,但经济衰退超预期下仍不得不适度加快降息,鲍威尔当前加快收紧的核心假设也来自于经济有韧性、不会衰退。货币政策仍为通胀、经济增长的因变量,核心问题仍围绕经济是否衰退、多大程度衰退的预测上。a、期限利差目前美债期限结构类似于,1973年2月底水平,10年期与3年期、2年期等利差出现倒挂,10年期与1年期利差高位下行中。目前10-3利差与1973.02相当,10-1利差高于当年,主要源于去年以来鲍威尔美联储比伯恩斯美联储1972年下半年更为鸽派,导致主要计入加息预期的一年期利率尚处低位。这一阶段对资产价格不会形成明显打压。下一阶段,货币收紧加快,股市承压,商品冲顶。等待10-1倒挂,抵押贷款-1y回落到19年底点。第三阶段,货币过快收紧冲高,打压股债商。10-1倒挂加剧,大幅超过10-2,10-3倒挂程度,抵押贷款-1年期国债利差大幅下行。

58COIN交割合约24H行情9:00播报:截至9:00,据58COIN交割合约行情:BTC合约现报价15433.98美元,较现货贴水41.17美元,24h涨跌幅1.07%。成交量1056.33万手,成交额32234.72万美元,当前持仓总量140.40万手,较上一交易日变化-14.40万手。

EOS合约现报价2.52美元,较现货贴水0.0070美元,24h涨跌幅1.04%。成交量79.41万手,成交额396.83万美元,当前持仓总量359.58万手,较上一交易日变化14.73万手。

ETH合约现报价462.09美元,较现货贴水1.28美元,24h涨跌幅4.02%。成交量386.66万手,成交额8690.93万美元,当前持仓总量114.52万手,较上一交易日变化14.81万手。[2020/11/11 12:15:58]

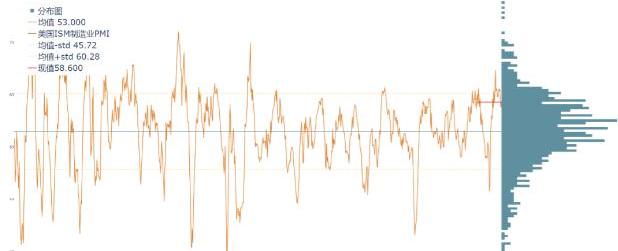

b、PMI美国目前2月PMI为58.6,与1974年2月相同。74年3至4月,美国PMI仍处于历史一个标准差上方水平,随着美联储快速加息,5月滑坡降至55.7,7月衰退迹象出现,8月PMI再次滑坡降至52.9,9月PMI正式跌落至衰退区间46.2。

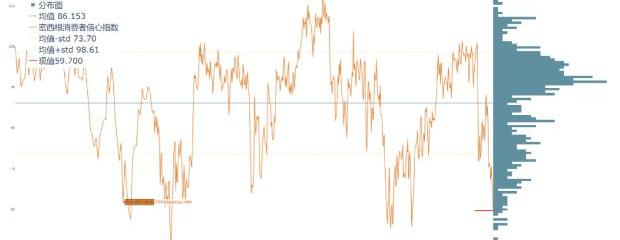

c、消费者信心指数最新3月密西根消费者信心指数为59.7,与1974年2月61.8相当,均处于高通胀、石油危机冲击下的极低水平。74年石油危机影响消退后,消费者信心显著回升,但在衰退前又再次下行。2008年5月59.8,6月开始美股加快下跌。总体来看,目前消费者信心已经达到预警水平,74、79、08这一水平后市场均陷入衰退。

d、劳动力市场失业率明显上行为衰退信号,大通胀期间劳动参与率领先失业率,在失业率攀升前,往往失去前期动能。目前劳动力市场仍极为强劲,劳动参与率不断回升,距离衰退尚有距离。

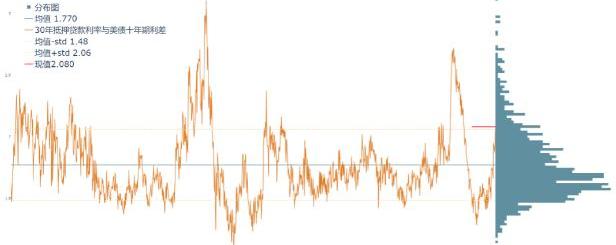

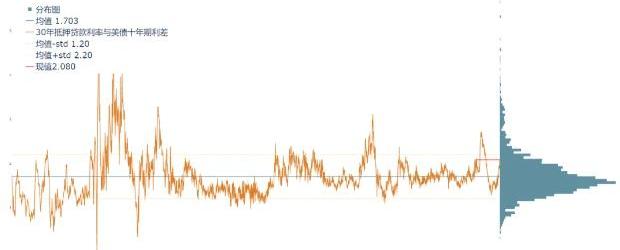

e、地产、信贷73-74、78-79、98、07都伴随抵押贷款利率与十年期利率利差的显著上行,目前该利差已从疫情低点回升至过去10年的均值上方一个标准差水平。随着信贷环境收紧,该利差进一步扩大,美国地产将趋于见顶。

币赢CoinW今日14:00在潜力区上线BRDG:据官方消息,币赢CoinW即将于7月5日14点(UTC+8)在潜力区上线BRDG,并开通BRDG/USDT交易对。

据悉,Bridge Protocol是一个由可信机器和用户组成的开放、分布式网络,促进行为、标准和实施机制,以提供现实世界的价值和应用。该系统便于用户部署符合现有标准和法规的业务流程。[2020/7/5]

4)、1973-1974年对当前的投资洞见大通胀期间,衰退迹象出现前后是资产表现特征分化的核心分割线,也即过热与滞涨的分割。过热期间,通胀高位增长,就业相对强劲,PMI保持高位,货币持续收紧,资产表现上,债券熊平、黄金明显下跌、股市小幅下跌。衰退迹象出现后,美联储鹰派立场受衰退程度制约,货币趋向转松。债券牛陡、黄金在衰退降息与美联储偏鹰态度拉锯下上涨、美股分子分母双杀大跌。基于我们康波萧条大通胀的核心判断,过去几年中长期产能去化、财政赤字货币化、全球经济从共同做大蛋糕到脱钩分蛋糕、地缘摩擦频发,通胀中枢将会保持高位,波动加大。本轮通胀很难在目前实际利率、利差水平下自发下降,落后的美联储将进一步加快加息,一如1974年春,同时压制包括债券、股市、黄金。第一阶段:进一步加快货币收紧,已在路上。当前美国经济处于过热区间,美联储比1973年鸽派伯恩斯更落后于通胀。1974年春石油危机影响渐退后,美联储加快收紧货币政策,10y-1y利差快速从正向倒挂。当前美联储也正处于观察俄乌危机影响,随时快速进一步收紧货币的关键窗口。期限结构上,目前10年期与1年期利率利差在0.8水平,而1973年年初利差在0.73水平,极为相似。而经历了美元危机与石油危机的1974年年初正挂期间,利差最高点为0.24。目前节奏的加息预期、实际利率水平对于控制大通胀仍明显不足,进一步收紧已经在路上。第二阶段:高通胀、高利率、低信心,衰退迹象出现。高通胀、高利率、低消费者信心,将会如1973年7月、1974年年中,使得经济出现明显衰退迹象,并进而将美国经济拖入滞涨。衰退节点上,1)需首先等待美联储意识到通胀的韧性,进一步加快收紧货币政策,并以十年期与一年期利率显著倒挂为标志;2)拉升的利率会快会反应在经济景气指标上,以PMI、消费者信心指数作为领先标志;3)劳动力市场的恶化将会是确认衰退开始的关键。具体指标上:1974年5月PMI首先从4月的59.9的前期高位水平,滑坡至55.7。2022年PMI从2021年11月的61.1,降至1月的57.6,2月回升到58.6,3月初值继续小幅回升。1974年6月劳动力市场出现明显恶化,失业率从前期5.1%的水平快速升至5.4%。2022年2月,失业率处于3.8%的极低水平,且就业市场保持强劲。消费者信心指数从1974年5月的72.1下降至8月的64.4。而当前2022年3月的消费者信心指数从2021年12月的70.6,下降至59.7。第三阶段:滞涨期间衰退程度与货币松紧的拉锯。衰退迹象被市场确认后,美联储的鹰派立场将受到挑战,货币或转松或保持克制。根据鲍威尔最新的表态可知,鲍威尔当前立场与伯恩斯1974年滞涨期间类似,认为解决通胀是提升消费者信心、促使经济保持复苏的前提。因此本轮衰退出现后,预计出现类似的降息缓慢情况。美股将面临分子大幅恶化、分母蜻蜓点水的双杀。美债从熊平转为牛陡。贵金属在降息与鹰派立场的角逐下震荡上行,上行程度受衰退程度导致的宽松程度所决定。综合来看,三季度末至四季度是重点观测衰退迹象的窗口。5)、美元升值背后的金融逻辑及影响当货币紧缩开始之后,初期是没有什么影响的,所以我们看历史上很多次利息调整周期里,前几次都是没有任何变动的,甚至资本市场还会继续上涨。包括三月份的这次利息调整,预期已经逐渐释放,纳斯达克反倒转向上涨。一次没事两次没事,但是当连续的利息调整来临的时候,影响就会是非常不同的了。一个月1万的房贷,让你以后每月多加100,你当然不觉得什么,但是到了每个月多加500的时候,你就会觉得开始难受了,如果再多,就更难受了。这就是连续利息调整带来的痛苦…所以,货币紧缩后,随着时间的推移,会让企业收入和利润降低....一年后,当利润降低,海外债务成本还升高。所以就会有很多企业扛不住…这个我们会在明年逐渐看到这些现象。全球几乎每个国家的汇率变动,从来都不只是市场的变化,这里面还参杂着各种金融博弈。总结就是以下几点:a、美元升值会加大有海外债务的企业的还债压力;b、货币紧缩周期里,长时间的利息调整,会让企业利润减少,更加增加还款压力;c、能源价格上涨和美元升值,都会让能源进口国增加进口成本,加大贸易逆差。而进口成本增加,PPI上涨,会让进口国出现输入型通货膨胀,而一旦通胀增加,就会再次加速货币紧缩的进度。历史上每当美元大幅升值,又叠加利息调整,都会引发不同地区出现危机。1980-1985年,美元指数从85涨到152,利率也涨,一度冲到22%,货币收紧,使得拉美国家需要举债维持汇率制度,从而在当时引发了拉美债务危机。1995-2002年,美元指数从80涨到120,当时的美国财政部长主张强势美元政策,并加速了1995-1996年期间美元对其他货币汇率的急剧上升,这也加速了1997年亚洲金融危机的出现。2014-2020年,美元指数从80涨到99,这期间利率一直比较低,不过在2016年底开始加,加到2018年底到了2.5%,然后期间发生的事就是2018年,全球也不是很太平。6)、宏观层面与数字货币市场的金融逻辑经济停滞、通货膨胀、加息缩表、经济衰退,是目前需要考量的宏观字眼。加息缩表直接导致流动性收缩,风险类资产由于大规模放水引发的上涨将转为下跌;但很难直接扭转趋势,按照时间点看过这件事,利息变动初期,市场会波动,但是不会调转方向。历史上很多这种情况都是如此。从历史的经验来看,美联储加息的起点通常发生在经济过热阶段,而本轮加息的起点却处于经济的滞涨阶段,加息时点后移的主要原因是美联储错判了经济和通胀形势。为了防止通胀失控,美联储最终被迫通过货币急转弯来扭转,这跟1970年代沃克挽救通胀失控采取的做法十分相似,最终只能通过短期大幅提升利率来实现。所以,紧缩还没有达到关键阶段,利率市场已经提前对美国经济作出了悲观的反应。特别是美联储于4月6日就缩表的目标达成一致意见后,不仅仅2/10年期国债出现倒挂,3/10年期国债国债也开始倒挂,这便是走势良好的美股和加密市场突然摇摇欲坠的原因。美联储为了降低通胀,强鹰表态和做法,超出市场预期,市场通过下跌进行消化,风险市场会进行一定程度的下跌,因为机构的介入,比特币跟随美股,美股下跌,比特币将直接受到拖累,但这不是趋势的终结,期间需要宽幅整理,直到经济进入衰退期,整个风险市场单边下跌,当然也包括数字货币市场宏观环境目前不支撑美股再次走牛,同样也不支持大饼走牛,目前的上涨是针对69000下跌以来的反弹,不要一厢情愿想着2020、2021年的强单边上涨行情。二、BTC大结构研判

声音 | Coinbase首席执行官:公司在未来五年内将更多地关注加密采用:7月19日,Coinbase首席执行官Brian Armstrong在AMA中展示了他对公司未来五年的展望,声称他认为Coinbase不仅是一个加密交易服务提供商,而且是一个推动加密采用的更普遍的实体。[2019/7/21]

1、链上指标分析

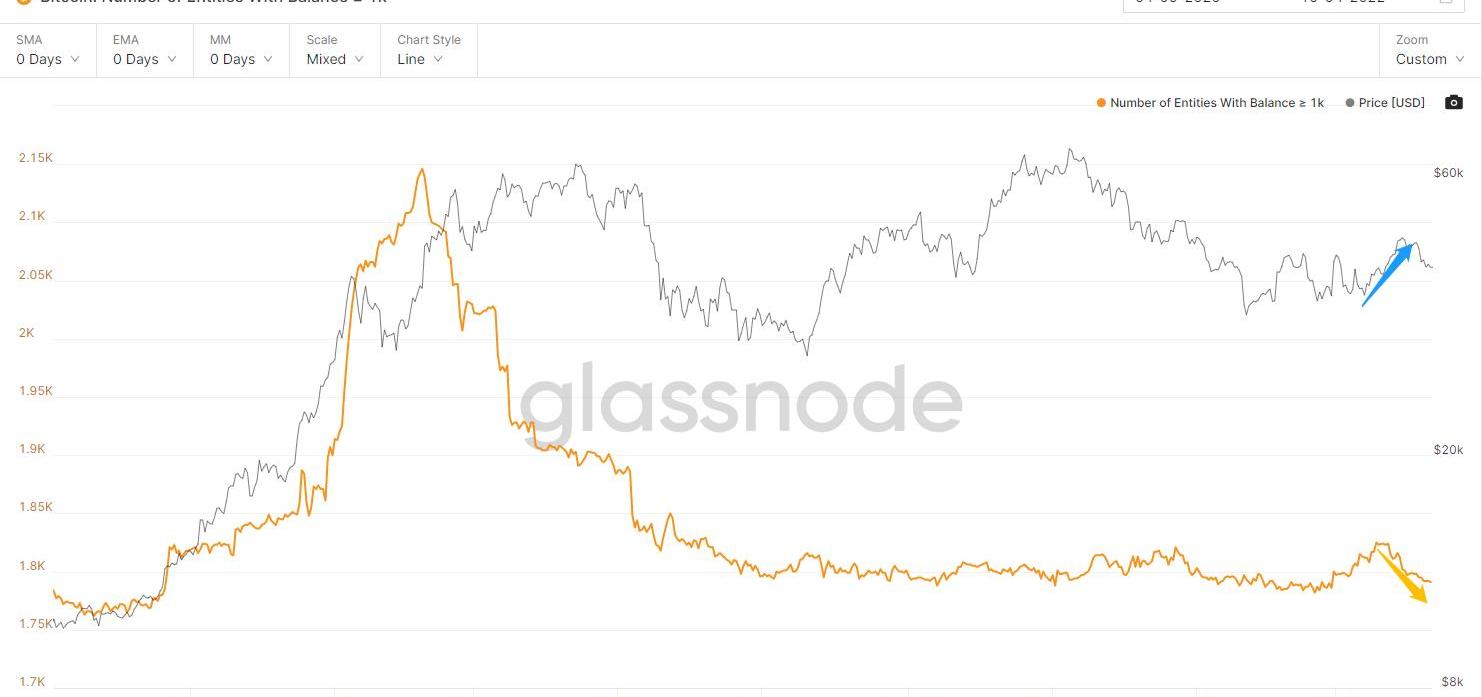

1)、链上鲸鱼持仓和鲸鱼数量:代表市场主力走势的1K-10K鲸鱼持仓在本轮反弹行情中持续减仓,一方面是代表现在机构博弈增加;另一方面,说明鲸鱼对行情期望值不高,越涨越卖,和上面的宏观分析相一致;鲸鱼数量也随着行情上涨而减少,即流通筹码进行了转移——大户转移到了小户中。

图:BTC链上持仓变动

图:鲸鱼数量与BTC价格走势2)、交易所余额:大幅减少,创出阶段新低,真实可流通筹码越来越少,一方面说明大饼共识性越来越强;另一方面说明链上金融行为增加,抵押的越来越多;从历史上看,交易所余额减少,不能代表行情会直接上涨,但往往大幅减少出现之后,会再度出现一波不错的上涨行情。

图:交易所余额与BTC价格走势3)、稳定币供应比率(SSR):依旧在低位运行,说明市场有足够的购买力发动一轮上涨行情,缺乏的是炒作题材与契机。

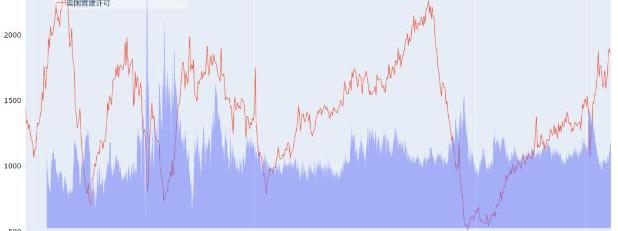

图:稳定币供应比率与BTC价格走势4)、期货持仓量:目前期货合约持仓量是在历史新高附近,说明目前杠杆率高,根据历史规律高杠杆往往伴随着高波动,从对手盘逻辑增仓下行,需要一方平仓,杠杆降下来才能出现短期拐点;从期货合约USD计算持仓,也是增仓下行,说明近期市场是期货带动的现货走势,侧面也说明,期货推动的是结构性行情,现货推动的更大概率是波澜壮阔的持续性行情,而目前正是期货推动。

图:期货持仓量与BTC价格走势

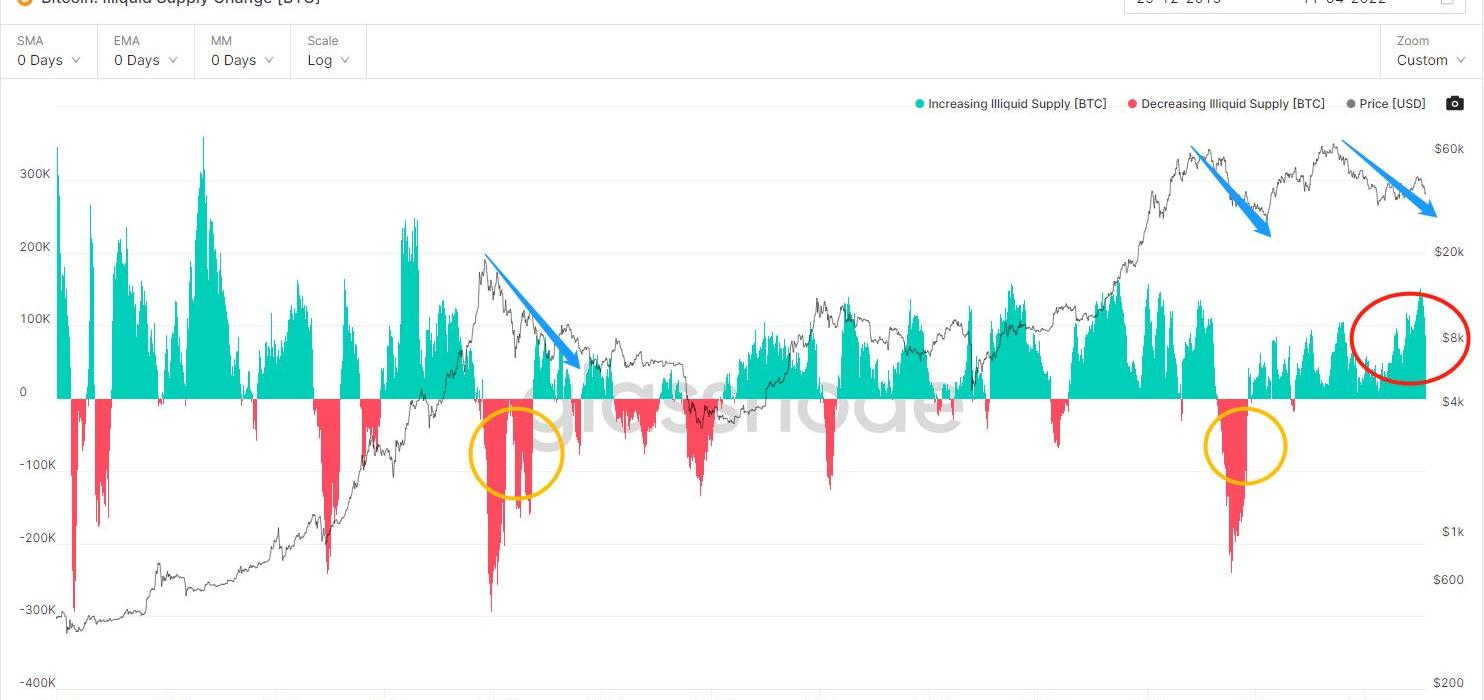

图:期货持仓量与BTC价格走势5)、非流动性供应量变化:从大周期看,比特币非流动性供应量变化由净增加变为净减少往往意味着牛熊转换,2017牛市和2021牛市均如此。并且在牛市期间,非流动性供应量以净增加为主;熊市期间,非流动性供应量以净减少为主。目前非流动性供应量还在净增加,该数据表明上涨反弹的结构性行情仍在。

图:2016年至今非流动性供应量变化与BTC价格对比6)、长期持有者持有的流通供应总量:2017、2021年牛市上涨中,长期持有者都在上涨途中大规模变现,指标与价格呈现剪刀差走势。但BTC从29000上涨至69000并未出现之前大规模减持情况,侧面说明长期持有者认为目前的下跌是短暂行为,时间拉长BTC调整后还有向上空间。

图:2016年至今长期持有量变化与BTC走势2、价格形态分析

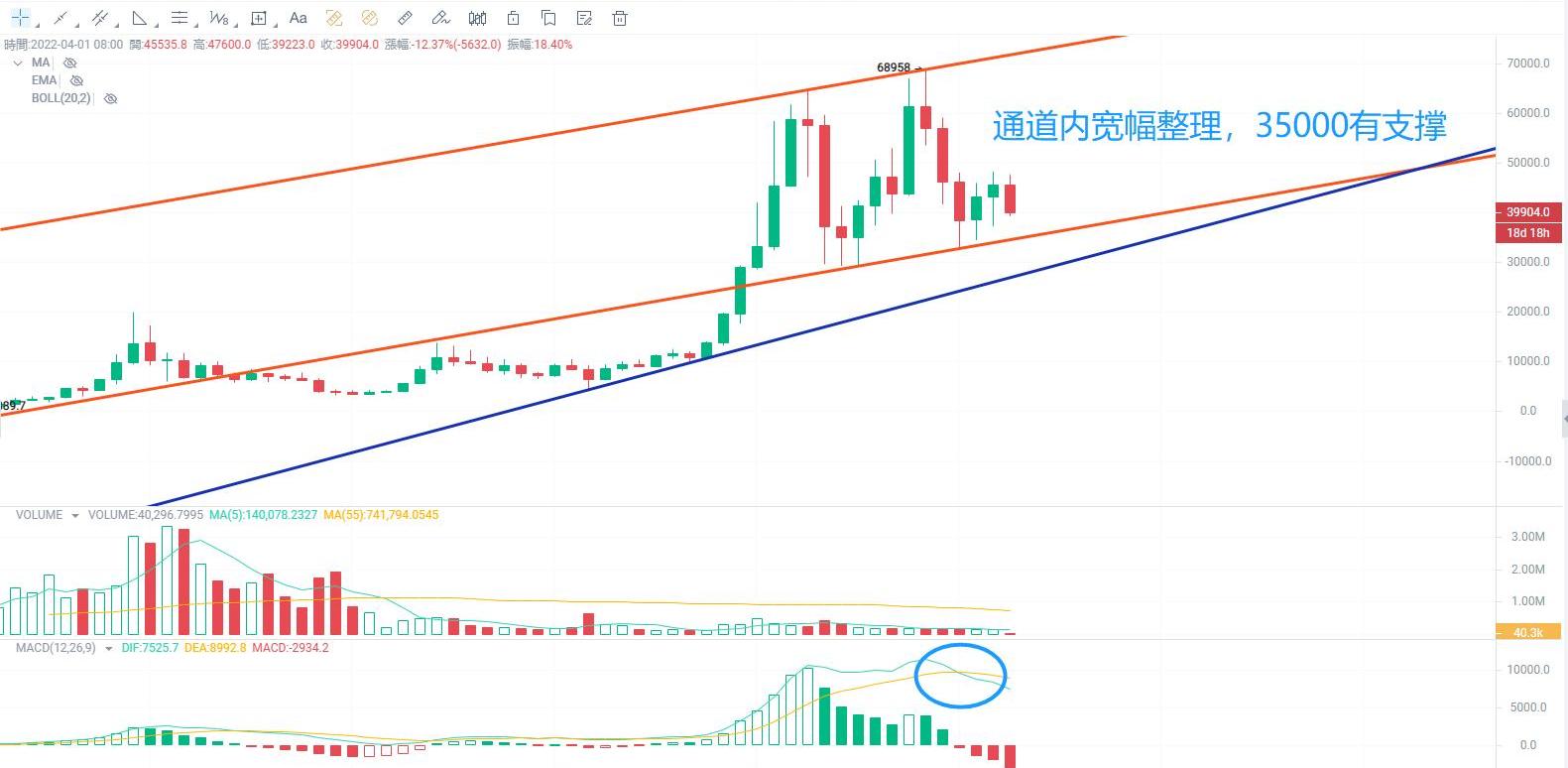

1)、月线级别:暂时在通道内运行,通道下轨即35000附近还有支撑,但MACD指标死叉向下,月线级别死叉很少见,历史上还出现两次后期都下跌调整数月,并且再创出新低,对应现在,即1月份的低点33000要被跌破。

图:BTC月线走势2)、周线级别:29000附近是2021年调整低点和上升趋势的双重交汇位置,有强支撑。

三、ETH大结构研判

1、季线周期:历史走势看,ETH上涨5个季度,随后调整8个季度,再次上涨8个季度,本季度是高点4800以来的第三个季度。即便本季度再度下跌收阴,也不用过分恐慌,从历史形态看,ETH季线对多二连阴,连续两个季度下跌调整,也酝酿出上涨机会,并且下跌时间上也符合周期规律。

图:ETH季线走势2、月线周期:很明显有两个特点,一是月线MACD指标死叉,调整一个月就反转的概率较小;二是,月线双阴下跌后是个不错的做多机会。

图:ETH月线走势四、结论

1、加息缩表不会导致市场趋势直接扭转,量变到一定程度才会达到质变;2、目前的上涨是反弹走势概率偏大,中期下跌还未结束;但二季度还存在结构性行情,比如调整到35000附近,还有概率上冲50000区域。

本文相关主题:乌克兰,制裁,拜登政府行政命令我们的行业内正在发生一种引力转变。自从俄罗斯令人震惊地入侵乌克兰以来,加密货币在其中一直发挥着举足轻重的作用:被用来为乌克兰的国防事业众筹数千万的资金.

1900/1/1 0:00:00Odaily星球日报译者|Moni 千呼万唤始出来。YugaLabs新项目Otherside终于要来了!北京时间5月1日中午12点,Otherside元宇宙将会闪亮登场.

1900/1/1 0:00:00过去的短短30年间,数字音乐以空前的普及速度进入到数亿爱好者的生活。从传统唱片到数字音乐,技术的发展已经改变了音乐的传播渠道、收听形式、创作方式,并催生出了新的商业模式,多元化的渠道也让音乐产业.

1900/1/1 0:00:00本文来自TheSeeDAO。内容要点二次方融资是一个自我完善的系统,要以开放的思维来调整机制,并保持其简单性;机制的改进应以低限度微调方式进行,进一步优化成对匹配算法;并谨慎探索具有较大争议负面.

1900/1/1 0:00:00“基于PlaytoEarn的经济模型,衍生出来MovetoEarn,也引发了各种XtoEarn的狂欢。一起盘点各种类型的XtoEarn模式,以及探讨一下XtoEarn的未来发展方向.

1900/1/1 0:00:00过去一个月,比特币从3.4万美元一路上涨至4.7万美元,不少加密投资者高呼「牛回」,市场对于新项目的参与热情也持续高涨。4月的第一天,我们也整理了一份包含10个即将首发的项目名单,供读者参考.

1900/1/1 0:00:00