Odaily星球日报译者|Moni

过去十多年以来,比特币支持者一直在争取主流认可。自卡梅隆·文克莱沃斯(CameronWinklevoss)和泰勒·文克莱沃斯(TylerWinklevoss)从2013年开始申请比特币交易交易基金以来,已经过去了八年多时间,而美国第一支BTCETFProSharesBitcoinStrategyETF($BITO)终于在今年获得了SEC的批准并在10月19日登陆纽约证券交易所(NYSE)。虽然BITO不是世界上第一个BTCETF,但对加密行业来说仍是一次巨大的胜利,因为美国投资者现在可以更多、更轻松地获得比特币投资产品,这也有助于美国证券交易委员会明确是否将加密货币纳入传统资本市场。许多人认为,BTCETF的推出会推动市场“上涨”,但实际情况远比想象的要复杂得多。如今BITO已经上市60多天了,就让我们深入分析一下这个创新产品如何影响加密行业吧。BTCETF如何在美国运作?

虽然BITO和其他后续基的BTCETF都在追踪比特币价格,但它们实际上都是基于衍生品——即比特币期货的ETF,基金中并没有实际持有比特币。更具体地说,该基金购买并持有在芝加哥商品交易所(CME)交易的标准化、以现金结算的比特币期货合约。芝商所通常是美国BTCETF的首选,因为芝商所本身的流动性很强,同时也是少数获得美国商品期货交易委员会(CFTC)对BTC期货合约的监管批准的交易所之一。

独立研究机构MoneyMoon的Valour加密产品现已上市:金色财经报道,上市公司 Valour Inc (NEO: DEFI) 宣布独立比较平台 MoneyMoon上周开始上市Valour产品。Valour Crypto产品现在可以在独立研究机构MoneyMoon获得。Valour提供完全对冲的数字资产ETP,管理费用低或无管理费用,并为欧洲交易所、银行和经纪平台提供产品。[2022/12/26 22:07:29]

上图资料来源:CoinGeckoResearch为了保持对BTC期货合约敞口,BTCETF必须在即将到期时出售持有的比特币期货合约,并用到期日较晚的新期货合约取而代之,这种操作也被称为“滚动购买”。以BITO的例子中,该基金采用了移月期货的购买方法,这意味着ETF将按月展期期货合约。实际上,大多数基金都很喜欢这种操作方式,因为它是与芝商所到期日间隔最短的期货合约。BTCETF会对加密市场产生哪些影响?

BTCETF所带来的一个最明显影响就是比特币获得了传统机构投资者、以及以前可能过于规避风险而无法尝试或无法找出私钥的散户投资者的“拥抱”,从这个角度来看,美国证券交易委员会批准BTCETF意义重大。多年来,美国证券交易委员会始终对BTCETF态度不明,现在有了一个“批准印章”,对未来更广泛的采用BTC无疑至关重要。

ARKW基金或将投资在加拿大上市的比特币ETF:9月11日消息,彭博社ETF分析师Eric Balchunas发推称:方舟投资旗下基金ARKW修改其招股说明书,其中提到“加拿大上市比特币ETF”,暗示其或将投资在加拿大上市的比特币ETF。[2021/9/11 23:17:25]

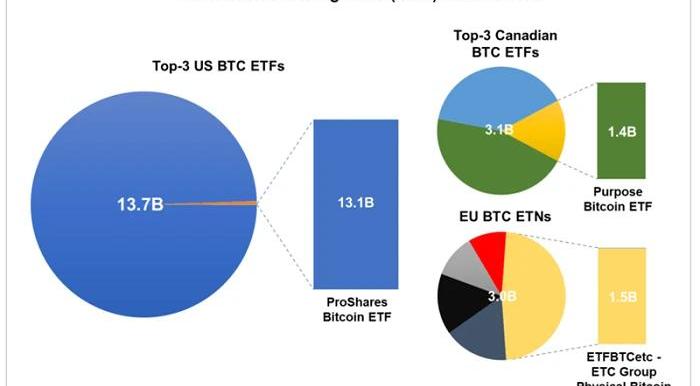

上图资料来源:TradingView从上面这张图可以清楚看出,尽管美国的BTCETF上市时间较短,但区域需求存在显着差异,毕竟美国拥有世界上最大的ETF市场,其规模在2020年占到占全球资产管理总额(AUM)的近75%。截至2021年11月22日,加拿大最大的比特币交易所交易基金BTCC的资产管理总额“仅为”14亿美元,与美国的BITO形成鲜明对比,因为后者的资产管理总额已经达到137亿美元,几乎是BTCC的十倍。总体而言,在全球比特币交易所交易产品中,美国市场份额占到了69%。

动态 | 嘉楠耘智赴美上市已定 机构投资者称私募额度已超额认购近一倍:国内著名矿机厂商嘉楠耘智将在近期登录美国纳斯达克交易所,目前已从参与私募的投资机构确认该消息的真实性。据了解,嘉楠耘智已通过 SEC 审核,此次上市估值约在 20-30 亿美金。该投资机构表示目前嘉楠耘智份额十分紧张,已超额认购一倍。据了解,嘉楠耘智将在本月公布具体上市时间,进入研发日程,之前曝光的新一代 AI 芯片也将在明年量产投入市场,甚至表示 2020 年矿机生产有望超过 100 万台。(区块律动)[2019/10/10]

除了监管批准这一利好之外,BTCETF的成功还可以归因于比特币和加密货币在投资者社区中日益增长的吸引力。此外,与灰度比特币信托等其他产品相比,BTCETF的交易滑点很小,这是因为交易所交易基金本身具有建仓/赎回机制,有助于将价格保持在接近其资产净值的水平。无论如何,这种价格差异应该更多地被视为一种功能,毕竟如果哎基于衍生品的BTCETF中引入了其他变量,价格均衡似乎也很难实现。基于衍生品的BTCETF加剧了错误定价效应

对于BITO和其他美国BTCETF而言,由于采取了“滚动购买”模式,意味着无论价格如何,在现有的BTC期货合约即将到期时他们必须出售并购买新的期货合约。换言之,这些BTCETF必须承担任何价格差异的溢价或折价,这些价格偏差被称为“期货溢价”和“现货溢价”,当到期期限较长的期货合约的定价高于到期期限较短的期货合约时,就会出现期货溢价。相反,当到期期限较长的期货合约的价格低于到期期限较短的期货合约时,就会出现现货溢价。

动态 | 日本上市公司成立区块链工作室:据日媒消息,日本上市公司CyberAgent, Inc近日宣布,集团旗下的广告技术领域开发子公司Adtech Studio成立了“区块链工作室”。该工作室将作为一个特殊部门开展业务,旨在加强区块链领域的服务与研发。[2018/8/6]

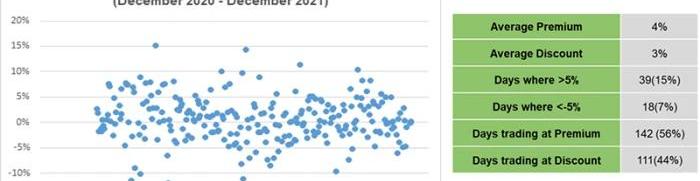

如果我们查看CMEBTC期货合约的收盘价偏差,会发现这一指标数字往往很大且经常发生,如上图所示。在整个1年期间,平均溢价为4%,而平均折扣为3%。平均而言,投资者可能有56%的时间支付溢价。值得注意的是,与低于折扣交易的日子(7%)相比,价格往往会飙升至5%以上(15%)。当合约离到期日更远时,它们通常更具投机性且更便宜。而越接近到期,通常价格会变得越高,因为确定性溢价更高。由于BTCETF传统上在月底接近到期时出售其合约,以便为下一批期货合约腾出空间,因此期货合约的可能性更高。对比特币现货价格的影响

ETF对比特币现货价格的影响的确存在,但不可能完全概括,主要原因是影响比特币现货价格的市场变量很多。当然,我们也可以根据ETF基本机制来进行分析评估。现货ETF可以被视为比特币的获取渠道。就像企业的运作方式一样,营销渠道越广泛,分销的可能性就越大。在这种情况下,现货ETF为传统投资者提供了更大的分销机会。反过来,这会导致更高的需求,转化为进一步收购比特币并推高其价格。如果我们回顾一下加拿大第一个现货BTCETF:BTCC,会发现情况似乎和上面描述的非常相似。

行情 | 在美上市区块链概念股涨跌各异:人人网收跌2.48%,寺库收涨2.37%,中网载线收跌1.19%,迅雷收跌0.09%,猎豹移动收跌0.79%,兰亭集势收涨5.26%。[2018/7/6]

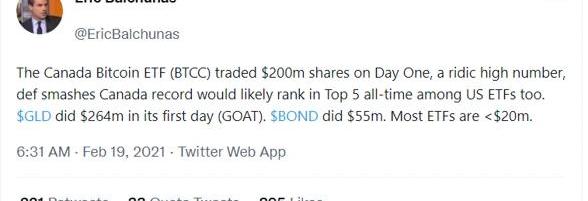

根据彭博社高级ETF分析师EricBalchunas提供的数据显示,在BTCC推出后一天,比特币收盘价上涨了3000美元,与此同时BTCC首日交易额也高达2亿美元。一个月后,BTCETF的总资产管理规模达到10亿美元,这意味着在短短1个月时间里,有价值10亿美元的比特币被“锁定”在ETF中。

但值得记住的是,2021年3月18日,比特币市值约为1.1万亿美元。考虑到流动性、滑点、宏观经济因素等价格影响变量,一个月内积累价值10亿美元的比特币极不可能是价格上涨的唯一因素,所以更合理的假设是,首个BTCETF上市是推动了市场上涨。另一方面,期货ETF则大不相同。对于BITO这样基于比特币期货的ETF,其实并没有购买实物比特币,因此无法直接推高现货比特币的价格。然而,正如我们在BTCC上看到的那样,ETF是非常好的“营销工具”,尤其是当美国参与到这场“游戏”的时候。

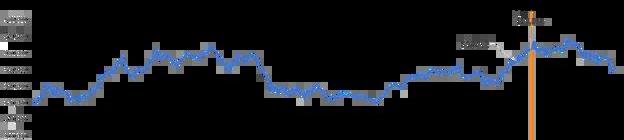

上图资料来源:CoinGecko在BITO上市前一周,由于有传言称美国证券交易委员会将批准第一个美国BTCETF,比特币价格在此期间大幅上涨,从5.47万美元上涨至6.16万美元,涨幅高达12.6%。BITO于2021年10月19日上市后,比特币价格收于6.2万美元,2天后收于6.62万美元,创下历史新高。然而,除了FOMO诱导效应之外,值得注意的是,期货ETF可以间接影响价格。如果现货和期货价格之间存在显着差异,交易者可以采用现金套利交易,其中涉及做空/做多BTC期货合约,同时买卖比特币,也就是说,套利者可以利用定价低效率来获取无风险的利润。

上图资料来源:Te55racT(TradingView)在BITO上市期间,芝商所的BTC期货合约价格飙升,导致相对于比特币现货价格出现显着溢价。然而,随着交易者进入套利,这种情况很快得到纠正。更具体地说,套利者被激励购买比特币,同时出售BTC期货合约。最后的想法

不可否认,对于加密社区而言,BTCETF当之无愧的历史性里程碑,因为这说明比特币已经成功通过监管审查,至少现在是全球认可的交易所交易产品的一部分了。另一方面,许多人仍在努力推动美国证券交易委员会批准现货BTCETF,因为加拿大、甚至巴西等其他国家/地区都批准了现货BTCETF,但出于对加密货币领域潜在欺诈和操纵行为的担忧,美国证券交易委员会并未对现货比特币ETF做出积极回应。在这种情况下,批准BITO这样基于期货的BTCETF通常被视为安抚投资者的临时解决方案,但这不太可能持续很长时间。基于现货的ETF与基于期货的ETF相比具有许多优势,而且对于美国证券交易委员会而言,其实并没有明确理由应该批准一个而不批准另一个。话虽如此,加密行业不应将ETF视为最终目标,而应将其视为市场迈进的第一步。我们应该很快就会看到更多传统投资者友好的资本市场产品的出现,其中一部分加密货币也会进入传统金融市场,为加密货币行业带来新的受众群体。

UTC时间2009年1月3日18点15分,比特币网络的创世区块诞生,第一批共50个BTC被中本聪挖出.

1900/1/1 0:00:00AscendEX交易所的三周年活动被热钱包事故蒙上了阴影。12月12日,AscendEX公告称,此前一天,「我们检测到一些ERC-20、BSC和Polygon代币从我们的热钱包中未经授权而转移.

1900/1/1 0:00:0012月21日,Solana生态的算法流动性质押协议SoceanFinance宣布完成575万美元种子轮融资,DragonflyCapital领投.

1900/1/1 0:00:00周一,美国商品期货交易委员会(CFTC)对去中心化金融公司采取了今年的首次执法,加密预测市场平台Polymarket因提供基于场外事件的二元期权合约.

1900/1/1 0:00:00贡献者:Dewei-DAOrayaki什么是可组合性? 可组合性是系统的组件重新组合成更大的结构并将一个的输出作为另一个的输入的一般能力.

1900/1/1 0:00:00原文作者:ZeePrime联合创始人Matti原文编译:元宇宙之道当我给加密新人写的推文引发“病式”传播后,我了解到这种类型的东西对我的读者很有价值.

1900/1/1 0:00:00