流动性挖矿推动DeFi走向兴盛。根据PAData对今年上半年DeFi领域的综合分析,DeFi上半年总净锁仓量已飙升至568.62亿美元,涨幅约为307.09%,AMMDEX上半年月均交易总量达到约803亿美元,涨幅约为24.12%,16个主要DeFi协议的上半年总营收超过18.43亿美元。可见,经过这一年多的发展,DeFi已经形成了相当的规模。DeFi的长足发展究竟为谁创造了利益?运营一个DeFi协议能赚多少钱?参与DeFi交易又能分得多少额外收益?PAData综合分析了16个DeFi协议的营收与分配数据后发现:1)单个DeFi协议的日均营收约为15.81万美元,其中,营收最高的Uniswap和PancakeSwap已分别突破280万美元和120万美元,均已超过同期比特币的日均手续费收入。2)按近期日均营收预估,16个DeFi协议今年的总营收将超过26.45亿美元,仅略低于三大公链2亿美元左右。其中,Uniswap的预估年营收接近10亿美元,约占DeFi总营收的37.42%。3)从营收分配模式来看,在观察样本中,采用双边用户主要收益或单边用户收益的协议居多。其中,在采用双边用户主要收益分配模式的协议中,用户收益占比都超过68%,多个协议的用户收益占比甚至超过85%。总体而言,DeFi收益分配进一步向用户倾斜。4)Aave、Compound、MakerDAO、dYdX、Hegic的营收来源高度依赖单个流动性池/借贷资产(>40%)。仅Uniswap和Balancer营收来源的分散度较高,其营收贡献最大的三个交易对累计营收占比约为32%。5)14个协议当前的平均市销率约为21.8倍,其中仅有4个协议的估值在近期有所下降,大部分协议的估值都在上升。总体上,仅Cream、Curve、Hegic、SushiSwap、Synthetix的总营收与治理代币之间表现出一定的正相关性,即营收增长时,治理代币的币价也上涨。这5个协议的市盈率与治理代币之间的关系也类似,综合而言,这或意味着,协议的营收分配方式与币价表现无关。多个DeFi协议单日营收超10万美元,

法国金融市场管理局:未来几年可能是 DeFi 行业的关键时期,将推出一个平衡的监管框架:6月27日消息,法国金融市场管理局(AMF)在发布的一份 DeFi 讨论报告中表示,DeFi 当前处于发展初期阶段,一方面可以推动创新,另一方面也给参与者带来了风险,同时也给监管机构带来更大的挑战。未来几年可能是 DeFi 行业的关键时期。

在法国,审慎监管局(ACPR)已经就 DeFi 监管提出了一些建议,并已提交咨询。欧盟层面来看,欧盟委员会将不得不评估与加密资产市场中 DeFi 相关的发展,并评估在加密资产市场(MiCA)法规生效后对 DeFi 系统进行监管处理的必要性。国际机构和组织(如 IOSCO 和 FSB)开展的工作也将进一步明确向司法管辖区提出的有关 DeFi 监管处理的指导或建议。AMF 完全支持这些举措,并打算增加与公共和私人利益相关者的接触,以期形成一个平衡的监管框架,从长远来看,这将有助于支持 DeFi 的健康发展。[2023/6/27 22:03:52]

Uniswap年化营收近10亿居DeFi首位

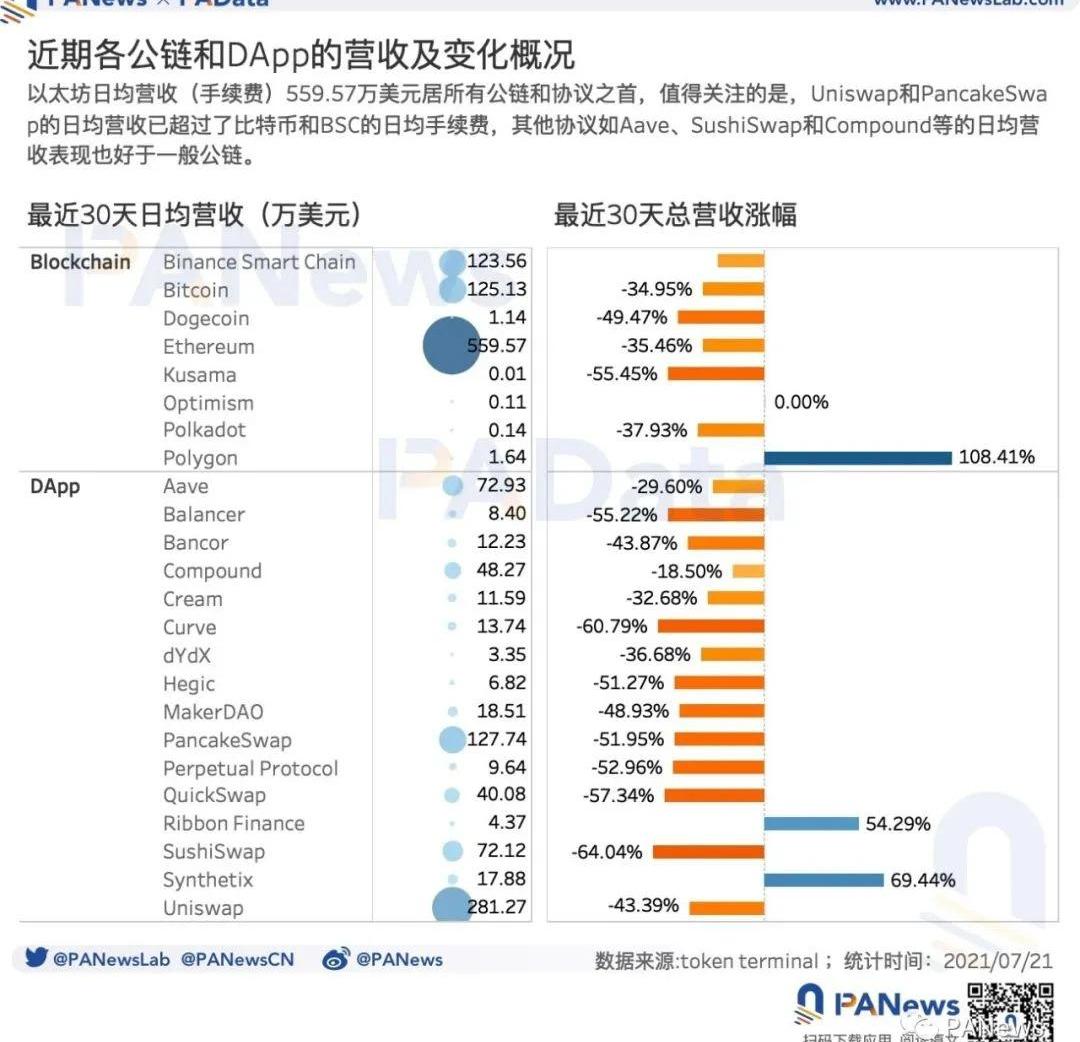

用户为使用公链/协议而实际支付的手续费可被视为公链/协议的营收,根据tokenterminal的统计,最近30天,16个DeFi协议的日均营收约为15.81万美元。其中,Uniswap营收最多,达到了281.27万美元,其次是PancakeSwap,达到了127.74万美元。这两个协议的日均营收水平已经超过同期比特币和BSC的日均手续费总额,单从手续费收入来看,Uniswap的营收能力甚至已达比特币的2倍多。

Michael Saylor:DeFi监管即将到来,比特币是唯一投资级加密资产:11月12日消息,Microstrategy首席执行官Michael Saylor发推表示,SEC专员Caroline A. Crenshaw关于DeFi风险、法规和机会的声明具有指导意义。目前并没有现有的DeFi平台被视为合规,DeFi监管即将到来。唯一的投资级加密资产是比特币。[2021/11/12 21:46:19]

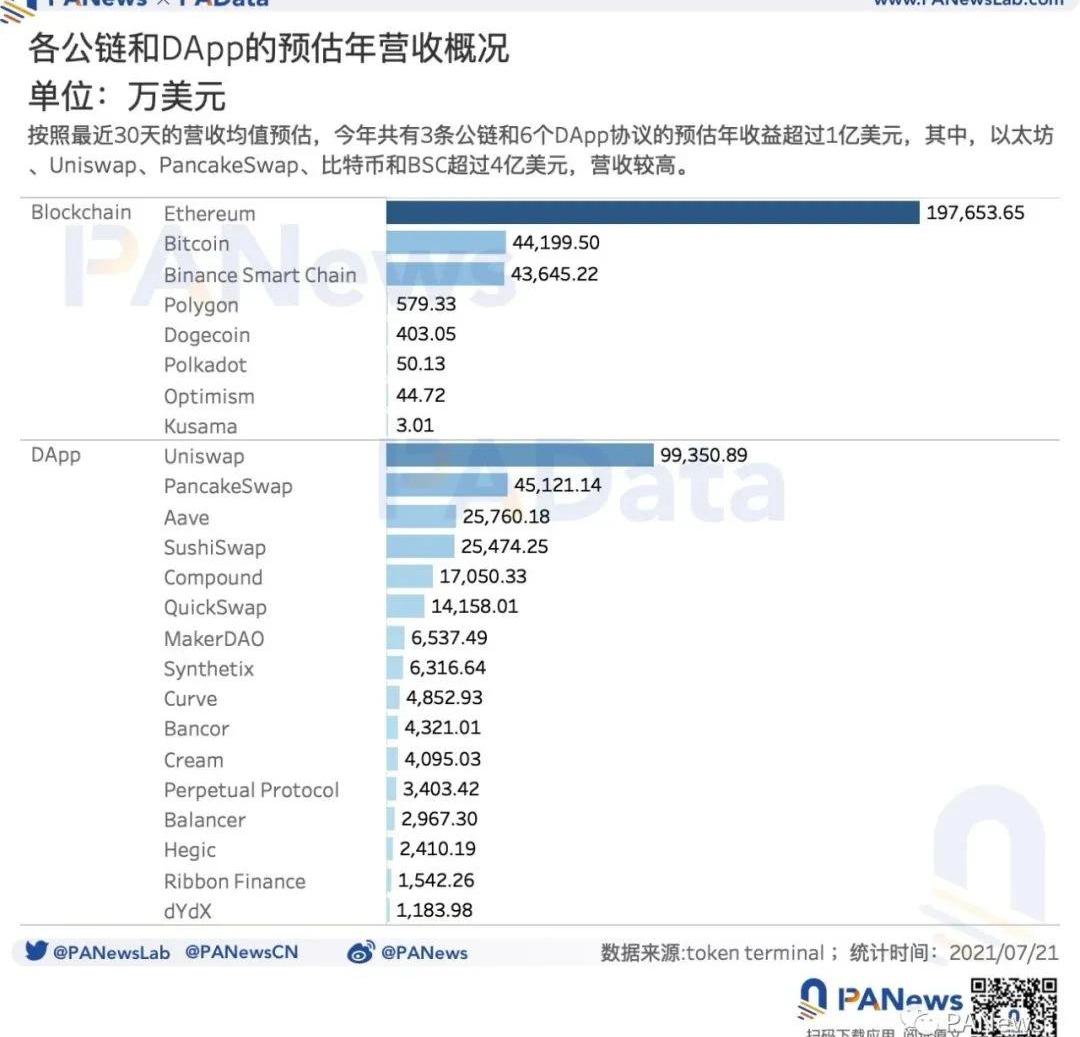

不过,受到近期加密货币市场整体下行的影响,DeFi协议的营收也有所下降。根据统计,16个DeFi协议最近30天的总营收平均下跌了32.72%。其中仅结构化衍生品协议RibbonFinance和合成资产协议Synthetix的营收有所增长,且增幅均超过了50%。剩余14个协议的营收均有所下降,且多个协议的降幅甚至高于50%,如SushiSwap、Curve、QuickSwap、Balancer、PerpetualProtocol等。如果按照最近30天的日均营收额来预估全年营收额的话,那么tokenterminal统计的36个DApp协议今年的总营收约为28.91亿美元,其中,本次观察范围内的16个DeFi协议今年总营收额将达到26.45亿美元,仅比以太坊、比特币和BSC三条公链年营收额少了约2.10亿美元。DeFi协议的营收规模已经与公链不相上下。

DeFi安全平台Immunefi获得550万美元资金,Blueprint Forest等机构参投:10月26日消息,DeFi安全平台Immunefi宣布获得550万美元资金,投资方包括Blueprint Forest、Electric Capital、Framework Ventures、Bitscale Capita等11家机构投资者以及一系列私人投资者。

Immunefi将利用这些资金推进其在DeFi安全方面的服务,为智能合约协议提供资产保护,并对善意黑客实施财务激励。据报道,该服务负责保护Synthetix、Chainlink、SushiSwap、PancakeSwap等项目中超过500亿美元的协议资产。自2020年12月成立以来,该平台已累计支付750万美元的漏洞奖金。(Cointelegraph)[2021/10/26 20:59:41]

尤其值得注意的是,个别头部DeFi协议的预估年营收额已经可以媲美头部公链的手续费收入了。比如,Uniswap今年的预估营收额约为9.94亿美元,虽然仍不及以太坊,但已经超过比特币和BSC今年的预估手续费总额了,且已大约是后两者的2倍多。另外,PancakeSwap今年的预估营收额也基本与比特币和BSC持平。除此之外,Aave、SushiSwap、Compound和QuickSwap今年的预估营收额都超过了1亿美元,其他主流协议今年的预估营收额也都在1000万美元以上。相比之下,在公链领域,除了以太坊、比特币和BSC以外,其他公链今年的营收能力都远不及DeFi协议。DeFi营收分配向用户侧倾斜,

Set Protocol与DeFi Pulse推出由10种DeFi代币组成的DeFi Pulse指数:去中心化资产管理协议Set Protocol和DeFi实时数据分析平台DeFiPulse宣布在Set Protocol资产管理自动化平台TokenSets上推出可供购买的DeFiPulse指数(DFP)。DFP由DeFiPulse团队支持,建立在Set Protocol的v2基础架构上,由以太坊上前10大最受欢迎的DeFi项目代币组成,分别为LEND、YFI、COM??P、SNX、MKR、REN、KNC、LRC、BAL和REPv2,计算方法为加权平均。目前,可在TokenSets与集成合作伙伴Pillar、Zapper、Dharma等上进行购买。SetProtocol表示,DeFiPulseIndexSet并非衍生品,而是一个包含10种DeFi代币的标准的ERC20包装代币。[2020/9/15]

多个协议的收入高度依赖单一资金池

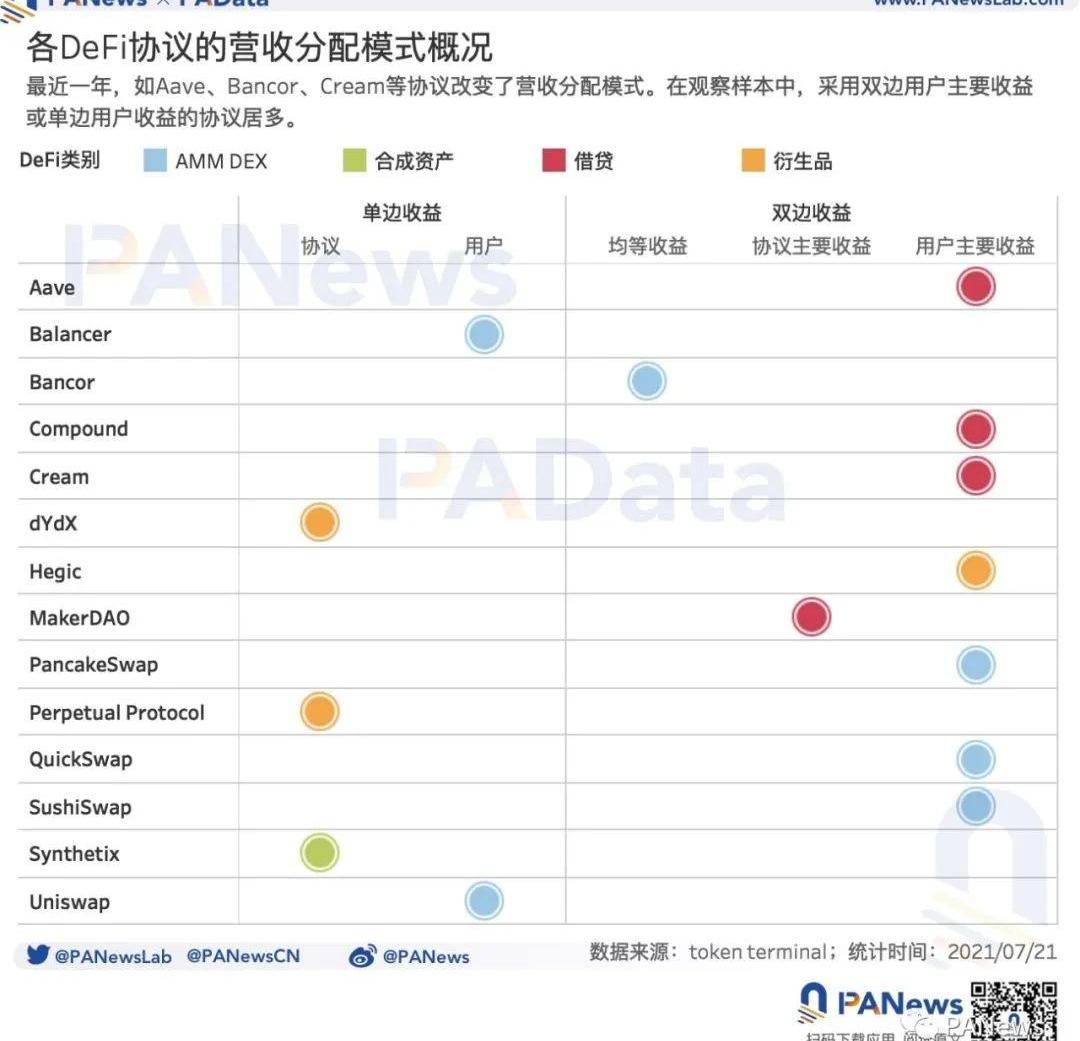

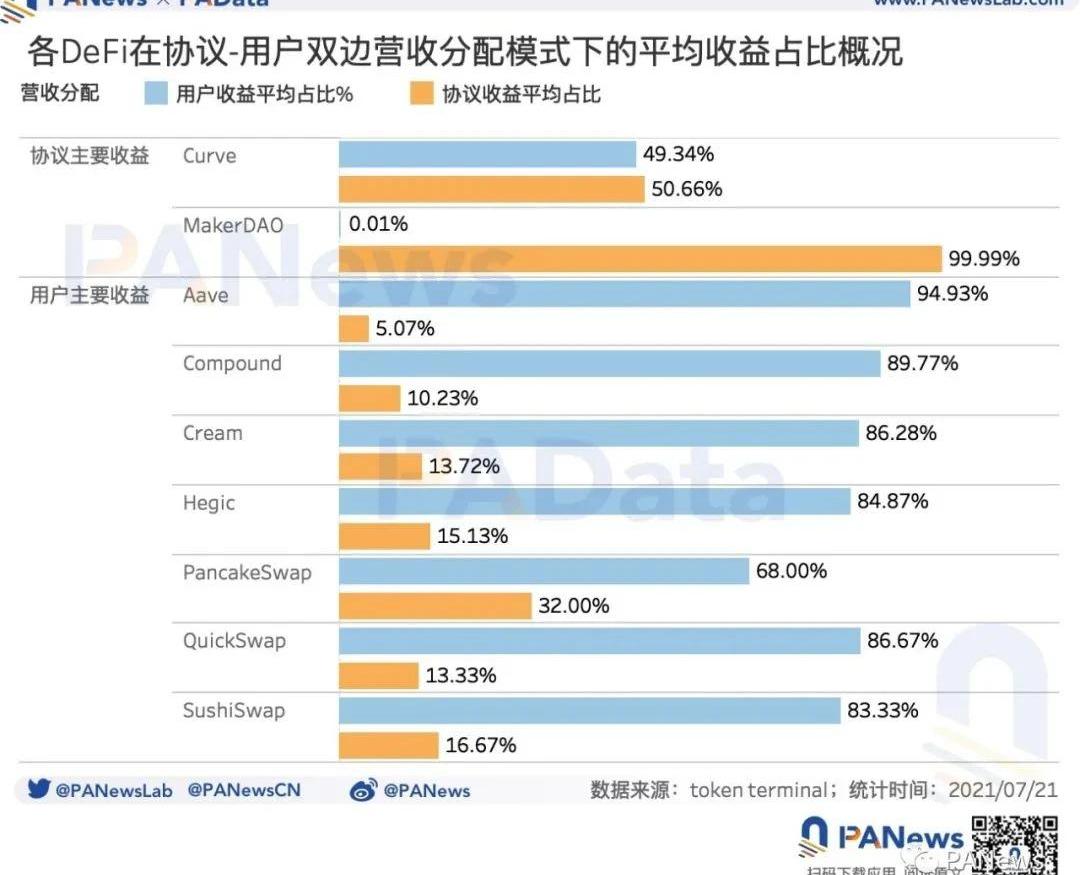

DeFi协议产生的收入将会如何分配?一般而言,根据获得收益的主体可以将收入分配模式分为单边收益模式和双边收益模式,两种模式根据主体收益占比又可进一步细分为单边协议收益模式、单边用户收益模式,以及双边均等收益模式、双边协议主要收益模式、双边用户主要收益模式。PAData观察了15个协议的收入分配模式,其中,Aave、Bancor、Cream、MakerDAO在过去一年中改变了营收分配模式。Aave和Cream从单边用户收益模式转为双边用户主要收益模式、Bancor从单边用户收益模式转为双边均等收益模式、MakerDAO从单边协议收益模式转为双边协议主要收益模式,这些模式的转变基本发生于去年8月以后。按照各协议最新的收入模式来看,15个协议中有10个协议都采用了双边收益的模式,占总数的比例约为67%,其中8个协议都采用了双边用户主要收益的模式,占多数。另外5个协议采用单边收益,占总数的比例约为33%,其中3个协议采用单边协议收益模式,占多数。营收方式的选择跟DeFi的品类并无多大关系。

过去一周六个头部DeFi项目市值缩水一半:根据加密市场数据公司Messari梳理的DeFi资产列表显示,过去一周34个DeFi项目/协议中有32个出现下跌,只有PowerPool(CVP)和SushiSwap(SUSHI)是上涨的。跌幅排名最高的几个DeFi项目/协议分别是:Curve(跌幅65%)、Meta(跌幅58%)、Ren(跌幅52%)、AirSwap(跌幅51%)、以及bZx Network和Wrapped Nexus Mutual(跌幅均为49%)。这意味着在这些头部DeFi项目/协议中有六个市值缩水一半。

此外,Messari还发现有超过60%的DeFi代币在三十天内出现亏损,排名前四的分别是:Curve(58%)、Bancor(57.8%),Kava(50%)和Meta(46%)。(cointelegraph)[2020/9/9]

整体来看,采用双边用户主要收益或单边用户收益的协议居多,共有10个,DeFi协议的营收分配模式正在进一步向用户倾斜。如果从用户收益占比来看,这种倾斜更明显。在单边用户收益模式下,收入100%分配给用户。而在双边用户主要收益模式下,用户收益占比都超过65%,最低的PancakeSwap约为68%。最高的Aave约为95%。

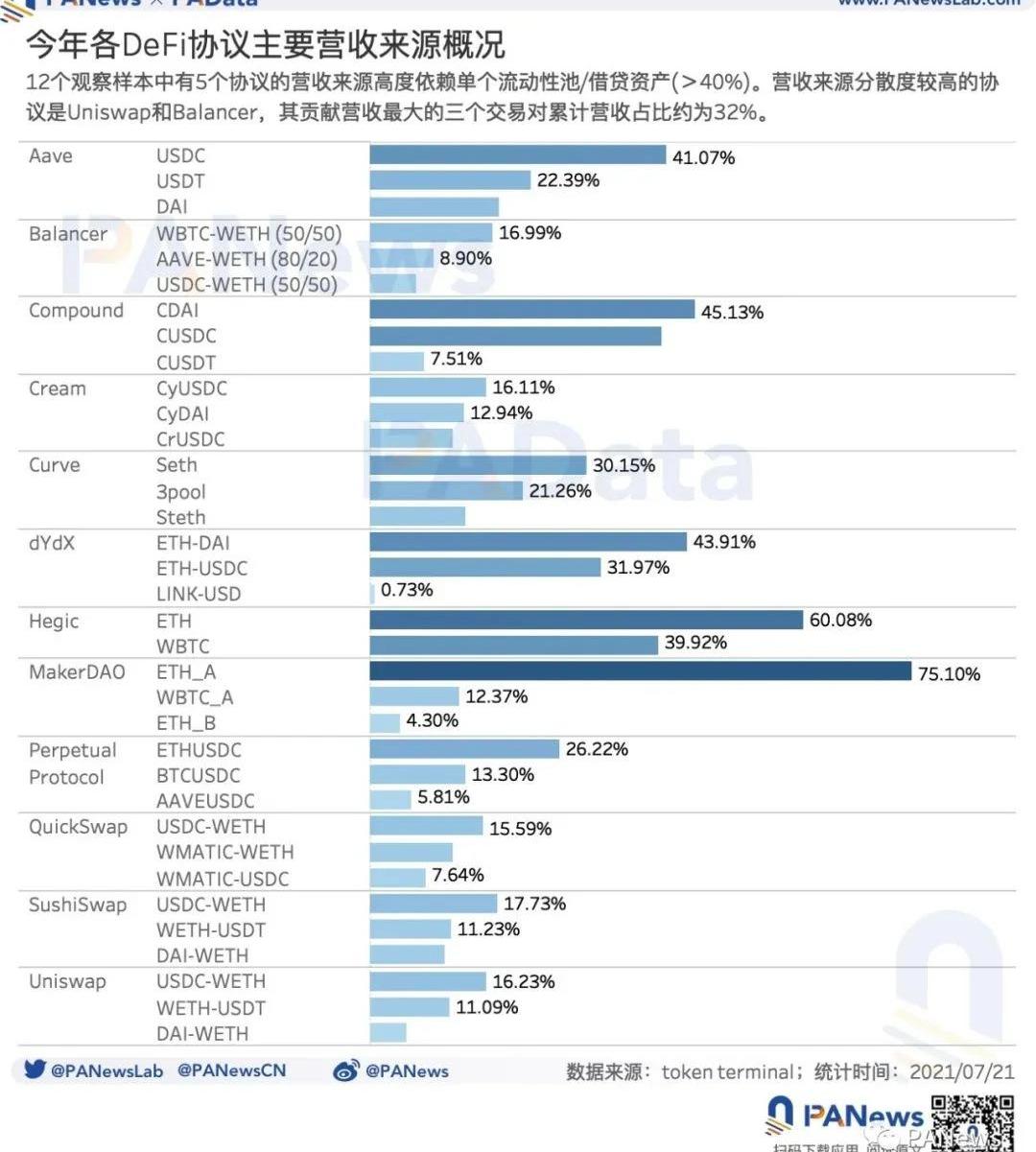

在有营收构成记录的12个DeFi协议中,Aave、Compound、dYdX、Hegic和MakerDAO的收入来源高度依赖单个流动性池或借贷资产,其40%以上的营收都来自于某个流动性池或借贷资产,比如Aave高度依赖USDC的借贷、Compound高度依赖DAI的借贷、dYdX高度依赖ETH/DAI资金池的交易。仅Uniswap和Balancer营收来源的分散度较高,其贡献营收最大的三个交易对累计营收占比约为32%。

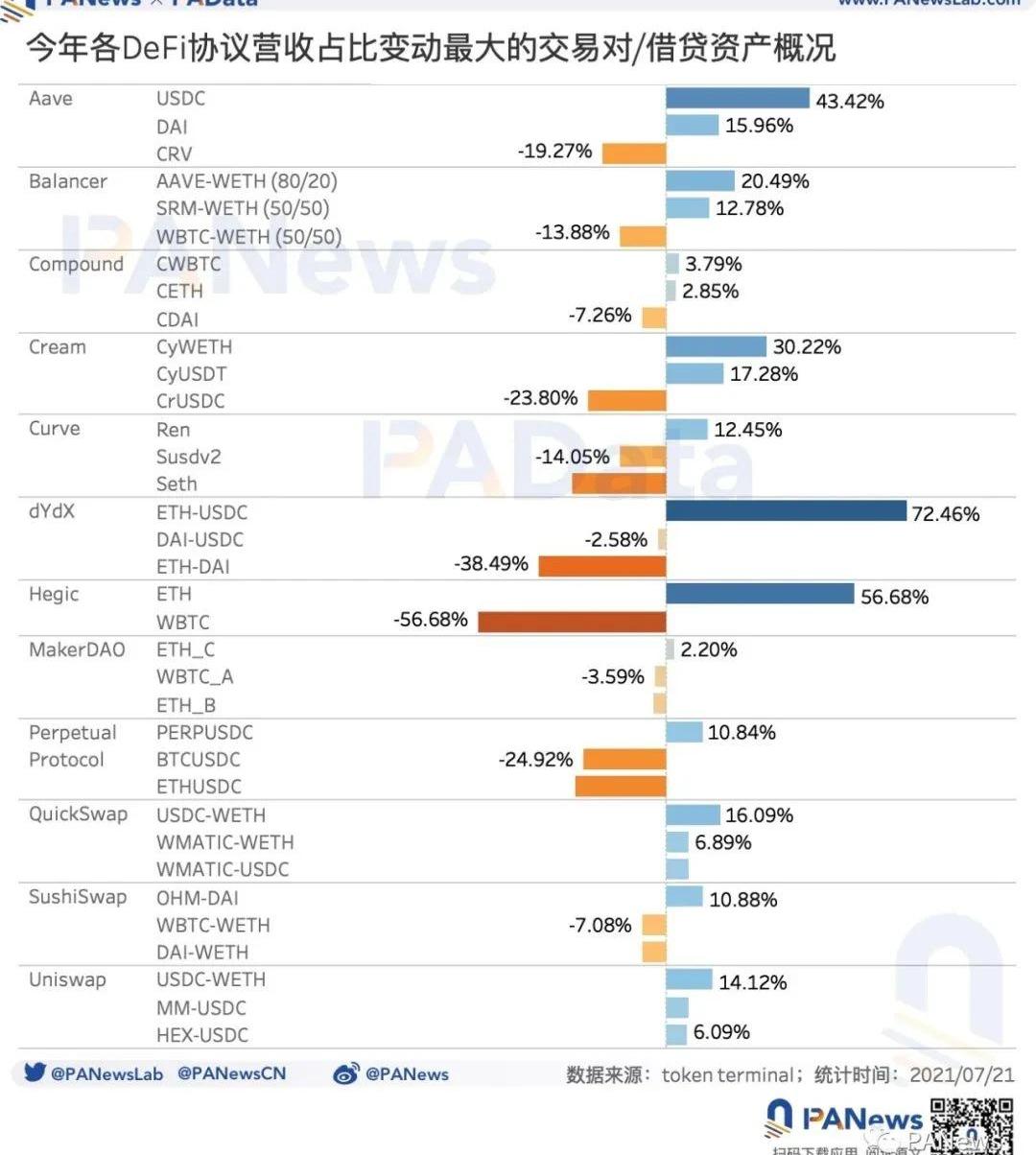

从今年各协议营收构成的变化来看,Aave、Cream、dYdX、Hegic这四个协议的营收构成较不稳定。单一资金池或借贷资产贡献的营收占比的最大变化幅度普遍大于20%,比如,Aave中USDC贡献的营收占比今年增长了43%,而CRV则减少了20%。再比如dYdX中ETH/USDC贡献的营收占比今年激增了72%,而ETH/DAI则减少了38%。

但Uniswap、QuickSwap、SushiSwap、Compound和MakerDAO的营收构成则相对比较稳定。单一资金池或借贷资产贡献的营收占比的最大变化幅度普遍小于15%,比如,Uniswap中今年营收占比增长最多的三个资金池的涨幅在6%至14%之间,QuickSwap则在6%至16%之间。不过,营收构成的稳定性与协议的营收构成格局,即与是否高度依赖单一资金池或借贷资产并没有绝对关系,与协议的所属品类也没有绝对关系。DeFi协议在营收构成上的特殊性更为显著。多个协议的营收与币价表现正循环

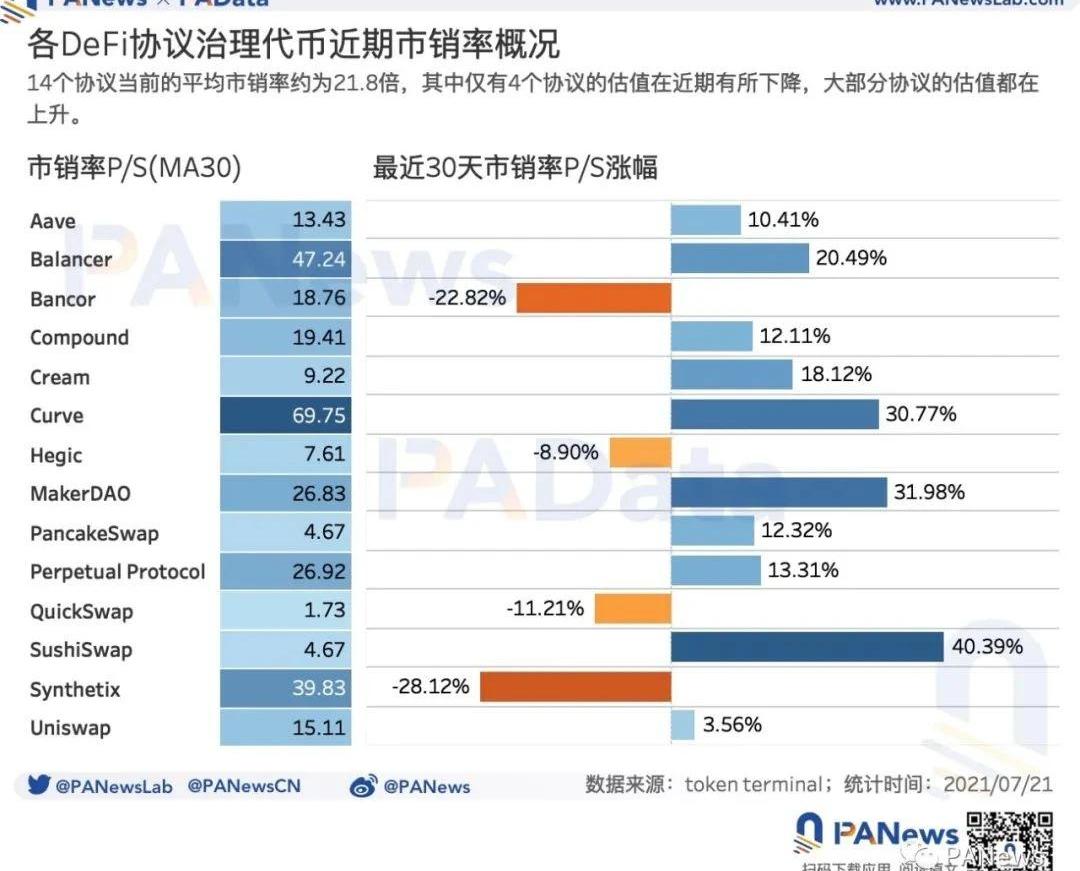

通过DeFi协议治理代币稀释后的市值与总营收额之比可以对协议进行估值,这就是市销率。一般情况下,市销率越底,估值越低,越有投资潜力,但这也受到代币初始经济模型的影响,所以,需要声明的是,市销率估值模型对DeFi协议只有适度参考性。根据统计,14个DeFi协议最近30天的平均市销率约为21.8倍。其中市销率最高的是Curve,达到了69.75倍,其次,Balancer和Synthetix的市销率也较高,都超过了40倍。另外,市销率较低的有Cream、Hegic、PancakeSwap、QuickSwap和SushiSwap,都不足10倍。

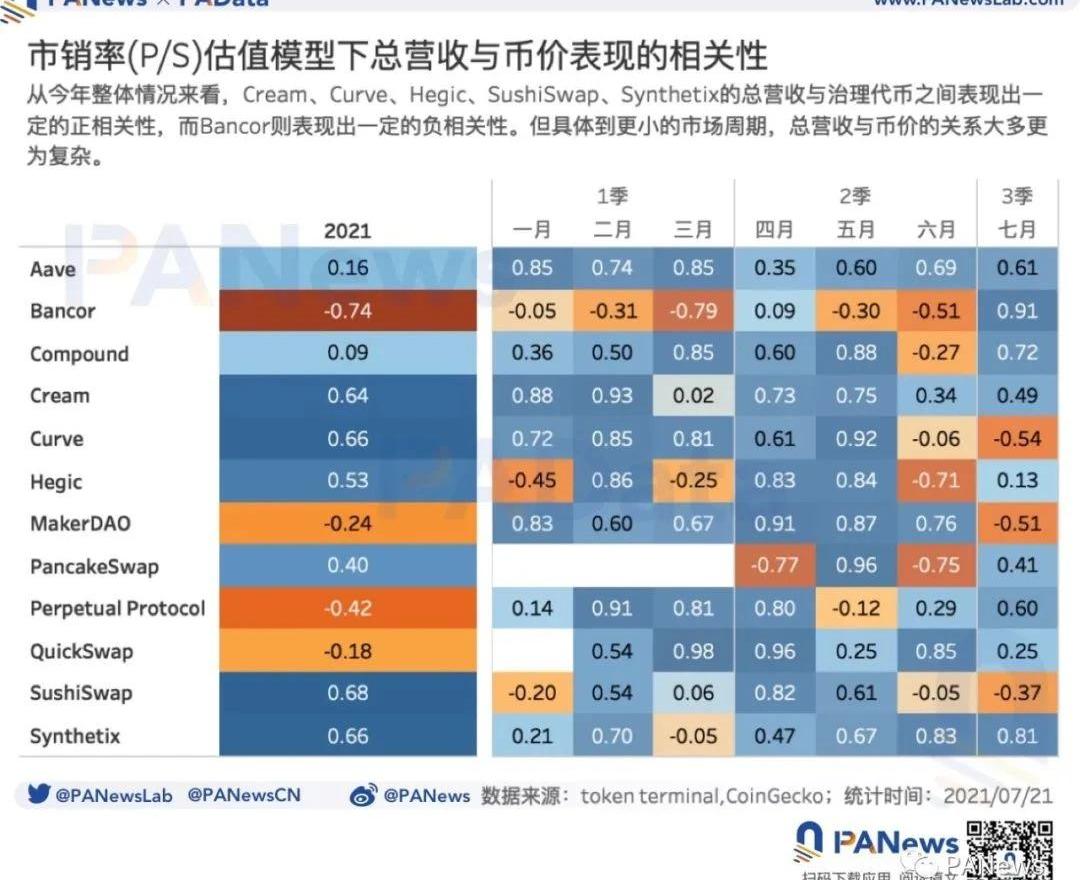

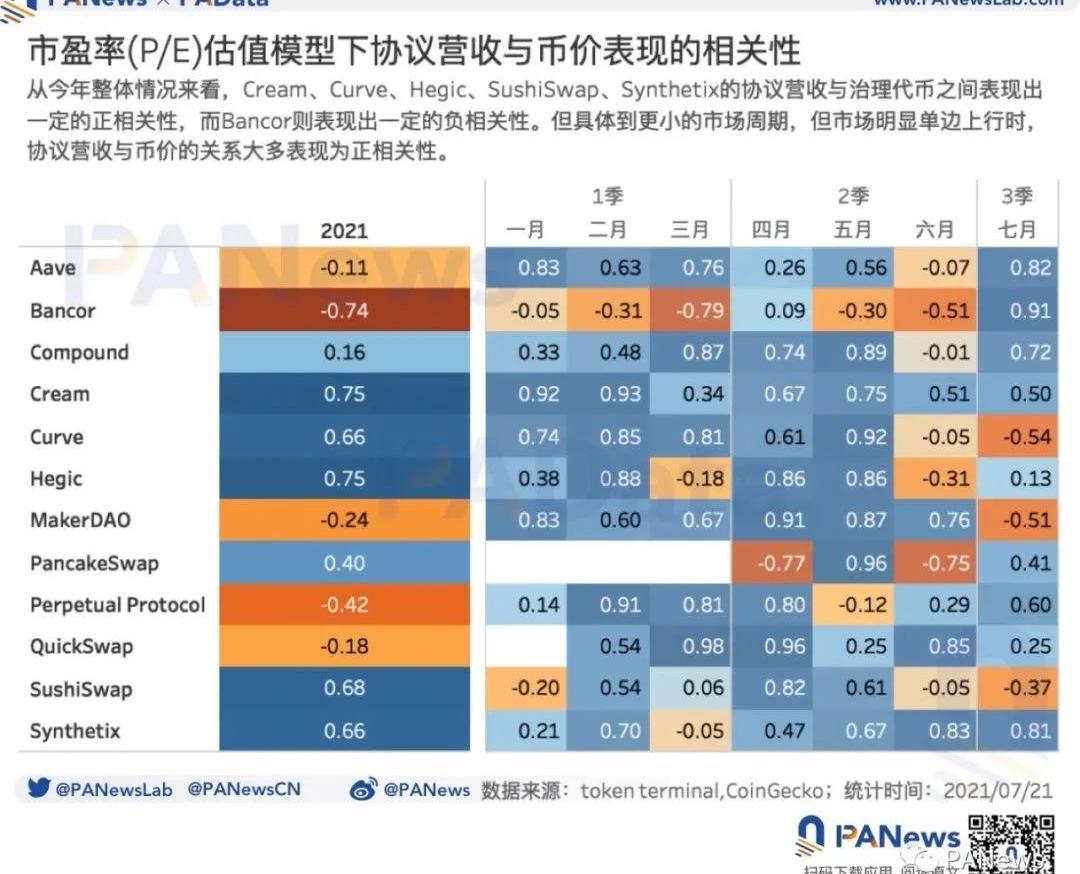

从近期各协议的市销率变化来看,仅Bancor、Hegic、QuickSwap和Synthetix的估值有所下降,降幅在9%至28%不等,其余10个协议的估值都有所上升,涨幅在4%至32%之间。14个协议的平均市销率变化约为8.74%,可见,整体上近期DeFi协议的估值处于上升状态。对投资者而言,估值是交易策略的一个影响因素。那么,在DeFi领域,市销率,即协议营收是否映射到币价的表现上了?PAData对其中12个协议的市销率和币价进行了相关性分析,结果显示,就整体而言,Cream、Curve、Hegic、SushiSwap、Synthetix的总营收与治理代币之间的皮尔森系数都在0.5以上,这意味着,这些协议的总营收增长时,其治理代币币价上涨的可能越大。相反,Bancor的总营收与治理代币之间的皮尔森系数约为-0.7,即其总营收增长时,治理代币币价反而可能下跌。其他协议这两者之间的相关性并不明显。

如果具体到更小的市场周期,DeFi协议总营收与治理代币币价之间的关系则要复杂的多,而且每个协议的表现都不同。比如,以MakerDAO为例,今年上半年,其总营收与币价之间的皮尔森系数都在0.6以上,也即营收增长时币价也可能上涨,反之亦然,但到了7月,这一系数迅速转为-0.5,也即营收增长时币价反而可能下跌,反之亦然。而Bancor则相反,上半年,其总营收与币价之间的皮尔森系数大多为负,3月和6月都超过-0.5,也即营收和币价反向运动,然而到了7月,市场震荡向下时,这一系数转为0.9,营收和币价开始同向发展。

如果考虑市盈率,则可以发现,市盈率与治理代币之间的关系也类似。同样的,Cream、Curve、Hegic、SushiSwap、Synthetix的协议营收额与治理代币之间表现出一定的正相关性,而Bancor则表现出一定的负相关性。在更小的市场周期中的相关性也十分接近。综合而言,这或意味着,协议的营收分配方式与币价表现之间的无关,也即,若协议方获得更多收益,并不意味着持币用户也可受益于协议发展。本文转自PANews,星球日报经授权转载

去年12月1日,人们期待已久的以太坊2.0发布,阶段0接受用户最低质押32枚ETH成为信标链的验证者,并可以获得质押收益。这也意味着,获得被动收益的新机会出现了.

1900/1/1 0:00:00不出意外的话,当以太坊网络区块高度到达12,965,000,大约在北京时间8月5日20时左右,我们将迎来以太坊伦敦硬分叉升级.

1900/1/1 0:00:00撰文:TimBeiko编辑:南风在测试网部署成功后,伦敦升级现在已经准备好在以太坊主网上激活。此次升级将在区块高度12,965,000上线,预计时间在2021年8月3-5日.

1900/1/1 0:00:00WebAuthn是Web认证,DFINITY互联网计算机使用的Web认证方式相对于传统互联网更加先进且更加安全的.

1900/1/1 0:00:00头条币安上线报税工具API,以符合监管机构报税要求据官方公告,币安宣布上线报税工具API,API工具将帮助币安用户追踪数字货币活动,以确保其符合当地监管机构制定的报税要求.

1900/1/1 0:00:00数字人民币的推广,正颠覆人们对钱包的固有印象。不久后,你的钱包或是钥匙扣、手环、手表,亦有可能是手套。数字人民币硬件钱包,不仅在款式和品类上更加凸显个性化,在功能和应用方面也更加丰富多样.

1900/1/1 0:00:00