在传统证券市场,投资者们往往会使用一些进阶数据来辅助自己的投资决策。诸多数据之中,市销率和市盈率作为判断个股价格是否合理的重要参考指标,已成为了投资者们最常用的数据分析工具。

然而,这些极具投资辅助价值的数据在加密货币市场里却极少被采用,究其原因,在PS和PE的计算公式中,作为分子的「总市值」数据显然并不难获取,那么问题就应该出在作为分母的「总收入」和「净利润」之上了。由于加密货币市场缺乏类似于传统证券市场的信息披露机制,不同项目的收入模式和收入分配机制也各不相同,因此很难用一个统一的标准去定义并收集不同赛道、不同方向上各类项目的收入及利润,再向上计算就更加困难了。好在链上世界有着远优于传统证券市场的公开透明属性,虽然没办法通过信息披露来统一收集数据,但只要有心,通过追踪各大项目的链上业务表现,再依据项目具体的费用规则,仍可计算出个体项目的收入及利润情况。7月7日晚间,链上数据分析机构TokenTerminal就披露了一组主流区块链项目的进阶数据。在这组数据中,TokenTerminal尝试以PS、PE的思维,对部分DeFi协议、公链、钱包、游戏的「市值/收入」、「市值/利润」状况进行了一次简单对比。

TRC20-USDT发行量突破461亿枚,创历史新高:据官方消息,TRC20-USDT发行量突破461亿枚,创历史新高。TRC20-USDT持有账户数已超过2476万。

TRC20-USDT是Tether公司基于波场TRON网络发行的锚定美元的稳定币,转账速度快、低手续费的特点已经吸引了大批用户,且已经有Binance、Huobi、OKX、Bitfinex、MEXC、KuCoin、Gate.io、Poloniex等多家交易所的支持。基于TRC20版本的USDT将大幅提升波场TRON现有的去中心化应用生态系统,带来更高的整体价值存储和更强的去中心化交易所流动性,并为企业级合作伙伴与机构投资者提供更便捷的区块链入口。[2023/5/9 14:51:39]

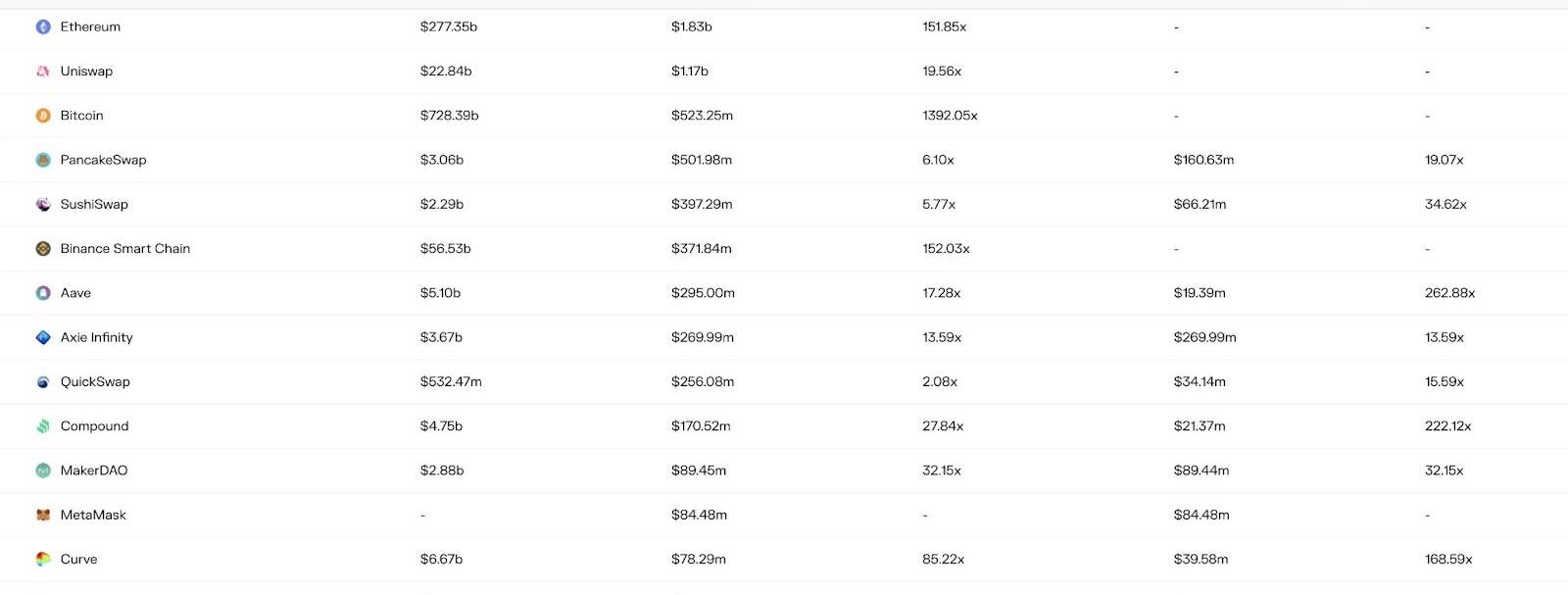

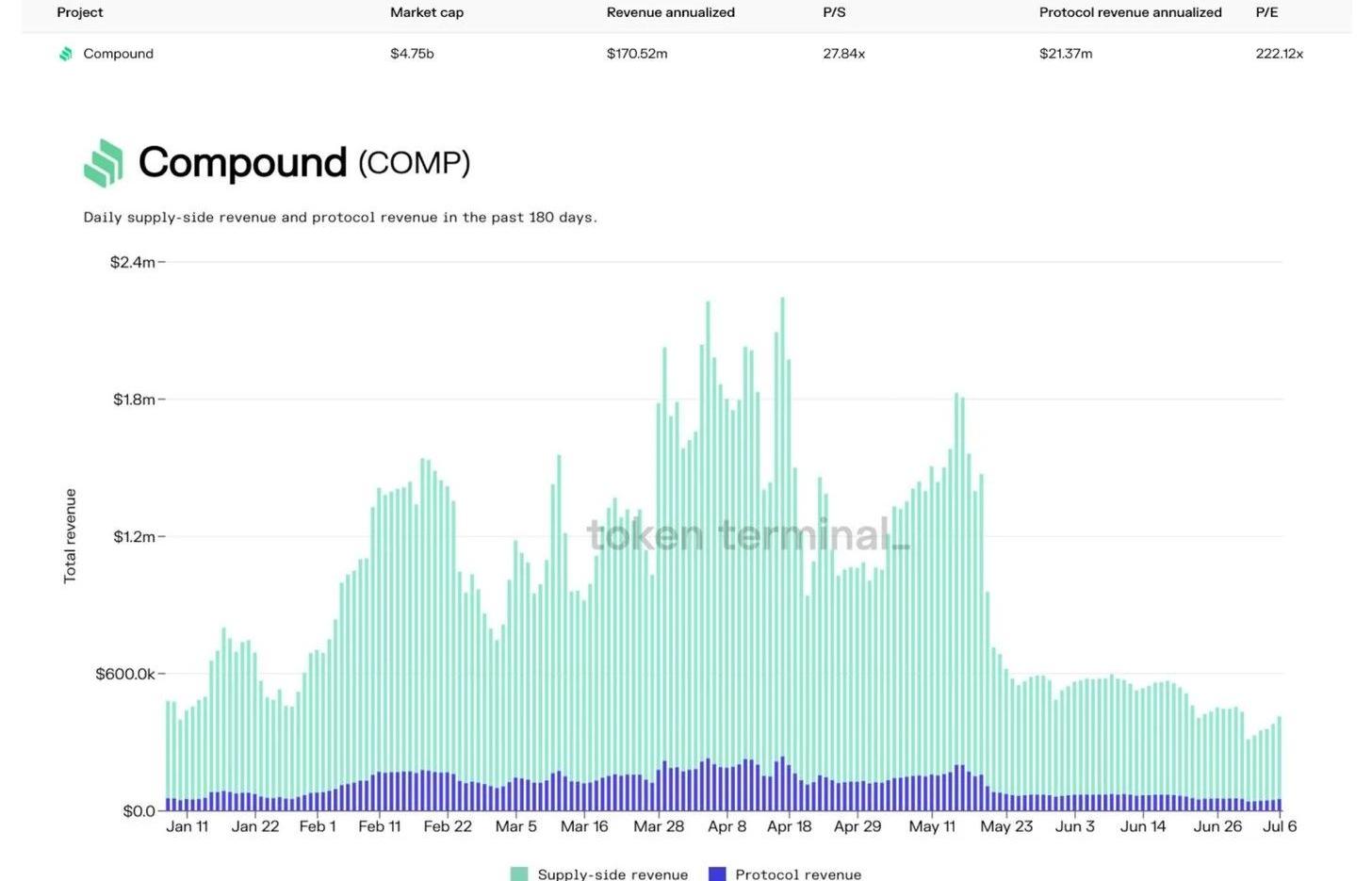

上图是TokenTerminal最终得出的结论。乍一看可能并不是很好理解,不要着急,我们将从左向右依次解释图表内每列数据的具体含义。最左边一列是「项目名称」。左数第二列是「总市值」,TokenTerminal选用的是代币全流通后的总供应市值,而非实时流通市值。我们认为这个选择还是比较合理的,虽然理论上来说,代币供应量无上限的项目会在这一计算方式下获得一定优势,但如果采用实时流通市值,那么代币当前的解锁进度将成为一大干扰项,比如Lido的代币暂时只解锁了2.8%,而Aave的代币则已解锁了80%,得出来的数据必然会有较大差异。左数第三列是RevenueAnnualized,「年度总收入」。这项数据指的是在一年的时间范围内,用户使用某一项目需要支付的费用总和,比如使用以太坊支付的所有gas费用,或是使用Uniswap支付的所有手续费用。至于费用最终流向了那里,项目本身是否能够留下一部分,这些后续可能暂时通通不考虑。右数第三列是「总市值/年度总收入」,这里TokenTerminal想要类比的概念是市销率,虽然严格意义上来说与传统市场仍有一定差异,但二者的逻辑是相通的。理论上来讲,同一赛道内,该数值越低代表着项目越被低估。右数第二列是ProtocolRevenueAnnualized,这也是整个图表中最容易混淆的一个概念。前面我们曾将RevenueAnnualized称为「年度总收入」,这里我们会将ProtocolRevenueAnnualized称为「归属于协议本身的年度收入」,二者之间的区别在哪里呢?这就需要考虑前文曾忽视掉的那些后续可能了。以Sushiswap为例,用户使用该DEX需要支付0.3%的手续费用,其中0.25%归属于流动性提供者,剩下的0.05%则将归属于协议自身,其价值会返还给所有SUSHI持币者。因此我们可以看到,Sushiswap这一列的数据是6621万美元,只是「年度总收入」这一列数据的六分之一。最右边一列是「总市值/归属于协议本身的年度收入」,这里想要类比的概念是市盈率,和上文市销率一样,该数据并不追求定义的绝对吻合,而是只追求逻辑上的相通。理论上来讲,同一赛道内,该数值越低代表着项目越被低估。基本概念解释完了,接下来该来看看该如何解读这张表格了。根据项目收入分配机制的不同,TokenTerminal将该图表内的所有项目分为了三大类,具体差异如下:第一类项目仅有「年度总收入」,不存在「归属于协议本身的年度收入」,即项目本身不会保留任何收益,这些项目将仅有P/S,没有P/E。此类项目的代表为比特币、以太坊等公链,用户支付的所有费用均会流向矿工。值得一提是,图中将Uniswap也归为了这一类,但经Odaily星球日报查询后发现这其实是一个小错误——TokenTerminal的解释是Uniswap所有的手续费收入都会流向LPs,但事实情况并非如此,V2版本之后的Uniswap仅有0.25%的收入会流向LPs,剩下的0.05%则会流入Treasury,所以理应将Uniswap归为第二类。结合具体数字可见,此类项目中,以太坊和BSC的P/S要明显优于比特币。第二类项目既有「年度总收入」,也有「归属于协议本身的年度收入」,这些项目既有P/S,也有P/E,且二者数字并不相同,在TokenTerminal的图表中,此类项目的样本数量最为丰富。此类项目的代表为就是前文提到的Sushiswap和Uniswap,其他一些不同方向的DeFi项目也可归为这一类,比如Compound,用户支付的利息费用总和将分别流向LPs和Treasury。

数据:Voyager目前约有10.4亿资产可供清算:金色财经报道,链上分析师余烬数据监测显示,Voyager目前约有10.4亿资产可供清算。1.现金:2月份以来通过出售多种代币收回6.97亿枚USDC,其中5.698亿枚USDC已换成美元;2.加密货币:目前持有价值4.71亿美元的加密货币。

此前报道,Binance.US宣布终止收购Voyager。[2023/4/26 14:27:21]

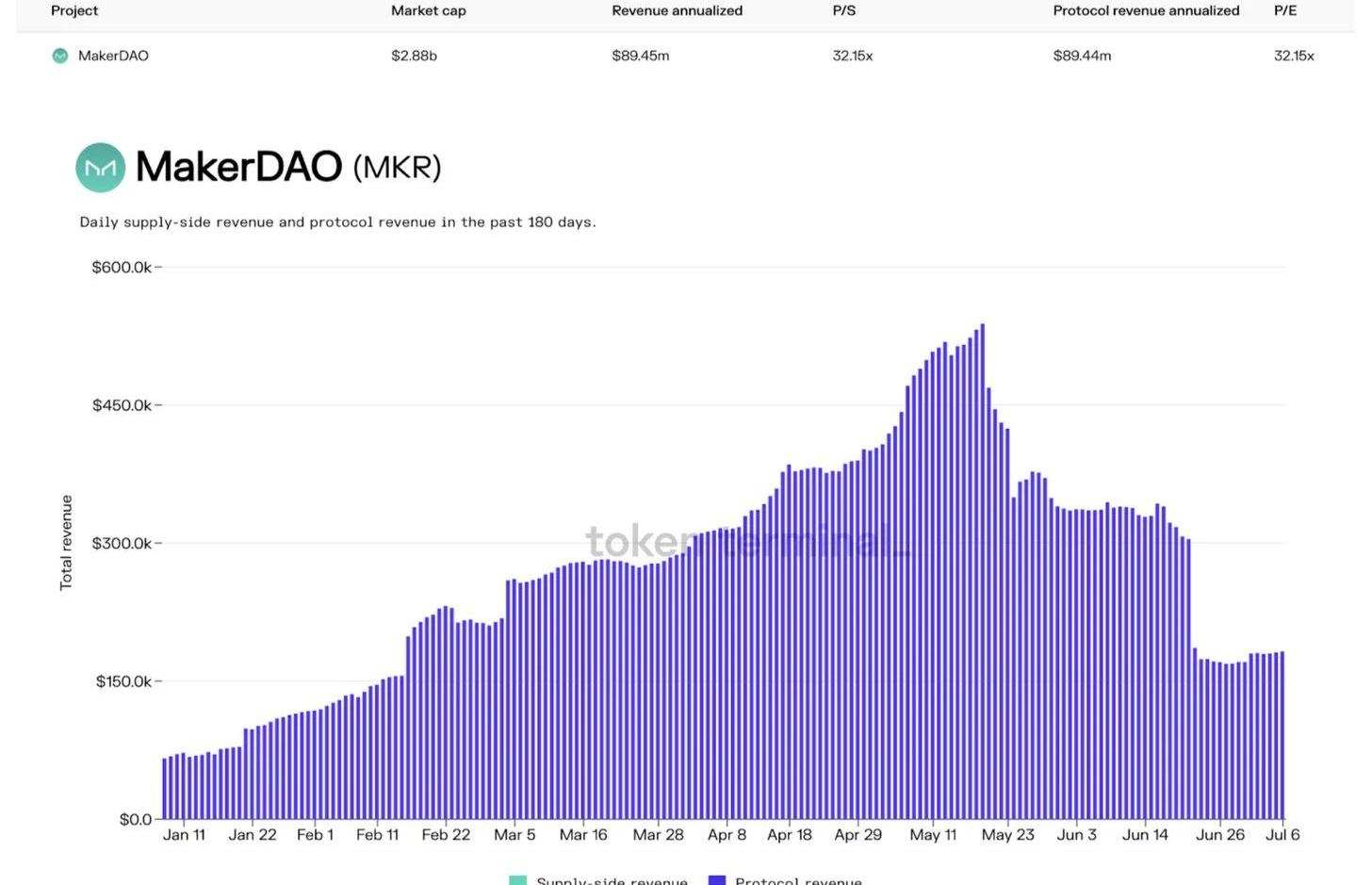

结合具体数字可见,此类项目中,Polygon之上的头部DEXQuickswap在P/S和P/E数字上均名列榜首,紧随其后的是依然是几大DEX,包括BSC龙头Pancakeswap以及老牌项目Sushiswap。相较于DEX,Compound、Aave等借贷协议在P/S上尚有一战之力,但在P/E上却存在着明显的差距。第三类项目稍微有些特殊,这些项目既有「年度总收入」,也有「归属于协议本身的年度收入」,但二者完全一样,即P/S和P/E数字相等。此类项目的典型代表就是MakerDAO,所有的利息收入都将流向协议本身,之后再以回购形式将价值返还给所有MKR持币者,所以从图中可见其P/S和P/E数字都是32.15x。

HT凌晨跌至0.3138美元,现回升至3.97美元:3月10日消息,据火必行情数据显示,Huobi平台币HT今日凌晨5点跌至0.3138美元,最大跌幅达93%。HT现已回升至3.9724美元,24小时跌幅19.03%。

据Coinglass数据显示,HT过去4小时爆仓271.65万美元,24小时爆仓275.77万美元。[2023/3/10 12:53:28]

图表中可归为此类的项目数量并不多,除了MakerDAO只有近期大火的NFT游戏AxieInfinity。数据上虽然AxieInfinity明显更胜一筹,但鉴于这两家的业务方向差异过大,所以也没必要太较真。透过这份数据统计,我们可以看出TokenTerminal在尝试建立一套统一标准,以将市销率、市盈率这些进阶数据指标引入纷杂的加密货币市场,但整体来看,TokenTerminal的所采用的这一分类原则是否合理仍存在着较大的商榷空间。一个比较明显的问题是,基于收入分配机制的分类方式无法精准区分赛道及业务方向上的差异,比如MakerDAO就和AxieInfinity一起进入了第三类,如果Uniswap没有在V2版本后更改手续费分配机制,那么它将和几大公链一起流入第一类。再退一步说,即便能否准确识别赛道差异,投资者也不能仅依据这些P/S、P/E数字武断地做出投资决策。TokenTerminal提供的只是一个理想化的静态指标,就像Uniswap一样,项目仅需一次收入分配调整即可直接影响数字结果,短期的市场热度也会带来较大的数据波动,比如AxieInfinity近期热度极高,各项指标都相当可观,但项目热度能否维系仍有待观察。判断一个项目的价值潜力是一件极其复杂的工具,团队实力、资方背景、资金流量、用户数量、经济模型、开发进度、竞争环境、市场情绪……任何一个因素都会对最终结果造成极大影响,因此投资请务必谨慎。话说回来,虽然TokenTerminal只是提供了一个较为雏形的数据分析方式,但他们将PS、PE概念引入加密市场的尝试绝对值得肯定。新的数据模型提供一个全新的参考维度,如果手动将同一个赛道内不同项目的数据归纳整理,仍可得出较有价值的对比结果,有助于投资者做出决策判断,也有助于推动市场的进一步成熟发展。近期,一级市场上数据服务赛道的热度已有攀升之势,Chainalysis、CipherTrace、Kaiko等多家链上数据服务商均完成了较大额融资。数据是基础设施的重要组成部分,随着未来行业数据分析模型的进一步丰富,更多的高阶数据必将以更加合理的形式呈现在投资者面前,加密货币市场的估值体系必将受益于此,逐渐走向标准化、精细化。

瑞士Web3风险投资和做市商DWF Labs正式成立:金色财经报道,据finsmes消息,由管理合伙人Andrei Grachev领导的瑞士Web3风险投资和做市商DWF Labs宣布正式成立,将为Web3公司提供做市、二级市场投资、早期投资和场外(OTC)交易服务,以及代币上市和咨询服务。在做市方面,DFW Labs已经与Binance、FTX、ByBit、KuCoin、OKX、Gate、Crypto.com、Huobi等知名交易所达成合作,每天将交易超过800个交易对,且不收取任何月费、交易费、做市交叉费用或其他额外费用。作为二级市场和流动硬币的积极投资者,该公司也将投资于数字资产公司。[2022/9/7 13:13:48]

Flycoin将Anchorage Digital作为其代币FLY的托管商:金色财经报道,基于加密货币的旅行奖励技术公司FlyCoin宣布将利用Anchorage Digital作为其大部分铸造加密货币的保管商。Anchorage Digital 是一个受监管的机构平台,也是第一家从货币监理署 (OCC) 获得国家银行章程的加密公司。(prnewswire)[2022/7/5 1:52:58]

标签:SWAPENTTOKENKENSwapShipeFin Decentralized1X Short Ethereum TokenKKGame Token

撰文:0xBEW,YuntCapitalDAO全球推广大使翻译:Odaily|不一样的NFT“你以为崭新的一天会有一个崭新的NFT项目吗?并不.

1900/1/1 0:00:00Odaily星球日报译者|Moni 对于以太坊来说,最近最受关注的就是gas费用出现大幅下降,目前已降至2020年3月以来的最低水平.

1900/1/1 0:00:008月3日,去中心化衍生品交易协议dYdX宣布推出治理代币DYDX,并对此前在平台上交互过的地址进行空投。治理代币总量10亿,空投比例占7.5%,即7500万枚DYDX空投奖励.

1900/1/1 0:00:007月底行情回暖,Solana生态也逐渐起势,借助极高的TPS,Solana目前效率可达到每秒50000+。Solana生态首批获基金会资助的人性化DEXOrca在上线半年内达到了4亿美元交易量.

1900/1/1 0:00:00作者|秦晓峰编辑|郝方舟出品|Odaily星球日报 北京时间今天凌晨,电动汽车巨头特斯拉公布了二季度财报.

1900/1/1 0:00:00热点解读——NFT平台Autograph将开发饥饿游戏、暮光之城等IP,IP衍生品新赛道? 饥饿游戏 暮光之城由橄榄球运动员TomBrady创办的NFT平台Autograph宣布与狮门影业和数字.

1900/1/1 0:00:00