6月28日,F2Pool联合创始人、中文社区DeFi挖矿的绝对主力神鱼在社交媒体发文称,最近市场上充斥着大量的稳定币,使得DeFi收益率跌的很惨,按Aave和CompoundUSDC池存款APY、CRV3Pool未加速收益率的平均值计算,今日DeFi无风险收益率仅2.73%。有意思的是,目前支付宝中余额宝的七日年化收益约为2%,而招商银行朝朝宝在3%左右。过去一年,很多人把资金从银行转入DeFi领域,利用USDT等稳定币进行挖矿,从而试图获得远高于存款的无风险收益。目前来看,随着加密资产整体市值大幅度回调,这种“套利”的空间不仅被压缩,甚至可能已无超额收益可图。但从另一个角度看,随着USDT等稳定币市值不断冲高,这些资金会不会成为点燃市场活力的火药库?1稳定币无风险收益暴跌,部分已不如支付宝?

Blockchain.com交易所支持USDC和UNI:金色财经报道,据官方推特消息,加密货币交易所Blockchain.com现已支持USD Coin (USDC) 和Uniswap (UNI)。[2021/7/2 0:21:50]

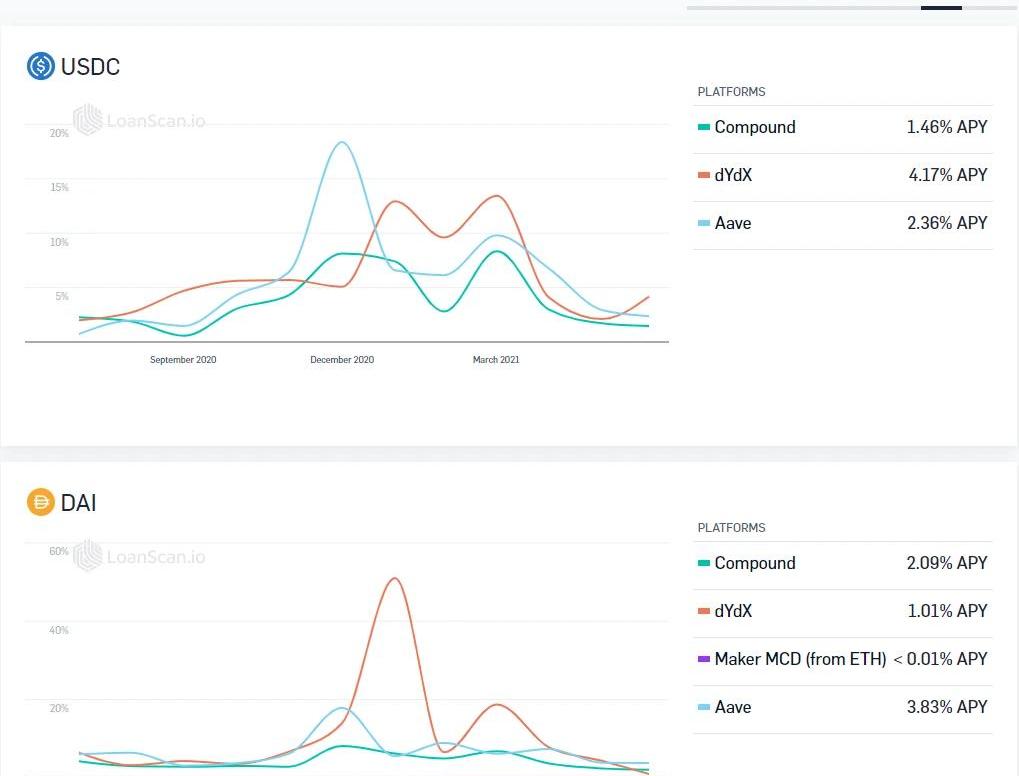

稳定币无损挖矿的收益率到底怎么,我们从以太坊、BSC和Polygon三条链看一看。以下数据来源APY助手,主要显示的是一池无损挖矿年化收益率。以太坊链:AAVE:USDT2.41%;DAI0.71%dForce:USDT4.05%;DAI3.36%Compound:USDT1.3%;DAI2.39%Yearn:USDT3.84%;DAI7.16%DFI:USDT13.36%;DAI16.56%BSC链:Alpaca:USDT9.77%;BUSD9.86%Autofarm:USDT11.5%;BUSD9.85%Belt:USDT2.9%;BUSD3.5%Bunny:USDT3.83%;BUSD3.33%Venus:USDT3.6%;BUSD3.13%YFII:USDT14%;BUSD31.72%Polygon链:AAVE:USDT1.68%;USDC0.97%ForTube:USDT2.15%;USDC2.49%Solo:USDT14.95%;USDC7.93%Supremex:USDT23.55%;USDC10.85%不难发现,大部分项目的美元稳定币无损挖矿收益率已经不是非常诱人。至少在上述三条公链上的表现就是如此,部分知名项目的无损收益甚至低于支付宝的货币基金。此外,Loanscan数据显示,USDC和DAI的存款利率,在过去一年也发生了非常大的变化,距离历史高点均有非常大的回撤,以Aave为例,历史高点在2021年1月,利率接近20%,但半年之后的今天已经下降至2.36%。

2000枚BTC从Coinbase交易所转出,价值1920.2万美元:据WhaleAlert数据显示,北京时间05月15日22:53,2000枚BTC从Coinbase交易所转入1DrPZG开头地址,按当前价格计算,价值约1920.2万美元,交易哈希为:ceca97d51178287967c9ddd2a153f5ab8809e4a935378756a67a24926e258c47。[2020/5/15]

存款如此,借款也是一样。曾经借款都能赚大钱,等大风刮钱来的情形是看不到了。目前,币安的Launchpad正在进行KLAY和ATA两个项目的质押挖矿,今年早些时候,币安的Launchpad可以为投资者赚取高额收益,但今天,数据显示这两个项目共计质押BUSD约9亿美元,其收益率仅在2%左右。该数据甚至低于定期7天,收益率为4.5%的BUSD理财。那么,手里的美元稳定币该怎么办呢?据从业者反馈,要么考虑主流币和稳定币组成LP挖矿,但需要承担无常损失的风险。要么就是冲一下一些新项目的头矿。也有人说,部分项目的无风险挖矿收益率其实还不错,但有DeFi科学家表示,与对应的风险相比,收益率显得很鸡肋。“钱没赚到,别本金被卷走了。新项目和非知名项目隐藏的风险很大。”他们说。6月29日新闻,CompoundLabs宣布成立新公司CompoundTreasury,允许银行及金融科技公司将美元转换为USDC并获取4%利率。这又透露出,哪怕是4%的收益,对比传统金融市场而言依然是极具诱惑。而此举也可能为DeFi世界带来更多的稳定币资产。2稳定币泛滥?交易所存量在170亿美元

现场 | VVcapital合伙人:交易所关系、募资渠道、市值管理影响项目发展:VVcapital合伙人郑皓升在12月19日举办的体育产业与区块链创业创新论坛之《区块链创业机遇》圆桌论坛上表示,2017年之前没有人提及区块链,更多的时候提及的是比特币,虚拟货币,甚至在2017年牛市的时候更多人专注于炒币。2018年一月份区块链才逐渐进入大众视野。在我看来,与其说技术驱动金融,不如说金融刺激技术。影响一个项目发展的三要素:交易所关系、募资渠道、市值管理。[2018/12/19]

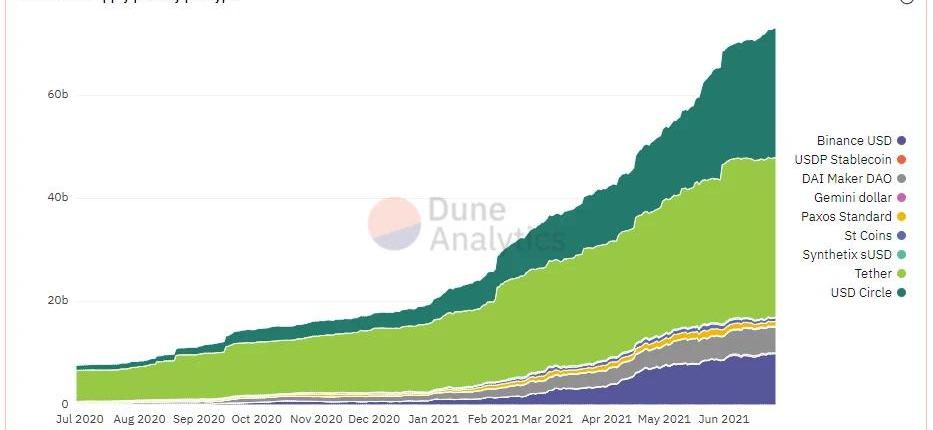

神鱼说,目前市场里充斥着大量稳定币。这种感觉想必从业者多有体会。DuneAnalytics数据显示,截至6月28日14点,美元稳定币供应量在741.6亿美元。市值占比前三大美元稳定币为USDT、USDC和BUSD。自6月份以来,USDT总市值增长平缓,近一周增长率为0。USDC和BUSD市值增长迅猛,近一周增长率约为615%和300%。

芝加哥公司DRW将在新加坡开设比特币交易所 进军亚洲市场:芝加哥和新加坡这两个城市正在成为比特币的代名词。前者是CME和DRW的所在地,这两家大型金融公司正在对比特币加以利用,而新加坡则在接纳所有加密相关的东西。因此,DRW准备在新加坡设置一个交易点。[2017/11/17]

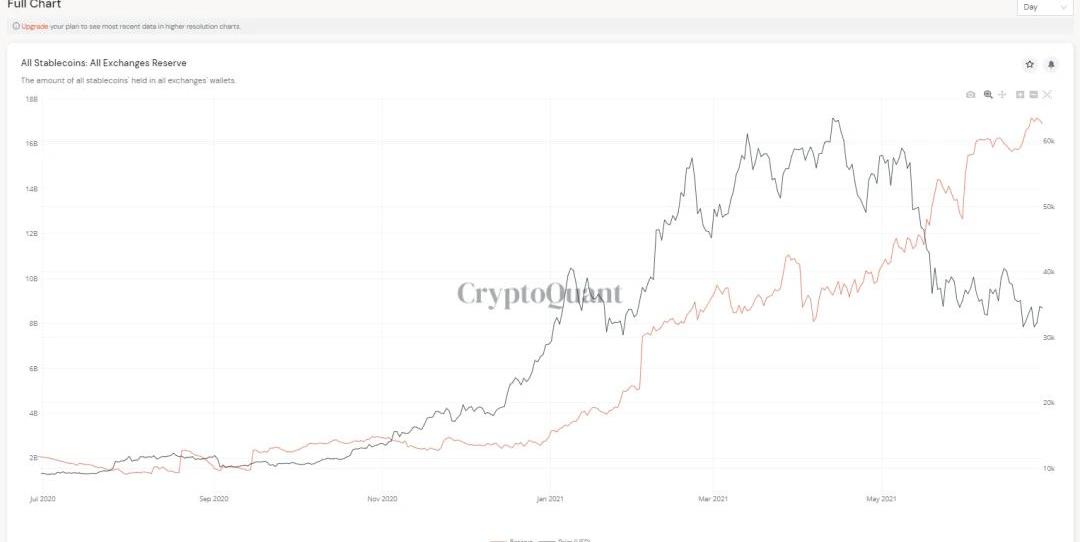

为什么最近稳定币特别多?很有可能是随着加密资产价格暴跌,投资者抛售加密资产后持有稳定币,但又没有立刻出金,一方面是基于对未来行情的走好的预期,持币等待。另一方面就是目前国内存在OTC冻卡问题,投资者也担忧出金被冻。而这些稳定币,大致有两个去向,一部分投资者会注入DeFi挖矿领域,一部分可能直接在交易所购买理财或者像是Launchpad这类质押挖矿。某种程度上,这确实都可能压缩上述两个渠道的收益。有意思的是,据Cryptoquant数据显示,当前交易所钱包里稳定币存量大概在170亿美元,这已经是历史新高,2020年同期大约只有2亿美元。

如此天量的稳定币会对市场产生怎么样的影响?这或许是非常有意思的,毕竟,这在整个加密货币历史上都没有经历过。

如果问,浩浩荡荡的加密市场对未曾参与的外界人士而言,感触最深的是什么?答案可能是,显卡、硬盘甚至高端游戏本洛阳纸贵。这些互联网时代普通人必备的电脑硬件在过去一年都经历过暴涨,最高时甚至价格翻倍.

1900/1/1 0:00:00自2017年牛市开始,诸多新兴一层网络区块链平台就将自己标榜为“以太坊竞争者”,以此为自己的能力背书并吸引更多用户关注。近年来,围绕以太坊的诟病通常包括其交易速度、可扩展性、使用成本等.

1900/1/1 0:00:006月13日,比特币全网支持Taproot升级的矿池算力超过90%,达到锁定升级的最低要求,这也意味着Taproot升级将于今年11月正式激活.

1900/1/1 0:00:007月2日,SolanaSeasonHackathon亚洲赛区在DoraHacks开发者平台HackerLink完成二次方投票,并立即进入宽限期.

1900/1/1 0:00:00Coinbase首席执行官BrianArmstrong将自托管和DeFi列为Coinbase的优先事项。Armstrong表示,DeFi是“行业发展的未来”.

1900/1/1 0:00:00自6月9日萨尔瓦多国会批准比特币成为本国法定货币以来,这个中美洲小国开始在比特币支付和挖矿两方面积极布局.

1900/1/1 0:00:00