分析师|Carol编辑|Tong出品|PANews一直以来,在A股市场中,“打新”都是获得高收益的重要手段之一。根据公开资料显示,2020年A股“打新”的户均利润约为38631元,收益率约为19.32%。而在币圈,“打新”也同样是获得超额收益的重要手段。2019年1月,Binance率先启动Launchpad,随后各大交易所竞相开展IEO,这掀起了币圈第一次“打新”热。根据PAData早前的分析,早期IEO代币的平均收益高达7.63倍,对投资者而言,参与“打新”,买到就是赚到。随着越来越多的IEO项目出现,市场的存量资金被充分消耗,IEO的收益大不如前。彼时恰逢DEX发展的第一个高峰期,受此影响,同年6月,Binance再次推出新的“打新”项目,BinanceDEX通过IDO上架了RAVEN。不过受到DEX本身发展的局限,当时的IDO并没有像IEO一样盛行。但是,市场上的融资需求是始终存在的。根据PAData的统计,2020年首次代币发行仍然是业内主要融资形式之一,总融资金额约为2.25亿美元。因此,当DeFi的全面崛起时,IDO也“卷土重来”。2021年,IDO越来越受追捧,市场上不仅出现专门的IDO平台,还出现了定制的IDO模块或方案。那么,从数据来看,现“打新”IDO到底能为投资者带来多少收益?IDO这种形式有哪些优缺点需要注意?IDO关键词:DeFi、拍卖、白名单

澳新银行通过智能卡试用离线CBDC支付:金色财经报道,澳新银行正在与两所大学合作,通过智能卡试用离线 CBDC 支付,这些智能卡可以加载资金并像实物现金一样使用。该试点将在南十字星大学和 RMIT 大学的校园内进行。作为试点的一部分,将向参与的学生发放预装了 CBDC 资金的支持 NFC 的智能卡。这是澳洲联储试点中由澳新银行支持的四项测试之一。另一个项目将测试雇主使用 CBDC 支付退休金作为传统支付方式的可行替代方案的效率和有效性,而第三个项目将根据 KYC 流程研究 CBDC 的发行。[2023/3/12 12:57:59]

关于IDO的“D”,有很多不同的解释。有人认为IDO是首次通过去中心化交易所发行的代币,也有人认为IDO是首次通过DeFi发行的代币。从名字的争议中也可以看到IDO变化。在最初阶段,IDO确实主要通过去中心化交易所来完成,但在AMMDEX上进行首次代币发行存在一些问题与隐患,比如“科学家”抢跑或“巨鲸”用户操盘造成一般用户IDO收益受损等,这使得一些项目出于社区动员和公平发行的考虑,将首次代币迁移至其他交易算法更复杂的DeFi平台上,待完成发行后再链接去中心化交易进行流动性做市。所以IDO的发展基本经历了DEX和DeFi+DEX两个阶段。从目前市场上主要的IDO模式来看,Uniswap和Balancer仍然采用兑换。两者的区别主要在于流动性构成方面。Uniswap并不是为了IDO专门开发的DEX,因此其IDO流动性与其他资金池的流动性构成一致。而Balancer则为IDO专门开发的一套模板流动性引导池LBP,其最大的特点在于允许发行方自定义资金池的权重,可以是线性的,也可以是指数曲线。Balancer认为,通过快速调整权重,可以降低池中代币的价值,阻止早期投机导致的价格飙升。

Watcher.Guru:币安CEO赵长鹏推特粉丝突破700万:金色财经报道,Watcher.Guru发推表示,币安CEO赵长鹏推特粉丝突破700万。[2022/10/3 18:37:55]

其他新兴的平台大多采用拍卖方式来发行代币,这里,拍卖的方式就更多种多样了。目前,提供固定汇率拍卖模式的平台较多,包括Bounce、Polkastarter和Sushiswap。以Polkastarter为例,发行方可以在Public和POLS两个资金池设置两种汇率,发行通常不设最低额度,但设最高限额。此外,比较值得关注的新方式还包括Mesa的批量交易拍卖。在这种模式下,发行方不需要提供买方流动性,买家可以使用许多不同的代币参与销售。这种拍卖不会低于预先设定的限价,在同一批量的拍卖中,所有订单价格相同,不存在套利。另外,Bounce是目前开放拍卖方式最多的一个平台,除了上述提及的一些拍卖方式以外,它还提供包括NFTLottery等特殊的拍卖方式。IDO与IEO相比,还有一个更大的区别,即在参与资格方面,IEO与交易所平台币深度绑定,参与IEO的用户必须持有一定数量的平台币,而IDO与DeFi治理代币的绑定程度要小得多,通常只在发行投票环节需要用到治理代币,实际参与时并不考量代币持有量,而是要求参与者完成KYC和注册成为白名单成员。但也有一些观点认为,KYC不够符合区块链精神,因为发行方可以对谁购买了多少代币获得更多的控制权。IDO收益:近10倍收益远高于持币或持股

新加坡副总理发布《金融服务业转型地图(ITM)2025》:金色财经报道,新加坡副总理兼财政部长兼新加坡金融管理局(MAS)副主席黄循财先生今天发布了《金融服务业转型地图(ITM)2025》。ITM 2025制定了进一步发展新加坡作为亚洲领先国际金融中心的增长战略。

其中包括,探索分布式账本技术在有前景的用例(如跨境支付、贸易融资和资本市场)中的潜力。

支持金融和实体经济资产的代币化(例如,Project Guardian是金融服务部门的一项合作倡议,旨在探索资产代币化的经济潜力和增值用例)。

实现数字货币连接(例如,如果新加坡金融管理局决定在未来发行数字新加坡元,Project Orchid旨在建立必要的技术基础设施和能力)。[2022/9/15 6:59:02]

PAData选取了IDO两个阶段的两个主要平台Uniswap和Polkastarter来观察IDO代币的收益表现,可以看到早期AMMDEXIDO的收益浮动区间较大,而近期Polkastarter固定汇率拍卖的IDO收益浮动区间非常小。从上币当天的收益来看,Uniswap上较早期的IDO的三种代币的平均收益倍数大约为3.27倍,Polkastarter上IDO的最近三种代币的平均收益倍数约为6.75倍,整体平均首日收益约为3.81倍。从历史最高收益来看,Uniswap上IDO的三种代币的平均收益倍数达到惊人的57.99倍,这主要受到UMAIDO高达127.2倍这一极端值影响,那么另外两种代币的平均收益倍数约为23.41倍,也非常高。Polkastarter上IDO的三种代币的平均收益倍数则要低很多,大约7.55倍,略高于首发当日。整体平均历史最高收益约为13.80倍。当前收益的情况也比较类似,Uniswap上IDO的三种代币的平均收益倍数约为36.22倍,Polkastarter上IDO的三种代币的平均收益倍数约为6.7倍。整体平均当前收益约为10.07倍。

汇丰银行携手牛津大学为员工提供金融科技培训课程:6月13日消息,过去几年,包括加密货币、区块链技术在内的金融科技产业发展迅速,因此企业必须加快员工在数字技术方面的培训与管理。2022年6月8日,汇丰银行宣布将携手牛津大学商学院,为来自汇丰各个业务领域的数千名员工提供金融科技培训课程,帮助他们了解数字化与平台、人工智能、开放银行等领域的发展现状,以便更好地设计数字产品和服务。[2022/6/13 4:21:40]

除了受到时间因素的影响以外,首发价格的高低也是造成收益区间大小的重要原因。由于AMMDEX的首发价格取决于流动性资金池的配资情况,这为“巨鲸”和科学家抬高一般投资者IDO价格提供了动力。固定汇率拍卖或其他更复杂的拍卖方式通过限制参与者的资格、限制首发价格、限制最高销售额度等手段控制了IDO价格的浮动,减少了用户之间博弈的空间,也缩小了IDO的收益区间。总的来说,IDO当前平均近10倍的收益仍然显著高于其他投资手段。PAData统计了2月以来A股新股的“打新”收益,结果显示,17只新股平均首日收盘涨幅约为1.73倍,其中最高的冠中生态也只有5.51倍。平均历史最高收益约为2.26倍,其中最高的曼卡龙约有9.43倍。平均当前收益只有1.55倍,其中仅冠中生态、极米科技和曼卡龙超过4倍。

以太坊网络当前已销毁243万枚ETH:金色财经报道,据Ultrasound数据显示,以太坊网络当前已销毁2,430,221.99ETH。其中,OpenSea销毁230,048.63枚ETH,ETHtransfers销毁225,127.05枚ETH,UniswapV2销毁133,529.10枚ETH。注:自以太坊伦敦升级引入EIP-1559后,以太坊网络会根据交易需求和区块大小动态调整每笔交易的BaseFee,而这部分的费用将直接燃烧销毁。[2022/6/10 4:17:12]

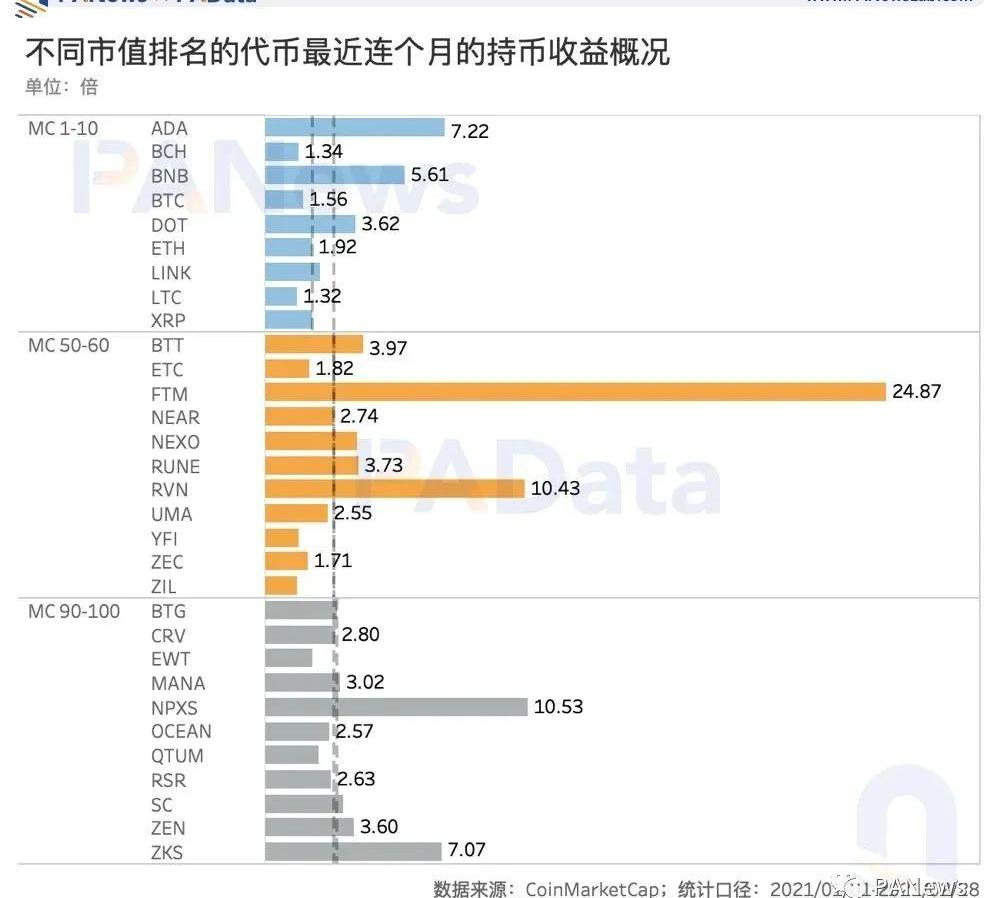

PAData还统计了其他数字货币今年以来的持币收益,结果显示,抽样的30种数字货币今年以来的平均持币收益约为2.74倍,其中市值排名90-100的数字货币今年以来的平均持币收益最高,约为2.81倍,市值排名1-10位的数字货币今年以来的平均持币收益最低,仅约为1.92倍。在不考虑时间效率的情况下,除了收益最高的FTM以外,其他抽样代币的持币收益都低于IDO收益。

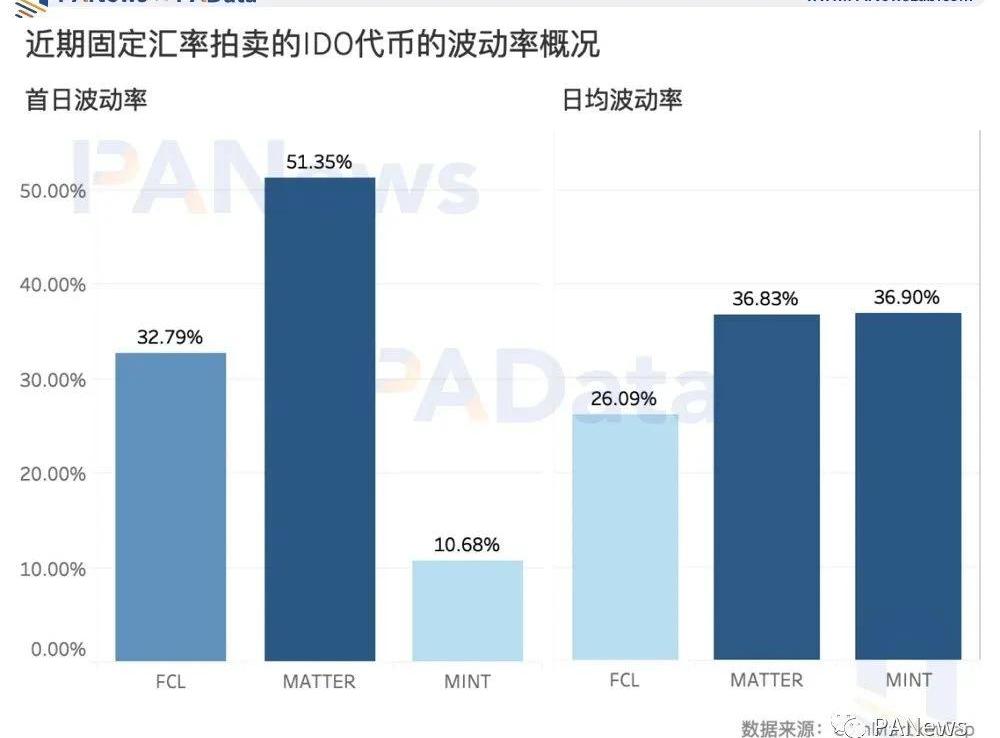

不过要声明的是,这里计算的收益倍数往往是盘面中的瞬时最低/最高价格,只能为了解收益区间提供一个范围参考。实际上,IDO的高收益伴随着高波动率。根据统计,Polkastarter上三种代币的首日平均波动率约为31.61%,历史日均波动率约为33.27%,显著高于一般数字货币的波动率。

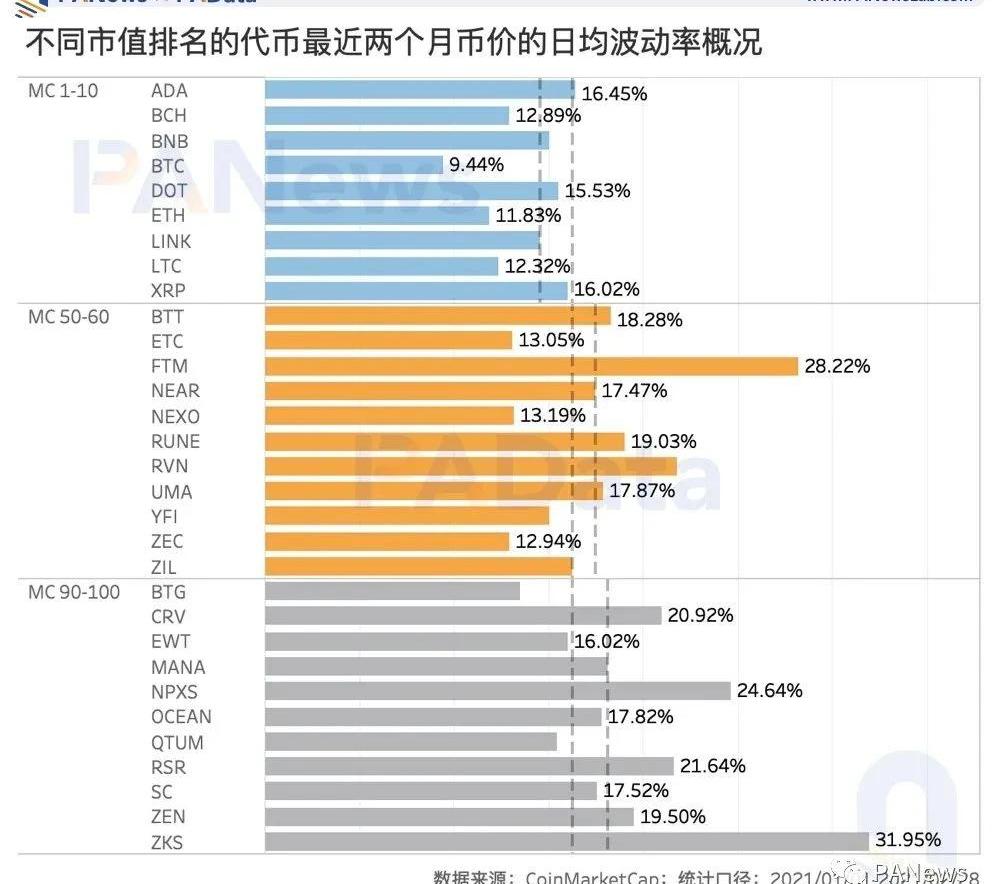

今年以来,30种不同市值排名的数字货币的日均波动率约为16.27%,其中市值排名1-10位的数字货币的日均波动率最低,约为14.51%,市值排名90-100的数字货币的日均波动率最高,约为18.10%。远低于近期IDO代币的波动率。

除了IDO,还有ITO、IFO值得了解

IDO已经成为目前较为流行的一种融资手段。不少DeFi项目在进行IDO后,会立刻连接到DeFi平台进行流动性做市,并启动流动性激励,这使得IDO不仅可以完成融资目标,还可以完成新项目的冷启动,更大程度调用用户的参与度。除了IDO以外,实际上近期还有其他新的首发形式值得关注。首先就是因MASK发行而闻名的ITO。顾名思义,ITO就是首次基于推特发行代币的意思,用户通过Twitter账号链接钱包即可参与抢购。MASK上线后暴涨至少20倍给ITO这种方式添了一把火,在MASK以后,mTSLA也在美东时间3月2日开启了ITO。项目方认为ITO可以在社交媒体上最大程度曝光代币,为项目带来流量。其次是IFO,这与去年流行的DeFi流动性挖矿有相似之处,即都是通过为DeFi协议提供流动性获得新代币,但不同之处在于,以往的流动性挖矿只能挖出本项目的治理代币,类似于种豆得豆,但IFO挖矿则是借助其他资产的流动性来挖新项目的代币,类似于种豆得瓜。比如,Pancakeswap上CAKE/BNB的流动性LP可以用来购买Helmet,这就是典型的IFO。Pancakeswap曾公开表示部分IFO的收益已经达到250%。从去年下半年进入牛市行情后,市场上的资金活跃,投资者的情绪也昂扬,各种高收益新玩法层出不穷的同时,用户也应该警惕风险,比如假币、资金盘。说明:参考《深度剖析IEO:平均盈利7.6倍哪家收益高?》。选择其中的POLS私募首发价格。

标签:IDOSWAPDEFTERaidoge币团队人员币圈swapPhoenix Defi FinanceMASTER价格

编者按:本文来自威廉闲谈,作者:陳威廉,Odaily星球日报经授权转载。2020年312/313,2021年222/223,都是值得铭记的日子,都是非常暴力的市场去杠杆的日子.

1900/1/1 0:00:00最近,NFT很火,为了追热点,于是写了这篇文章。针对NFT热潮,莱特币创始人李启威发推表示:2021年的NFT和2017年的1CO、2013年的山寨币之间有很多相似之处.

1900/1/1 0:00:00编者按:本文来自金色财经,Odaily星球日报经授权转载。下一代数字原住民将如何使用加密艺术作为数字世界的身份象征?我们生活在一个日益数字化的世界。人们在各种电子设备中花无数个小时.

1900/1/1 0:00:00编者按:本文来自链闻ChainNews,撰文:李启威,莱特币创始人,翻译:卢江飞,星球日报经授权发布。收藏品总是「不太靠谱」,因为许多艺术品能轻松、廉价且完美地被复制.

1900/1/1 0:00:00为什么小蜜蜂认为上周是BTC洗盘阶段,而不是BTC见顶了呢?首先,我们大部分人应该可以了解BTC市场是有庄家在操纵的。相信这句话应该不会有人质疑.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,Odaily星球日报经授权转载。自2017年以来,投资者一直在等待比特币ETF的批准,因为这种基金的存在是传统金融领域大规模采用和接受比特币的重要.

1900/1/1 0:00:00