朋友来电话,对我哭诉:他借贷挖矿正不亦乐乎的时候。三天在外忙,没有打开平台看,发现自己已经被清算了。由于有这个事情的发生,让我觉得非常有必要讲解一下DeFi借贷中一个很多人忽略又让很多人头疼的问题:清算机制。本文旨在解答如下问题:抵押率是什么?最大安全值安全吗?为什么我借贷的时候设置的是最大安全值以内还是被清算了?如何降低清算风险提高资金利用效率?目前借贷平台有很多,比如以太坊主网上的Compound、AAVE,比如火币生态链Heco上的借贷平台。各个借贷平台的基本清算逻辑是一致的,只是抵押率不同,所以,我会用Heco上的借贷平台举例子。抵押率与清算

DeFi借贷平台可以认为银行,举例,抵押房产从银行借款,评估价值为1000万,实际放款650万,没过几天房子跌了35%,就值650万了,那这个资产你如果不补钱的话,现在就可清算卖出了——这就是资不抵债,破产清算。同样道理,DeFi借贷平台也一样的,且更加明晰。以Heco上的某借贷平台为例。C平台上规定USDT抵押率为80%,意思就是存入1万USDT,最多可以借出来8000USDT等值的加密资产,如8000美金的BTC或者8000USDT或8000HUSD。对于不同平台,对于不同币种抵押率都有可能是不同的。比如Heco上的L平台,USDT的抵押率就是90%而不是80%。一旦超过抵押率,就有可能被清算。举例,你存入10000美金,借出8000美金的比特币,然后比特币涨了一点,理论上你就应该被清算。也就是资不抵债。抵押率和清算两者之间的关系是阴阳两面,触发最大抵押率就会被清算。如下图L平台的介绍:

某地址在3小时前买入约4.3万枚RPL:5月15日消息,据推特用户余烬监测,北京时间5月15日06:18:59,0xc965开头地址从币安转出1202枚ETH(约216万美元),后将ETH换成42,626枚RPL,均价为50.75美元。过去24小时,币安上的RPL/USDT成交量为272万美元。此外,该地址于昨日新创建。[2023/5/15 15:03:20]

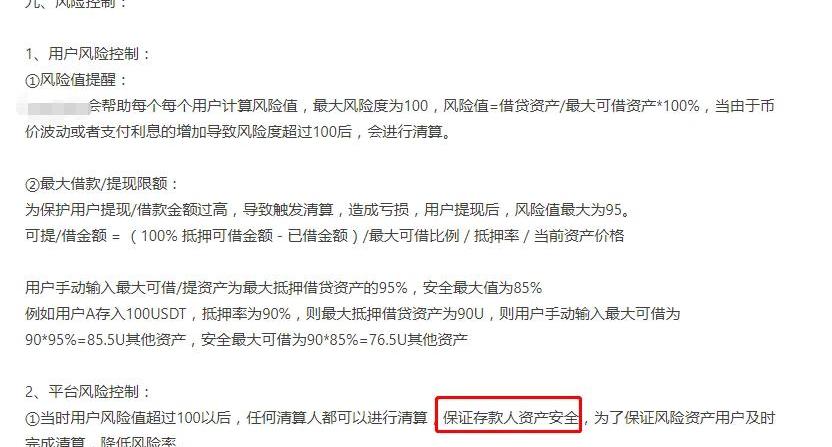

看红色方框内容,这里“保证存款人资产”指的是平台上其他存款人的资产,不是说被清算的人的资产,如果都不清算,整个平台资不抵债,别人的正常的借贷也会受到影响,所以,必须有清算机制才能使系统良好运行。资产清算后,对于你来说,就是完全没有了。安全最大值、使用率、风险值

Doodles 2可穿戴设备NFT“Genesis Box”将于3月31日开图:金色财经报道,NFT项目Doodles宣布Doodles 2可穿戴设备NFT“Genesis Box”将于3月31日开图。

Doodles此前表示,所有Genesis Box都将包含稀有物品,可能包含独家物品、Beta通行证等。[2023/3/24 13:23:43]

12月6日共有1万枚WBTC被销毁,创单日最高销毁记录:12月8日消息,据Dune Analytics数据显示,12月6日共有1万枚WBTC被打入合约地址销毁,创单日最高销毁记录。链上数据显示,被销毁的1万枚WBTC最初由0x8fd5开头的Nexo地址分两次从MakerDAO取出,最终转入0x18c5开头的Wintermute Trading地址后被打入WBTC合约地址销毁。[2022/12/8 21:32:05]

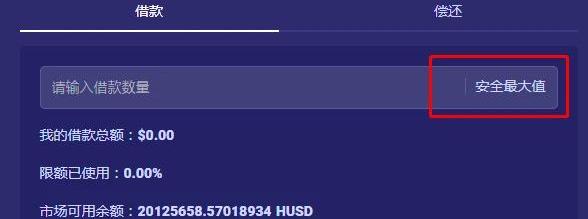

上图中是不同平台的叫法不同,背后的逻辑和表达的意思是一样的。以C平台为例,USDT质押率为80%,安全最大值平台默认为80%,如果你10000USDT,存进去,如果按照安全最大值借出USDT或者别的加密资产就是1万*80%*80%=6400美金。因为这里的“已使用”“风险值”都是指你借出的资金占用你能借出的资金的比例。你能借出多少资金对于C平台?你能借出80%,也就是你最多借8000美金,这时候如果你借出的是4000美金,那么,“已使用”就是4000÷8000=50%,你的“已使用”就是50%,而不是显示为40%。安全最大值安全吗?

美联储主席鲍威尔:稳定币需要被适当监管:9月8日消息,美联储主席鲍威尔表示,无担保加密货币在支付方面没有提供太多公共利益,这是一种投机性资产,稳定币需要被适当监管,稳定币可以在我们的金融系统中发挥作用,我们需要立法解决(稳定币)问题。[2022/9/8 13:17:41]

答案是有些情况下非常安全,有些情况下非常不安全。我们继续讲解。借入借出都是稳定币的情况如果存入是USDT等稳定币,借出的是稳定币,由于价格稳定,波动经常在1%以内,最大5%。那么,最大安全值当然很安全,为了提高资金效率甚至可以借出“质押率”的90%,也就是说,这种情况下你存入10000美金,借出9000美金,也没什么问题。借入借出资产有波动的情况如存入1万美金,如果按照“安全最大值”借出6400美金的BTC,那么,“安全最大值”也是非常不安全的,只需要6400美元的BTC涨价到8000美金,你的资产就会被清算。或者反过来,你存入了1万美金的比特币,而借出来6400美金的USDT,如果BTC价格下跌到6400美金÷80%=8000美金,价值1万美金的比特币现在价值8000美金了,你的资产也要被清算。这种情况下建议借出的资产整体不要超过50%或者40%,比如你存了usdt、BTC、ETH等,整体价值1万美金,你就借出来4000美金的加密资产,每天看一下,不要出现借出的资产短期价值翻倍的话,也问题不大。很多人为了保险对于这种情况往往只借出30%的资产。借入借出为同一币种的情况这种情况下,多数是因为要参与借贷挖矿。存入1btc最多借出质押率的btc也就是0.8BTC,你说两者价格一致,我可以借出100%可以借出的资产也就是0.8BTC,绝对不可以。依然被清算。原因是,借出的利息往往高于借入的利息,这个存粹的借贷利息都是币本位的。很快,借出的资产价值高于借入的资产价值的抵押率,清算开始。但是如果谨慎一些使用最大安全值,或者比最大安全值大一些没有问题。以C平台为例,存入1BTC,抵押率80%,借出安全最大值是80%,这时候你借出0.64BTC没问题,甚至借出超过安全最大值也没有问题,比如借出你可以借出的所有资金的90%,就是1BTC*80%*90%=0.72BTC。问题也不大。因为是同一币种,逻辑如同“借入借出都是稳定币”这一情况。注意:每个平台的抵押率不同,每个平台上不同币种的抵押率也有所不同,在参与借贷平台之前务必阅读平台的相关清算规则文档。总结

使用借贷平台还是要计算清楚,如果借入借出币种之间价格波动较大,就需要采用谨慎策略,最好经常去平台看看“风险值”“已使用”等显示的比率,这时候“安全最大值”并不安全,应降低借贷率;如果借入借出币种之间价格波动不大,如单一币种借入借出或者稳定币借入借出,则可以超过所谓的“安全最大值”。针对不同的情况,风险和资金利用效率的基本逻辑就是这些。

在前两天恐慌贪婪指数还能保持在55左右即贪婪的区间范围,今天的恐慌贪婪指数骤减,直接来到了38,进入了恐慌区间,可事实上前两天行情这样的情况下币价下跌的厉害,而今天币价反而有所上升.

1900/1/1 0:00:00文|Peter编辑|Tong出品|PANews去年流动性挖矿的兴起,促进了以太坊网络上DeFi生态的蓬勃发展.

1900/1/1 0:00:00三月将会是Rollup扩容方案的高光时刻。从进度看各个Rollup方案已经蓄势待发,有些方案已经明确将会在3月上线,而Rollup扩容方案的上线,将会为行业带重大影响.

1900/1/1 0:00:00最近两个月,不管是比特币和以太坊,还是BNB以及各类DeFi代币都以疯狂的势头上涨,虽然22号下午有一波回调.

1900/1/1 0:00:00编者按:本文来自Blocklike,Odaily星球日报经授权转载。Mask引发了海内外加密社区的新一轮讨论。这次的关键词在于「ITO」.

1900/1/1 0:00:00高性能公链Solana如何实现高效低成本运行?其与FTX/Sam/Serum/AlamedaResearch背后的真实关系是什么?兼容以太坊、实现双向跨链.

1900/1/1 0:00:00