作者|秦晓峰编辑|Mandy出品|Odaily星球日报

加密圈中,每个人都有自己的赚钱法门。有的人擅长一级市场投资,找项目,抢额度;有的人擅长二级市场交易,玩山寨,炒合约;还有的人擅长消息面获取,找信息,做波段……各显神通,关键是找准自己的路。然而,经历了两年多的币圈锤炼后,我却悲哀的发现,走别人的路,赔光自己的钱,上面的玩法,都没让我致富。最终,我对自己形成了清晰的认识:追涨杀跌,韭菜本菜。不过,韭菜也会学习,也能成长,摸爬滚打之后,我遇到了「期权」。作为加密市场中新兴的衍生品,期权交易似乎是机构的专业工具,鲜有散户涉猎。作为第一批吃螃蟹的人,我也通过期权交易获得了百倍以上的收益。而我的同事,本金7美元,最终收益12000多美元,收益率达到千倍。

所以,本文,我将讲述我们和期权的真实故事,为投资者提供参考。加密新生代衍生品:期权

我与期权的缘分,始于2020年年初。当时Bakkt、OKEx相继上线BTC期权交易,芝加哥商品交易所也对外官宣推出比特币期权。在此之前,加密市场中只有Deribit以及Jex等两家较为知名的期权平台。头部平台为何相继入局期权赛道?作为研究衍生品的记者,期权成功引起了我的兴趣,我也在第一时间体验了OKEx的期权交易,并撰文《期权是不会爆仓的期货》。在此也再次简单介绍一下期权:期权是一种在未来某个时间可以行使的权利,期权的买方向卖方支付一定数额的期权费后,就获得这种权利:在未来某个时间内以一定的价格买入或卖出一定数量的标的资产,这就是期权交易。期权产品一般有两种:看涨期权与看跌期权。如果对市场长期看好,则可以买入看涨期权,反之需要购买看跌期权。下面,我举个例子帮助大家理解。现在比特币价格是3万美元,韭菜小秦预计一个月后会涨到4万美元。由于手头上只有100美元,买现货嫌收益太少,做多期货合约又怕爆仓血亏,于是选择了期权交易。小秦和老王联系签订了一份合同,规定一个月后可以用3万美元的价格买一个比特币。为了证明这份合同有效,小秦给了卖家100美元作为定金。一个月后,比特币价格达到了4万美元,这时小秦可以支付3万美元履行合同,随后卖出到手的比特币。刨除成本,小秦赚了40000-30000-100=9900美元。另一种情况是,一个月后,比特币价格只有2万美元,此时小秦如果履行合同,则需要花费3万美元才能买来1个BTC,必然血亏。但他可以选择不执行合同,损失的只有定金100美元。同理,小秦也可以看跌比特币,则需要购买相应的看跌期权。关于期权原理性的解释,推荐阅读《期权是不会爆仓的期货》。当时不少人觉得期权门槛太高,不适合普通用户进入,给别人讲明白基本概念就需要半天。但我觉得,两年前加密期货市场也是新兴产物,散户操作也是一头雾水,但很快基础设施逐渐完善,交易量赶超现货,因此,潜意识中,我判断期权会成为未来几年衍生品市场的一匹黑马,将有越来愈多的交易所上线期权交易。事实也证明,头部交易所果然没有放过期权市场。在OKEx之后,币安、火币、Gate等多家老牌交易平台都开通了期权交易,期权市场也跑出了BitWell这样的黑马。初尝期权魅力,DeFi期权斩获第一桶金

Hegic 的 ETH、WBTC 平价期权已上线Arbitrum:3月16日消息,去中心化期权协议 Hegic 的 ETH、WBTC 平价期权(At-the-money)已上线以太坊二层解决方案 Arbitrum。[2022/3/16 13:59:09]

让我「小富」一把的期权,得益于一次采访。2020年8月,DeFi热潮风靡,各类DeFi代币层出不穷,一天涨幅20%的更是不再少数。已经从币安离职的JeffYoung创建了BitWell,推出了DeFi期权。8月12日,由于YAM池子添加MKR作为抵押品,带动其当日上涨超过30%,BitWell上当周看涨期权上涨逾150倍。也就是说,如果你前一天投入100美元购买当周MKR期权,当日获益超过15000美元。正是由于DeFi期权的造富效应,我们在第一时间联系了BitWell进行专访《专访衍生品平台BitWell》。当时的我,对于DeFi期权并不感冒,甚至觉得这种涨幅估计只是官方宣传用的,没有成交量。但自己真正尝试之后,也毫不例外上演了「真香定律」。8月30日,在NEST上涨超过30%达到了0.14USDT,我购买了NEST行权价格为0.11以及0.13的当周看跌期权,总计100张,成本为30美元。8月31日,NEST下跌了20%,一度达到0.12USDT。此时,我的账户已经获利超过200美元,利润率超过600%。于是,选择了平仓。如下所示:

二层原生期权协议Lyra融资330万美元,Framework Ventures和ParaFi Capital领投:据官方消息,Synthetix生态二层原生期权协议Lyra宣布完成330万美元融资,Framework Ventures和ParaFi Capital联合领投,机构DeFi Alliance、Divergence、Orthogonal、Robot Ventures、Apollo Capital、Magnet Capital以及个人投资者Synthetix创始人Kain Warwick和联合创始人Jordan Momtazi、Jinglan Wang(Optimism)、Aave创始人Stani Kulechov、Bankless创始人Ryan Sean Adams等参投。该笔融资将用于招聘员工以扩张工程团队。[2021/7/27 1:17:04]

自以为聪明的我,万万没想到,接下来我将错过一大波利润。从8月31日至9月4日,NEST开启了暴跌,跌幅最大达到60%;到了9月4日,NEST现货价格达到0.07USDT。此时,如果我的看跌期权没有平仓,累计获益可以达到5000美元以上。错过了这一次暴富机会,我意识到波动剧烈的DeFi项目很适合进行期权交易,于是整个9月都在研究期权。9月18日,在看到波场系的SUN萎靡不振后,我决定做空SUN。于是,再次斥“巨资”30美元,买入了200张当周看跌期权。最终的结果是,SUN瀑布式下跌,而我的看跌期权获得总计超过1800美元的回报,整体回报率超过6000%。其中单张看跌期权收益率,达到了16000%,这也是我期权交易中最高的一次。如下所示:

BitWell CEO Jeff Young:创新期权产品牛熊宝一周交易量突破400万美金:4月21日,衍生品交易平台BitWell在金色财经举办主题为“我们,即未来”的新产品发布会。BitWell CEO Jeff Young在发布会上表示,BitWell创新推出结构化期权产品牌牛熊宝beta版上线一周以来,得到了社群用户的积极反馈,截至发布会开始前,牛熊宝交易量已超过400万美金。牛熊宝Beta版于新加坡时间4月13日上线,为用户再次降低了使用门槛,不会爆仓,同时具备更高的灵活性和流动性。更多牛熊宝产品详情,用户可至BitWell官网查看并体验。[2021/4/21 20:43:16]

9月25日,NEST已经跌至0.04USDT,于是我选择继续开仓,做多NEST,再次斩获上千美元,而成本仅为20美金。如下所示:

几次DeFi期权获得不菲的收益,也给当时在DeFi现货上栽跟头的我,回了一波血。深感有福同享的道理,我决定邀请我的同事以及好朋友一起「致富」。但令我没想到的是,他们最终亏损出场。原因是,他们选择做空当时最强硬的LINK,最终在行权日来临时,期权归零。但作为期权小白的他们,也给了反馈:期权似乎并不难,上手也很简单。根本原因在于,针对这些小白用户,当时的BitWell推出了简易版的期权轻松选,小白用户只需要选择品种,再选择看涨或看跌以及杠杆倍数,就可以参与交易,就像交易现货那样简单。在BitWell的产品上,我似乎看到了期权的破圈之路。无独有偶,我发现币安也做了同样的改变,简化了期权进入门槛,并且效果卓越。BinanceFutures副总裁AaronGong曾表示,期权上线一周,交易量超过了10亿美金。主流币期权造富

观点:期权市场数据表明投资者预计比特币在盘整后迎来牛市:Longhash在微博表示,经过了近期的回调之后,比特币期权市场的投资者似乎正在期待BTC价格的上涨。虽然比特币出现大幅回调,但期权市场的投资者可能依旧对其中期前景充满信心。

根据交易量最大的加密货币期权交易所Deribit的数据,当11月26日比特币跌至16000美元区域时,期权市场的投资者在积极囤积比特币。自那以后,比特币一直没有再回落到16000美元区域,这表明交易者在该区域有很高的购买需求。期权和零售交易所的交易者可能对比特币的中期前景充满信心,这有几个主要原因。最明显的原因是越来越多的机构投资者开始接受比特币作为一种价值存储手段。[2020/12/15 15:16:54]

随着时间的推移,DeFi代币热度下降;并且DeFi波动性太大了,做市商很容易亏损,减少了卖盘。于是,从10月开始,BitWell修改了规则,将当周DeFi期权取消。而我和小伙伴们,也开始减少期权的关注度,直到XRP发生异变。11月21日,XRP从0.32USDT最高上涨至0.46USDT。此时,BitWell上XRP行权价格0.3USDT的当周看涨期权上涨超过2000%,再次吸引了我的关注。但我却选择逆势做空,从0.3USDT不断加仓看空期权,总成本也推移到500美元。如下所示:

OKEx完成期权交易系统维护:OKEx官方刚刚发布公告称,OKEx已于北京时间6月23日16:40完成期权交易系统维护。[2020/6/23]

最终,XRP上涨至0.78USDT,我的看空期权也趋于归零,这也是我期权操作中亏损最大的一次。但也总结出一个行之有效的操作方法:期权需要多空双开,即同时买入看涨、看跌期权。与期货不同,期权只要在行权日来临前,价格达到行权价格依然有效。举个例子,买入行权价格为0.3USDT的XRP看跌期权,行权时间为一周。如果未来一周现货价格先是涨到了100美元,看跌期权只是趋于归零,不会爆仓;价格在一周内再次回到0.3USDT以下,看跌期权依然可以获得收益。但如果开了期货,价格在涨到100美元后插针后,已经爆仓了。这也就是为什么期权可以多空双开,而期货不能多空双开的原因。期权多空双开后,不需要考虑行情走向,只要未来一段时间,价格向着一个方向走,产生的收益基本可以覆盖另一侧的损失。在第一次亏损后,我和我的朋友继续下注XRP期权,并且每次都是多空双开。之后的一个月,XRP在0.4USDT~0.65USDT不断震荡。由于多空双开,并且每次开了好几个档位,因此我的收益并不是很大,基本打平。同事A倒是操作得风生水起,7美元逐渐变成了300美元。转机终于来了。12月23日,美国证券交易委员会发文起诉XRP,导致其价格大幅跳水,24小时内暴跌60%。长期以来一直多空双开的我们,终于吃到了一块大的肥肉。同事A的300美元变成了8000美元,而我也获得近万美元收益。如下所示:

在XRP之后,我们再次转换战场,征战BTC、ETH期权。由于1月初的两周波动性较大,我们也自然获得不菲的收益。经过几轮的操作,同事A的资金量,最终达到了12000多美元。相较于其成本7美元,涨幅接近1700倍。

而在操作过程中,我们也多次错失良机。比如1月4日,我们当时拿着BTC看跌期权,在获利1000美元后就进行了平仓。如果不平仓,那份看跌期权收益可以达到上万美元。这样的例子不在少数,每一次「失误」都足以让你怀疑人生。期权:风险与收益并存

说完了期权的收益,相信很多人已经跃跃欲试。先别急,下面这些内容才是干货。其一,期权在特定时间内是不会爆仓的,无惧插针。但用户需要清楚,在到达行权日时,如果依然未能达到行权价格,期权将直接归零。某种程度上,这也是爆仓,只不过给了缓冲时间。如下所示:

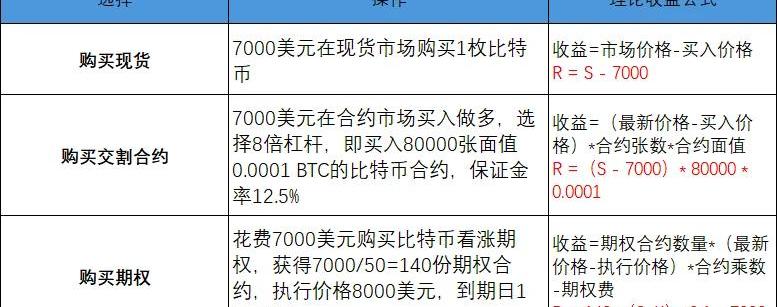

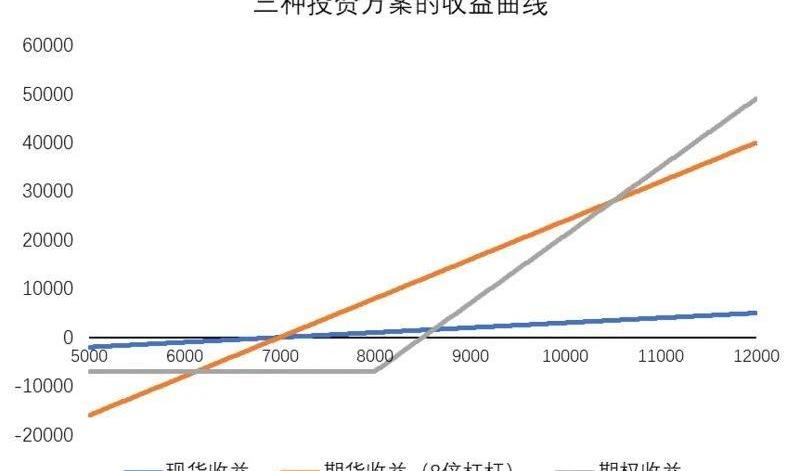

其二,期权更加适合波动行情,例如近期BTC的日波动幅度都在10%左右,适合操作期权。如果没有波动,或者波动较小,则行权日来临时,期权产生的收益可能难以抵消亏损。其三,与现货以及期货交易相比,期权交易收益并不一定是最高的。假设目前比特币市场价格为7000美元,投资者购买了现货、交割合约和期权三种产品。具体操作如下表所示:

将三种投资方案收益做成图,如下所示:

当“买入价格<最新市场价格<期权执行价格”时,期货收益高于期权,而期权却出现期权费亏损;但如果比特币价格一直上涨,则期权收益要远远高于其他两种手段。其四,目前各家期权平台的机制不尽相同,一些期权平台定价紊乱,直接影响用户收益,建议选择较大的、口碑较好的平台进行交易。我的故事和期权交易相关的内容就介绍到这里了。如果你想了解更多的期权交易相关资讯和其它财富机会,欢迎持续关注Odaily星球日报。

标签:BIT比特币BITWWELLArbitrage Token13年如果买了5万比特币怎么办BITWALLETGivewell Inu

编者按:本文来自EOSCannon,Odaily星球日报经授权转载。对冲基金Arca首席投资官JeffDorman更新Twitter表示他对EOS的看好.

1900/1/1 0:00:00编者按:本文来自金色财经,Odaily星球日报经授权转载。珍妮特·耶伦正式成为美国第78任财政部长.

1900/1/1 0:00:00编者按:本文来自链闻ChainNews,星球日报经授权发布。「看球,不玩球星卡,你说这东西也能收藏?有点意思......」当我在身边好几个球友那得到了相似的答案后,好像搞明白了NBATopSho.

1900/1/1 0:00:00本文来自:哈希派,作者:哈希派分析团队,星球日报经授权转发。

1900/1/1 0:00:00昨天行情自开盘后回调至28800美元附近就持续反弹,基本上是反弹了一整天,直到今天的凌晨三点,价格也从最低的28800美元反弹到了33800美元上方,日内反弹幅度达到了5000美元.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:GREGTHOMSON,Odaily星球日报经授权转载.

1900/1/1 0:00:00