治理代币”这个词,真的)指的是会给其持有者分发项目的手续费分红,同时使持有者在治理中获得一定的投票权的代币。以SUSHI为例,这是sushiswap交易所的原生token。你把SUSHI锁进Sushibar合约内,就能获得与交易所整体交易额的0.05%成比例的分红。同时,你还能获得“Sushipowah”,代表在Sushiswap的链下治理系统中的投票权。过去一年来,像SUSHI这样的代币,可谓是最火热的辩论话题,也使得密码学货币世界的爱好者们研究者们分成了两个阵营。一方认为,这种代币就是一种债务,越少越好,通常他们的质疑会这么来表达:“XYZ要这个代币有什么用?”。我曾经也坚定地支持这一方,现在我发现我倒向另一边了,我认为代币既是有必要的,也是一种重要的激励机制。我解释一下我是怎么改变看法的。我先列举一下反对代币一方的说法,主要有三种意见:治理程序自身就是一种攻击界面,因为坏人也可以更改协议的规则,而且在最糟糕的情况下,能偷走用户的存款。这就跟使用智能合约的初衷背道而驰。我们建设密码学货币世界,就是为了打败那些寻租的大公司和机构,代之以开放和公平的协议。从用户处收取租金是开倒车,违背了我们的信念。因为协议是开源的,任何人都可以复制过去,所以均衡状态下,租金总会是0。而趋向均衡只是时间问题,所以治理代币的价值最终总会坍缩为0。所以,今天兜售这种代币的人无一例外都是子。治理与安全性

观点:若与CFTC的和解金为10亿美元,只是币安一个月的收入:金色财经报道,Primitive Ventures CEO DoveyWan在推文中表示,如果币安与CFTC的和解金为10亿美元,这只是币安一个月的收入。DoveyWan写道:“摩根大通因不当行为和市场操纵支付了有史以来最大的9.2亿美元的CFTC罚款,我认为Binance可以超过,只是使用10亿美元作为假设数字”。

CFTC在其诉讼文件中提到,截至2021年5月份,币安来自衍生品交易业务的月收入达到11.4亿美元。[2023/3/28 13:29:40]

先说清楚,我认为第一个论点是非常合理的。密码学货币网络和应用的大部分价值都来自于其本身“难以更改”。这使得用户能够信任这些应用,相信它们会忠实地执行承诺,而开发者也可以放心在上面开发,无需担心平台风险。将治理加入到一个并不需要治理的系统上,会颠覆上述优势。如果我们允许人类自上而下地改变一个系统,那就没有上述的保证可言了。而且,因为治理程序确实能通过对用户非常坏的改变,所以用户要用治理费用来贿赂参与者,使他们倾向于采取善意行为而非恶意行为。换句话来说,一个应用的安全模型,就此从密码学模型转变为经济模型——绝对是更糟了。这种想法可以追溯到BTC本身。一些批评者指出,我们是给矿工支付了很多钱来保护网络,但也只有矿工自己能攻击网络!所以我们为什么要给这些暴徒保护费呢?如果我们能完全不要矿工,同时保护我们的货币,那肯定是更好的选择。但如果不能,比特币就还需要人类输入来排序交易和区块。所以我们需要给人类工作者足够多的钱来激励他们保持善良。对DeFi内许多系统的当前版本来说,上面这条式子都是对的。Compound或Maker必须依靠人类输入才能运作,因此需要收取手续费。这是因为变化所产生的风险不是孤立的。新增质押品时需要有人进行把关,否则一旦质押品出现问题,将会危及整个系统。Uniswap和Sushiswap则不同。每个流动性池都是一个独立的实体。如果某个流动性池因其中一种代币归零而干涸,风险不会蔓延到其它流动性池。因此,在创建新的流动性池方面是不需要进行治理的。因此,一些项目需要人类输入才能运作。那么,“收取手续费是不道德的”和“手续费过于昂贵”等论点对于这些项目来说是站不住脚的,因为不收取手续费的对等项目是不可能存在的。这并不意味着Uniswap和Sushiswap不应该发行代币。事实上,我将明确表达我的观点:它们应该发行代币。追求代币价值最大化,不应该仅仅因为开发者想给自己的代币加个功能就走向治理最大化。即使项目发行了自己的原生代币,治理最小化依然是王道。

观点:在缺乏监管的情况下,古巴对加密技术的兴趣激增:在古巴对加密技术兴趣激增之际,该国尚未出台后续监管措施。古巴加密交易所Qbita创始人Mario Mazzola表示:“比特币的使用量和数量目前在古巴呈爆炸式增长。在古巴,与加密相关的活动的监管地位尚未界定。在这种监管的不确定性中,许多企业家开始将他们的商业活动转移到这种全球性的、更强大的货币上。”(Cointelegraph)[2020/11/11 12:20:53]

寻租的道德问题

偶尔也该提醒一下人们,资本主义制度是如何创造财富的。资本主义的优点在于实现社会激励和个人激励的高度统一。资本主义顺应人们自私的天性,同时让人们通过互相服务来造福社会。有人认为,为他人提供服务来获得报酬的行为是“不道德的”。我认为这个观点很不符合逻辑。我认为,DeFi能成为创新速度最快的市场不足为奇。之所以有那么多人才涌入DeFi,是因为他们可以在这一过程中致富。如果我们在这个领域负有道德责任,不应该尽可能减少寻租,以此摆脱资本主义制度。相反,我们应该确保我们为该领域设定的道德标准符合人类的行为倾向,并引导这股力量为所有人创造一个更好的世界。市场机制将确保租金始终维持在必要水平之内。项目启动问题

观点:比特币长期持有数量增加,投资者对比特币信心非常坚定:数字资产管理公司灰度(Grayscale)表示,目前对比特币的投资模式与2016年初的趋势一致。灰度研究主管Phil Bonello报告称,越来越多的投资者持有比特币。在灰度的持有者与投机者指数中,持有者持币百分比(一到三年未移动的BTC)在不断上升。与此同时,投机者代币的百分比(过去90天内已移动的BTC)呈下降趋势,就像2016年一样。根据Bonello所说,持有者持币数量的增加是潜在的看涨指标,而投机者代币的增加则是看跌指标。他还指出,比特币的持有量在一年多的时间里从未达到过这么高的水平。Phil Bonello说:“这一指标表明,当前投资者对比特币的信心非常坚定。虽然这是一个供应方面的衡量标准,但它也证明了对比特币作为一种价值储存手段的需求,而不是交易。似乎投资者对持有比特币感兴趣,尽管其波动性很大。”(The Daily Hodl)[2020/8/23]

代币怀疑论者认为,由于协议可以被分叉,均衡租金将是零。我越来越觉得这个观点很离谱。原因有两点。第一,如果没有租金,那么从一开始就没有分叉的价值:如果无法奖励早期采用者,很难与现有网络竞争。这些奖励需要从某个地方获得。有人会反驳说,比特币就没有租金。没错,比特币确实没有租金,但不是没有代币,而且从许多方面来说比特币都是为了达到同样的目的。比特币一开始没什么用,但是人们知道一旦它将来发挥用处,那么每个比特币的价值将会暴增。因此,人们买入并交易比特币,以此增加比特币的流动性,并改善其公众形象。

观点:央行数字货币跨境支付将比预期更早出现:Cypherium区块链创始人Sky Guo预测,央行之间CBDC的发展使得欧盟、中国和美国有可能比预期更早地率先进行跨境支付试验。他还指出,各国对CBDC的审批方式不同,使用的系统和技术也不同。除非跨链互操作性问题能够得到解决,否则诸如与各种支付系统交互之类的障碍可能会阻碍CBDC的全球采用。(Cointelegraph)[2020/7/16]

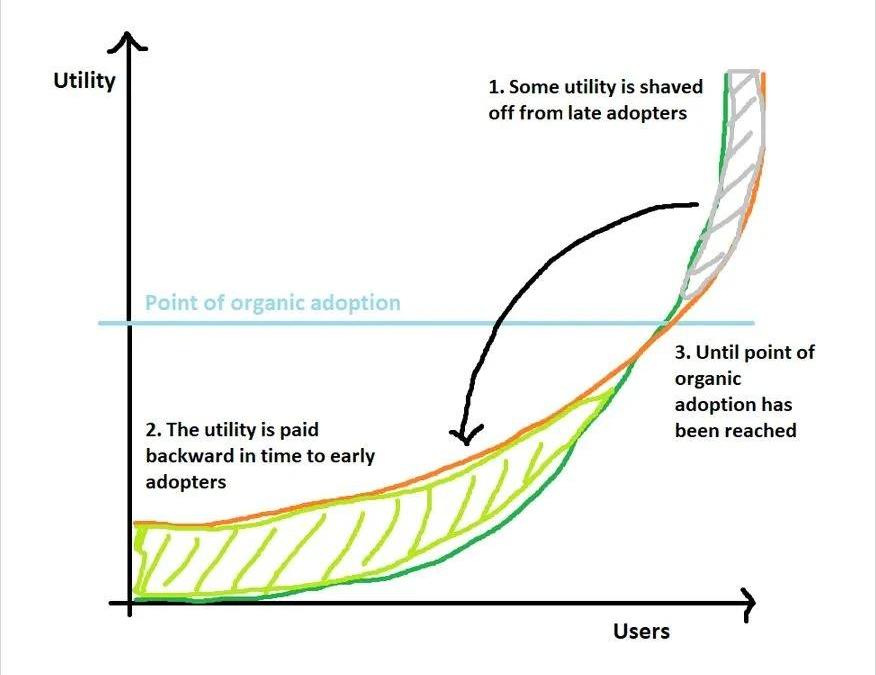

-一则德国寓言:BaronMünchhausen抓住自己的头发,将自己带离泥潭。-如果你是比特币的早期用户,一旦比特币起飞,你将获得巨大的收益。因此,这会激励人们尽早入场。但是,如果你将比特币与以太坊上最大的去中心化交易所Uniswap相比,后者没有这种激励作用。如果你是Uniswap上的早期流动性提供商或交易者,你反而会吃大亏:用户体验太差、市场流动性太低,而且缺少天然的吃单者。这并不意味着不会有早期采用者,但是Uniswap必须让用户觉得它的系统有用。对于早期网络来说,这是个很大的限制。想象一下,如果比特币的价格无法上升,只有那些立马就需要用它来交易的人才有直接的激励去拥有它,那么比特币根本活不到今天,因为没有哪个用例可以形成一个足够大的体量。正因如此,对于网络和双边市场来说,让早期采用者从后来的采用者那里获得好处是如此重要。

观点:IEO本身并不坏,但必须制定适当的规则:SMC.Capital合伙人Mik Mironov在接受采访时表示:“我不认为IEO已经死了,也不认为IEO本身很坏。众筹在大多数主要经济体仍然活跃,所以这种融资方式应该对投资者开放。然而,我们认为需要有公平的做法,行业必须制定适当的规则,以确保不会出现任何像我们以前在这么多IEO中看到的那种疯狂的倾销行为。我们确实需要这种融资方式,我希望这种方式能够继续下去,希望交易所能够对项目提供公平的对待,确保只有最好的项目才有机会通过这种方式筹集资金。”(BeInCrypto)[2020/4/28]

这也是为什么我认为由Synthetix和Compound领头的挖矿一般化是如此重要。这些项目已经找到了一种方法来度过艰难的早期采用阶段,即,将未来接受者的效用付给早期采用者,让双方的效用函数趋于平滑。吸引并留住开发者

我们已经解释了资本主义制度的优点是顺应人类自私的天性。人们要能相互服务,而不是自给自足,这是不现实的。这也是代币能够实现的:它们可以让各个项目募集资金,从而雇佣开发者、设计者和社区管理者等等。否则很难找到这么多志愿者。这时,人们通常会提出两个反对观点,这取决于他们来自哪个社区。比特币支持者会说:“但是比特币就没有预挖矿,看看它如今的地位。”比特币致力于解决人类社会最根本的问题之一,即,硬通货。因此,比特币可以吸引志愿者出于意识形态的原因而非赚钱的目的做出贡献。然而,并非每个项目都能做到这点,也不应如此。还有成千上万个问题等待解决,这些都能让整个世界大变样。以太坊支持者会说:“Uniswap就是依靠以太坊基金会的赠款成立的”。但是,以太坊基金会的资金本身就是靠预挖矿得来的。如果Uniswap之后没有拿到风投来雇佣更多人才,Uniswap绝对无法发展到像今天这样。这些投资者不是因为自己想用Uniswap才投资的——Uniswap从一开始就计划发行代币,这就是Uniswap可以拿到投资并获得成功的原因。自比特币之后,再也没有其它项目不依靠奖励早期贡献者并且只是模仿比特币就成功实现自引导。即使是有公平发行之称的门罗币,也因为矿机程序问题被斥为变相预挖矿。或许我们不应该予以谴责,只需要承认很少有人会愿意在长达数年的时间里无偿为某个高度投机行为作贡献。以网络效应作为壁垒

我们已经可以确定,将后来采用者的效用代币化奖励给早期采用者的协议很有可能会超越完全依赖于自然增长的协议。现在最后一个问题是,如果属于前一个类别的项目发展壮大,其他人是否可以分叉这个项目并去除手续费/代币,将其效用社会化?首先,请记住依赖于人类输入的协议永远无法去除手续费,因为要靠手续费来激励矿工/治理者。这样一来就只剩下那些不依赖人类投入就能运作的项目了。新的分叉项目必须打破现有项目的网络效应壁垒。例如,Maker和Synthetix的网络效应以合成代币的形式存在。任何分叉一开始都是零担保品和零合成资产。如果没有直接的经济激励,就很难让市场上的交易双方共同转移到新的系统上。新的系统虽然使用成本较低,但是品牌知名度低、流动性差,而且没有开发者,没有社区,也没有与其它项目整合。总的来说,我认为超出一定规模的项目很有可能能够抵御分叉。问题是项目如何实现规模化。结论

相比传统公司,密码学货币项目的一大劣势在于,它是开源的,很难将创新变现。这就是为什么,凡是很成功的密码学货币项目依靠的都是网络效应作为壁垒。然而,新的网络很难启动。总体而言,代币和流动性挖矿都是很高明的创新之举,可以打破现有网络的网络效应,在双边市场中引导流动性。不要只顾着想“XYZ要这个代币有什么用?”,再想想“XYZ如何支撑这个代币?”如果想通了这个问题,那么XYZ成功的概率将大大上升。

标签:比特币SWAPUNIUniswap比特币行情分析及最新消息1小时前Hiswap TokenYummi Universeuniswap币总量

MXC抹茶内容中心出品文/吴盐、苗苗、戈多Godot一、USDT增发频繁,增发金额环比上涨700%随着加密行情的急速动荡,稳定币在2020年的增发与销毁频繁发生.

1900/1/1 0:00:00XRP被SEC调查的后续影响还在继续,昨天晚上应该是整个币圈除去BTC以外的灾难,如果稍微回溯上次的话,刚好是11月26日感恩节假期是发生过同样的下跌事件.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:Wendy,星球日报经授权发布。注:本文来自Synthetix创始人Kain。很难相信从2020年1月1日到现在才365天.

1900/1/1 0:00:001inch的豪华空投,让DeFi玩家们度过了一个难忘的圣诞节。这篇文章,一起看下1inch所在的DeFi聚合器领域是什么,想解决什么问题,有什么有意思的项目。也许下一个空投的项目就在里面.

1900/1/1 0:00:00编者按:本文来自萌眼财经,Odaily星球日报经授权转载。概要过去一年,主流公司纷纷进入区块链领域。与此同时,加密创业公司和项目也取得了惊人的进展,并推出了大胆的新尝试.

1900/1/1 0:00:00本文来自:哈希派,作者:哈希派分析团队,星球日报经授权转发。

1900/1/1 0:00:00