MXC抹茶内容中心出品文/吴盐、苗苗、戈多Godot一、USDT增发频繁,增发金额环比上涨700%

随着加密行情的急速动荡,稳定币在2020年的增发与销毁频繁发生。尤其在市场行情波动最为激烈的3月份,增发与销毁次数最多,增发数额也在该月份达到最高。以USDT为例,根据tokenview链上数据,截止2020年12月7日,USDT总共增发6892次,增发总金额为196.7亿美元。其中2020年共增发3466次,占增发总次数的50.29%;增发总额为155.63亿美元,占增发总金额的79.12%,相比2019年增发总额环比上涨7倍。于此同时,稳定币整体市值也从3月份开始不断激增。根据stablecoinindex数据,截止12月7日,稳定币总市值已突破234亿美元。

本文认为,导致稳定币增发和市值增长的原因主要有四个:1.年初,加密市场出现暴跌行情,投资者在恐慌情绪下将风险资产换成避险资产,导致资金逃入稳定币,推高了对稳定币的市场需求。彼时,稳定币USDT的市值从3月底的46亿美元增加到5月份的88亿美元,翻了一番,增长了191%。2.在市场下跌后,部分仍对BTC等加密资产持有信心的投资者回来抄底,以及部分机构交易者在期货和现货差价最大时回来套利,共同增加了对稳定币的流动性要求。为应对稳定币的流动性需求,增发成为最快手段,导致稳定币整体市值不断增长。3.8月至12月,DeFi流动性挖矿和BTC牛市掀起行业热潮,抵押衍生品受欢迎程度激增,带动主流币价格上涨,看涨情绪涌动,场外资金携带现金储备涌向稳定币,以便在适当时机快速入场。导致稳定币流动性增加。4.在全球资产深陷流动性危机的背景下,被称为数字美元的稳定币承载了一定的流动性需求,吸引圈外资金流入。同时,在全球面临新冠病危机的背景下,跨境支付、汇款、转账成本变高,为跨境支付提供便利性的稳定币吸引了部分圈外资金。增发作为“量化宽松”手段,一边可以解决流动性问题一边可以降低场外溢价率,将稳定币保持在于美元1:1比率上。最终导致稳定币整体市值上升,尤其在币价急速波动的背景下,稳定币市值上涨幅度尤为亮眼。二、机构偏爱DeFi动作不断,对冲基金收益率高达441%

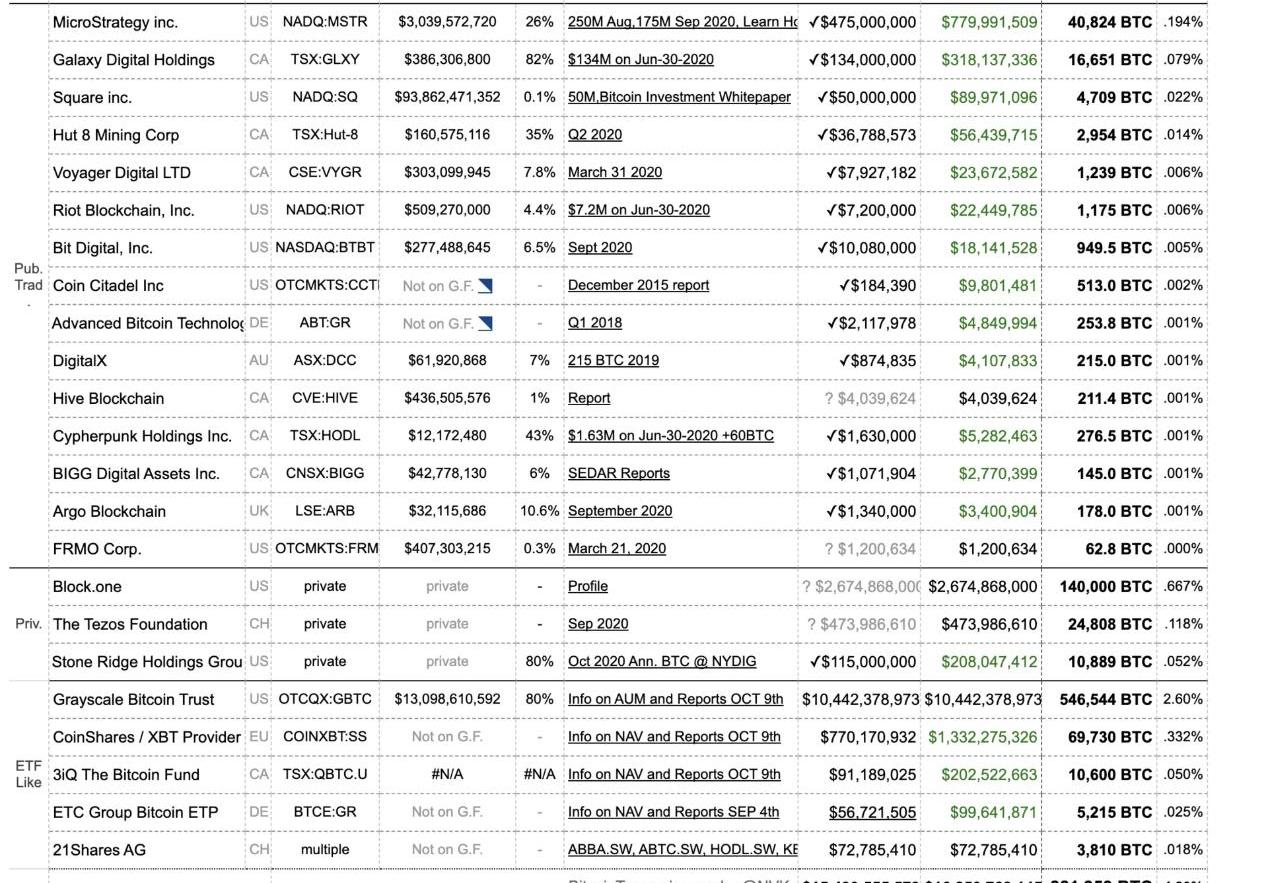

2020年以来,投资机构和上市公司加快了布局BTC的脚步。根据BitcoinTreasuries数据,目前,有大约88万枚BTC由机构和上市公司持有,约占总量的4.20%,价值169亿美元。其中包括美国软件巨头MicroStrategy、资产管理公司Grayscale和GalaxyDigital,以及JackDorsey的移动支付平台Square。

随着MicroStrategy9月份大笔购买BTC以来,上市公司所持有BTC的数量有所上升。这一趋势意味着主流上市公司对BTC的兴趣与日俱增,关注或持有BTC的同时,将其作为价值储存手段以及对冲通胀的工具。投资机构更是动作不断,本文梳理了2020年9月至今管理资金超过3亿美元的机构的一些动作,从这些动作中可以大致看到他们对DeFi的偏爱。

MXC抹茶上线RAY,开盘上涨21.2%:3月18日,MXC抹茶创新区上线RAY。RAY开盘价格为6.86USDT,当前最高报价9.99USDT,最高涨幅21.2%。

资料显示,Raydium(RAY)是首个基于Solana区块链和Serum去中心化交易平台的自动化做市商和流动性提供方。[2021/3/18 18:58:20]

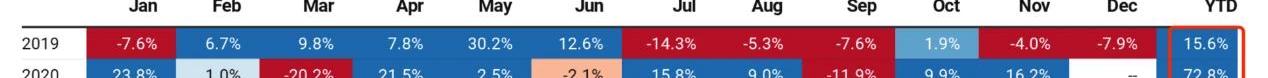

另外,根据NilssonHedge数据,2020年加密对冲基金的平均收益率高达72.8%,而2019年的平均收益率为15.6%,几乎翻了5倍。

于此同时,股票对冲基金平均收益率为2.6%和5.7%:

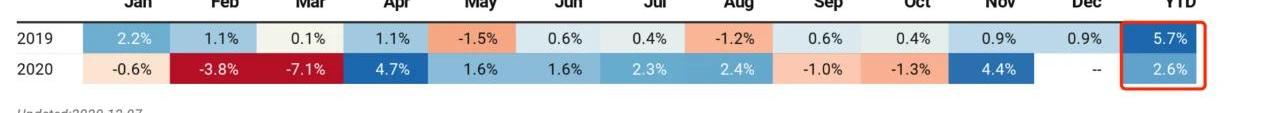

其中,2020年表现最好的top10加密对冲基金收益率高达233%-441%:

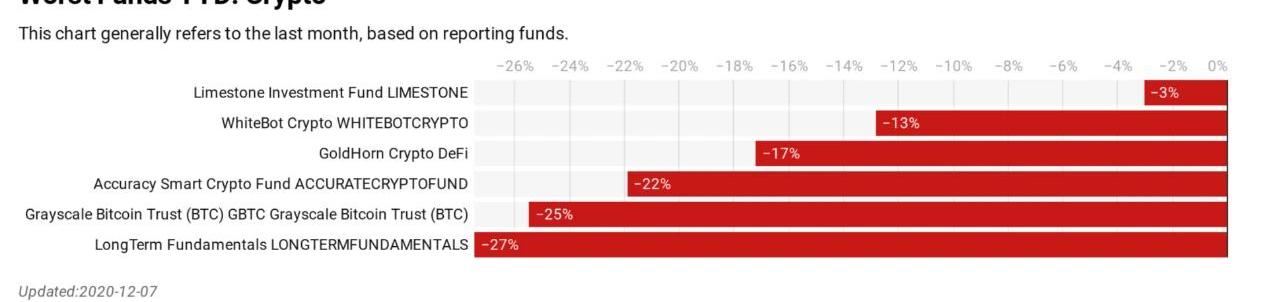

表现最糟糕的六只加密对冲基金收益率为-27%到-3%,其中包括灰度旗下的BTC基金,亏损25%:

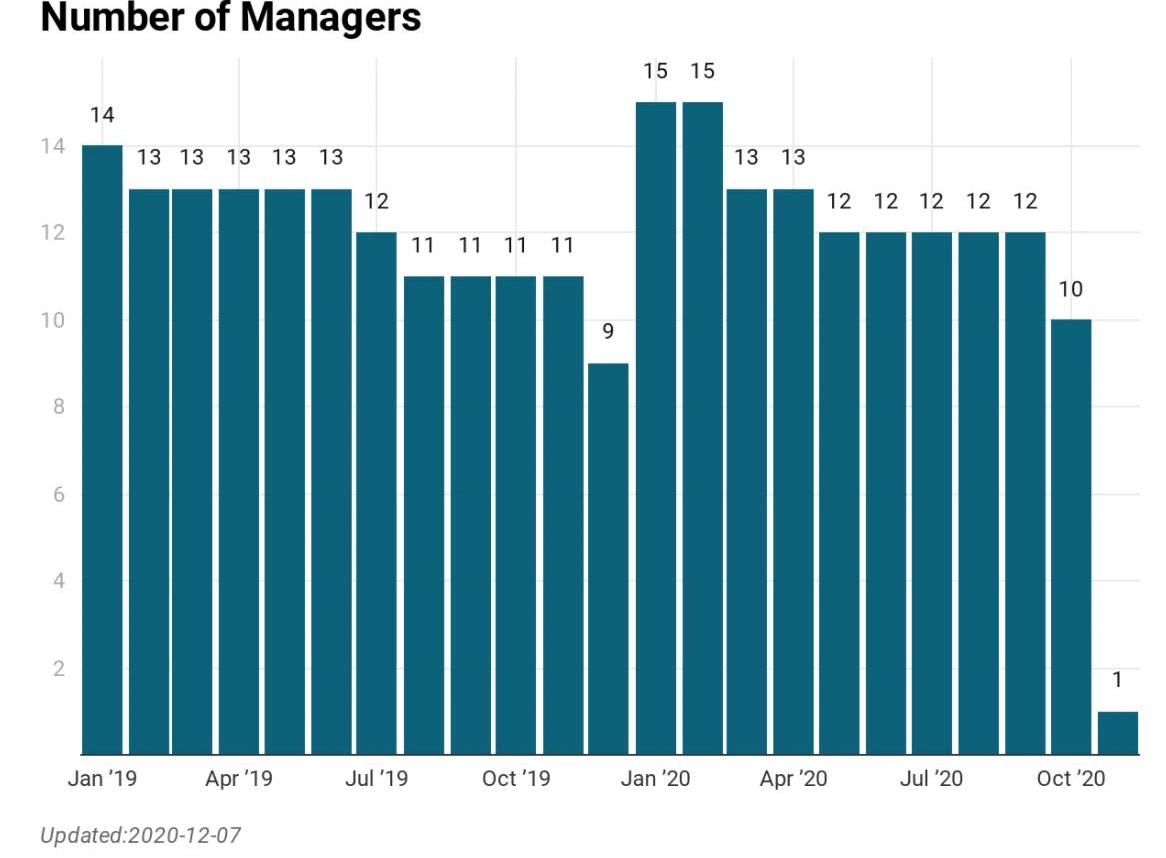

机构投资者的数量也在持续增加,2019年共新增144家机构投资者,2020年共新增127家。

实际上,根据四大审计公司普华永道和艾尔伍德资产管理服务公司的调查,全球150家最大的加密对冲基金中,有63%是在2018年和2019年推出。相应的,从2018年到2019年底,全球加密货币基金的资金总额从10亿美元增长至20亿美元,到2020年底,这一数字已经翻了三倍。与主流资产类别相比,这些金额仍然很小,但增长率表明了该行业的发展方向。三、2020三个季度现货期货交易量均已超过去年四季度之和

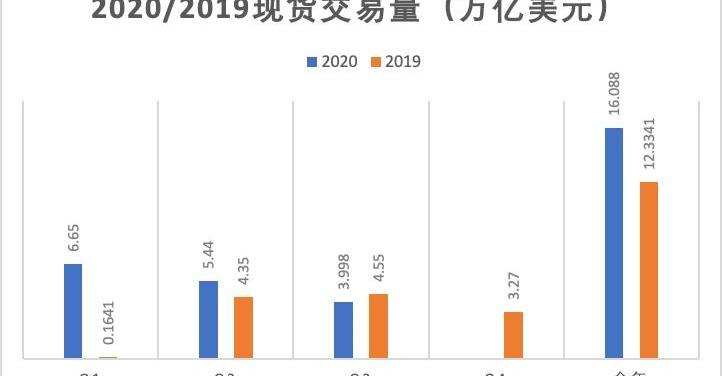

根据网络数据,2020年前三个季度的现货交易量已达16.088万亿美元,超过2019年四个季度的交易量之和。

其中日交易量最高达153.2亿美元,同2019年最高点64.2亿美元同比上涨138.63%。

CVT于9月28日20:00正式登陆MXC抹茶交易所:据官方消息,CyberVein为了进一步促进CVT在国际市场的价值自由流动,于2020年9月28日20:00已正式上线MXC抹茶交易所(以下简称MXC)。

CyberVein为庆祝CVT上线MXC,还在该平台还特别安排了多场福利活动。一、开放充值功能和开通CVT/USDT的交易对;二、开启为期5天的CVT交易大赛;三、CVT全球大使JACK于今晚20:00做客MXC社区举办AMA。

此外,在今晚举行的AMA活动中,收看直播并参与抽奖活动,就有机会获得100个CVT。

据OKEx交易所数据显示,CVT今日涨幅最高已超30%。今日内CVT市值排名已上升16名,目前市值在全球排名前44名。[2020/9/28]

2020年前三个季度的加密货币期货合约交易量已达6.964万亿美元,超过2019年四个季度的交易量总额。

其中2020BTC期货合约日交易量高达8291亿美元,相比2019年最高点3347亿美元同比上涨147.71%。

四、DeFi降临,抵押、预言机、流动性挖矿概念先后爆发

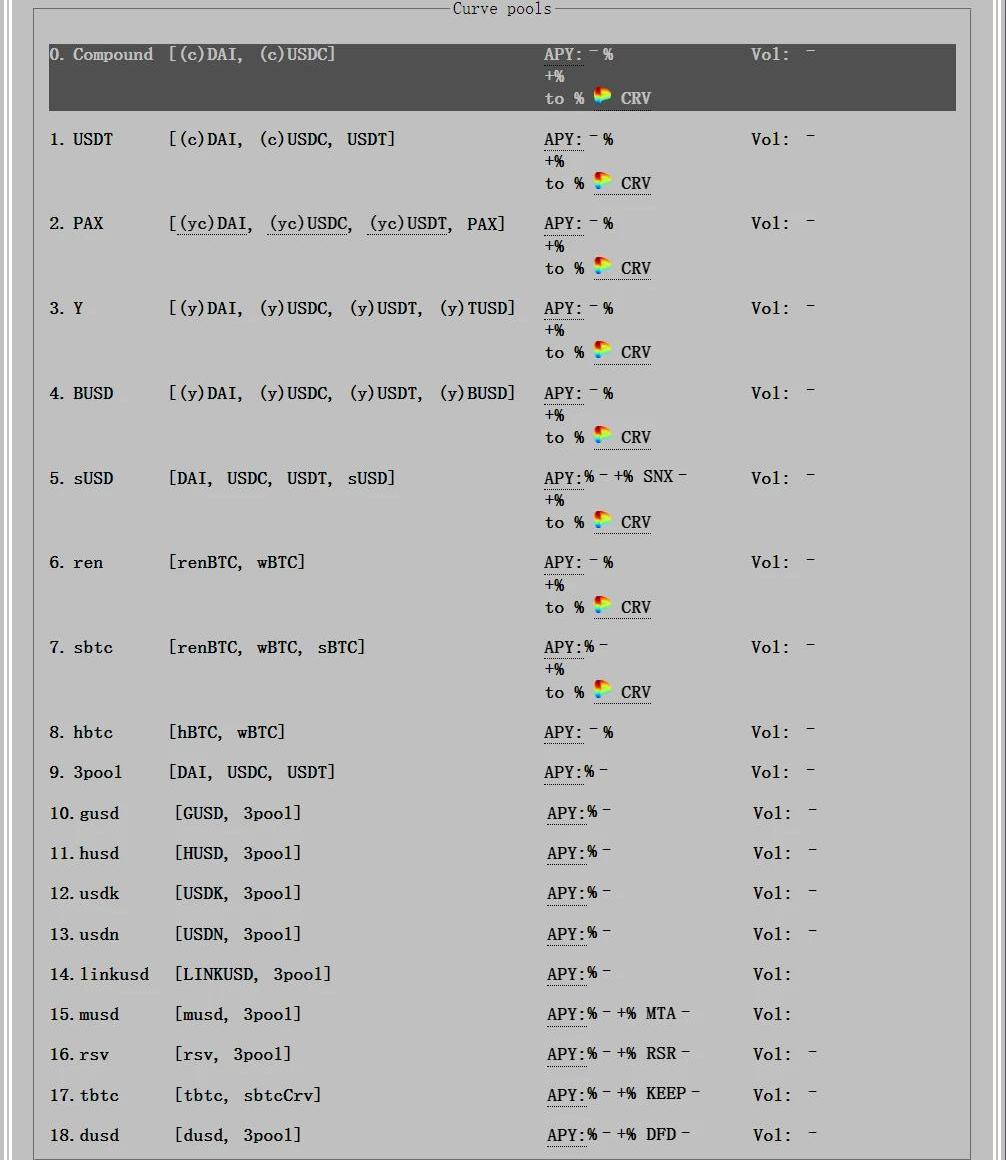

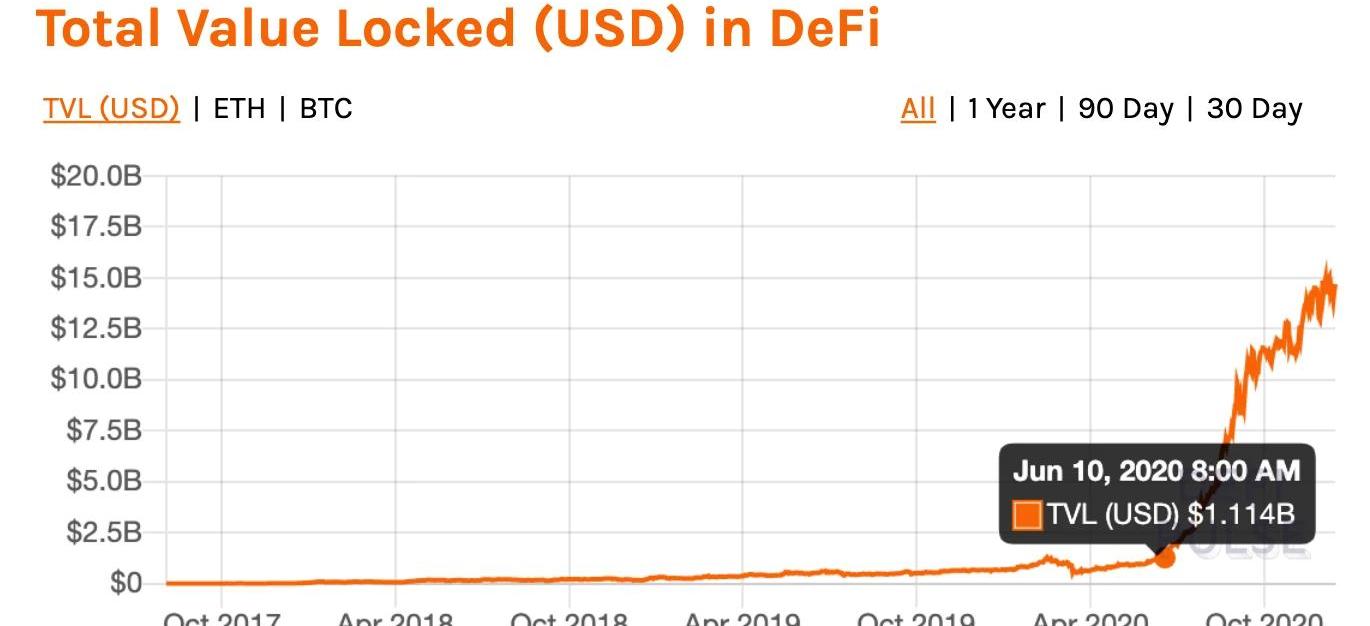

尽管年初以来,DeFi资产的类型、数量、规模以及币价得到了迅速发展与拉升。但本文认为,目前DeFi市场仍处在初级阶段。1.合格抵押品不足,限制了DeFi的规模。2.尽管类似cToken、yToken的设计,在一定程度上,实现了抵押凭证流转,但AMM资金池仍未能得到充足的利用,流动性仍未得到充足释放。3.各衍生品的层级与利率未达成一致性与有效性,衍生品种类也仍有空间再丰富。4.DAO的治理投票模型较为简单,缺少博弈论支撑,并未让投票获胜方在一定范围内,承受失败方的代价。所以,当某地址拥有较多治理代币时,手中的权力也难以限制。综上,本文认为,目前DeFi仍处于初级阶段,衍生品种类、协议、DAO治理及流动性释放等多方面,仍有较大的发展潜力及空间。2018年,伴随ICO泡沫破灭,公链资产价格跳水,ETH从最高1419.96美元,最低跌至80.6美元,跌幅高达1661.7%。而后事实证明,高TPS公链如果没有应用支撑,也显得徒劳,公链概念被看衰,区块链项目开始高举所谓落地应用大旗,“链改”概念出现。事实上,在今年以前,Maker、Uniswap、Compound等链上DeFi应用已经出现,且链上锁仓资产逐步增加,只是缺少爆发契机。从发展路径来看,2019年是DeFi打下基础的一年,2020年是DeFi爆发之年。2018年11月2日,HaydenAdams在推特上宣布Uniswap正式上线。2019年1月30日,wBTC上线。2019年4月,Compound在V2里,首次提出cToken的概念。2020年以来,预言机概念率先爆发。MXC抹茶数据显示,LINK从元旦以来持续走强,“312”之后,价格从1.36USDT最高暴涨14.75倍,到达20.06USDT。NEST、UMA也于上线后暴涨48倍、32倍。5月,Compound发行COMP资产,超高抵押收益率吸引关注。随着财富效应显现,DeFi开始吸引资金关注,加之疫情影响,全球货币政策宽松,热钱逐利流向回报高的领域。Uniswap、Cruve、Balancer等项目凭借AMM机制,引领流动性挖矿概念爆发,YFI凭借聚合概念成为百倍币。AMPL、YAM推出Rebase机制。玉米、三文鱼、寿司、酸黄瓜等挖矿资产纷纷登场,DeFi热度达到高峰。

MXC抹茶现已支持KNC矿池:MXC抹茶现已支持KNC矿池,用户可登陆平台官方首页“POS矿池”查看。据官方公告,在POS矿池内锁定KNC,可享基础收益。单个用户起投额度为1枚KNC,最低锁仓期15天,收益在解锁3天后发放。详情请点击官方公告。[2020/7/6]

此后,虽然DeFi资产价格及热度有所回落,但DeFiPulse数据显示,链上锁仓资产总值始终在稳步提升。DeFi留下了什么?

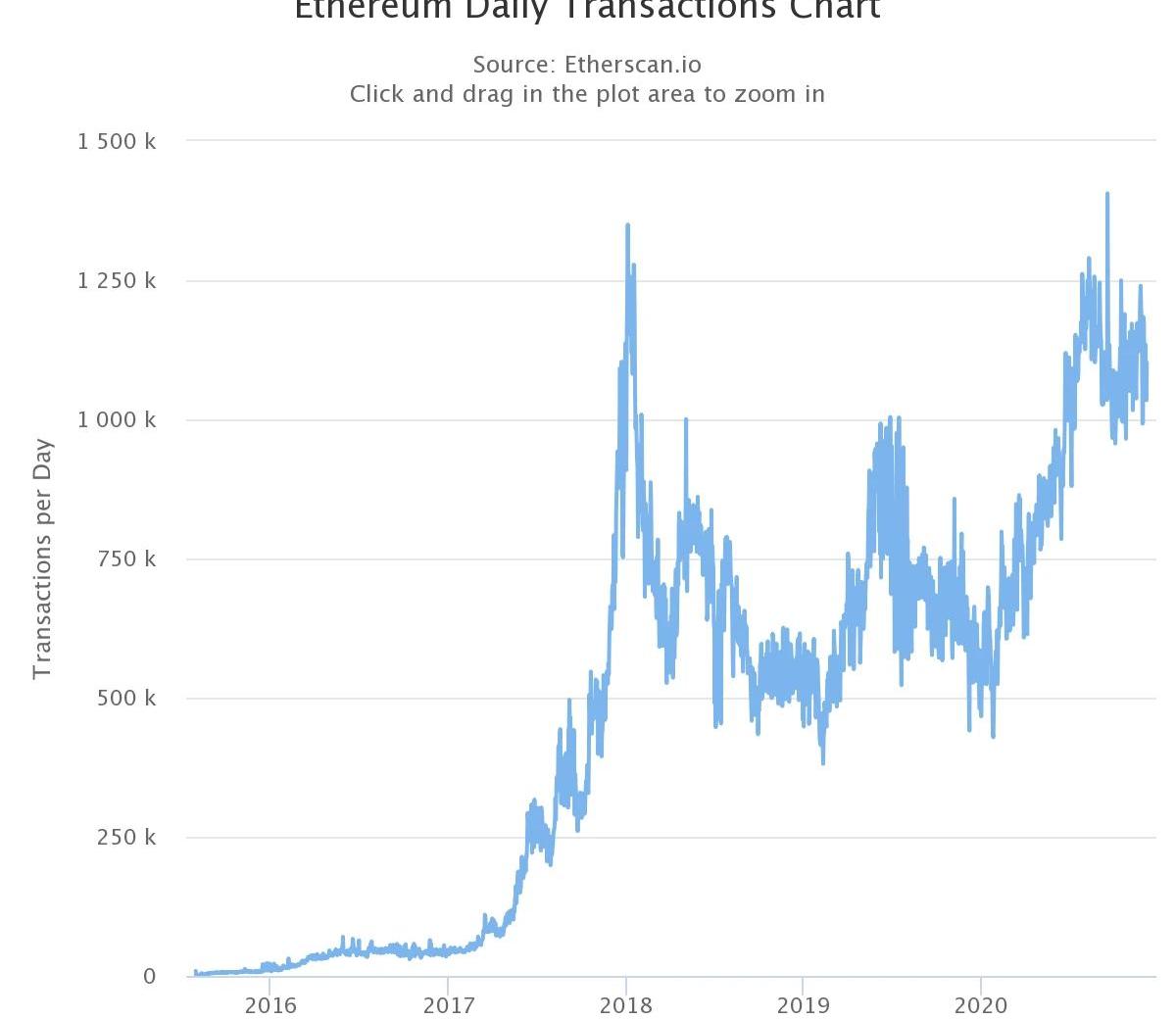

Etherscan数据显示,以太坊每日转账数量,自2019年底以来稳步提升,到今年年底已经超过2017年底牛市水平。

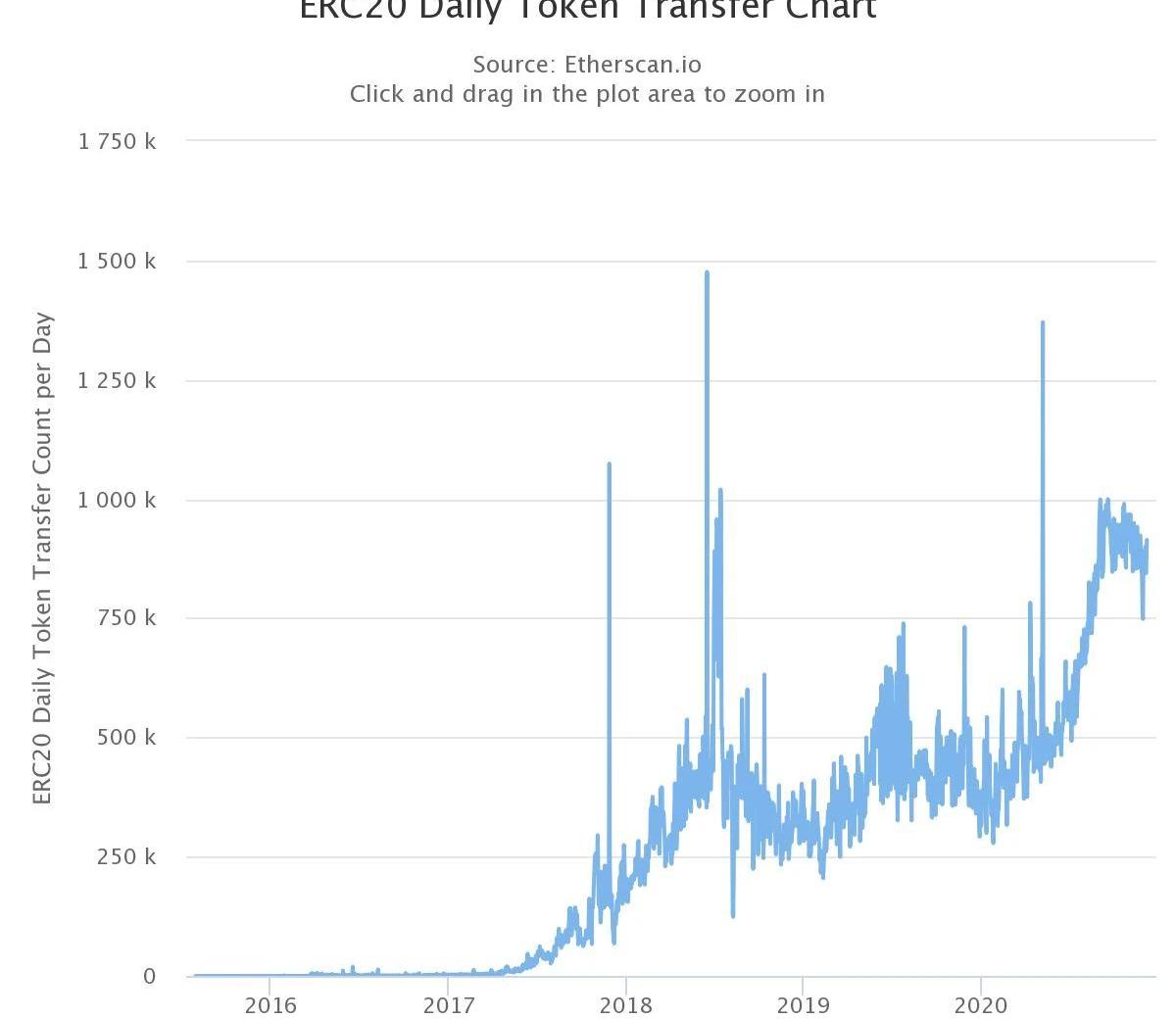

以太坊链上ERC20通证每日转账数量,自2019年底以来也在稳步提升,并于今年第三、第四季度出现两个峰值,目前有所回落。

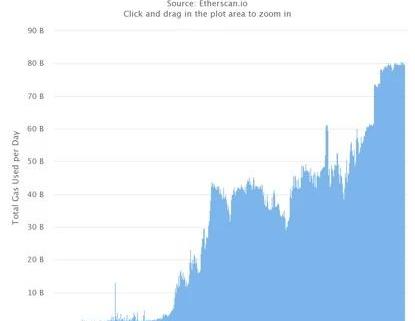

以太坊链上转账每日使用GAS手续费数值,逐年创新高。2020年以太坊链上每日转账使用的GAS手续费,已经接近2018年日均的1倍。

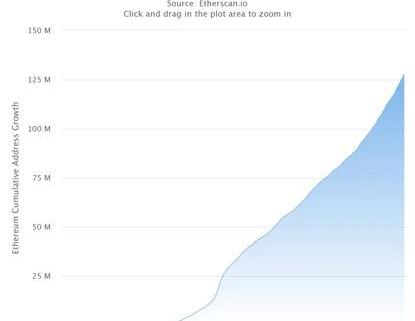

从2015年主网上线以来,以太坊地址数量不断增加,且自2018年斜率不断提高增速加快。目前以太坊链上地址数量,已是2017年底牛市的5倍之多。除了“数据”,DeFi也在诸多方面为行业带来了变化:1.去中心化同样具备效率。我们认为,去中心化是一种组织形式,效率是指有用功率与驱动功率的比值。效率与做功快慢并无直接关系,而是指在给定投入条件下,能否最有效的利用资产,以满足所需结果。据TheBlock10月5日消息,Uniswap9月交易量为154亿美元,首次超过了Coinbase的136亿美元。在上述评价条件下,Uniswap以去中心化的方式,在效率上超越了拥有上千名员工的、中心化的Coinbase。2.Token释放了市场流动性。cToken、yToken、iToken等抵押或铸币凭证,可在多个DEX平台实现流转,事实上是以加杠杆的方式,实现抵押物价值的多次流转,极大地提升了资金利用率及市场流动性,扩大了行业市场整体资本规模。3.DAO治理尝试。自组织与公民社区的产生,是一个社会发展趋于成熟的标志,DAO治理对于链上金融来说亦是如此。持有治理资产,代表一种所有权。通过所有权区分,让参与者直接进行分布式决策,避免中心化决策流上行下效时,遇到的信息偏差及盘剥。但目前,治理投票模型较为简单,缺少博弈论支撑,并未让投票获胜方在一定范围内,承受失败方的代价。例如,英国有一种房屋互助保险,为自己房屋估值越高的投保者,每次需要分摊保险补偿时,分摊的比例越高。这限制了在去中心化治理中,每个人都提高自己对真实资产价格的报价。4.社会化货币实验。AMPL、YAM等项目,尝试通过Rebase调整供需来锚定特定价格。CircleUBI更是通过社交化代币的方式,进行尝试。五、Token的创新

REV上线MXC抹茶,开盘最高涨幅384.7%,现报0.04USDT:官方消息,今晚20时,REV/USDT交易对上线MXC抹茶,开盘价为0.0138USDT,最高报价0.06689 USDT,最高涨幅384.7 %,现报价0.04 USDT。

公开资料显示,RChain通过超快速,全球规模的技术平台开创了透明和安全交易的先河。整个网络的智能并发性以及对每笔交易的正确大小验证可防止资源浪费。交易现在以较低的执行成本和更高的效率发生。[2020/5/5]

世界是由流动性创造的。1.跨平台凭证流转2019年4月,Compound首次提出cToken的概念,用户在存入资产时获得相当于凭证的cToken,该凭证可在市场流转,在减弱资金借入、借出对平台影响的同时,提高借入与借出方撮合效率。在cToken出现前,存入平台的资产在解锁后才可以继续流通,且提现时会减少平台资金池存量,影响流动性。2020年1月,AndreCronje创立yEarn.finance的前身iEarn.finance。yEarn.finance是DeFi聚合器,会自动帮用户选择当前收益率最高的DeFi协议投入资金。这一概念类似于,前几年互联网团购大战中,出现的目录网站,该网站会自动比对,多个团购网站对同一商品的报价,帮用户选择折扣最大的链接。而同为AC概念项目的Curve,在cToken的基础上提出yToken理念,用户在Compound抵押资产生成cToken,或在yEarn抵押生成yToken,可用cToken或yToken在Curve平台提供流动性,获得双重收益,以自动化的方式,实现凭证在多个系统内流转。

相当于用户在银行存款后,将银行卡、存折此类存款凭证,放入其他金融平台提供流动性,赚取收益。经济学对货币的定义是,买卖双方达成的契约,只能是双方可接受的、能用于支付或者偿还的物品,都可以作为货币。凭证的流转,事实上拓宽了货币的边界。2.跨链资产流通2019年1月30日,wBTC上线,将BTC带到了以太坊上的DeFi世界。

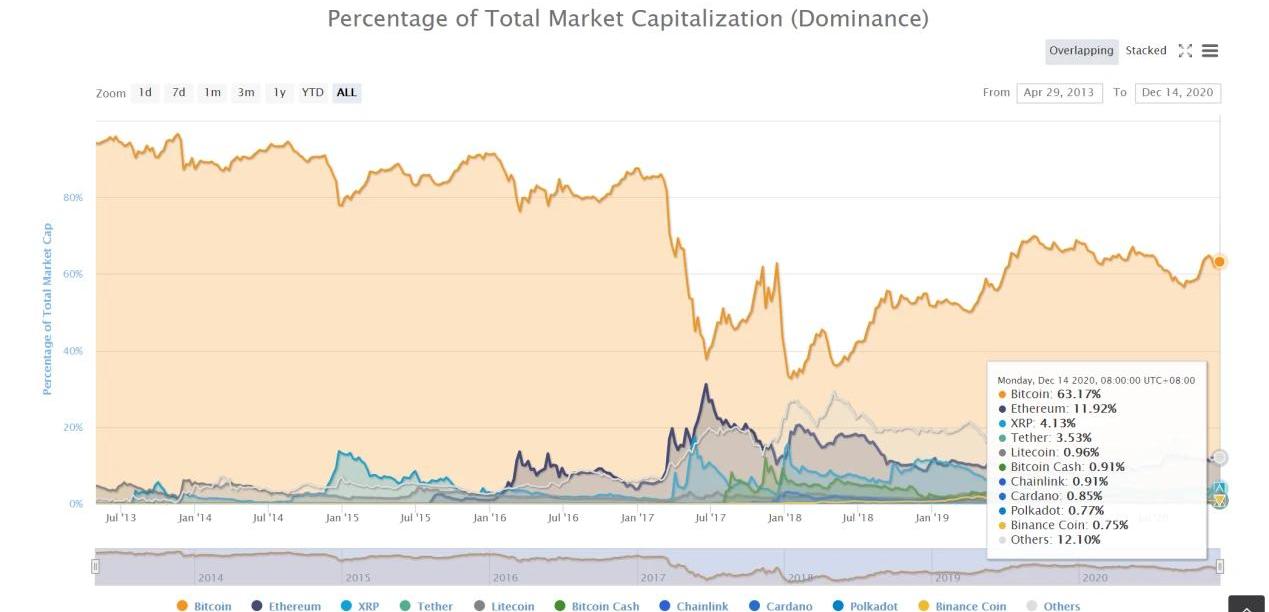

此前,以Maker为代表的抵押借贷项目,只接受ETH抵押,使得ETH流通市值大小直接决定了该DeFi项目资金池的天花板。2019年,Maker逐步开放多资产抵押,除ETH外,还接受OMG、REP等资产抵押。虽然正在逐步开放多资产抵押,但相对于成千上万个形形色色的加密资产,Maker等DeFi项目支持的可抵押资产显得非常少,原因是整个加密资产领域合格抵押品不足。wBTC的出现,则是以事实上的资产跨链形式,将BTC引入到了以太坊DeFi生态中。据CoinMarketCap12月14日22时数据,目前BTC流通市值超过3500亿美元,占整个加密资产市场的63.17%。六、闪电贷成双刃剑

2018年,Marble提出“闪电贷”(FlashLoan)概念,可利用智能合约的特性进行无抵押贷款,如果借款人不能偿还,该交易将回滚,视作无效。由于借款、偿还需要在一个区块内完成,故称“闪电贷”。闪电贷是套利工具,可帮助在DEX之间套利,拉平价差,并不是黑客的攻击手段或者漏洞。由于可进行无抵押贷款,并在短时间内撬动大量资金。所以,闪电贷放大了DeFi协议在某方面的不足。

行情 | MXC抹茶杠杆ETF大数据:BTC多空持仓比5.29:1,ALGO3L领涨:据MXC抹茶官方数据,截至2月24日10时,MXC抹茶杠杆ETF主要品种BTC多空持仓比为5.29:1,BCH为0.72:1,BSV为1.5:1,ETC为0.21:1,LTC为0.06,ETH为0.4:1,EOS为9.15:1,OKB为1.59,HT为3.95。BTC市场继续看多,ALGO3L 24小时涨幅24.08%、OKB3L 24小时涨幅8.96%、XMR3L 24小时涨幅8.19%领涨ETF版块。杠杆ETF是以现货价格为标的,3倍放大现货涨跌幅的永续杠杆产品。购买“3L”表示3倍做多,购买“3S”表示3倍做空,采用再平衡动态减仓风控系统,无爆仓规则,可在Web端或App端的“ETF专区”购买。目前已上线减半概念BTC、BCH、BSV、ETC,以及平台币OKB、HT、BNB等20个币种。[2020/2/24]

据不完全统计,自2019年6月,Synthetix首次遭遇闪电贷攻击以来,共有约7个项目遭遇了9次闪电贷攻击,其中Synthetix与bZx分别遭遇了两次。总体而言,攻击者利用DeFi资金池规模有限的特点,利用闪电贷借出大量资产,借此操纵市场价格,进行套利。值得注意的是,Maker曾发现过一起MakerDAO治理提案中的违规投票行为,后发现有攻击者利用闪电贷借出资产后,购买大量MKR,参与MakerDao治理投票。本文认为,闪电贷是一次真正的、全新的金融与区块链结合的尝试。尽管目前,这个“尝试”放大了DeFi的不足。但闪电贷所能实现的事情,是传统金融利用互联网所达不到的。闪电贷让我们看到了区块链所带来的可能性。七、DeFi的TVL需求刺激了加密资产市场的回暖

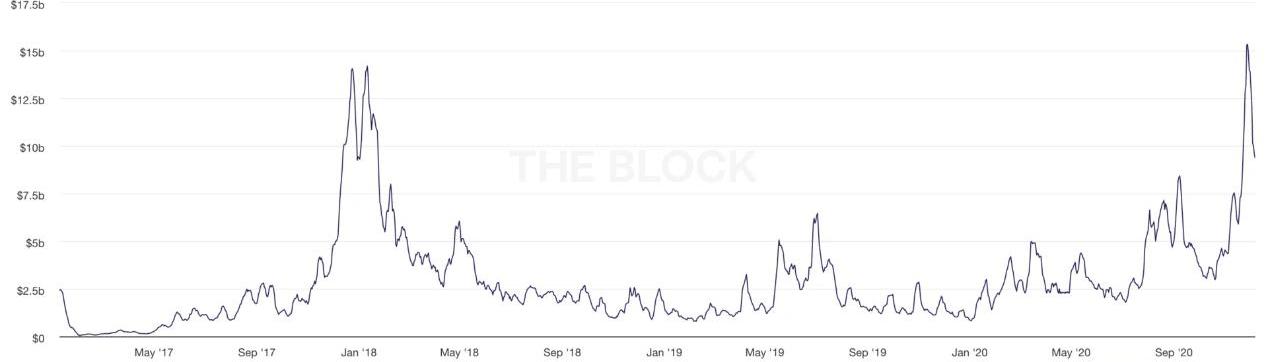

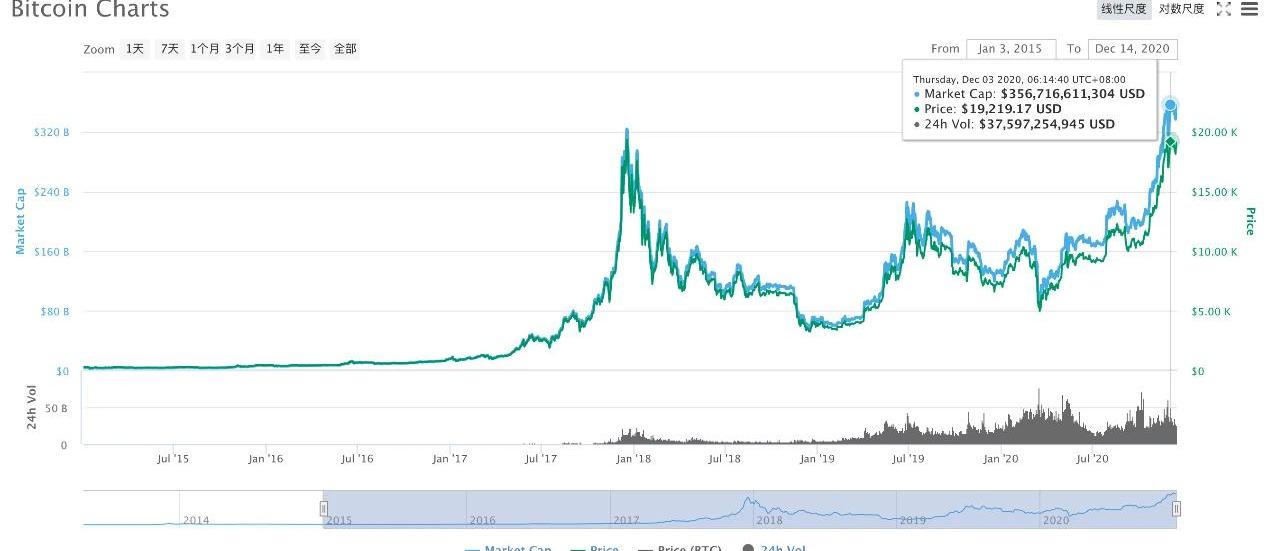

12月17日BTC突破了22000美元,达到了历史最高点。概括来说,2020年的牛市,得益于三个基本支撑面。上半年312黑天鹅加速了加密资产市场的去泡沫化,随后DeFi升温促使市场回暖,下半年DeFi行情全面爆发;美元量化宽松导致BTC避险需求增加,以灰度公司为首的巨鲸们开始增持加密资产;Eth2.0启动。本文将以三个方面来分析2020年BTC突破22000美元的基本面支撑。6月16日TVL为11.13亿USDT,12月1日TVL达到148.74亿USDT,近半年增长1236.38%。这得益于行业内基本面——DeFi基础设施的完善。包括自动化做市商AMM、流动性挖矿、动态流动性池再平衡、智能资产管理、闪电贷、防御对策、代理聚合协议以及去中心化漏洞奖励协议等基础设施。

值得注意的是,尽管3月12日行业发生了有史以来最大的黑天鹅事件,但这并未对加密资产市场的技术研发造成任何影响,相反,熊市反而更容易让行业内的项目踏实搞技术创新,为日后成为业内翘楚打牢基础。我们回顾2017年下半年至2018年年中,加密资产市场更多充斥着FOMO和炒作。从另一个角度看,从BTC上一个历史高点至今,2018年11月15日BCH分叉、2020年3月12日BTC暴跌等黑天鹅事件的发生也让加密市场逐步去泡沫化。

从价格曲线上看,加密资产市场历经曲折,比如从2018年11月15日BCH分叉开始,BTC连续暴跌,2020年3月12日再次暴跌,但得益于DeFi崛起的市场需求,灰度机构加持等诸多因素,BTC还是迎来了他历史的第二春,突破2017年11月的峰值达到21961.98USDT。

八、灰度持仓表象背后,美元量化宽松导致BTC避险需求增加

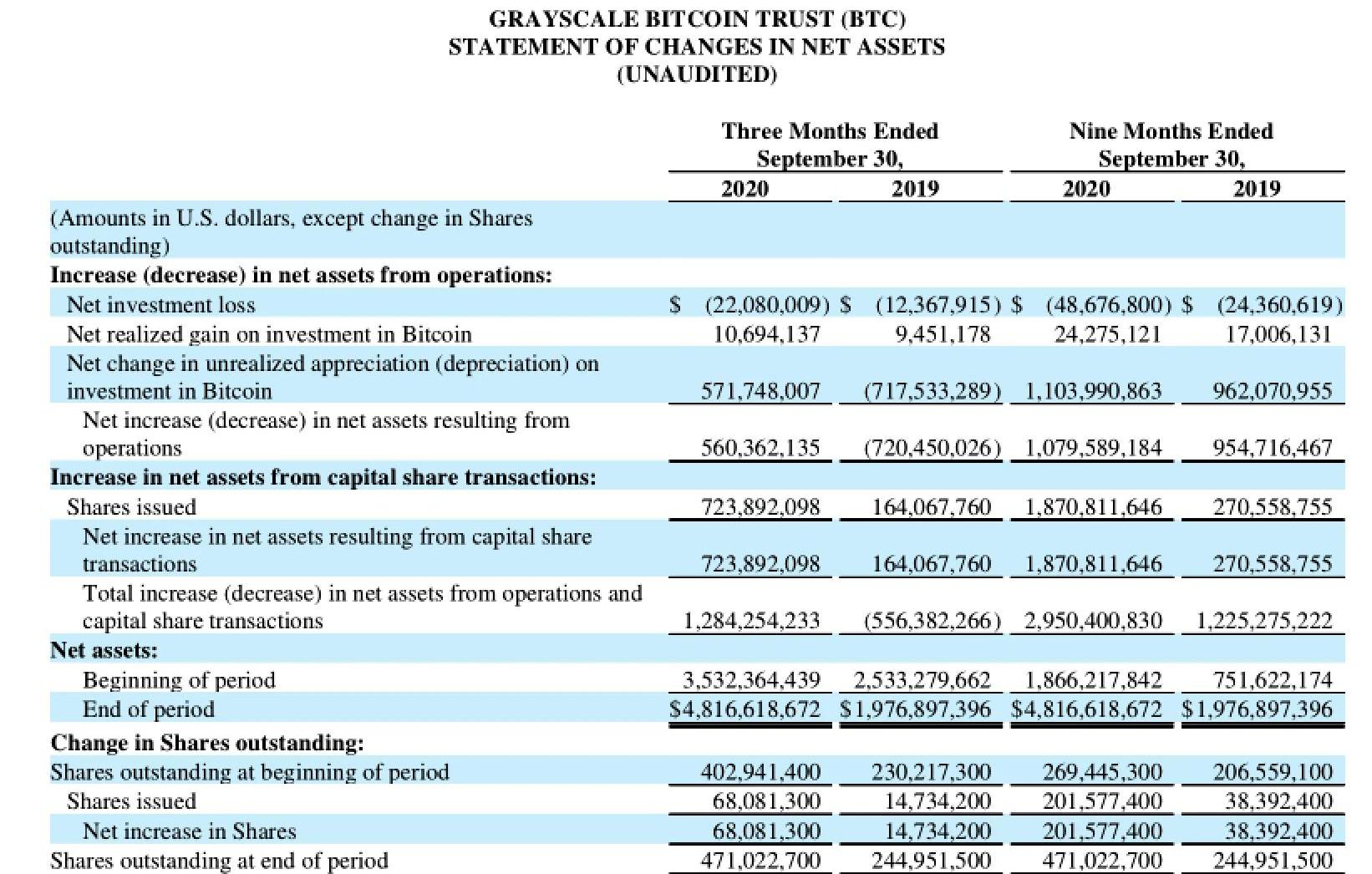

如果说,DeFi在Q2季度促进了加密资产市场的回暖,那么从Q3开始,灰度信托管理资产的增长对加密市场的影响开始凸显。BTC从6月初截止至12月14日,累计涨幅达到101.03%。2013年,灰度公司成立之初就推出了BTC信托产品GBTC。GBTC持仓量大幅增加,始于2020年Q2。据灰度公司季报,灰度Q3加密资产管理规模约48.16亿美元,较Q2则增长12.84亿美元,同比增长36.35%,环比增长143.72%。截止12月14日,灰度公司数字资产管理总规模达127.03亿美元。灰度公司本身不持有BTC,仅提供加密资产信托服务,目前包含GBTC、BCHG、ETHE、ETCG、ZEN、LTCN、LXM、XRP、ZEC九个信托产品。

我们可以思考:为什么这个时间节点,灰度公司管理资产开始大规模增长?从整个外部市场的大基本面来看,BTC的避险属性在美国的量化宽松政策下凸显。整个2020年,美国为了刺激经济增长,大规模增发美元和债券,过去34周内总计放水了达18万亿美元的基础货币流动性和经济刺激方案。截止今年9月一财年,美国财政赤字增至3倍,达到逾3万亿美元。2020年3月20日,美元指数为103.01,12月14日为90.63,跌幅约为13.66%。

12月1日,灰度公司再次投放广告,意在提醒人们,是时候抛掉过往、抛掉黄金,去投资BTC了,在数字世界里,黄金则是一种拖累你的投资产品。尽管我们并不认同该观点,但作为投资品,BTC确实是黄金的补充,而不是替代。在无限QE的大环境下,劳动力、自然资源、硬资产是实现资产保值的几种方式,而BTC作为新兴的硬资产,无疑具备黄金所没有的优势,如隐私性和便捷性。九、Eth2.0启动将加密资产市场推向高点

Eth2.0的启动,不论对于加密市场还是对于以太坊而言,都是一个里程碑事件。12月1日,ETH2.0正式启动。Eth2.0启动后,以太坊网络产生两条链,一条是PoW链,代币为ETH,一条是PoS链,代币BETH。信标链将与Eth1.x相互独立,不具有任何功能,Eth1.x链按照原有的PoW机制出块,信标链按照PoS机制出块。此时,Eth1.x代币ETH将和ETH2.0阶段信标链上的代币BETH在各自的链上共存。BeaconChain为Eth2.1分片阶段做准备,期间涉及验证人管理,验证人资金管理;随机数生成器;随机挑选区块生产者;组成验证者委员会,对提议区块进行投票;验证人的奖励和处罚等。Eth2.0启动后,MXC抹茶、Coinbase、火币等交易平台纷纷宣布支持用户进行ETH的质押。中心化交易平台的参与,解决了用户的32枚ETH最低质押门槛问题。值得注意的是,用户可以将通过智能合约将ETH单向兑换为BETH,也可以选择不兑换,但不可反向兑换;用户在PoW链上将ETH锁进相关的合约,可以获得参与信标链的验证者资格,并得到BETH奖励,但在信标链上,新的BETH无法退回到PoW链上。在信标链上参与Staking获得收益,最低参与门槛为32x个ETH才能成为验证者,且冻结期可能达1-2年,甚至更久,中途不能赎回,具体冻结时间由Eth2.0的进展决定。etherchain数据显示,截止12月10日17:00,以太坊存款合约地址0x00000000219ab540356cbb839cbe05303d7705faETH抵押数量为1331873枚,总价值7.5亿美元,占当前ETH总市值的1.16%。

根据MXC抹茶交易数据,自11月3日至12月17日,ETH从370.6USDT上涨至最高652USDT,44日累计最高涨幅达到75.93%。尽管今年加密资产行情启动,先得益于DeFi的爆发,但毋庸置疑,第四季度加密资产的上涨,得益于灰度公司管理资产的增长、Eth2.0启动两个基本面,以及带来的加密资产供需关系的改变,比如质押ETH的购买需求。综上,一方面,得益于DeFi的爆发,DEX和CEX实现了去中心化和中心化市场的贯通,让原本各自循环的一级市场和二级市场形成了双循环。DeFi赛道中,分为农民、二级市场交易员、DEX和CEX。一个DeFi项目火爆后,必然在二级市场产生交易需求,二级市场交易员在CEX上获得利润。某个DeFi项目的资产在即上线DEX前后,会有大量的二级市场交易员在DEX上以较低的价格从农民手中购买DeFi项目资产,此时农民作为生产者/供应方,将挖到的DeFi项目资产卖出获利。二级市场交易员买到某资产后,伺机等待该资产达到一定涨幅时,再以较高的价格在CEX上卖给其他交易员,此时,前者在二级市场又充当批发代理的角色。在这个过程中,DEX、农民、CEX、二级市场交易员均为受益方,CEX和DEX则充当了交易服务的角色,获得了大量的流量。另一方面,DeFi的火爆和其参与门槛成鲜明的反差。两个对立的因素也直接催生中心化交易平台对DeFi挖矿产品的创新。交易平台代用户参与流动性挖矿,一方面可以降低用户的DeFi挖矿门槛,另一方面交易平台本身可以获取DeFi用户流量以及挖矿手续费收益。三大交易平台以及MXC抹茶均推出流动性挖矿产品,如币安的币安宝、火币的挖矿宝以及MXC抹茶的DeFi挖矿宝和MXDeFi。同时,由于流动性挖矿存在无常损失风险,MXC抹茶推出相关产品后,迅速增加了「无常损失代偿」制度,降低用户挖矿风险。此外,尽管Eth1.x的交易速度慢、转账手续费高昂等问题饱受诟病,但依然保持除BTC网络外的公链霸主地位。今年,波卡主网启动、平行链测试网资产跨链转账成功,是行业内比较重大的事件,但并未对加密资产市场带来行情。或可预见,波卡真正实现不同网络的资产、价值信息交互,有可能成为加密资产市场的下一个起点。同时,从大的基本面看,BTC的价值增长,将越来越取决于经济大环境下其资产保值属性的加强。

编者按:本文来自风火轮社区,作者:佩佩,Odaily星球日报经授权转载。我们可能再也见不到18000U以下的比特币了,如图: 我们现在正在经历着的应该可以说是一段属于比特币的“我靠时刻”,不要管.

1900/1/1 0:00:00近一个月,比特币币值从1.8万美元到2万美元,涨势如虹。币圈传出消息:圣诞节前,比特币必将大涨一波。昨日晚间,BTC就十分争气的冲上了23000的高位.

1900/1/1 0:00:00MAID连续三周暴涨,Holo跻身1亿美元市值「俱乐部」;Filecoin网络12月20日短时宕机.

1900/1/1 0:00:00XRP被SEC调查的后续影响还在继续,昨天晚上应该是整个币圈除去BTC以外的灾难,如果稍微回溯上次的话,刚好是11月26日感恩节假期是发生过同样的下跌事件.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:Wendy,星球日报经授权发布。注:本文来自Synthetix创始人Kain。很难相信从2020年1月1日到现在才365天.

1900/1/1 0:00:00治理代币”这个词,真的)指的是会给其持有者分发项目的手续费分红,同时使持有者在治理中获得一定的投票权的代币。以SUSHI为例,这是sushiswap交易所的原生token.

1900/1/1 0:00:00