编者按:本文来自风火轮社区,作者:佩佩,Odaily星球日报经授权转载。今天的故事来源于近期对行情趋势的一些洞察,更确切的说,只是一种可能性或猜想,也可能是错的,毕竟面对一个全球化市场,普通写手是不可能真的打开上帝视角。求生欲声明:笔者很爱比特币。

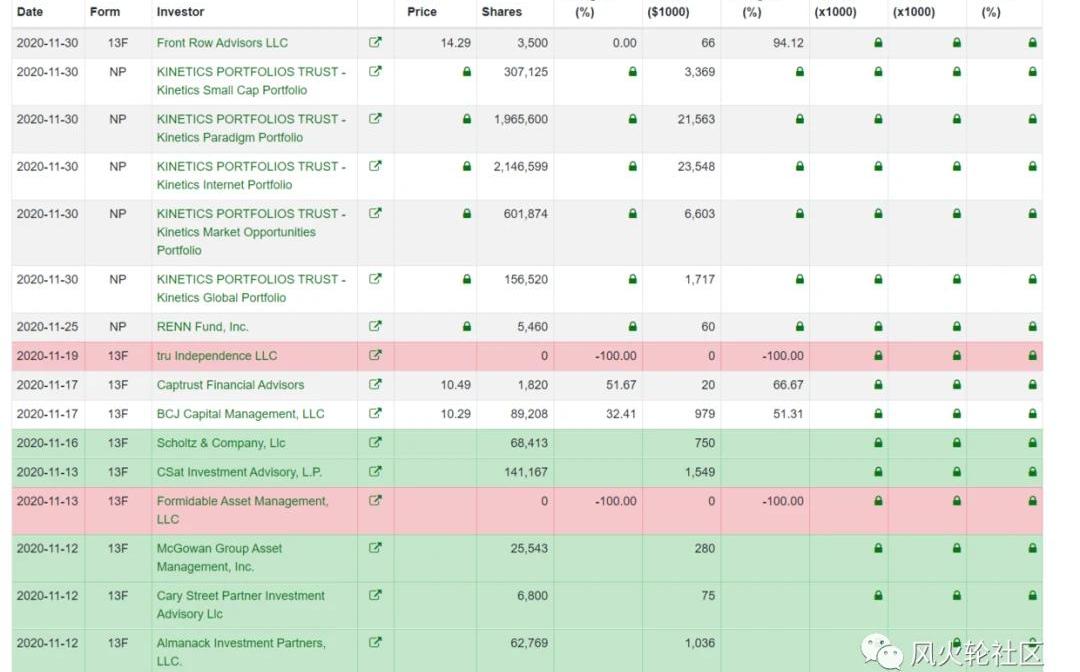

大家好,我是佩佩,昨日灰哥加仓了2499枚btc,还在全美投放了一则“抛弃黄金上车加密”的投资广告,又是吃瓜群众们深入学习研究灰度机制的一天。让人们疑惑的是接近2万美金一枚的比特币,到底是谁能天天一两千枚的“加仓”,11月份灰度持仓的增长已经是两倍于矿工挖出的数量,讲了快一年的套利论,似乎也不能使众人释然。最近看到一篇文章,里面提出了另一种可能性。原地址:是哪些人在通过灰度投资私募通道购买GBTC,机构用户究竟购买了多少(作者:Alex_敢为天下先)这篇给的一个结论是灰度基金里的那些公开的上市公司并没有真正大举买入gbtc,对二级市场的影响有限,推动此次价格上涨的主要因素仍源于市场。对此的一个论据是,这种SEC上报基金,不仅灰度要上报数据,作为买家的上市公司也有比较披露部分数据,这部分数据更新可以通过下方链接查看:https://fintel.io/so/us/gbtc

港股今日继续暴跌,比特币跌幅1.5%:3月15日消息,港股今日继续暴跌,恒生指数低收5.72%,创2015年7月以来最大单日跌幅;恒生科技指数收跌8.1%,科网股集体大跌,阿里巴巴(09988.HK)收跌约12%,腾讯控股(00700.HK)低收约10%,收盘股价失守300港元。美股中概股盘前下挫,宝尊电商(BZUN.O)跌超8%,拼多多(PDD.O)跌超6%,阿里巴巴(BABA.N)跌超5%,小鹏汽车(XPEV.N)跌5.3%,哔哩哔哩(BILI.O)跌超4%。 加密市场方面,比特币今日跌幅1.5%,现报38380美元。(金十)[2022/3/15 13:57:52]

上表中的shares即GBTC份额(非增量),每份大约等于0.00095枚btc,其中红色的是清仓,绿色的是新增,其余是调仓变动。

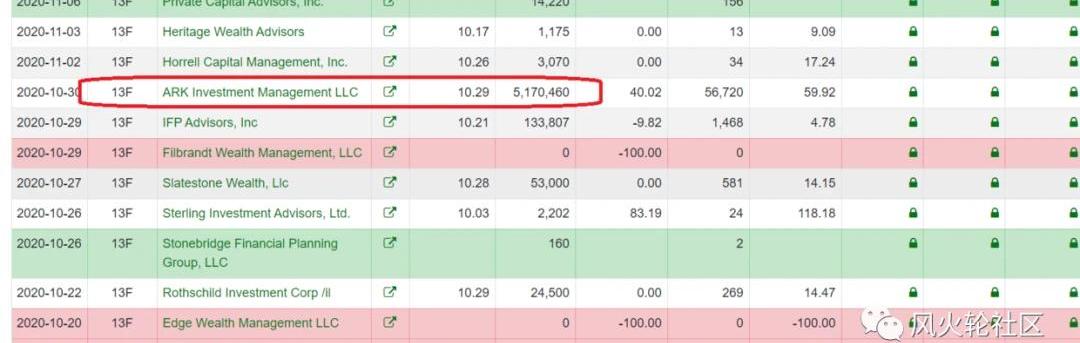

可以看到公司(我看名称应该有些是基金)持仓份额都不算太大,像比较有名气的一个公司ARK持仓换算也才差不多4900多枚btc(当然对我们打工人来说这已经够多了),另外这个更新可能是存在时延,也就是十一月报告的数据有可能是9月份变动的,上述建仓部分也就数百万美金,但灰度9月份的私募如今增加是2万+btc,可见并不是主要增量。那么主要的入金是从哪里来呢,一个是老生常谈的套利,据灰度此前公开的报告,80%一级入场是实物btc存入,而这里有两只明牌鲸鱼,且注意它们都是圈内的:

特斯拉Q2前瞻:比特币暴跌或影响净利润:根据市场预估,特斯拉二季度交付量有望突破20万辆,具体的交付数据可能在7月初正式公布。在二季度,特斯拉面临不少挑战:在美国,由于汽车供应链原材料价格集体上涨,尤其是车用芯片的短缺,特斯拉多次上调了Model 3和Model Y的起售价;在中国,特斯拉遭到车主索赔,维权风波至今仍未平息,特斯拉陷入口碑危机。

此外,比特币暴跌为特斯拉二季度的财报埋下危机。今年第一季度特斯拉开始投资比特币,并从中获得超过1亿美元的投资收益,占公司净利润将近四分之一。但比特币价格在二季度出现大幅调整,价格近乎腰斩,若特斯拉未有出售所持比特币,或将造成接近1亿美元的投资损失。(新京报)[2021/6/26 0:07:53]

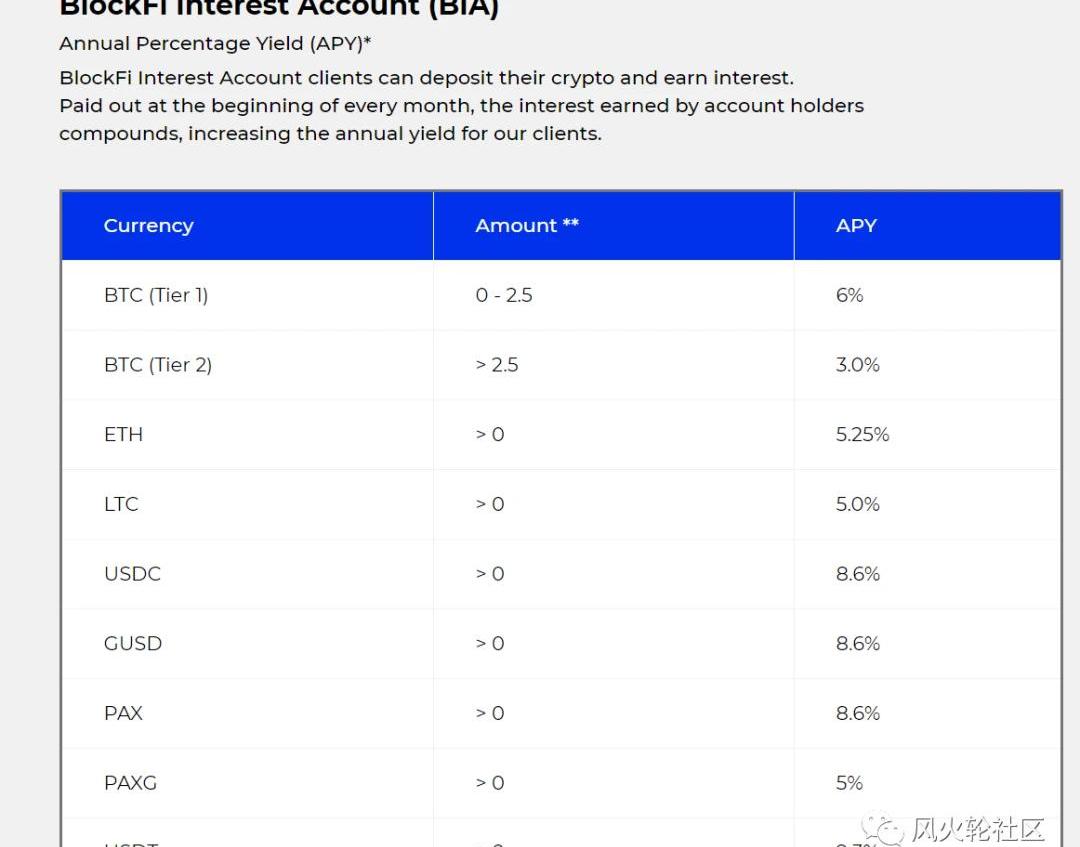

一个是blockFi,这两年崛起的颇有名气的海外加密借贷公司,10月27日更新的数据是持有2400多万GBTC,排名第一占总量差不多5%。据blockFi官网信息,目前存入利率如下,比特币的年化是3-6个点:

分析:WEBD价格暴涨暴跌或由IndoEx交易所导致:6月14日,大约76.5亿美元通过WebDollar (WEBD)山寨币在短短三个小时内进入加密货币市场。价格在格林威治标准时间9点至格林威治标准时间12点之间从 0.0003711 美元飙升至 0.6121 美元,上涨164,842%。然而,价格飙升伴随着交易量的下降,它们从大约 34.52万美元跌至 31.894 万美元。根据 CoinMarketCap获取的数据,第一次WEBD跃升使其市值从 184 万美元升至1.5B 美元,这仅用了三分钟。

后来,截至格林威治标准时间 10:39,市值回落至512万美元,随后在11:29 再次飙升至 9.5B美元。市值最高时,WebDollar 已成为市值第18大的加密货币项目,击败了Stellar、VeChain和Tron等更成熟的区块链协议。但是,随着代币的市场估值在达到9.5B美元的顶峰后不到两个小时就暴跌了 99% 以上,加密货币排名从18位下降到873位。

根据研究得出了三个关键结论:

1.WEBD 价格暴涨源于一个名为 IndoEx 的交易所,该交易所在英国注册实体 IndoEx LTD 下运营。

2.Collin Spencer 是公司唯一的利益相关者,在社交媒体上并不存在。

3.IndoEx 的 Linkedin Profile声称拥有 10-50 名员工,但其中只有三人在使用面向业务的社交媒体服务。他们都隐藏了 Linkedin 个人资料,并且来自印度尼西亚,而不是英国。

迄今为止的证据表明,IndoEx在周一单匹马地投放和抛售 WEBD 代币方面发挥了重要作用。该代币在6月15日的周二交易时段持平。(cointelegraph)[2021/6/15 23:37:51]

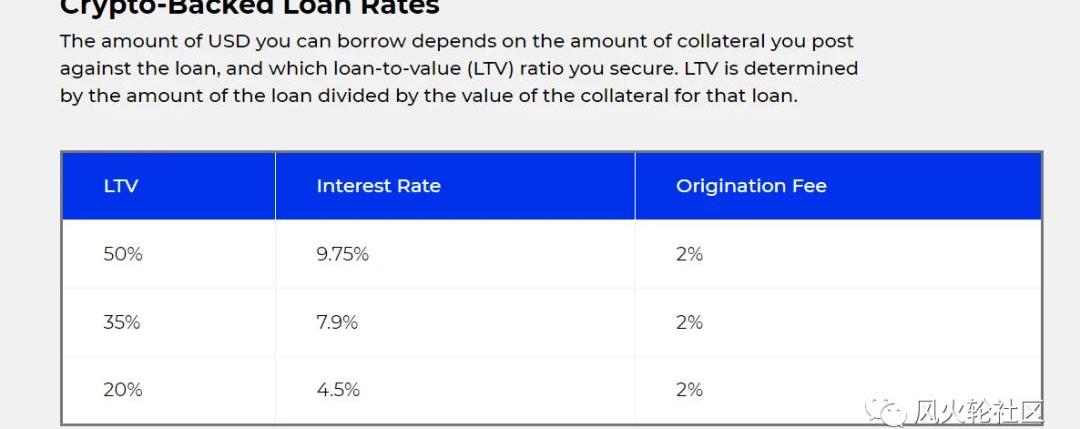

抵押借款利率按照抵押率来算,如果只借资产的20%,收取4.5%利息:

主力复盘:暴跌前24小时火币主力卖出1.1亿美元:AICoin PRO版K线主力大单统计显示:8月1日13:45-8月2日12:15,火币BTC季度合约主力大单委托频繁出现并成交。其中,一共成交了110笔,共计1.1亿美元大额委托卖单;成交了76笔,共5155万美元大额委托买单,成交差-5846.7万美元。[2020/8/3]

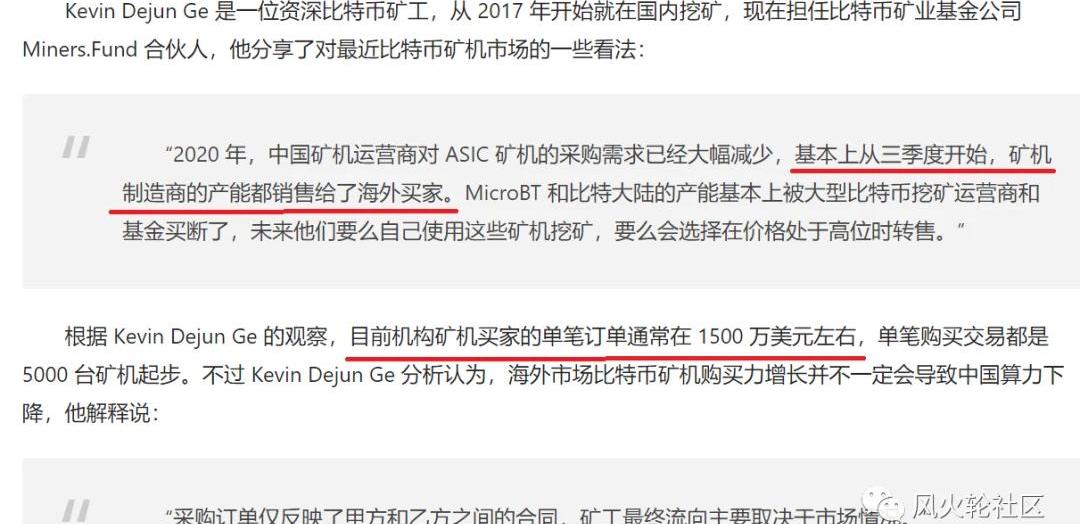

关于blockfi的GBTC持仓,海外此前也有网友认为会不会是拿用户存的币进去套利了,不然咋来的利息收益,不过据平台CEO今年十月份的采访称,这个持仓是平台借贷服务的一部分,意思是这几万BTC持仓不全是它自己的。另一个是ThreeArrowsCapital,三箭资本,也是圈内做对冲基金的投资机构,想来也不是啥信仰粉,今天它不是主角了,有兴趣的可以搜搜他家。除开以上这些,上面那篇文章的作者也给出了另一种猜测,就是有没有可能除开套利因素,这里面还有很大一部分来自矿业,因为GBTC这种模式是可以给海外大矿商提供非常合规的变现渠道,将新挖的btc换成GBTC,六个月后卖还享受市场溢价,如果在锁定期还能拿它做抵押借贷,换出流动性,那就更完美了。支持这一种可能性的一个是前几天theblock的一份信息:

声音 | 分析师:CME比特币期货交易量上周创新高,或导致了比特币价格暴跌:据zycrypto报道,技术分析师兼交易员Josh Olszewicz表示,比特币期货市场的交易量上周创下历史新高,可能引发了抛售压力,导致价格暴跌。分析师称,芝加哥商业交易所(CME)于2月19日结清了18000份比特币期货合约,超过了其每日一万多份的日最高交易量。[2019/2/26]

今年的矿机更多销售给了海外,且机构买家在疯狂下大单。另一个有木有发现灰度上的标的差不多全是矿币,有木有可能也是考虑了这一层需求呢。。不过海外对于GBTC这种信托是不是有经纪商能提供借贷,就不得而知了,所以我个人还是有点怀疑这个猜测,只是如果真是这样子,那酒菜们认为的灰哥买买买,可能就是。

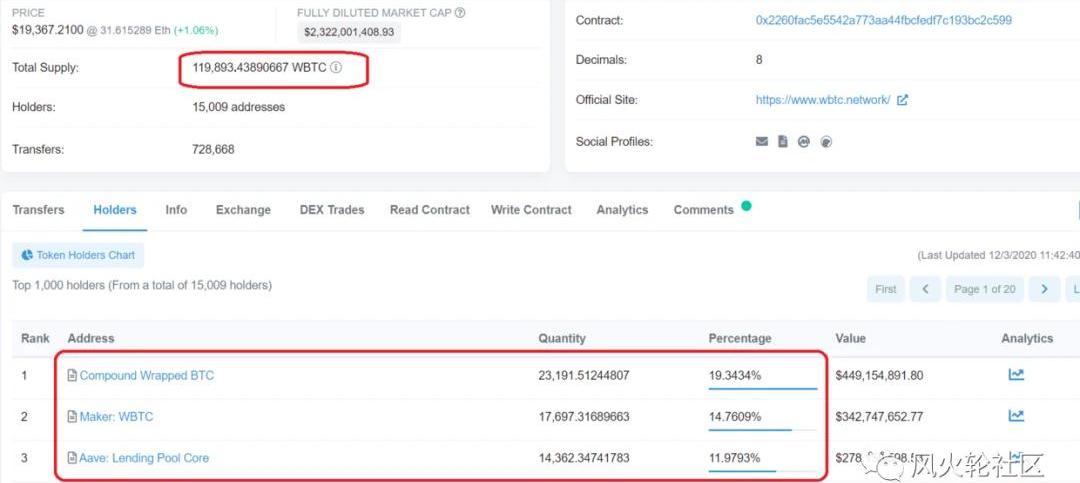

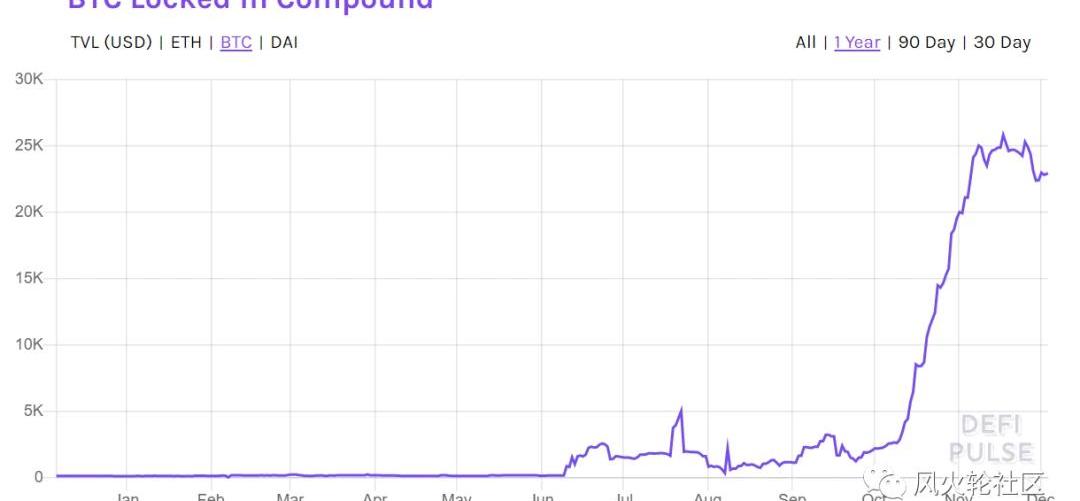

再回想想看,你有在万五以上还听到什么大佬说我买了多少多少比特币,市场上所有卖单都被枯燥的我吃光了,都是在之前了,现在说实在的可能都是在嘴炮喊单了,哈哈哈,还有灰度,要我是灰哥我也大肆宣传啊,这每年2个点管理费呢。那么问题来了,如果灰哥的影响有限,此轮牛市的推动力又源自哪里呢?现在大家关注点都在灰哥那五十几万枚大饼,但可能更大的推动力来自另一个地方的十几万枚btc,它就是——WBTC,在以太坊上1:1映射比特币的erc20代币。通过抵押比特生成WBTC,可以参与到defi挖矿,但同时也可以抵押借贷形成更多的杠杆,比如抵押wbtc借USDT或USDC,充回交易所买币再依次反复。可能可以说这一轮还是杠杆牛,只是这次的杠杆不再只是交易所里的多空决战,而是发生在defi里。支持这一论点的是wbtc的持仓分布:

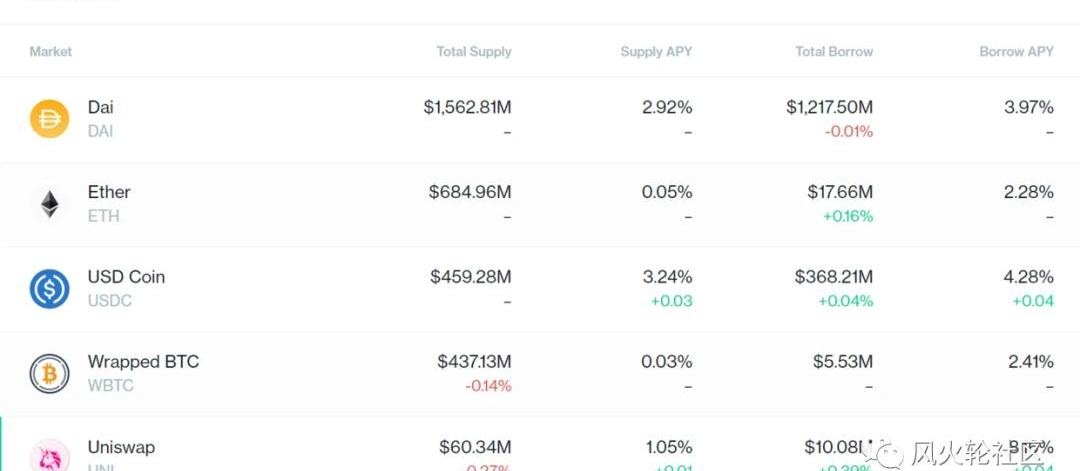

目前总量是11.9万枚wbtc,三大defi借贷平台comp/maker/aave的持仓占掉了一半,我们看一下占据近20%量的compound的数据:

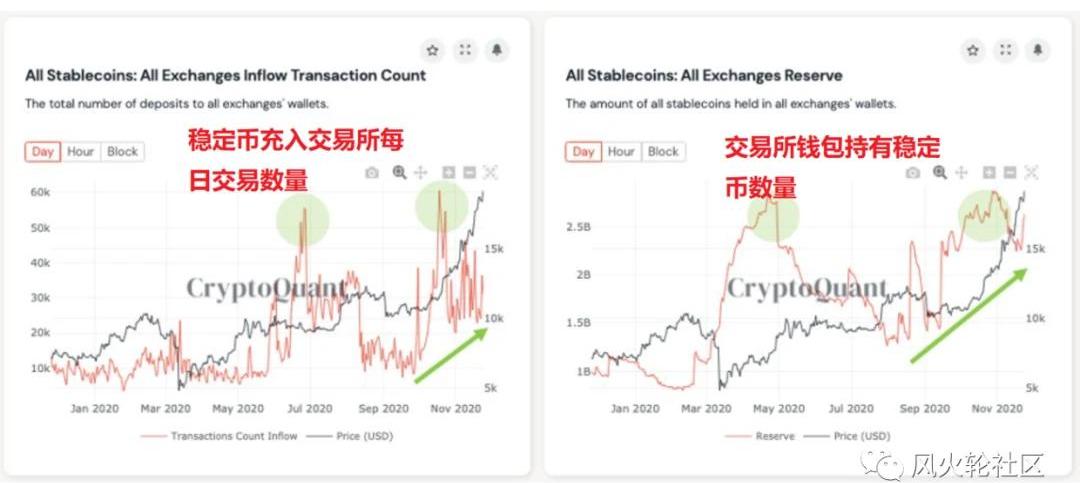

wbtc存进来4亿美金,只借出去了500万u的量,而像DAI/USDC这些基本上都是80%的供应量被借出的状态,可想而知这些资金都在干嘛。另一个是11月份的数据,冲入交易所的稳定币的量和频率都在增长:

而另一边有心人应该会记得奶王们经常挂嘴边的一个趋势——交易所的持币量在减少,有可能并不是大鲸或民众买入囤积,而是有不断的在加杠杆,不仅是wbtc,其实圈内还有很多renbtc,sbtc之类的衍生品。之前我也还在想各类交易所已经有很成熟的衍生产品,为啥defi里的量级还能发展神速,为此也询问了一些朋友,defi杠杆产品主要的优势一个是低成本,像comp这样的你借贷还送币,运气好的话相当于免息了,但很多交易所借币利息算起来都要15%的年化。另外也没有什么束缚,包括现在很多像wbtc这样的产品的量起来,抵押的稳定币的量也在猛增,像comp里的usdc,十月份的供应量是1.8亿美金,但到今天已经有4.5亿的借贷量,也就两个月间:

这给中户和大户提供了非常方便的渠道,有兴趣的可以观察下compound借U的链上记录,我是有看到有些抵押wbtc借出u的地址的历史,应该说都是老手。而且不仅是比特币上,以太坊也是一个各类杠杆产品云集的重地,可以看看下面这篇内容:Top10DeFi大户的链上人生讲的就是以太上的一些长期低倍杠杆大神。而这种杠杆的牛市,一旦起势,是很容易形成正循环,当币价上升,意味着可以借出更多的稳定币,所谓一直涨一直加杠杆一直爽,这一点可以看看wbtc的增量,十月份增加的最猛,十一月已经不增了,甚至最近还有些下降:

当然了,如果上涨是因杠杆堆积,那就总会有连环清算的那一天,有可能是一些外部事件触发,像312那样,也有可能只是某些大户的见好就收引起了一些连锁反应。这里似乎可以参考一个币——link,它此前的疯狂是有很大defi借贷杠杆的成分,只是对比特币而言,还交织了散户fomo情绪,灰度等机构喊单等更复杂的影响,所以能量会更大持续会更久。结语

1.今天最主要一个猜想是这一波还是抵押杠杆牛,曾经人们包括很多pos币的故事是抵押锁住流动性,但更能引发增长的是抵押产生更多衍生品,再逐渐吹起泡沫。而如果是这样,那就能解释为啥感觉币圈还不够闹热,但价格却冲向了新高,其实海外这波谈论比特币的散户也少了。2.这一波比特,以太表现的更强势,可能也有一个原因就是他们有更多的杠杆产品,并且量级都很大。而杠杆市场的特性会有些偏直上直下,好的时候会更好,坏的时候也会更糟糕,对于见风使舵人士,这可能是个好消息。3.虽然标题写的暴跌非迟但到,但需要注意我们并不知道它何时会来,可能就在这个月,也可能要冲往更高,大鲸们都下车了还在往上涨。4.在2万刀的关口自我感动的人士很多,但在市场低迷或震荡的时候还能保持清醒逻辑的人却少之又少,希望你是后者,等下次遍地带血筹码的时候悄悄的冲,然后惊艳所有人。

本文来自Decrypt,作者:JeffBensonOdaily星球日报译者|余顺遂摘要:DistX是一个代币销售平台。当创始人离开这个项目时,代币价格几乎归零.

1900/1/1 0:00:00“把日期往后推两个月,OP_EVAL还没有准备好。”这是GavinAndresen竭力想避免的意见,随着RussellO’Connor通过键盘打出一段指责语后,长达数月之久的比特币升级努力,在实.

1900/1/1 0:00:00编者按:本文来自加密矩阵,作者:静静子,Odaily星球日报经授权转载。总Gas费=GasPrice*Gaslimit,这个可以理解为单价*使用量.

1900/1/1 0:00:00本文来自:哈希派,作者:哈希派分析团队,星球日报经授权转发。

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,Odaily星球日报经授权转载。PayPal的股价周一创下历史新高,为相对于纳斯达克和更广泛的美国股市的强劲表现画上了句号.

1900/1/1 0:00:00编者按:本文来自链闻ChainNews,星球日报经授权发布。12月5日,CFTC公布了最新一期的CME比特币期货周报,统计周期内BTC走出了一个经典的V型反转形态,周内一度出现逾3000美元深度.

1900/1/1 0:00:00