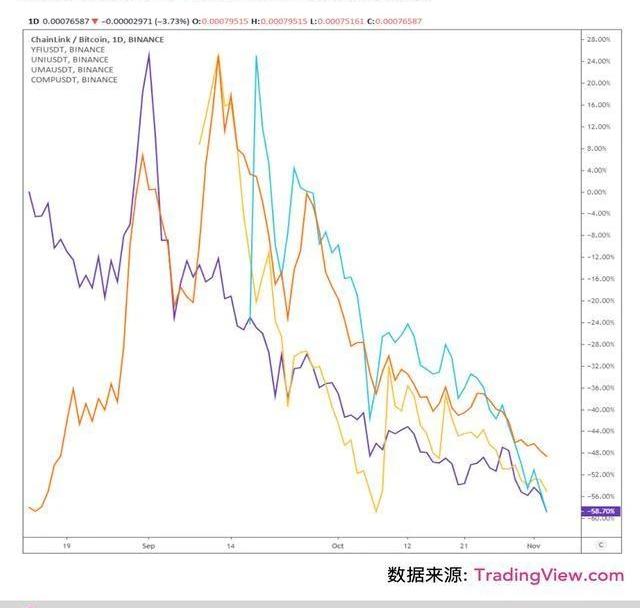

整个10月,去中心化金融市场可谓是历经磨难。尽管比特币强势上涨,DeFi代币却陷入了跌跌不休的困境,而且没有任何反弹迹象。在经历了一个月的修正之后,有三个催化剂可能会推动DeFi市场的救市反弹:DeFi空头的低风险回报比、DeFi协议中锁定总价值的持续增加、以及围绕DeFi市场的极端负面情绪。市场情绪正在变得极度负面

10月,TOP3的DeFi代币Chainlink(LINK),WrappedBitcoin(wBTC),以及Maker(MKR)表现略优于其他DeFi代币。

慢雾:Equalizer Finance被黑主要在于FlashLoanProvider合约与Vault合约不兼容:据慢雾区消息,6 月 7 日,Equalizer Finance 遭受闪电贷攻击。慢雾安全团队以简讯形式将攻击原理分享如下:

1. Equalizer Finance 存在 FlashLoanProvider 与 Vault 合约,FlashLoanProvider 合约提供闪电贷服务,用户通过调用 flashLoan 函数即可通过 FlashLoanProvider 合约从 Vault 合约中借取资金,Vault 合约的资金来源于用户提供的流动性。

2. 用户可以通过 Vault 合约的 provideLiquidity/removeLiquidity 函数进行流动性提供/移除,流动性提供获得的凭证与流动性移除获得的资金都受 Vault 合约中的流动性余额与流动性凭证总供应量的比值影响。

3. 以 WBNB Vault 为例攻击者首先从 PancekeSwap 闪电贷借出 WBNB

4. 通过 FlashLoanProvider 合约进行二次 WBNB 闪电贷操作,FlashLoanProvider 会先将 WBNB Vault 合约中 WBNB 流动性转给攻击者,随后进行闪电贷回调。

5. 攻击者在二次闪电贷回调中,向 WBNB Vault 提供流动性,由于此时 WBNB Vault 中的流动性已经借出一部分给攻击者,因此流动性余额少于预期,则攻击者所能获取的流动性凭证将多于预期。

6. 攻击者先归还二次闪电贷,然后从 WBNB Vault 中移除流动性,此时由于 WBNB Vault 中的流动性已恢复正常,因此攻击者使用添加流动性获得凭证所取出的流动性数量将多于预期。

7. 攻击者通过以上方式攻击了在各个链上的 Vault 合约,耗尽了 Equalizer Finance 的流动性。

此次攻击的主要原因在于 Equalizer Finance 协议的 FlashLoanProvider 合约与 Vault 合约不兼容。慢雾安全团队建议协议在进行实际实现时应充分考虑各个模块间的兼容性。[2022/6/8 4:09:22]

欧洲主要股指集体收跌 德国DAX30指数跌0.61%:4月11日消息,欧洲主要股指集体收跌,德国DAX30指数跌0.61%,英国富时100指数跌0.65%,欧洲斯托克50指数跌0.49%。(财联社)[2022/4/12 14:18:38]

根据币安上的市场价格,Chainlink,市值排名第一的DeFi代币,10月上涨了13%。Maker(MKR)下跌了8%,相较于其他主要的DeFi代币,MKR的跌幅已经小了很多。由于wBTC是反应以太坊上的BTC价值的代币,它会跟随BTC的价格。然而,除了上述三种代币之外,主要DeFi代币的价格都经历了大跳水。下面是YFI,UNI,COMP,以及UMA—市值在TOP3之后的DeFi代币—自10月1日到31日期间的表现YFI:$23,858到$10,492UNI:$4.1554到$2.2662COMP:$133.80到$90.83UMA:$8.878到$6.738

FTX选择Coinbase Custody International作为主要托管方:加密货币交易所Coinbase宣布旗下托管机构Coinbase Custody International(CCI)将作为加密货币衍生品交易所FTX的主要托管方,负责FTX的ERC-20代币FTT的存储。[2020/5/22]

由于DeFi代币在10月的疲软表现,围绕市场的情绪也变得越来越负面。当市场情绪过度消极时,趋势反转的机会就会增加。这是加密货币市场过去价格周期的典型特征。2020年3月,当比特币在BitMEX暴跌至3600美元以下时,市场情绪达到最低点。期货市场的交易员大规模退出,但现货市场的交易量却开始增加。这标志着当时比特币的底部,导致了它在接下来的6个月内反弹。BlockheadCapital的管理合伙人MattKaye宣称,随着市场迎来“极端负面的情绪”,DeFi市场正在表现出复苏的迹象。该投资人具体指出了YFI以及SNX等其他市值较大的DeFi代币在现货市场上交易量的增长。在加密交易中,现货市场指的是不提供杠杆或保证金服务的币币和法币兑加密货币市场。投资者可以买卖加密货币,但不能像在衍生品市场上那样借贷资金来进行高风险交易。现货市场成交量的增长通常指向散户需求的真实增长。DeFi基本面未受影响

声音 | 中嘉博创:公司股东旗下的中泽嘉盟基金是比特微主要投资者之一:中嘉博创(SZ000889)在互动平台表示, 1、公司股东旗下的中泽嘉盟基金,目前是国内第一梯队矿机厂商深圳比特微电子科技有限公司的主要投资者之一;比特微是一家以区块链、人工智能为基础的科技公司,专注于集成电路芯片及产品研发、生产和销售,并提供相应的系统解决方案和技术服务,其生产的最新一代神马矿机在市场广受好评。 2、公司的全资子公司长实通信在2018年就从事参与了区块链的专业机房建设和维护,并在2018年就已经实现了约五千万以上的收入规模。[2020/2/13]

除了持续增长的成交量之外,DeFi协议的基本面依旧强劲。DeFi协议中锁定的总价值依旧在约110亿美元。这意味着有约110亿美元的资本活跃在DeFi协议中,其中大部分在wBTC和ETH中。9月1日,当大部分DeFi代币的市场价格到顶时,DeFi的TVL为96.6亿美元。实际上,自那时以来,尽管DeFi代币经历了回调,DeFi中锁定的价值已经实现增长。

做空DeFi不再有吸引力

10月,做空DeFi或反向押注DeFi代币的吸引力很大。随着比特币价格的上升,它吸走了加密货币市场上的绝大多数成交量,使山寨币陷入停滞。但是,考虑到风险回报比,做空DeFi已经不再那么有吸引力了。过去两个月里,许多DeFi代币已经下跌了40%-70%,大幅下跌的空间已经小了很多。自9月以来,ThreeArrowsCapital的首席执行官SuZhu一直在表达对比特币的看好以及对DeFi市场短期前景的怀疑,并指出:“重要更新:我不认为现在对美元做空DeFi能有好的风险回报比。做多DeFi/ETH交叉盘是合理的。顶级项目正在达到长期投资者将计划部署法币的水平。我认为接下来几个月里,95%的币对BTC价格会下跌。”LongHash,用数据读懂区块链。

编者按:本文来自Cointelegraph中文,作者:TURNERWRIGHT,Odaily星球日报经授权转载.

1900/1/1 0:00:00是晦涩小众的网络货币?是烫手山芋?是对无能政府的抵抗?是对冲通胀的避险资产、是奢侈品亦或是星际超级资产?在币价冲破13500美元后,比特币又一次站在了风口浪尖,围绕未来价格升值的预测甚嚣尘上.

1900/1/1 0:00:00编者按:本文来自风火轮社区,作者:佩佩,Odaily星球日报经授权转载。大家好,我是佩佩,这个市场变得越来越。。不知道说是有意思好,还是越来越摸不着头脑.

1900/1/1 0:00:00编者按:本文来自链闻ChainNews,撰文:RiaBhutoria,富达数字资产研究总监,编译:PerryWang,星球日报经授权发布。围绕比特币仍不少批评和误解,在此让我们回顾并回应.

1900/1/1 0:00:00最近,我们可以明显感受到金融监管力度的加码。而在国内,交易所一直游走在法律边缘,一旦铁拳出击,恐怕没有一个能逃得过。所以每一个币圈的人,都应该注意中心化交易所的潜在风险.

1900/1/1 0:00:00编者按:本文来自加密谷Live,作者:Hasu,翻译:李翰博,Odaily星球日报经授权转载。NicCarter在《比特币的存在主义危机》一文中,描述了比特币固有的身份问题.

1900/1/1 0:00:00