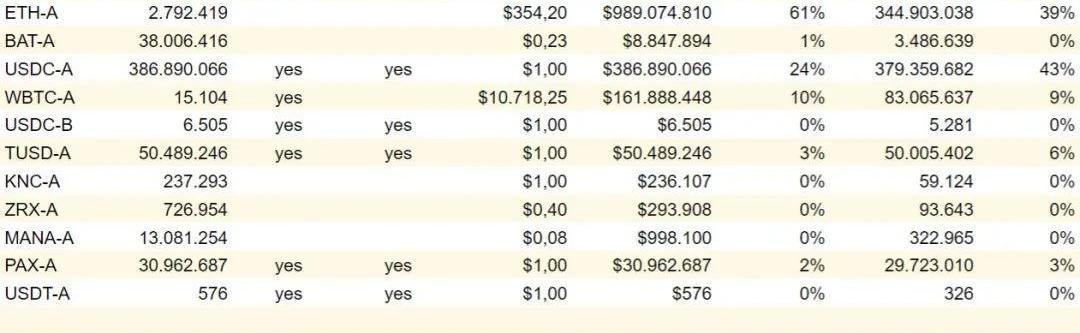

过去几天,CryptoTwitter一直在热烈讨论Maker的抵押品状况。一些用户指出,现在Maker的所有抵押品中有40%是借据–这意味着取代了像以太币这样的数字商品,后者不是任何人的债–它们依赖于中央托管人的合规。讨论的些资产越来越受欢迎,它们是USDC,WBTC、TUSD和PAX。这些在以太坊发行的借据要么代表美国银行的美元,要么代表BitGo托管的比特币。

快照:2020年9月25日,21:00UTC然而,这一数字低估了形势的严重性。虽然中心化抵押品占抵押品的40%,但并非所有抵押品都有相同的抵押品比率。比率决定了Dai借款人每1美元抵押品可以获得多少资金。他们需要150美元的ETH或WBTC来生成100个Dai,但他们只需要101美元的稳定币来生成同样的100个Dai。因此,61%的Dai是由这些中心化资产支持的,52%的Dai仅来自于中心化稳定币。

Cream Finance闪电贷攻击者已将另外50万枚DAI换成ETH:金色财经报道,据CertiK监测,Cream Finance闪电贷攻击者0x70747df6AC244979A2ae9CA1e1A82899d02bbea4已将另外50万枚DAI换成ETH。Cream Finance在去年6月遭黑客攻击,损失约880万美元。[2023/3/30 13:34:51]

快照:2020年9月25日,21:00UTC先把显而易见的事情说出来:这种发展使得Dai的支持在一定程度上依赖于中心化行为者的行动。例如,Circle可以冻结Maker中的所有USDC,在这种情况下系统会印刷更多MKR来弥补差额。在这篇文章中,我们将解释为什么允许稳定币仍然有意义,以及为什么它在本质上几乎肯定是暂时性的。MakerDAO是一种无需许可的信贷工具,允许用户根据各种形式的抵押品生成债务代币DAI。它还管理这一代币化债务使之价值1.00美元,这一任务在过去几个月中被证明是困难的。

MakerDAO联创建议考虑将DAI与USD脱钩:8月28日消息,鉴于当局对Tornado Cash的制裁,MakerDAO的联合创始人Rune Christensen近期就其原生代币与USDC脱钩进行了讨论,他向社区解释了为什么DAI可能是去中心化自治组织(DAO)的唯一选择。

Rune Christensen在他的博客中披露了风险加权资产(RWA)的相关风险计算错误,他表示,对加密货币的实体打击可以在没有任何前兆的情况下发生,即使是合法、无辜的用户也没有恢复的可能性。在透露协议无法遵守监管机构的同时,Christensen建议,“我们必须选择去中心化的道路,这一直是Dai的目的”。

据Daistats数据显示,目前超过50%的DAI是由USDC担保的。(Cointelegraph)[2022/8/28 12:54:02]

Miner Daily:比特币哈希率在年底将会达到大约280 EH/s:金色财经消息,据Miner Daily分析表示,今年到目前为止,比特币的哈希率增长了25 EH/s。这是每月约8 EH/s 的速率,或第一季度总计14%。按照这个速度,到今年年底比特币的哈希率将达到大约 280 EH/1s。目前,ATM电力仍然是大多数矿工的限制因素。[2022/3/27 14:21:06]

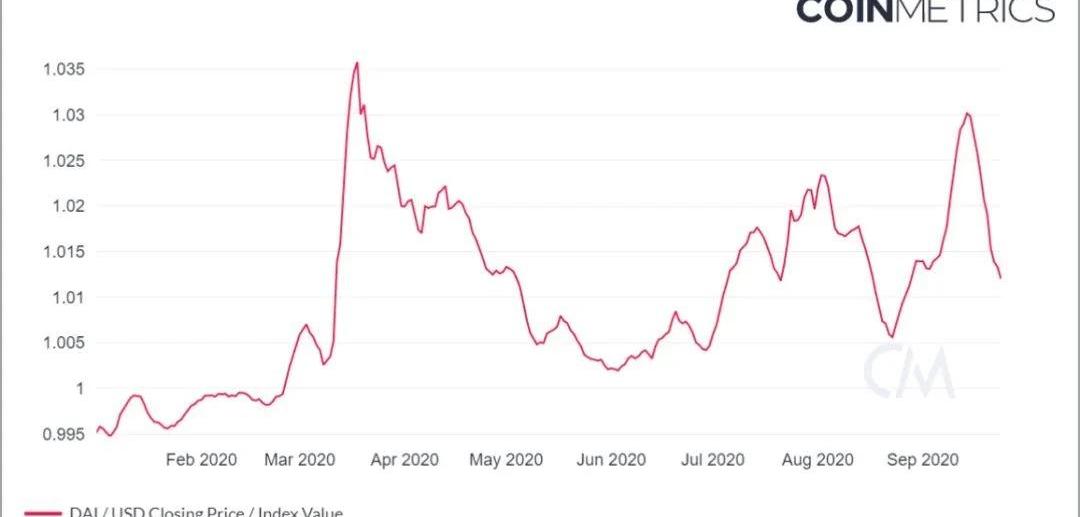

来源:coinmetrics.io3,7天移动平均线与其他资产一样,Dai的价格是由供求关系决定的。当交易价格超过1.00美元时,持有代币的需求大于从CDP创建代币并卖出代币的需求。需求激增的原因有两个:一是Dai在收益耕作中的使用,二是在全球经济不确定时期对稳定资产的普遍需求。正是这种与盯住汇率的持续分歧,迫使Maker陷入了困境。从高层次来看,有三种稳定货币的机制:1.利率政策2.公开市场操作3.抵押品政策我们在之前一篇文章4中更详细分析了所有这三个选项。要点是,就利率政策而言,Maker已经达到了自己施加的极限。它们也不愿进行任何公开市场操作,大概是出于监管方面的考虑。因此,他们唯一剩下的工具就是抵押品政策。为了增加Dai的供应,Maker必须在增加对系统安全的抵押品和用户希望借到的抵押品之间取得平衡。他们正在积极增加更多的去信任抵押品形式,但在最近的去中心化金融增长之前,优质抵押品资产已经很少。因此,在缺乏更快的正当程序和更多的以太坊去信任抵押品类型的情况下,满足Dai爆炸式需求的唯一途径是允许中心化资产,尤其是稳定币进入系统。它们的加入为交易者创造了极好的套利机会。例如,你可以从10.1万美元的USDC中制造10万Dai,因为抵押品比率是101%。如果Dai的交易价格为1.02美元,你可以卖出10万Dai,获得10.2万美元,这是一个即时套利周期。在这里,你不仅在交易中立即赚了1000美元,而且你还保留了期权,如果Dai的交易价格低于1.01美元,你可以在CDP中回购10.1万美元的USDC获利。例如,当它的交易价格为$1.00时,你可以支付10万美元Dai买回10.1万美元USDC,再获得1000美元利润7。有三个要点:1.单单是这种套利就解释了Maker内部稳定币的崛起。2.只要稳定币的抵押品比率是101%,Dai就永远不会再次超过1.01美元。只要价格高于这一水平,套利者就会铸造更多的Dai,并立即将其卖出,从而使价格回落。3.当Dai重新回到盯住汇率时,稳定币将自然地从系统中消失。最后一点可能需要一些分析。当Dai回到1.00美元时,套利者就会有双重动机解除他们的稳定币头寸。首先,他们仍然有一个负盈利,这是因为对稳定币金库收取的稳定费用。其次,他们应该行使期权,用现在更便宜的Dai回购抵押品。Dai能回到1.00美元是因为持有它的需求下降了,然后供给自然会跟着下降。请记住,Dai是一种代币化债务,由CDP产生。因此,当套利者平仓时,Dai必然会在这个过程中被摧毁。或者,可以增加铸造Dai的需求,创造更多的自然供应,以满足市场需求。首先,我已经注意到即将到来的Yearn的yETHv2金库发布,它从ETH抵押品生成Da,在Curvei中耕作CRV。如果v1金库是某种迹象的话,这可能会创造数亿个额外的Dai–保持需求不变–这应该会从系统中挤出许多稳定币。附录链接1.原地址:https://insights.deribit.com/%e5%b8%82%e5%9c%ba%e7%a0%94%e7%a9%b6/dai-is-now-60-backed-by-centralized-assets-what-does-that-mean/?lang=zh-hans2.而不是单个CDP:https://twitter.com/ProficieNtOCE/status/1309082477005336580?s=203.coinmetrics.io:http://coinmetrics.io/4.之前一篇文章:https://insights.deribit.com/%e5%b8%82%e5%9c%ba%e7%a0%94%e7%a9%b6/%e7%9b%b8%e6%9c%ba%e6%8a%89%e6%8b%a9%e8%b4%a7%e5%b8%81%e6%94%bf%e7%ad%96%e6%88%96%e5%b0%86%e5%9c%a8%e6%9c%aa%e6%9d%a5%e5%be%97%e5%88%b0%e6%99%ae%e5%8f%8a/?lang=zh-hans5.LCR、COMP和LINK:https://forum.makerdao.com/t/collateral-status-index/22316.2019年的一篇文章:https://medium.com/@hasufly/maker-dai-stable-but-not-scalable-3107ba7304847.1000美元利润:此外,受管制稳定币的清算目前已停止。它们1.00美元的值基本上是硬编码到oracle中。

财经网站DailyFX分析师Daniel:油价或延续上涨趋势:12月14日消息,欧佩克将于北京时间今日晚间公布月度原油市场报告,其后会在周四召开欧佩克与非欧佩克产油国部长级监督委员会会议。受新冠疫苗消息提振,油价在过去6周内猛涨逾40%。此外,高频数据清楚表明,欧洲多国和美国部分州收紧防疫措施并未对整体经济活动产生不利影响。这些积极因素可能会推动油价走高,并为油价重新测试3月份疫情前水平打开大门。欧佩克+放松减产力度可能限制短期油价上行空间,然而需求逐渐复苏有望抵消负面影响并推动油价进一步攀升。(金十)[2020/12/14 15:05:35]

Paradigm参与MakerDAO债务拍卖中标72次 投入360万DAI:加密资产风险投资机构Paradigm曾宣布将参与MakerDAO拍卖,在拍卖结束后,Paradigm表示他们在106批拍卖中72次出价最高,共投入360万DAI至MakerDAO系统以购买治理代币MKR。Paradigm是由Coinbase 联合创始人Fred Ehrsam创立的加密风险基金,曾参投MakerDAO、Uniswap等DeFi相关项目。[2020/3/31]

标签:DAIMAKEMaker稳定币Compound Daimakerdao是什么币makerdao下载全球稳定币DAI

作者|Azuma编辑|Mandy王梦蝶出品|Odaily星球日报 北京时间10月8日,yearn.finance核心开发者banteg发推确认,YFI创始人AndreCronje已离开推特平台.

1900/1/1 0:00:00编者按:本文来自威廉闲谈,作者:陳威廉,Odaily星球日报经授权转载。时间真的太快了,明天就是中秋和国庆了,提前预祝大家节日快乐!国庆前全球市场有回暖的迹象,整体都还不错.

1900/1/1 0:00:00据成都链安『安全态势感知系统』数据监测显示:2020年9月,在区块链领域,多类型安全事件频繁发生,整体形势不容乐观.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:MARCELPECHMAN,Odaily星球日报经授权转载.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:ANTóNIOMADEIRA,Odaily星球日报经授权转载.

1900/1/1 0:00:00我在前面一篇文章中认为,目前的DeFi治理代币本质上都是证券。但是这些代币的运作又都没有按照美国的证券法来运作,因此这些项目在合规方面有非常大的风险,很有可能被SEC采取监管措施.

1900/1/1 0:00:00