编者按:本文来自风火轮社区,作者:佩佩,Odaily星球日报经授权转载。鲁迅说:这个世界上本没有流动性,当狗庄安排了两个交易对,产生了套利空间,就形成了流动性。

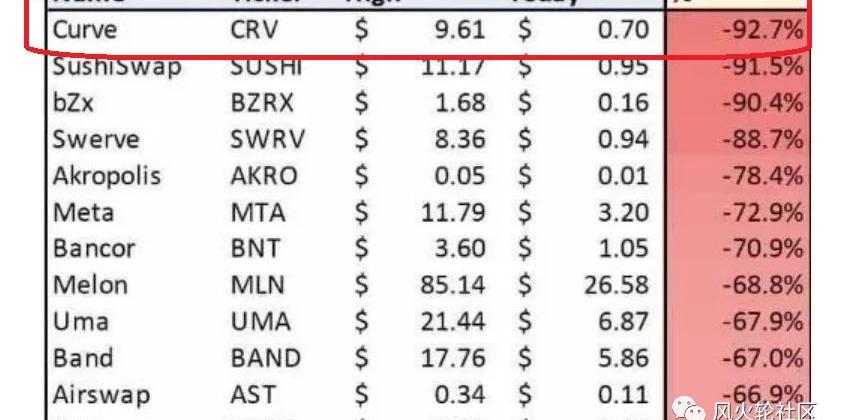

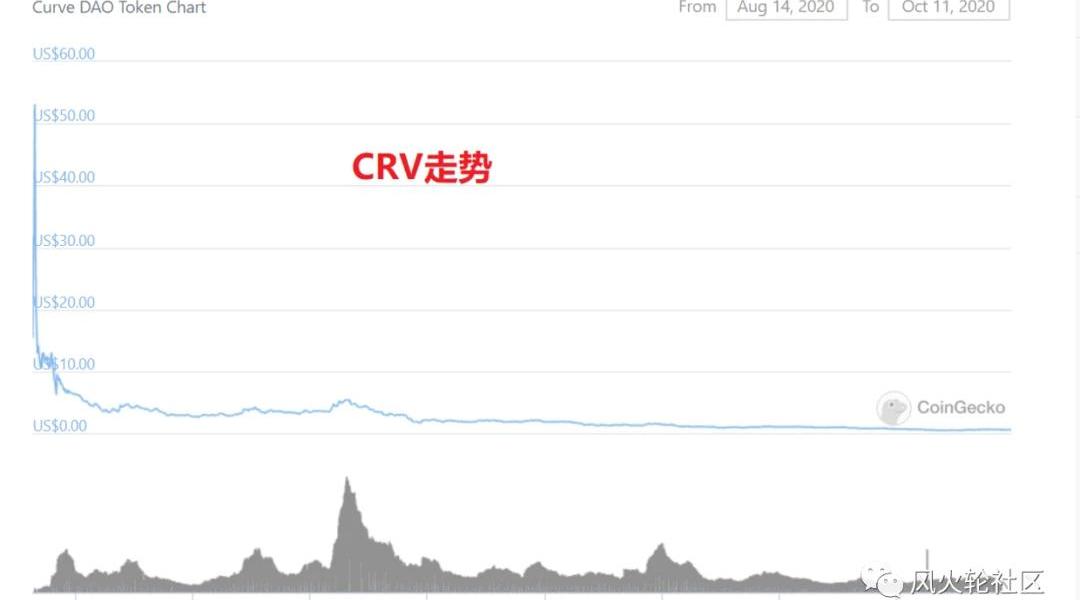

大家好,我是佩佩,在这个不知道是下一波牛市起点还是下一个做空机会的周末,还是来补一期defi币的评测,今天要聊的这个项目属于很多人知道但可能又还有些距离感的curve.fi以及其治理代币crv。Crv在最近被圈内评选为2020年最惨defi币,在海外某交易所做的defi项目跌幅排行榜中位列前茅:

这还是前几天的数据,按今天0.55U的价格,已经据最高点跌去了99%。。而导致它这么惨的,要属于defi趋势中的另一个创新——机池,即去中心化的代客挖矿。为了保证用户的挖矿收益,这样的机池几乎就是——无情铁手日日挖提卖,也几乎没有挖矿项目能在这样的铁爪下抬起头。

2022年稳定币总交易量达到7.4万亿美元的历史新高:12月23日消息,据The defiant援引加密数据分析公司Coin Metrics的数据,今年稳定币的总交易量已达到约 7.4 万亿美元,已经打破了去年 6 万亿美元的记录。同期,万事达卡网络交易量达到 2.2 万亿美元,美国运通约为 1 万亿美元,Visa 是唯一处理交易量超过稳定币的主要信用卡提供商,约 12 万亿美元。

此外,USDT 总交易量在去年达到 3.7 万亿美元的峰值后,今年已下降至 3.5 万亿美元左右。USDC 在 2022 年排名第二,约为 2.9 万亿美元,是 2021 年结算量的两倍多。[2022/12/23 22:03:54]

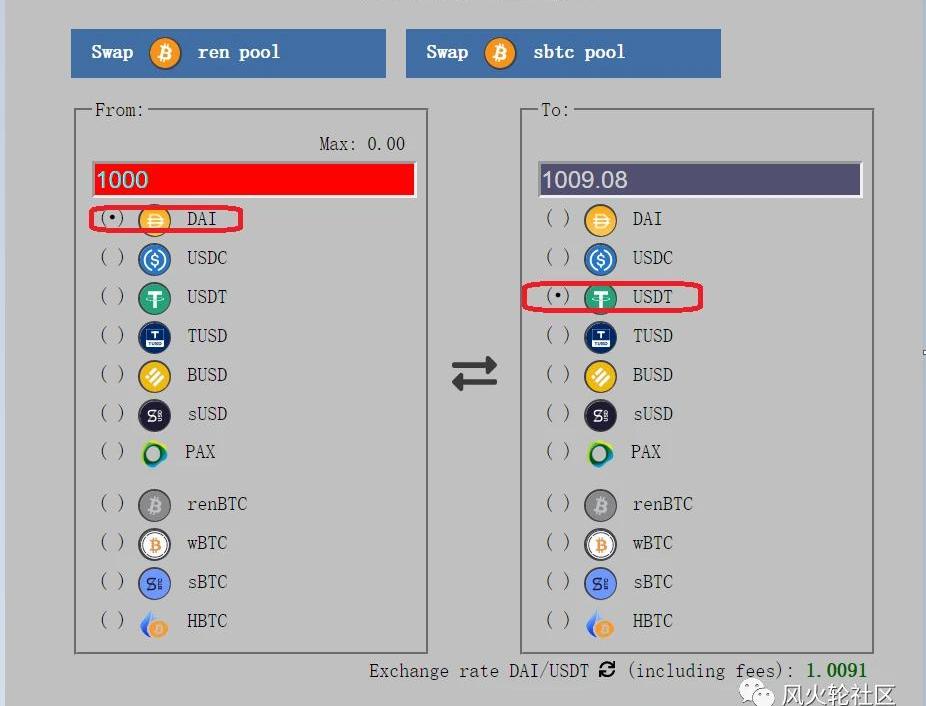

可能应该说crv面对好几个月无情的抛压没有归零已经算是牛x的了,而在近俩月一个是crv一个是uni这对“难兄难弟”的挖矿算是支撑起了机池业务的大半片天空。而要说到curve是啥,简单来理解,你可以认为它就是“稳定币版的uniswap”,也就是在curve这个dex里,它同样也是一种AMM自动做市商交易平台,但里面的交易对主要是价值相当的标的。现在主要有两种,一是稳定币市场,usdt/usdc/dai等,另一类是以太上的映射btc代币,wbtc/renbtc。在他家curve.fi首页可以直接做任意稳定币之间的swap兑换,也会预先显示你能兑换的数额,比如下图1000个dai可以兑换1009.08个usdt(里面包括了手续费):

Clover为“2022 is gonna be SOL Cool”活动提供独家凭证NFT:2月11日消息, 跨链智能合约平台Clover Finance宣布,加入Project Galaxy、Solana以及其他26个项目,将提供独家凭证NFT。用户需要下载Clover钱包浏览器插件版本,创建新钱包或导入现有钱包,在 Solana上执行1笔涉及参与活动的任意项目的交易。

据悉,“2022 is gonna be SOL Cool”是NFT基础设施服务商Project Galaxy主办、由Solana提供支持的活动,奖池超过100万美元,27个协议为以太坊、BSC、Polygon上符合条件的用户提供奖励。[2022/2/12 9:46:38]

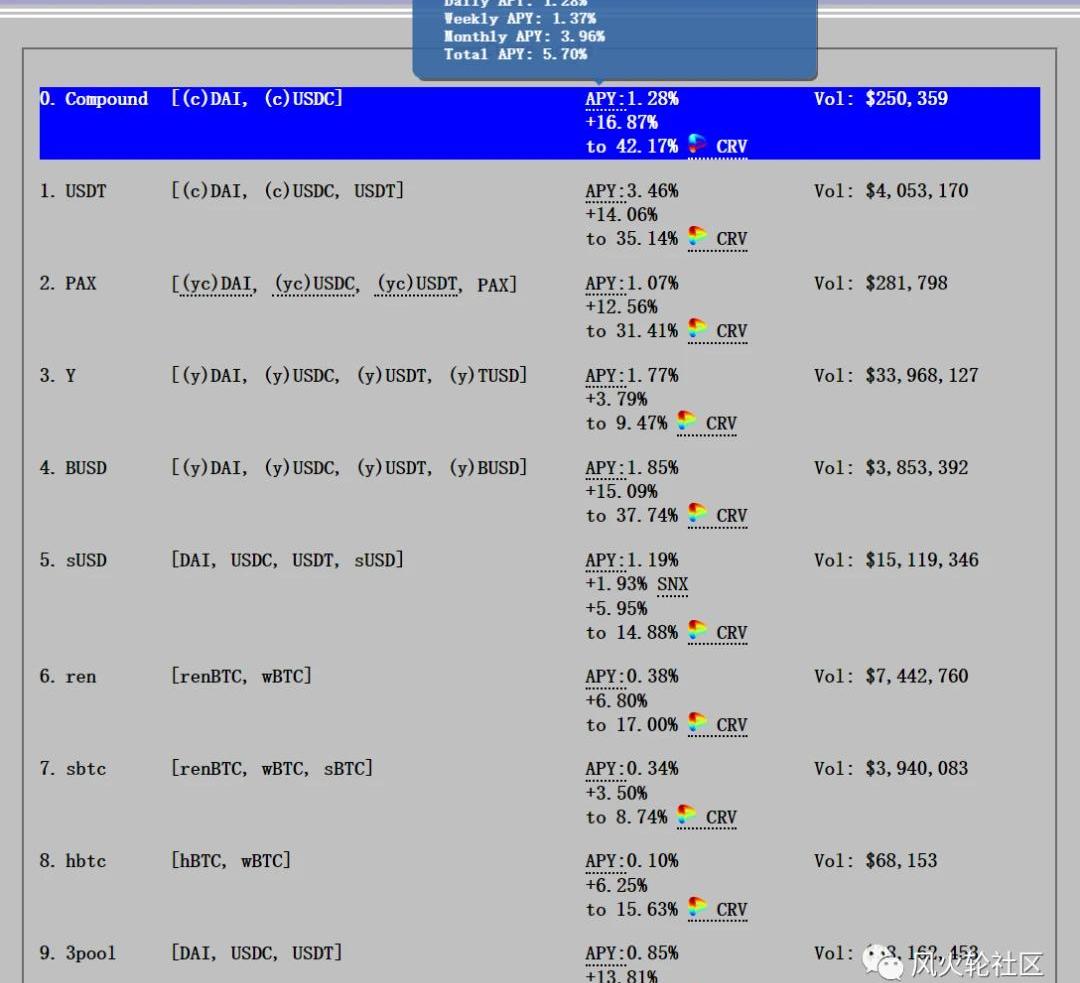

交易对、收益率和成交量都显示在首页下方:

Titan联合首席执行官:预计更多机构将在 2022 年绕过比特币并投资其他区块链:12月19日消息,加密投资管理公司 Titan 联合首席执行官 Clayton Gardner表示,随着加密得到更广泛的采用,他预计更多机构将在 2022 年绕过比特币并投资其他区块链,例如以太坊、雪崩和 Terra。智能合约功能。比特币最初被许多基金视为一种宏观投机资产,对许多基金来说仍然如此。如果有任何东西巩固了它的用例,它就是一种价值存储。也许从交换媒介的角度来看,它并没有真正按照最初的意图使用。

对于正在寻找能够“随着时间的推移产生效用和一些内在价值”的区块链的机构,他们可能会考虑其他一些推动去中心化金融和第三代互联网 web 3.0 增长的智能合约区块链。

但目前比特币仍然是最安全的区块链之一,但我认为比特币之外的第一层、第二层区块链将处理从 NFT(不可替代代币)到 DeFi 的大部分交易和活动,所以我认为机构看到了这一点,只要他们希望在未来几个月内将资金投入使用,我认为这可能就是他们注入资金的地方。(marketwatch)[2021/12/19 7:48:45]

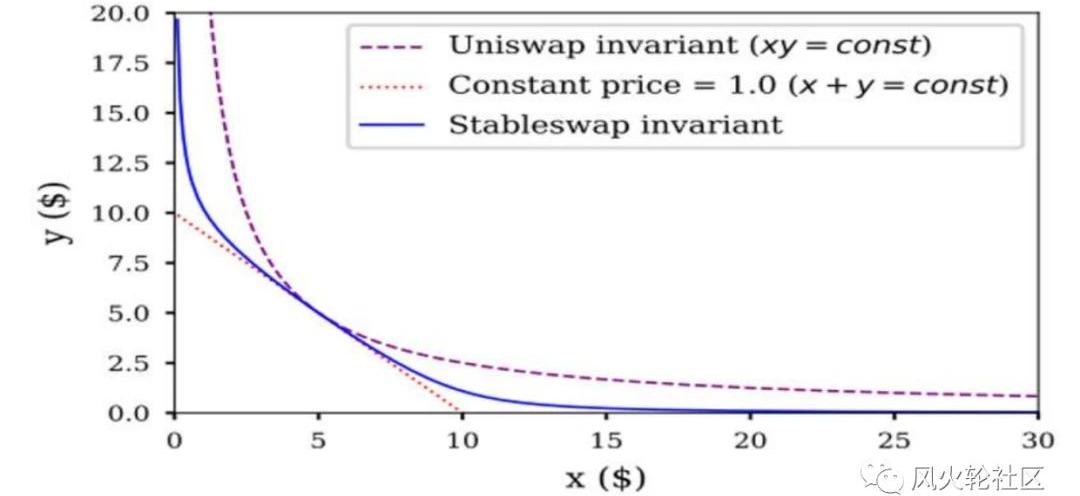

年化收益来自两个部分,一个是和uni一样的交易手续费的分润,以及部分稳定币形式比如cDAI这种是compound上的借贷权益代币,它可以获得comp利息收益同时又能在curve池中获取做市收益,另一部分是crv的LP做市代币激励,这里根据是否锁仓CRV,以及不同的池子,又会有一个crv代币分发比例的区分,最高是能获得2.5倍的crv激励。他家主打的特点就是交易摩擦成本非常低,特别是大额稳定币间的兑换,不仅相比于uniswap,甚至有时要比中心交易所的还要小很多,这也是很多defi玩家看重curve的一点。curve背后用到了一个叫stableswap的算法,原理上也有点类似Uniswap家的恒定乘积计价公式,下图是一个对比:

加密货币交易所11月网络流量达到2021年第二高:金色财经报道,根据The Block Research的数据,加密货币交易所网站11月的互联网访问量达到5.466亿次,为2021年的第二高,仅次于5月的6.382亿次访问。[2021/12/9 12:59:37]

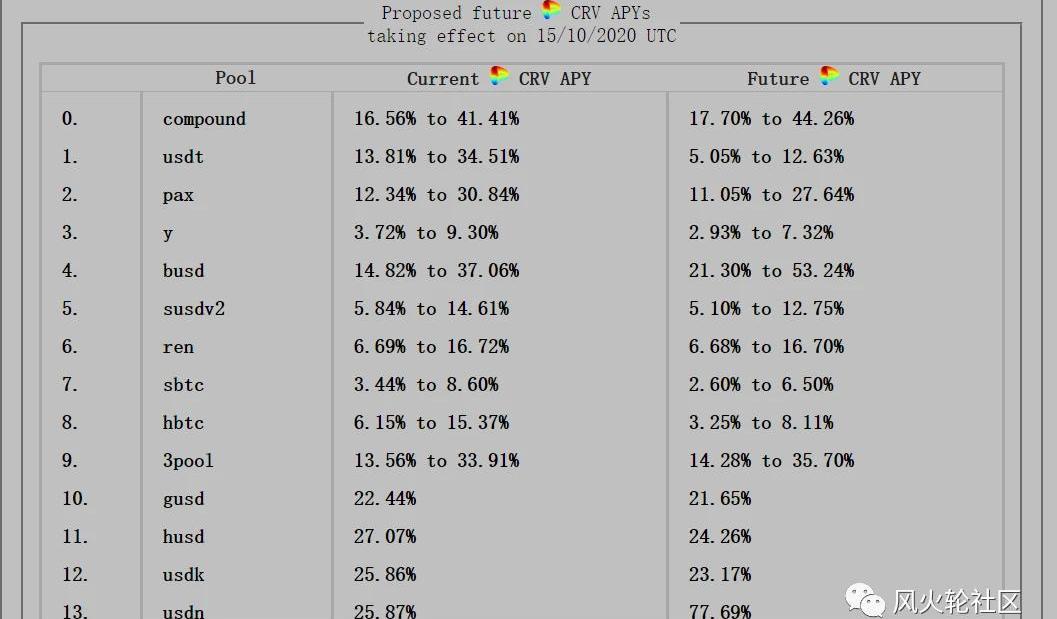

这里不需要完全弄清楚这个图或公式的含义,只需知道这是一个更适合稳定币间的兑换定价算法,大额兑换也可以保持尽量小的价差波动。以上是平台的一个基本面,再来说说crv,crv也算是一个矿币,现在是每天200万币投给LP做市商,这个抛压还是很大的,即便按今天0.5U来算的话,但它并没有像很多小矿币那样瞬间崩溃,而是一个相对缓慢的下降,也源自于其代币经济模型。产出的crv目前主要作用是治理投票,项目所有的改动提案都需要通过社区投票决策,当然这个大多数defi币也都是如此,我们也认为这一功能主要目的是集齐套友们一起商量该如何回本,商量的人多了,自然社区也就形成了。。而crv有个特别的地方是所有的持币者可以投票来决定某一段周期内各个池子的crv产出分配,投票权重高的池子相应会增加一定比例的crv收入,下图是个池子的权重变化表:

Bakkt平台2020年BTC期货交易量很低,但未平仓量一直在增长:金色财经报道,根据skew markets提供的数据,自2020年初以来,Bakkt平台上的BTC期货交易量一直很低。但是,未平仓量一直在增长。BTC价格的影响在2月底开始显现,自那以来,投资者的未平仓量随着交易量的下降而下降。2月14日,Bakkt未平仓合约(OI)达到今年峰值的1900万美元,但与此同时,BTC价格下跌,导致未平仓量降至1000万美元。截至发稿时,这一数字约为500万美元,急剧下降了74%。尽管未平仓合约有所下降,但最近几天平台上的交易量仍显著增加。截至发稿时,Bakkt上的BTC期货交易量约为1820万美元。[2020/3/14]

https://dao.curve.fi/gaugeweight下一周期的起点是10月15日,按目前的投票比例,像compound池子的最低crv年化收益会从16.56%提升到17.70%,当然这里也有些会下降,比如usdt可能会从13%掉到5%。另外上面所有投票的前提是都需要锁仓,通过锁仓获得投票权益代币——veCRV,这里有一个机制是,最长锁仓是4年,如果你锁1000个crv锁四年是可以获得1000个veCRV来参与投票,这也是满额的权重,如果只想锁1年,那么就只给250个veCRV,依次往下类推。

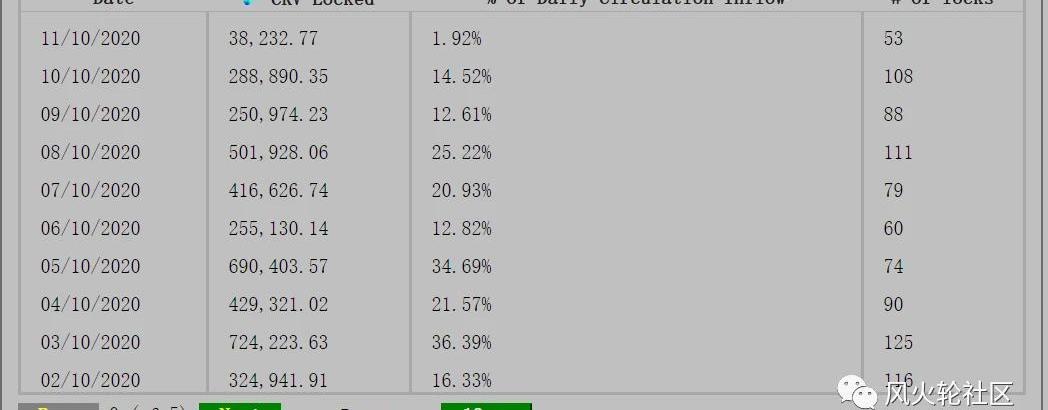

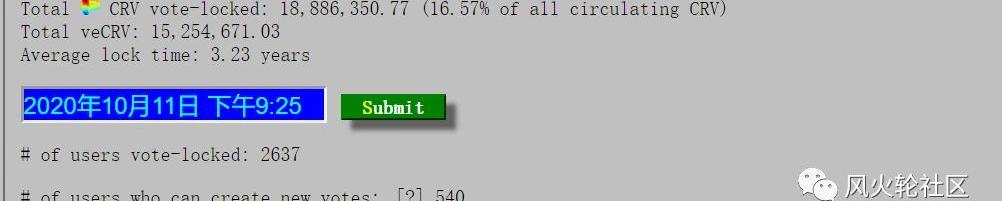

上图是crv近几个月的锁仓量和近一周的具体锁仓数据,可能也因为锁仓周期较长,现在总共只锁掉了流通占比的16.57%。

一般来说锁仓的也都是些不差钱的主,平均锁仓时长为3.23年。另外它这个锁仓也是有平台分润收益的,暂时年化是80%,锁1美元的crv一个大学周期相当于在平台提供140U做市的收益,这也是对那些锁仓投资者的一个驱动吧。以上就是curve平台主要的一个情况,之所以还是有不少投资者认为他家还是有希望呢,主要是在于:1.稳定币间的兑换有需求,且他家在这方面产品做得最好,对于大户来说这可能会是比cex更好的一个渠道,数据面锁仓量交易量上也都还算不错。2.社区很有活力,每天各种提案丢出来,团队也一直在改进,最近还有在尝试ZkSync测试网,类似二层网络这种降低gas费的扩容解决方案。3.创始人和V神一样也是俄罗斯人,这里可能会带一点圈内迷信,好像俄罗斯人的项目中神币不少,哈哈,开个玩笑。不过是不是这样呢?我其实还是有些存疑的,这里只说需求方面,从他家首页来看,主要的成交量集中在几个主流稳定币dai/usdc/usdt这几个,其他的一天两三百万,手续费分润是更少。这里我查了下他家兑换交易的记录:https://www.curve.fi/

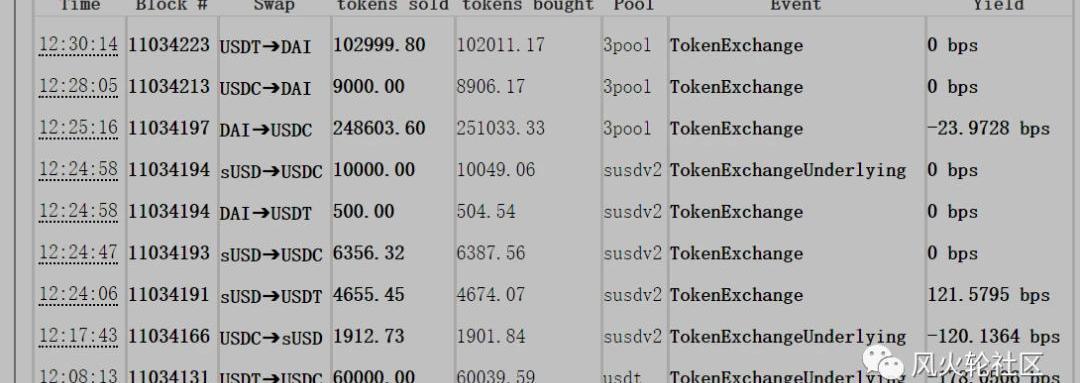

里面有一定量是在做平台间套利。比如下图这列操作:

是从dydx平台接了120万的usdc闪电贷,它抓住了一个dai与curve的dai/usdc/usdt这个池子中的差价变化,做了一个瞬间套利,这一笔获得了279U利润,扣掉88美金gas费,最终利润在191U。这家地址:0xa1c8a8a7fd7d084db8d03de0cac8d89cfe4415f0有兴趣的可以去观察下,最近基本都是在做这样的差价套利,当然这里的利润来源应该是流动性做市商的无常损失。所以现在是怎样一个故事呢,一边是只要有不同标的不同平台他们之间产生了价差变化,就有套利空间,不管是dex之间还是dex与cex之间,就会引来各种投机搬砖的机器人,这些机器人的交易攫取了资金池里的资产,但同时产生了交易量。另一边这些交易量喂给了资金池里的做市商,同时做市商也希冀着平台的激励、交易分润能覆盖掉无常损失。它可能有些刚需,比如为了去参与到某些挖矿需要置换成dai、usdc,但这个需求有多大呢?可能并没有平台几千万上亿的成交量那么美好。这其实不只是curve,所有的defi都在讲这样的故事,本质上没有脱离交易+投机的核心,它可能不会死,毕竟只要有价差就会有人来搬砖,但这里能产生多少真正的需求呢,可能还需要时间。同样的包括curve在内的很多defi平台的问题也是,他们在币圈算是很优秀有成长性的产品,但在token机制上会有些尴尬,很难两全,大量的激励很容易在初期激发人们的兴趣,而且这种长期释放的一个好处是能促进筹码更分散,但不停的释放而又没有足够的需求增量,面临的恐怕就是代币无尽的下跌趋势。这同时也造成了很多被套故事,但你能说他们的诞生是为了圈钱割韭菜吗?好像也不是。。结语

1.对于crv真正的财富代码一个是上面说的套利,另一个好像也还算是一个不错的做空标的?除非他家啥时投票改token机制,或者还能有新产品。(仅供讨论非投资建议)2.币圈的东西要看数据,但也还是不能太趋于表面,锁仓量成交量这些不一定越多就越好,还是得要深扒一扒。

很多朋友其实觉得矿业很神秘,重资本投入,小众参与,矿场也没有去过,听说在偏远的地方风沙漫天。同时,又听说矿业的人不少都很有钱,于是,一种土嗨土嗨的形象在脑海中被勾勒出来.

1900/1/1 0:00:002020年的币圈有些热闹,两大谜题陆续揭开:波卡已经上线,致力于去中心化存储领域的Filecoin也宣告将在10月15日左右正式上线.

1900/1/1 0:00:00在昨天的文章中,我介绍了按固定间隔时间定投的方法,这种方法的好处是规律性极强,如果能坚持下去,就能完全杜绝情绪对自己的影响.

1900/1/1 0:00:00编者按:本文来自加密谷Live,作者:JuanEscallon,翻译:李翰博,Odaily星球日报经授权转载.

1900/1/1 0:00:00编者按:本文来自区块律动BlockBeats,Odaily星球日报经授权转载。10月9日,MorganCreekDigital的联合创始人AnthonyPompliano称,以太坊网络的大部分托.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:YogitaKhatri,编译:夕雨,星球日报经授权发布。要点:一个由七个中央银行和国际清算银行组成的小组已发布了有关数字货币的综合报告,详细说明了数字货币应该.

1900/1/1 0:00:00