编者按:本文来自加密谷Live,作者:Hasu,翻译:李翰博,Odaily星球日报经授权转载。在过去的几天里,CryptoTwitter上关于Maker的抵押品状况的讨论十分热烈。有用户指出,现在Maker中40%的抵押品都是IOUs的项目,而不是ETH这样的数字商品。这些都是中心化的资产。有关的资产已经变得越来越流行,分别是USDC、WBTC、TUSD和PAX。这些在Ethereum上发行的IOUs代表了美国银行的美元或BitGo托管的比特币。

MakerDAO免除锚定稳定模块PSM中USDC兑DAI费用:11月15日消息,去中心化稳定币协议 MakerDAO 11 月 10 日将 PSM-USDC 金库的稳定币兑换费从 0.2% 降为 0% 之后,超过 10 亿美元的 USDC 从 MakerDAO 的 PSM-USDC 金库中流出。据 MakerDAO 社区用户 rema 在 MakerDAO 论坛中评论,USDC 的流出与非稳定资产的铸造有关(主要为 WBTC),加密借贷平台 Nexo 和 Celsius 将大量铸造的 DAI 兑换为 USDC。

注,Maker 系统的锚定稳定模块(PSM,Peg-Stability Module)允许用户以 1:1 的兑换率直接将其他稳定币抵押品兑换为 DAI,而非以抵押铸造的方式,PSM 的主要目的是帮助保持 DAI 与美元的挂钩。[2021/11/15 6:52:27]

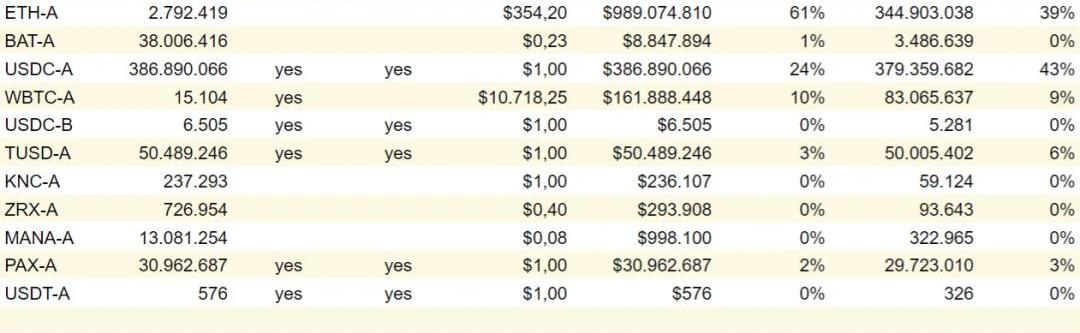

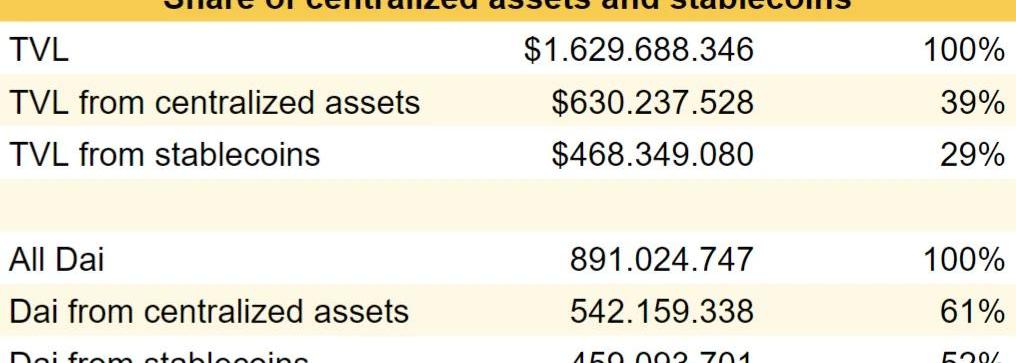

Snapshot:25.09,2020,21:00UTC然而,这个数字低估了情况的严重性。虽然中心化抵押品占到了抵押品的40%,但并不是所有抵押品的抵押比例都一样。该比率决定了每1美元的抵押品可以得到多少DAI。虽然他们需要150美元的ETH或WBTC来产生100个DAI,但他们只需要101美元的稳定币来产生同样的100个DAI。因此,61%的DAI都是由这些中心化资产支持的,其中52%的DAI只来自中心化的稳定币。

MakerDAO已发布新增“闪电Dai”模块提案:MakerDAO官方刚刚发布微博称,新增“闪电Dai”模块提案已发布于Maker论坛,正进行社区讨论和意见收集。“闪电Dai”模块是指,支持在一个交易区块之内,完成借出和偿还Dai的操作,而无需提供抵押品存货。此举有利于做市商对Dai的价格偏离进行快速套利,帮助Dai对美元的锚定。[2020/10/16]

Snapshot:25.09,2020,21:00UTCDAI的发展一部分取决于中心化资产管理者的支持。例如,Circle可以冻结Maker中的所有USDC,在这种情况下,系统将铸造更多的MKR来弥补不足。在本文中,我们将解释为什么允许稳定币仍然是有意义的,但是为什么它几乎肯定是暂时性的。MakerDAO是一个无许可的信用机制,允许用户针对各种形式的抵押品产生DAI,即债务代币。它还将这种代币定价为1.00美元,在过去的几个月里,这个任务对他们来说很困难。

Maker基金会发起日本餐饮业支援互动,用户进行SNS互动可获得20 DAI:Maker基金会发起日本餐饮业支援互动。7月9日-7月23日期间,用户通过Twitter、Facebook、Instagram等社交媒体应用(SNS)发布自己喜欢的餐厅食物图片,并贴上#Dai标签即可参与,前200名用户可获得20 DAI的奖励。(Coinpost)[2020/7/9]

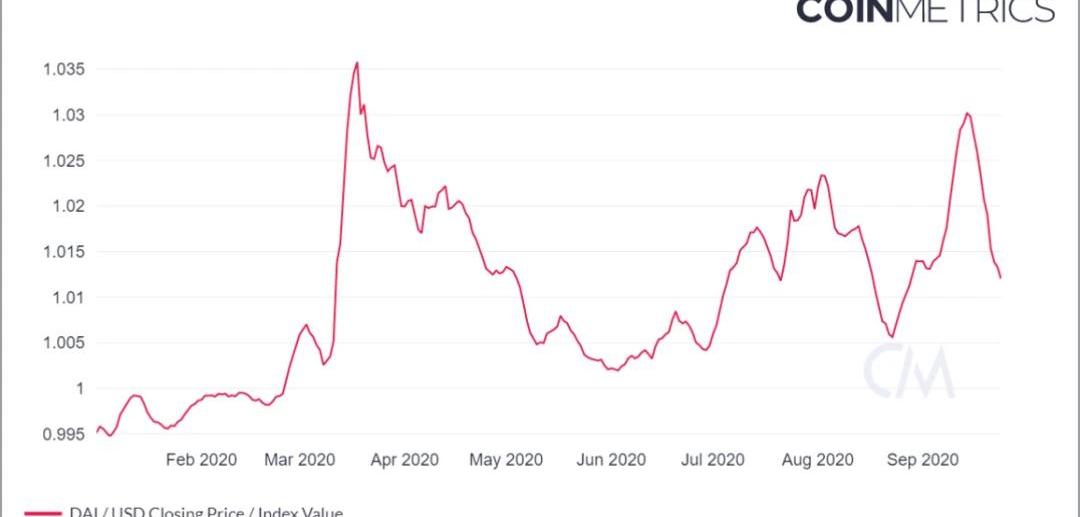

资料来源:coinmetrics.io,7日移动平均线像其他资产一样,DAI的价格是供求关系的结果。当它的交易价格高于1.00美元时,持有该代币的需求比从CDP中创建并出售它的需求更多。需求爆发的原因有两个:DAI在流动性挖矿中的应用以及在全球不确定性时期对稳定资产的普遍需求。正是这种持续偏离供需关系挂钩,把Maker逼到了墙角。从高位来看,稳定货币的机制有三种。利率政策公开市场业务抵押品政策我们在之前的文章中对这三种方案进行了较为详细的分析。要点是,Maker在利率政策方面已经达到了自己的极限。他们也不愿意进行任何公开市场操作,大概是出于监管的考虑。所以,他们的工具箱中仅剩的工具就是抵押品政策。为了增加DAI的供给,Maker必须在增加对系统安全的抵押品和用户想要借贷的抵押品之间取得平衡。他们正在积极增加更多的无信任形式的抵押品,但在最近DeFi大涨之前,一直没有什么优质的抵押资产(LCR、COMP和LINK即将加入)。所以,在Ethereum上没有更快的正当程序和更多无信任的抵押品类型的情况下,满足DAI爆发性需求的唯一方法就是允许中心化资产,尤其是稳定币进入系统。它们的加入为交易者创造了一个奇妙的套利机会。比如,你可以用101000美元的USDC获得10万个DAI--因为抵押率是101%。如果DAI的交易价格是1.02美元,你就可以用102000美元的USDC卖出这10万个DAI--这是一个短期的套利循环。你不仅在这里的交易中瞬间赚到了1000美元,而且你还保留了选择权,如果DAI曾经低于1.01美元的交易,你可以在CDP中重新买入101000美元的USDC,获得利润。有以下三个启示:这个套利很好地解释了稳定币在Maker里面比重增长的原因。只要稳定币的抵押率达到101%,DAI就再也无法超过1.01美元。在任何高于这个价格的时候,套利者都会兑换更多的DAI,然后以瞬间盈利的方式卖出,将价格压下来。当DAI回归到供需后,稳定币自然会从系统中消失。最后一点可能需要解读一下。当DAI回归到1.00美元时,套利者有两个动力去释放稳定币的头寸。首先,由于稳定币库收取费用。其次,他们会用现在更便宜的DAI重新购买抵押品。DAI可以回到1.00美元,如果是因为持有它的需求减少了,那么供应自然会跟着减少。请记住,DAI是代币化债务,由CDP创建。所以当套利者离场时,DAI必然在这个过程中被销毁。另外,铸造DAI的需求也可能会增加,此时就需要创造更多的供给来满足市场需求。其中,我对即将发布的Yearn的yETHv2vault非常关注,它从ETH抵押品中产生DAI,用于在Curve中流动性挖取CRV。如果v1Vault有任何这种迹象,这可能会生成数以亿计的DAI。

动态 | Dai稳定费率降低至9.5%:今日,MakerDAO官方发布消息,Dai稳定费率降低至9.5%。据称,9.5% 稳定费率提案在 10月8日-11日的治理民意调查中得到最多投票,在10月11日纳入执行投票候选提案。经过一周的投票,此项提案于10月17日得票数超过了现行执行提案 (10.5% 稳定费率) 的总票数,稳定费率降低至9.5%正式生效。[2019/10/18]

标签:DAIMakerMAKE稳定币Daisy Protocolmakerdao创始人Rainmaker Games稳定币价格下跌时会怎么样

今天是假期前最后一天,国内其他金融市场都已经提前进入了假期模式,看隔壁股市的话已经提前几天就开始了小范围的区间震荡,币市反而出乎意料的波动不算太小,接下来是否进入横盘模式不确定性比较大.

1900/1/1 0:00:002020年10月8日晚,深圳市开展数字人民币红包试点,通过抽签方式发放数字人民币红包,红包持有者可在指定商户进行消费。消息一出,引发广泛关注,数字人民币进程又迈出了一大步.

1900/1/1 0:00:00今天上午OKEX的一则公告带崩了整个币圈。 凌晨4点左右,OKEX发布暂停提币的公告,原因是OKEX的部分私钥负责人正在配合机关调查,当前正处于失联状态导致无法完成授权.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日报经授权转载.

1900/1/1 0:00:00编者按:本文来自蓝狐笔记,Odaily星球日报经授权转载。Filecoin主网将在148,888区块启动。这意味着等待了3年多的Filecoin马上就要到来.

1900/1/1 0:00:00编者按:本文来自金色财经,Odaily星球日报经授权转载。根据区块链分析公司Chainalysis首席经济学家菲利普·格雷德威尔在美国东部时间上午4:30披露的数据显示,就在美国司法部和美国商品.

1900/1/1 0:00:00