编者按:本文来自风火轮社区,作者:佩佩,Odaily星球日报经授权转载。流动性挖矿会长期存在,只是这么多swap是不是能长期存在,这是一个问题。

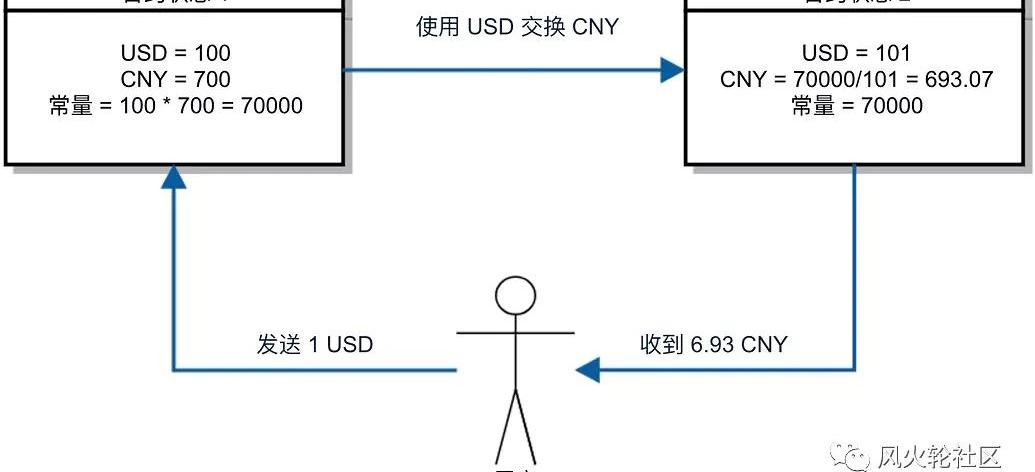

大家好,我是佩佩,最近看到一个挺有意思的表情包,如上图(特别注明:此图不代表对以下任何项目的看法,我们希望每一个swap每一个dex都能活出自己的特色,为币圈生态建设助一臂之力)我想会有很多小朋友现在在想,明明经过一个崩塌的周末,为啥那些defi农民还在乐此不疲的找农田种植呢?这里的风险到底在哪呢?今天我们就来掰扯掰扯。先说下今天的市场情况,目前来说呢,这个defi的后半场已经变成纯挖矿了,各个交易所摩拳擦掌,开始自家的“照猫画虎”行动——通过抵押自家的平台币来获得新币。为了留住用户,也算是拼了,或许他们认为,对韭菜来说,只要有新币有收益率就行了,其他的已然不重要了。不过我觉得还是要把流动性挖矿这件事,重新拿出来说一遍。其实现在的这些不管叫swap,还是其他啥的,只要是放两个币进来做市给利息给代币的,你都可以把它理解成为交易所。传统的交易所靠订单薄交易定价,这里也是需要做市商的,通过做市商的工作(这里一般都是机器人)形成一定量的买卖单,给韭菜们更好的交易体验,如果没有它们,很多小交易所可能就是“鬼城”的状态,你去交易,挂卖单挂个半天是没有人收的,往下砸呢,一砸几个点的损耗,曾经的bigone就有一段是这种情况,因为他家明确的说不搞做市商。我记得曾经我们还专门讲过一个在加密行业做市的大学生的故事,做市可能会亏,所以这种项目方或交易所找的做市商都是收费的。那现在这些swap型交易所讲的故事呢,就是我们希望是一个去中心的平台,就没有人去付钱找这个做市商,那一开张流动性不足,没有用户,怎么办呢?于是就另辟蹊径想了个办法,既然所有的交易都是A换成B,B换成A,那我们就做AB两个资金池,这两个资金池的总量乘积设为常数。如果A池增加了,根据总量常数的比值,B池就要相应的减少一部分,这个增加减少的比值就相当于两个资产间的即时兑价,这里的逻辑可以看下面这幅图:

DeFi借贷平台MOAR完成私募融资:DeFi借贷平台MOAR Finance宣布完成私募融资,具体金额未披露。Spark Digital Capital、3Comma、Moonwhale、Stakely、Kyros Ventures、Ruby Capital、AU21 Capital、Paribus Ventures、Ape Capital、X21、Magnus Capital、Prometeus Labs、Black Edge等参投。[2021/4/17 20:30:36]

这种方式使得我们只需要有一个基础的资金池,就可以开始任何两类币间的交易,而所有愿意把资产存进来的人,就可以做这些交易对的流动性做市商。对于做市商,这里没有交易所或项目方的付费,但可以按资金比例,分润平台的0.3%的交易手续费,而随着流动性挖矿热潮的开始,这里就演变成了,抵押资产到资金池,除了交易手续费,还分你另外一个激励代币。那么你的做市收益=0.3%手续费分润+分得的代币*单价如果这个平台相当于“去中心化交易所的币安”,流量很大,交易很活跃,这个手续费分润其实就还可以了,像现在的uniswap上是完全没有其他激励的,下图红框中画的是这些交易对现在存入做市的年化收益:

DefiDollar团队提议在Curve上建立aSUSD和sDAI质押池:DefiDollar团队发起sCIP#16提案,提议在Curve上增加Aave sUSD(aSUSD)和Aave Dai(sDAI)质押池,这两种币均为稳定币。建立质押池后用户可以从稳定币价格波动中获得交易费用,拥有Aave代币能够将资本效益最大化。同时锚定资产收益率上升,像Dai、sUSD年利率在几小时内能达到30%以上。在质押资产后能够获得CRV代币,还能够获得投票权益。[2020/11/20 21:29:26]

当然这个时间上并没有什么躺赚轻轻松松就能年化百分之几十的事儿,不然不出几年币圈的人人都能成为巴菲特了,这里有几层风险:1.无常损失

这个之前我们有稍微提了一下,这其实算是这种交易机制的缺陷,对于交易对A/B,如果它们之间的比值一直维持在一个区间还好,但如果A强B弱,长期做市下来,会出现你赎回的份额中更多的是B,甚至最后有可能你提取出来的资产价值小于投入时的价值,即便是在收取了手续费分润之后。2.交易对币价下跌

Gate.io活期理财DeFi流动性挖矿赚UNI将于明日结束:据官方公告,Gate.io BTC、ETH、USDT活期理财DeFi流动性挖矿赚UNI,将于明日中午12:00结束。

Gate.io理财宝三大专区含各大主流币种与热门币种理财项目,详情见原文链接。[2020/9/26]

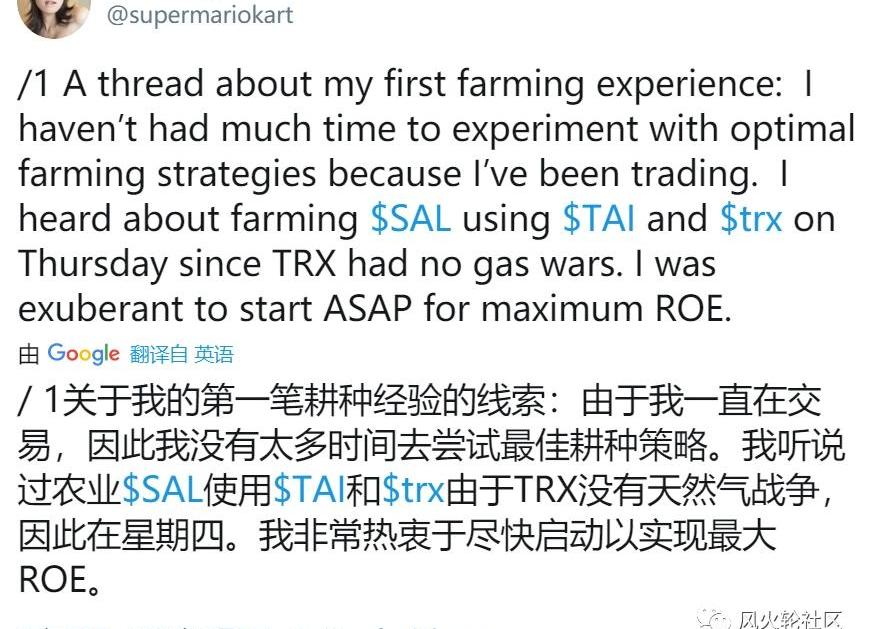

不管是单纯做市,还是为了挖那些寿司三文鱼之类,都需要锁定两种不同的资产,而在这段时间内,币价是波动的,需要承担价格下跌的风险,也是会出现挖矿年化收益抵不过锁仓币种下跌资产损失的情况。海外有位姐姐在上周四启动了她的波场农场主之旅:

选择了tron上的网红sal和tai开开心心的耕种,然鹅在这个周末的崩溃中:

Creed Finance综合Defi项目正式上线:据官方消息,9月10日,Creed Finance 表示,结合了AI技术的去中央化金融(DeFi)项目正式上线,据了解,已经在Uniswap登录的Creed.Finance \"将通过结合了AI技术的Defi平台,提供收益最大化及风险最小化等更优化的Defi模式\",以社区为基础的平台运营模式,为Defi的发展做出贡献。

据悉该项目顾问包含BITMEX前营销负责人Lisa Loud等知名人士。

CREED.FINANCE 于10日在Uniswap上线,目前价格为8美元。[2020/9/15]

由于trx跌了23%,三文鱼跌了90%,珍珠跌了75%以及tai跌了80%,她最初投入的5165U,不仅没赚到收益,最后还亏损了1965U。所以不管是做市还是挖矿,你的代币成本和入场时机很重要,时机没选好,同样是几十倍年化的农场,别人赚得飞起,你可能还回不了本。这里呢,要降低风险,一是选稳定币交易对,比如eth/usdt,相对来说不会像农场币跌的那么夸张,而且像eth可能什么时候就涨回来了,当然一般这样的交易对,加入的资金也更多,收益会少很多。还有就是做一些套保对冲,来降低暴跌带来的风险损失。3.平台的可靠性及黑客风险

报告:以太坊DeFi应用活跃用户相比去年同期增长294%:数据分析平台DappRadar在最新的月度报告中对比了以太坊、EOS和波场项目在DApp使用中的活跃用户(以独立地址计)情况,整体来看以太坊增长显著,EOS、下降明显,而波场继续关注在高风险的领域。具体数据来看,2020年2月相比2019年2月时,以太坊的日活跃用户增加了104%,所有运行在以太坊的DApp中ETH和ERC-20 代币的美元总价值增加了683%,而DeFi领域增长最明显,活跃用户数增加了294%;EOS活跃数据的下降横跨了所类别的DApp,2月的活跃用户数相比去年同期下降80%;波场项目继续关注在和高风险应用的领域,占了所有活跃用户的89%,日活跃用户提升5%,DApp中的美元总价值增加了33%。[2020/3/11]

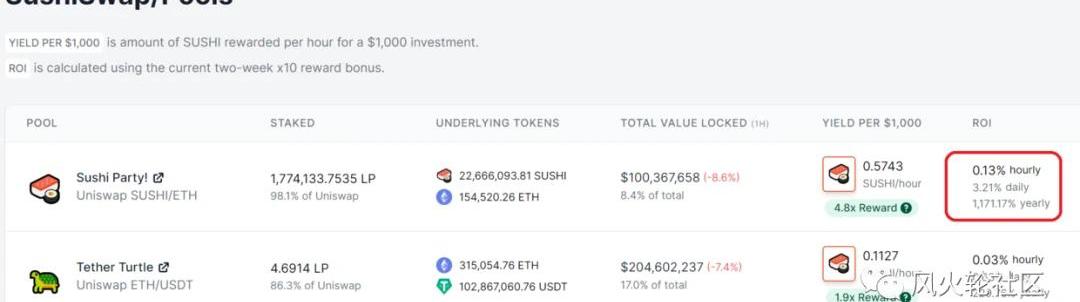

现在资金都是存在这些交易所的合约里的,是存在资金风险未知性的,个人不是很建议全仓都放在单一平台上。以上就是现今很大一部分流动性挖矿的基本情况,应该说做dex中的流动性做市商,或是流动性挖矿,是会长期存在的,因为这就是一种适合链上以及小项目增长的交易模式。而对用户来说,如果有些长持资产,不在意短期波动的,是可以考虑用一定仓位在头部平台长期做这种流动性做市商来赚币,这和网格交易差不多,甚至比网格还方便一点,如果做过网格的朋友应该知道,还需要设置很细的交易区间。那如果是价格敏感型选手,可能更多的还是关注挖矿收益率或选择震荡市或者交易量旺盛时来做市,当有单边行情趋向时离场。说回到今天的标题,为啥现在很多defi矿币已经是腰斩了再腰斩,但“农民们”还在乐此不疲的耕种。一是上面我们说的,流动性做市商是会长期存在,只要平台没问题,就总会有资金停留在这里。还有就是现在还有很多收益率是可观的,比如sushi/eth,虽说目前处于一个资金流出及收益下降区间,但其日利率仍还有3.21%:

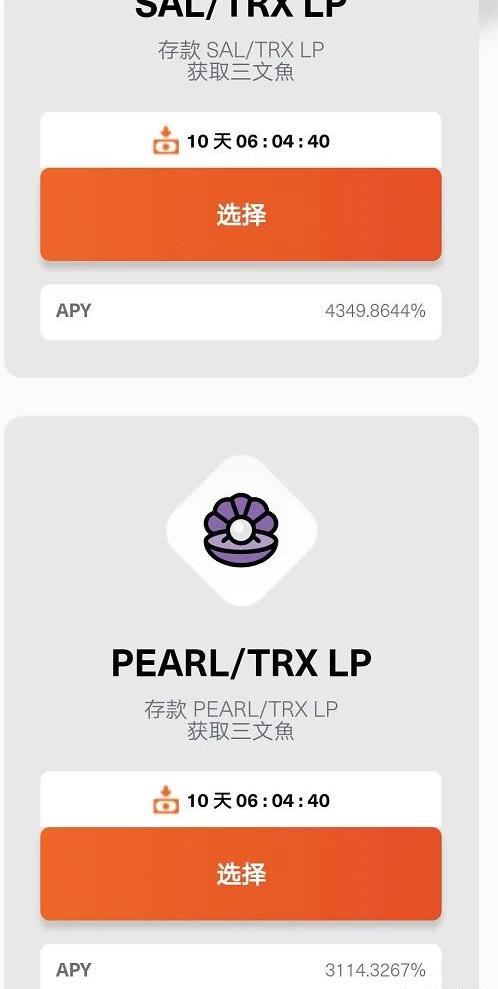

也就是如果资产单日跌幅在3个点以内,或者有其他对冲,仍可以保证足够的盈利。另外像波场上三文鱼珍珠这些,现在都还有30-40倍的年化收益。

这个APY很多人不知道怎么算,很简单,年化的直接除365,就是日化,像年化4349%,日化接近12%,这有多夸张,也就是假设不考虑SAL/TRX的波动,10万进去,一天就是1万2。所以你说为啥还有人乐此不疲的挖呢。而这里为啥还能维持一定收益率呢(注:以下因素维持不了长期),一是早期挖矿的大户中有些利益相关的未必会直接抛售,把大额抛压锁住了,像sushi自家拿2万eth进场挖,我觉得其他项目是可以同理的。另一个是当价格砸下去后,又会吸引一部分投机资金,这就和ampl跌到1U以下有人抄底一样,这时候不仅能博反弹,挖矿还有一份复利收入。当然投机风险还是很大,所以也有一种玩法就是找这种初期高年化的,进去挖一两天,趁着价格还没跌就撤出,一般也能赚个几十个点,再去找下一个目标。结语

其实最近把波场和柚子上的这类挖矿项目也都看了看,柚子上的也进去体验了一下,挺有意思的一件事是,现在波场上还都保持着几十倍的高年化,柚子上却已经下降到快趋于正常了,我想可能是韭菜更多的还是聚集在波场上,柚子社区的盆友们太多理性而精明的了。不过,这些平台到底能不能走下去,我觉得还看一件事,他们能不能成为真正的交易所,有真实的用户留存,不然基本上都是下一个fcoin,这一点怎么看呢,可以看看除去挖矿收益还能有多少年化。现在以太上大一点的dex还好一点,不过也要看这一波投机洗完会怎样,柚子上,emmm,还需要成长,交易费年化能做的好看的现在都还是靠着代币激励刷出来的,波场就不用说了。

DeFi的火热,DEX市场作为头号玩家,在Uniswap上开始了“看看到底谁跑得快”的游戏。老韭菜还在纠结主流币的按兵不动,隔岸的DeFi早已悄悄跨过100亿美元总锁仓量.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日报经授权转载.

1900/1/1 0:00:00随着期权市场的快速发展,隐含波动率IV作为期权最重要的一项数据被越来越多的交易者重视。IV一般随着行情波动而上升,随着开始横盘而下降.

1900/1/1 0:00:00编者按:本文来自阿华区块链,Odaily星球日报经授权转载。在今年的加密货币市场中,DeFi无疑是其中最大的一个热点之一,Compound发行治理型代币COMP并开启了借贷挖矿模式则彻底引爆了D.

1900/1/1 0:00:00这一轮DeFi大潮来得很突然也来得很意外。它的引爆点是6月17日COMP治理代币的上线,COMP上线后暴涨迅速带起了整个DeFi圈内项目的发币潮,而这些项目又引来投资人的热捧.

1900/1/1 0:00:00要点总结:1、DeFi概念是DeFi概念中的第一大阵地。Uniswap是DEX领域的龙头和交易中心.

1900/1/1 0:00:00