本文作者ChrisPowers,由“CortexLabs”社区粉丝“Yong”翻译原地址:https://doseofdefi.substack.com/p/crv-yam-distribution-costs-and-games上周是疯狂的一周,也许我们需要想出一个新的集体名词来描述在Twitter和telegram上出现的一大批DeFi用户。YAM和CRV代币的推出引发了一场收益争夺战,不少用户生怕错过进场时间,即便在高昂的GAS费用情况下,将大量的资产流入到Yam.Finance和Curve.fi来获取YAM和CRV。农民如果从YAM和CRV得到回报,必须决定是将其收获后卖给那些叫好要新发行代币的投资者,还是继续耕种以避免高昂的GAS费用成本。然而,治理为YAM和CRV的事迹增添了另一种色彩。众所周之,Yam在仅仅36小时后就崩溃了,因为弹性供应和治理混合在一起,而CRV则是匿名开发者先于Curve团队在智能合约上部署了代币CRV和CurveDAO。金融游戏

crvUSD借款率创历史新低:金色财经报道,据Curve Finance官推称,crvUSD借款率(borrow rate)创下历史新低(ATL),另据Dune Analytics数据显示,当前crvUSD抵押品总额约为1.36亿美元,债务总额约为8518.4万美元,抵押额/债务比值为0.62。[2023/7/29 16:06:13]

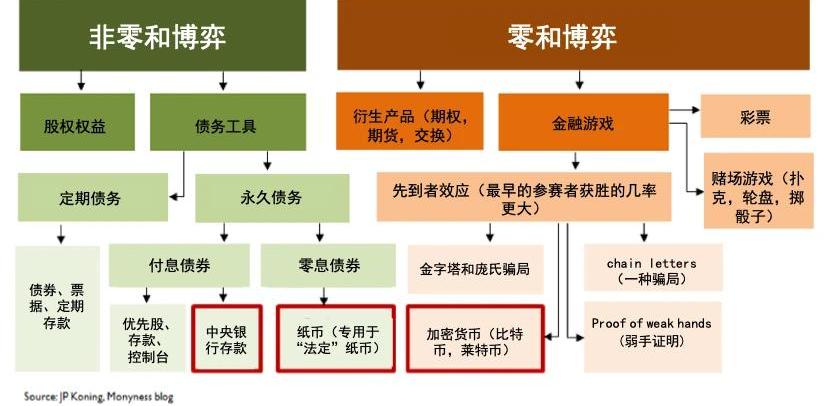

金融和加密货币博客作者JPKoning说过这么一句:“大多数人不是在投资比特币,而是在玩比特币”,虽然上周的某些活动可以视其为一种投资活动。很显然,大多数用户参与其中是因为这很有趣,很好玩而已,对于YAM来说尤其如此。Koning创建了以下图表,将比特币和其他金融资产分为零和博弈和非零和博弈。注:"BitcoinasaNovelFinancialGame":https://www.aier.org/article/bitcoin-as-a-novel-financial-game/

Gauntlett建议Aave社区冻结Curve创始人钱包中的CRV抵押品:6月15日消息,DeFi风险管理器Gauntlett向Aave治理社区建议,冻结Curve Finance创始人Michael Egorov钱包地址贷款头寸中的CRV代币。

Gauntlet表示,它检查了有关钱包的风险状况,该钱包严重依赖CRV代币作为抵押品。该账户据与Curve Finance创始人Michael Egorov有关,根据链上数据,该账户将2.88亿个CRV代币(约1.8亿美元)作为抵押品,借入了约6300万美元的USDT。需要注意的是,2.88亿CRV代币占其流通总量的30%以上,为了防止这些代币在交易所的流动性下降而产生坏账,建议冻结。

目前该账户健康系数为1.6,表明没有立即出现坏账风险,但Gauntlet暗示未来可能存在潜在风险。它强调,如果该账户继续使用CRV作为抵押品,未来可能会带来风险,特别是考虑到最近CRV流动性的减少。[2023/6/15 21:37:14]

CRV突破2.5美元关口 日内涨幅为13.63%:火币全球站数据显示,CRV短线上涨,突破2.5美元关口,现报2.5003美元,日内涨幅达到13.63%,行情波动较大,请做好风险控制。[2021/3/17 18:51:02]

可以将CRV和YAM放在图标上的几个不同位置。也许它们具有类似于股权或债务工具的治理中获得了价值,但这种代币发行狂潮肯定有一些“先到者效应”的成分。DeFi用户急于获得新代币的高收益,希望其他人能够效仿,种植作物并重视该代币。Koning将比特币比喻成一场游戏,如上周的YAM热潮并不是许多人所希望的“革命预演”。确实,新技术往往一开始看起来像个笑话,但这实际上会给整个金融体系带来革命性的变化。除YAM外,Based.Money于上周推出,然而,它更明显的将自己定位为一款DeFi游戏,并自行描述“DeFi懦夫博弈“和“退化的博弈理论”。像YAM一样,它使用了Ampleforth率先提出的弹性供应机制。YAM、BASED和AMPL的每日Rebase调整是的绝佳机会,甚至有人称之为“多巴胺分泌时段”。规避风险的代币持有者可以通过弹性供应机制来持有代币,即使代币的供应发生变化,他们的代币也将拥有相同的网络份额,代币持有者可以利用Rebase作为交易机会。长期以来,区块链游戏一直被认为是一个有前途的突破性应用,它的重点是将游戏引入区块链。广受欢迎的股票和期权交易应用程序Robinhood今年实现了爆炸性增长,很大程度上是因为tit使得股票投资变成了一种游戏,殊不知,这可能是未来的一个预演。可以说,DeFi乐高积木和可编程货币为企业家提供了一套全新的金融游戏工具。分配机制

CRV突破1.6美元关口 日内涨幅为7.69%:火币全球站数据显示,CRV短线上涨,突破1.6美元关口,现报1.6美元,日内涨幅达到7.69%,行情波动较大,请做好风险控制。[2021/1/21 16:39:14]

与YAM相比,CRV并不依靠游戏化来吸引市场关注。Curve垄断了StableCoin&mirror互换市场,并且提供了比集中式解决方案更好的产品。如Compound,Curve也有两个目标:鼓励使用Curve.fi分发CRV治理代币它似乎在第一个目标上取得了成功,其锁定的总价值增长了四倍多,已超过10亿美元,并且每周的交易量翻了有一倍多,并达到了5.11亿美元。值得注意的是,Curve并没有采用激励机制,另一个发起流动性挖矿项目的Balancer同样没有采取激励机制,需要从0开始引导其流动性。第二个目标的结论还没有出来。Curve将总量的5%的CRV治理代币,一年内逐步分配给早期用户,并且,在Curve提供流动性的用户,作为流动性提供奖励获得CRV。CRV本是面向Curve用户的,但最近的DeFi热潮吸引了各加密社区的关注,并且在周四启动CRV的一个小时内,Poloniex,Binance和Huobi都宣布支持交易CRV。Curve还与0x官方推出的去中心化交易平台Matcha合作推出CRV/USDC交易对。当然,由于没有预挖矿,既得和收获的CRV是唯一的流通供应,由于供应有限,需求旺盛,CRV价格飙升也就不足为奇了。这对鲸鱼来说是一笔意外之财,他们可以将收获的CRV以高于以太坊市值两倍的价格出售。这导致了第一周价格有些令人沮丧:

目前CRV代币的价格为4.35美元,稀释后的市值为144亿美元,是COMP,MKR,BAL,SNX和LEND市值总和的两倍多。随着明年有更多的CRV释放,抛售压力将继续存在。这可能会让CRV持有者倍感压力。CRV的高价格/高估值不是Curve流动性挖矿的目标之一,有人可能会说,除非解锁更多代币,否则不会有更高的价格。首要的问题是,Curve是否实现了第二个目标——分发CRV治理代币。这是用CRV奖励给平台的忠实用户,但是由于CRV的高需求和有限的供应,用户有强烈的动机立即出售从而获得收益。在某种程度上,早期的Curve超级用户充当了CRV分销商角色,但他们的动机是利润,而不是以代币持有者身份更好的治理Curve。注:社区粉丝投稿原创/翻译科普类文章,不代表Cortex官方立场,以上观点仅为分享,请勿作为投资建议!!!

珍珠币已经震荡中飞起,可是很多人确实免费的珍珠,为什么会有免费的珍珠?为什么又有免费的鱼,因为挖矿!怎么挖?激动得内心颤动的双手,可是不知道怎么下手,甚至有的朋友喊出了,宁可被割也要挖矿的呐喊.

1900/1/1 0:00:00文|Nancy编辑|毕彤彤出品|PANews轮番来袭的热点,正书写着加密市场一轮又一轮的财富故事。DeFi狂奔的脚步还在继续,跨链又成为投资者竞相争抢的香饽饽.

1900/1/1 0:00:00编者按:本文来自深潮TechFlow,作者:邦尼,Odaily星球日报经授权转载。错过了LINK、DeFi和以太坊,你还要错过波卡吗?在过去的一周内,波卡代币DOT涨了超过一倍.

1900/1/1 0:00:00要点总结1.DeFi持续火热,八月底锁仓量达83亿美元。其中DEX日交易量在9月1日创下14.36亿美元的新高;2.比特币价格结束横盘后衍生品和现货市场恢复活力,交易量有所提升并进入波动状态,但.

1900/1/1 0:00:00编者按:本文来自证券日报,Odaily星球日报经授权转载。透过已披露完毕的半年报,上市公司布局区块链的情况也逐渐浮出水面.

1900/1/1 0:00:00编者按:本文来自吉时通信,Odaily星球日报经授权转载。事件根据澎湃新闻、21世纪经济报道等媒体,8月29日,建设银行短暂上线数字人民币功能,随后关闭了该功能.

1900/1/1 0:00:00