编者按:本文来自白话区块链,作者:五火球教主,Odaily星球日报经授权转载。区块链的世界,2020年不出意外,可以被称为DeFi之年。DeFi当前两大最为火爆的项目,一个是借代,一个是DEX。借代的业务很多CEX也有,不过一直都和DeFi处于井水不犯河水的状态,毕竟,这不算是CEX的主营业务,最多也就是个附加值。然而DEX不一样,DEX是直接革CEX命的一个东西。自从这股DeFi热潮以来,已经两次专门写到Dex。一次是6月初的《中心化小平台不断“跑路”,DEX活跃度却“激增”,或有新红利?》,一次是7月份的《DEX“大”存大问题?主流DEX的缺陷或已暴露》。现在到了8月份,却不得不得再次写一下DEX,因为Dex再次迎来了高光时刻,龙头Uniswap的日成交量突破1亿美金,极有可能成为一个DEXVSCEX的转折点。数据为王:DEX交易额突破1亿美金,锁仓额突破2亿美金

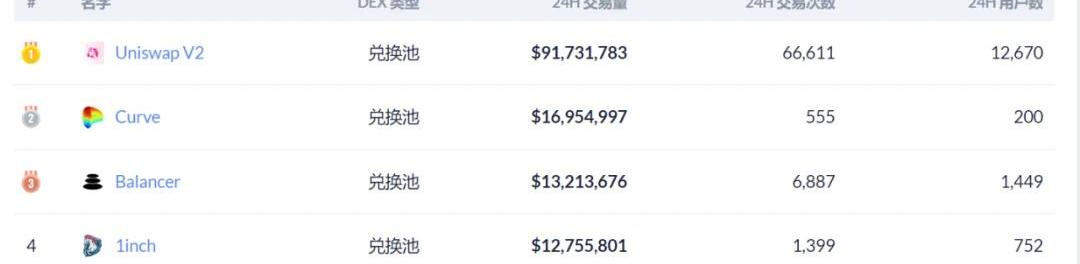

来源:DeBank圈内,除了三大交易平台,Coinbase,和几家老牌交易平台之外,普通的二三线交易平台,如果哪家能够在完全不刷量的情况下,做到Uniswap这个用户数和交易量的数据,恐怕睡觉都会笑醒吧。可能一年前,甚至半年前,不会有人“胆敢”去憧憬,一个DEX,会做到日活过万,成交量过亿的壮举,然而Uniswap做到了。抛开1Inch这个聚合器,DEX另外两家的数据,除了交易量5000万与2000万美金同样表现不俗之外,另外的数据同样惊人。

去中心化期权协议Premia收购Knox Finance:1月8日消息,去中心化期权协议Premia宣布收购结构化DeFi协议Knox Finance团队,未来将合作在Premia上构建下一代DeFi策略库。

据悉,Knox的旗舰产品是DeFi Options Vaults(DOV),提供自动化的收益策略,使承销期权的过程正规化以产生收益。Knox Vaults即将推出。[2023/1/8 11:00:54]

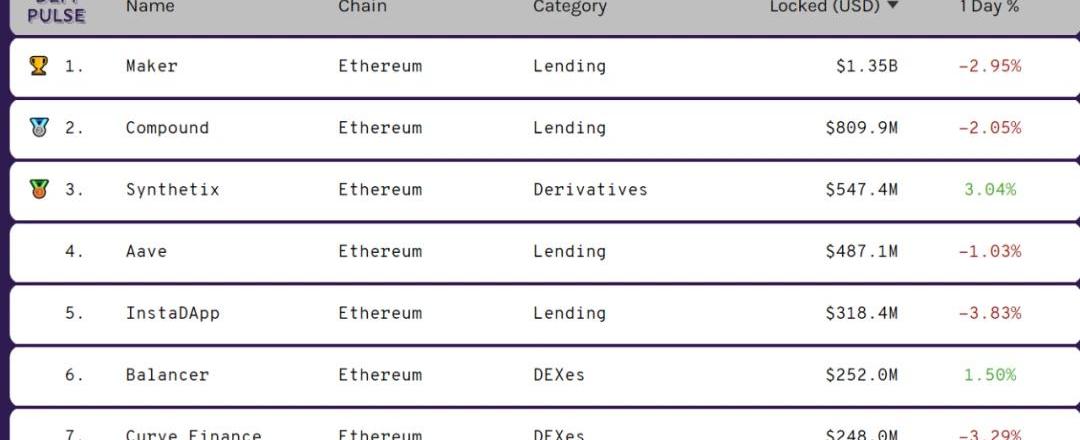

来源:DEFIPLUSBalancer和Curve作为DEX,上面锁定的资产价值分别是2.5和2.4亿美金,要知道,天然具备“吸金”属性的稳定币与借代项目Maker和Compound,锁定资产也不过10亿与8亿美金,两个DEX锁定这个数量级别的资产,其实是很“吓人”的数据。用户习惯:全新的体验,习惯之后,很难回得去

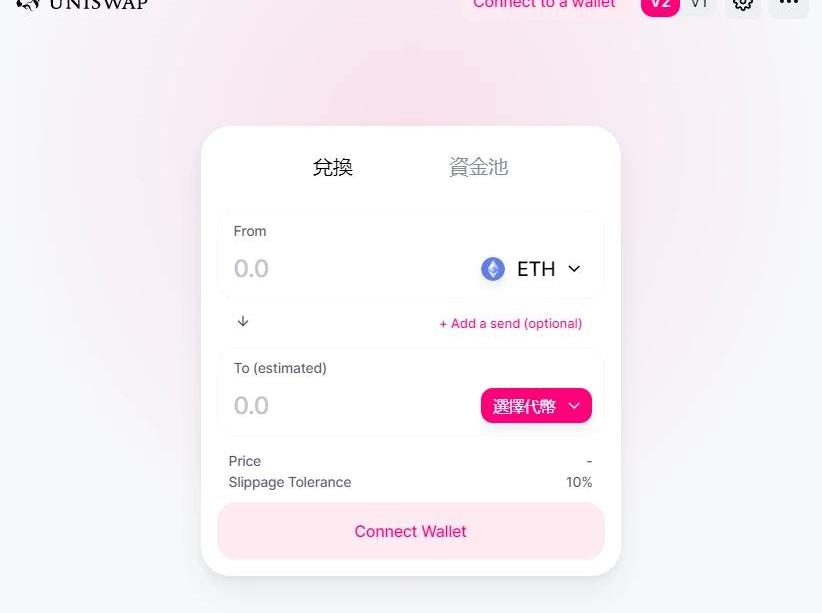

很多人在第一次开特斯拉的时候,觉得不太适应。没有引擎轰鸣的声浪,没有换挡加速的顿挫,没有豪华车中控台上一堆的按键,没有掀开引擎盖一堆精密的机械,没有城市里随处可以加油的便捷……很多人总觉得开特斯拉,似乎少点了点什么。然而你问特斯拉车主提车1年之后的感受,你可能听到的最多的一个答案就是:回不去汽油车了……每个人的理由可能不一样,有人喜欢那种安静的驾驶感受,有人喜欢那种毫无延迟的加速感,有人喜欢科技感爆棚的大屏幕中控……但总而言之,一旦你开习惯了电车,就很难回到汽油车,正如习惯了Iphone之后,很难回到诺基亚一样。而就笔者个人而言,包括群里很多和笔者在币圈浸泡过几年的老韭菜类似的感同身受,这几个月用习惯了Uniswap和Balancer,好像就不再想用回CEX了。的确,交易没有CEX的秒到,通常来讲交易费也没有CEX千1或是千2那么便宜,没有客服小姐姐可以回答你的问题,也没有炫酷的交易页面或是K线……然而,你有一种资产尽在我手,天下我有的感觉。只要你有私钥和钱包,无论是Uniswap还是Balancer或是其他的DEX,无论你是要交易还是要参加首次代币发行,都是一个连接钱包+点击确定授权的事儿。没有没完没了的KYC,没有插针,没有交易回滚,没有无数套的密码,谷歌验证,邮箱验证,短信验证……有的就只有看价格,点击“swap”,确定,没了!这些资产,不是在交易平台的钱包,是实实在在的在你自己掌控的私钥钱包手里,如果你想要看自己的资产配置或是交易记录,还可以通过类似Debank,Zerion这类软件来实现,同样的,只需要你连接你的钱包即可,真的是太方便了……还没有体验过Uniswap或是Balancer的读者,强烈建议你去体验一下价值发现:CEX开始落后

去中心化稳定币协议Angle Protocol部署至Arbitrum:7月27日消息,去中心化稳定币协议Angle Protocol宣布部署其借货模块至Arbitrum。 Angle表示,通过其欧元稳定币agEUR用户可以获得一些欧元敞口,不想借入资产的用户可在Uniswap上购买agEUR或者使用LayerZero将桥接到Arbitrum。[2022/7/27 2:40:48]

还记得17年的币安么,无数山寨蜂拥而至,排着队等着上交易平台的项目能排出几条街,除了本身项目得优质,还得交一大笔上币费,才能挤得进去。每个新币,上了币安那就是几倍的涨幅,俗称:“币安效应”。记得18年火爆的火币Hydax,俗称海带丝么,上面的项目有好有坏,但甭管好坏,都是几千万HT投票才能上的去的。时光到了2020年,你会发现,风向变了。许多二三线交易平台上线的币种,都是在Uniswap或是其他Dex已经活跃数周甚至数月的项目,上了CEX之后,价格变化并不大,甚至有些还跌了。甚至,就连币安这种头部交易平台,最近上线的Rune,MKR,SNX等DeFi明星项目,也已经在DEX完成了充分的价值,或者说价格发现阶段,上了币安之后价格波澜不惊,甚至开始缓步向下,由此可见,大所效应在这些项目上没有体现出来。CEX保守的上币策略以及高昂的上笔费用,使得许多新的优质项目,选择在DEX去完成首发-价值发现的萌芽阶段。那近期来说,单是明星项目,UMA,BZRX首发Uniswap,mStable首发Mesa,最近大火特火的YFI,YFII主战场均在Balancer……甚至就连已经上了CEX的币,很多都会选择再次去Uniswap做一个流动池,比如币安的1EO币种Cartesi,而像是WANChain上的FNX项目代币,为了上Uniswap,甚至弄出两套代币,一套在WANchain,一套ERC20去Uniswap,估计短时间内,这种双代币模式可能会是其他主网项目选择的方式。而从项目方的角度,一个认真的小团队,没有明星机构加持的话,上三大交易平台肯定没钱,花钱上二三线交易平台与简单扔一些代币加几十个ETH去Uniswap或是Balancer首发,你是项目方你会怎么选?结果不言而喻……杀手级DEX还未出现

去中心化拍卖工具 Bounce 推出社交验证拍卖池,质押 300 BOT 即可自动上线:去中心化拍卖工具 Bounce.finance (BOT)宣布推出需要社交验证的拍卖池。项目方在提交创建拍卖池提案后,Bounce 社区成员可以根据提案中的项目具体信息质押 BOT 以支持提案,如果质押数量超过 300 BOT 则拍卖池将自动被激活,当拍卖池结束后,支持者可以取消质押的 BOT。Bounce 还于几日前宣布通过治理提案降低了每日 BOT 代币奖励的数量,从每日 16 个减少至每日 4 个。[2020/11/7 11:55:01]

最为可怕的一点是,目前成交量已然秒杀二三线交易平台的DEX,却依旧只是处于一个快速迭代和快速发展的初期阶段,简陋的不行。Uniswap那几百行的代码,无比简单的前端。

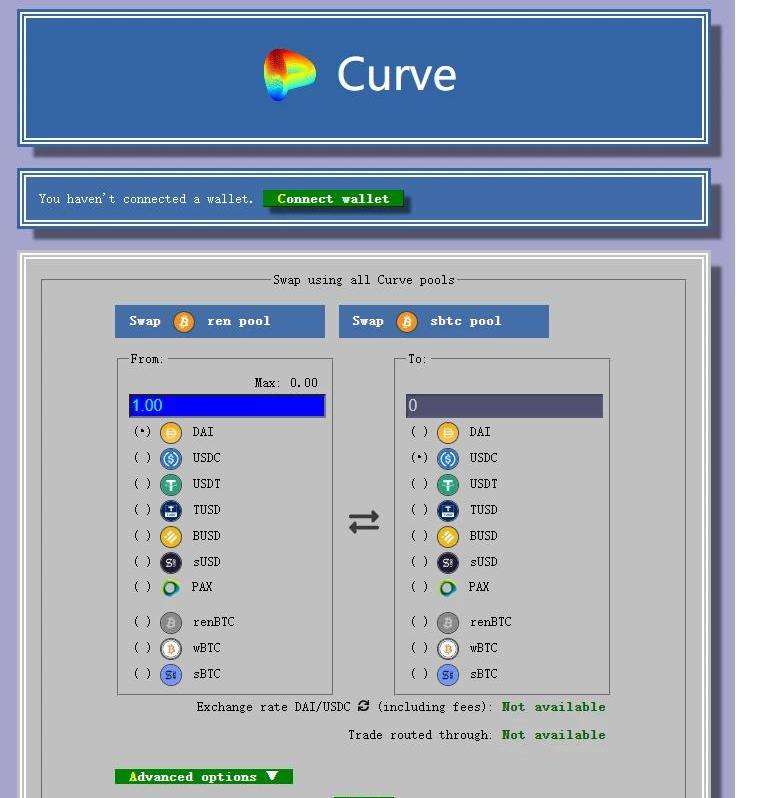

Cruve更是让人感觉回到了win95的时代。

1inch.exchange推出去中心化交易所:金色财经报道,去中心化交易所聚合商1inch.exchange已推出自己的去中心化交易所(DEX)Mooniswap,并承诺该交易所将解决两个主要问题,即抢先交易和短期损失。Mooniswap是一个类似于Uniswap或Balancer的自动货币市场(AMM)。[2020/8/12]

然而交易费用一次好几美金,交易时间1-20分钟不等,加个速2-10美金……这些都严重影响了用户的交易体验。想象一下等ETh2.0出来,或者Layer2与AMM打通了之后的DEX,有着比拟CEX甚至更好的深度,接近的成交速度与相应时间,接近的费率,又有着上文所提到的一个钱包打通所有DEX的便捷以及资产尽在我手的掌控感……到那时,CEX会不会基本沦为法币出入金通道而已?三大可能不会,但是二三线的一众交易平台,真的是让人担忧……在ETH2.0出现之前,众多项目已经开始了这方面的探索。比如FTT宣布要基于高速链Solana建立一个衍生品DEX,叫做Serum,还兼容ETH,这几天各路媒体是铺天盖地的在宣传,长达7年的代币解锁时间却依旧被各路机构一抢而空,另一个基于DAG技术的高速链Fantom打造的DeFi平台离上线也不太远了,集DEX,借代等一体,同样兼容ETH,而第一个跑出Zk-Rollup应用的路印,已经开始思构思基于ZKRollup的L2互连互通了……在真正的成熟版DEX出现之前,单单是这些升级版的DEX,便可以在已经节节败退的CEX伤口上,再撒一把盐!DEX的问题

声音 | PeckShield创始人:相对中心化交易所,去中心化交易所是一个更安全的选择:PeckShield创始人兼CEO蒋旭宪博士表示,攻击者都是追求利益回报的。中心化交易所持有币的数量和价值,都远远大于去中心化交易所。攻击者在选取攻击目标的时候,当然会盯着价值更大的一方。另外,去中心化交易所的资产由合约掌管,而且大多数是开源的,也有助于全世界的程序员帮你审核项目有没有漏洞。整个交易流程的公开透明也使其出问题的概率降低。所以相对而言,去中心化交易所是一个更安全的选择。[2019/5/15]

Dex毕竟只是个起步阶段,还有许许多多的问题,在上篇《DEX“大”存大问题?主流DEX的缺陷或已暴露》中,我们已经做了汇总,包括常见的门槛,速度,费用,局等等。最近笔者在思考DEX的时候,又想到几个新的,有必要让读者知道,所以放在文尾:1.局实在是太多-如果你做Uniswap的合约监控的话,你会发现每天在Uniswap上发行的新币,差不多会有3位数……这其中绝大多数项目都是局,在这种地方找好项目无异于大浪淘沙。比如最近最火的YFI和YFII,紧接着Uniswap上就有了YFIII和YFIIII,据说YFIII的合约设计是只能买不能卖,有些上当受的玩家买了之后看着价格蹭蹭涨还挺高兴,等到他们想卖的时候,就……2.智能合约的安全性-除了私钥的保管或是泄露,当前DeFi或是DEX还有个更大的安全隐患。你有100万USDT,转1万去CEX,不光交易平台跑路还是被黑,你的损失最大就是一万,而且大交易平台的话很有可能得到赔偿。DeFi的话,你转1万去一个合约,出了问题,有可能整个100万USDT全都没了,哪怕私钥完全没有泄露,但合约的授权有可能让黑客可以利用漏洞调动你钱包里的所有的资产,这个细想想还是挺可怕的事儿3.AMM的大户把控-AMM最终很有可能,会是和POW一样,收敛于类似的模型。AMM的初心是让大家都来提供一下流动性,然后给你奖励,让用户既是用户,又是流动性提供商正如POW,初心是每个用户既是用户,又是矿工。然而到最后,看到比特币ASIC矿池把持的结局,便不难想象,AMM的流动性供应商,也一定会收敛到几个大户或是巨鲸提供者那里,或者换句话说,收敛到资本那里,在大资本面前,散户所能提供的流动池占比,应该是微不足道。到时候AMM的DEX想要操控一个币的价格,几个大的流动池一撤走,然后进行少量的买卖行为,就可以对币价造成较大拉升或是砸盘效果。没办法,这毕竟是个资本说了算的时代感觉,甭管你什么算法,机制,治理玩出花来,最终,还是敌不过”资本”二字。

标签:DEXSWAPUniswapUNIWedex Token V2Phoswapuniswap币总量Unirealchain

上期回顾目前而言,市场受外部传统市场影响,进入回调阶段,市场整体波动较弱,观望情绪较浓。指数要点根据标准共识市场综合指数反映,最新指数为1,177.31,较上周上涨4.63%,受ETH大涨带动,

1900/1/1 0:00:00关键要点Coinbase--全球最大的数字货币交易所之一,有可能放弃常规的IPO进行上市。该交易所最新估值约为80亿美元,自2012年以来增长了400倍,市盈率约为49倍,市净率约为14.7倍.

1900/1/1 0:00:00上期回顾受黄金大幅上涨,地缘紧张等因素带动比特币等主流数字货币大涨。成交额的持续增长,以及各利好消息的加持,BTC已经突破压力位,已打开上涨空间.

1900/1/1 0:00:00今日凌晨北京时间2点,美联储公布了今年七月FOMC会议的利率决议,因新冠肺炎疫情导致经济预期整体乏力,美联储宣布将基准利率维持在0%-0.25%区间不变.

1900/1/1 0:00:00编者按:本文来自小吒闲谈,Odaily星球日报经授权转载。ETH和BTC又纷纷往上突破了,在市场上涨中,一股大牛市的味道来了.

1900/1/1 0:00:00隐私计算在于实现数据安全流动,是AI突破发展瓶颈的密钥,两者融合需要解决什么问题、在未来产生哪些变化?至此,隐私数据安全专栏特邀光之树,深入探讨AI+隐私计算,如何向智能时代开疆拓土.

1900/1/1 0:00:00