编者按:本文来自链闻ChainNews,撰文:林明FirstPool,星球日报经授权发布。8月1日,在BancorV2上线12小时候后,给大家介绍了新版本实测情况,今天来进行一下BancorV2的技术解读。很多人写BancorV2的文章,看了一下谷歌翻译的非常不错,但理解起来云里雾里。这里我分两部分帮助大家理解BancorV2:做市商层面:BancorV2创新AMM,为什么可以做到避免无偿损失。交易层面:BancorV2的流动性原理,为什么可以在同等量级放大20倍。BancorV2的威力已经在交易量和做市商回报率上开始显示出来。

NEM的Symbol利用区块链技术解决葡萄酒假冒问题:NEM新区块链项目Symbol开发了一种区块链解决方案,可以实时跟踪和验证大量交易,解决葡萄酒篡改和假冒问题,为葡萄酒行业节省数百万美元。(cointelegraph)[2020/7/6]

原理理解

做市商层面如何避免无偿损失

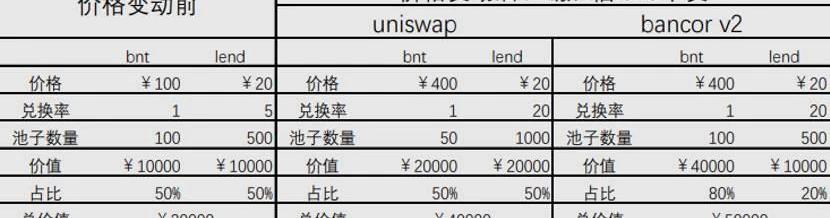

为什么会有无偿损失你的无偿损失简单理解就是同等数量下代币,做市商相比你持有代币产生的损失。这部分损失大部分由套利者套走。传统的AMM就是一面镜子,对此毫无办法,因为代币两边总价值必须相等,也就是a代币数量*a价格=b代币数量*b价格,50%/50%达到平衡。如何避免无偿损失

观点:游戏行业可结合区块链技术解决游戏账号“保值难”等难题:对于游戏账号交易中“保值难、乱象多”的问题,游戏行业从业者陈达认为,游戏账号等虚拟物品交易可结合区块链技术,打通游戏与游戏之间割裂的状态,建立更有效率的资产交易平台,区块链技术引入虚拟资产交易其实已经在国内外有很多成功的尝试,因为交易记录不可变更,使得交易有了安全性的保障。既然玩家存在此类型的需求,我们也应该多从创新的角度去改善大家的体验。(北京商报)[2020/3/10]

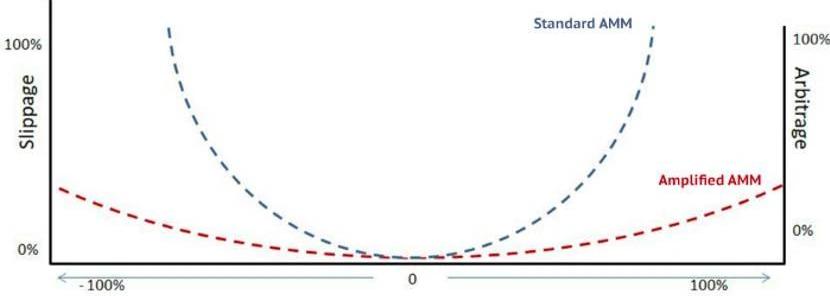

BancorV2打破了传统AMM,引入了预言机喂价AMM,从此AMM两边代币价值不用相等。V2采用预言机喂价,来调整代币两边的权重,也就是A代币数量*A价格不必等于B代币数量*B价格,把套利机会用预言机给磨平了。但是必须注意,预言机只是给流动池喂价,调整流动池两边价值,而后流动池将参数反馈给公式,再由公式决定在V2的交易价格。了解这一点非常重要。交易层面如何放大流动性减少滑点

动态 | 日本大学生推出PoliPoli程序 利用区块链技术解决社会问题:据NEM消息,日本庆应大学19岁学生伊藤崇一(Kazuma Ito)推出PoliPoli程序,旨在利用区块链技术加强家和公民沟通,解决社会问题。该程序允许用户向他们认可的政客赠送代币。政客们则利用代币购买应用程序收集的数据,以此利用这些数据来制定他们的政策计划和竞选策略。[2018/8/20]

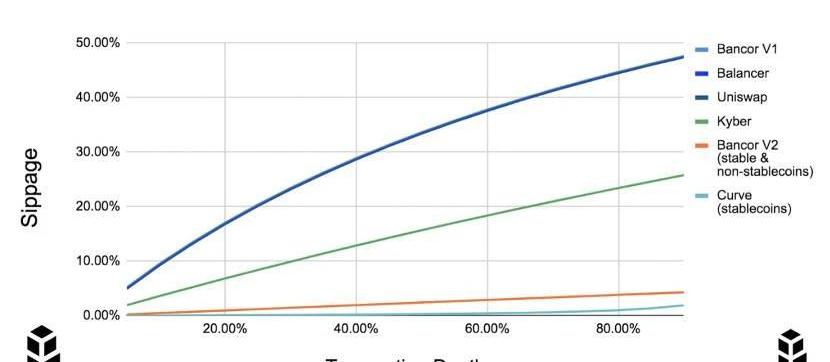

流动性放大的解决的问题是是减少滑点,Uniswap必须流动池足够大,滑点数量才能变小,对于大部分资产来说,滑点很不友好,大额兑换更是无法忍受。BancorV2这一点上借鉴了Curve,引入stablecurve。Bancor的曲线介于Curve和Uniswap之间,代数公式上介于X*Y=K和X+Y=K之间。利用更平滑的曲线,去减少滑点。简单理解就是比uniswap同样流动性下放大了20倍。

富士通技术解决方案有限公司执行董事会成员加入IOTA基金会:根据thebitcoinnews报道,几个小时前IOTA在博客上宣布,Rolf Werner博士正式加盟IOTA基金会。Werner目前负责富士通的欧洲市场以及德意志地区的所有业务活动,同时还是富士通技术解决方案有限公司执行董事会成员。Werner是继Bosch与VW后又一位加入IOTA基金会的知名专家。[2018/4/9]

拥有100,000美元储备的AMM将在10,000美元交易中产生10%的滑点。但是,如果引入Bancor20倍放大,则同一笔交易的滑点将减少到1%。

哈佛医学院利用区块链技术解决基因数据所有者与需求者间买卖脱节问题:近日,哈佛大学医学院教授George M.Church博士与其学生Dennis Grishin,和前谷歌项目经理Kanmal Obbad联合创立了Nebula Genomics公司,该公司将基于区块链技术解决基因数据所有者和数据购买者之间存在的脱节问题,加速有用基因组数据之间的交换。具体而言:个人对自己的基因组数据拥有完全所有权和控制权;生物和制药公司以更低成本、更短的时间采集基因数据信息,并可通过与数据所有者即时沟通对基因数据进行静态分析。[2018/3/5]

避免无偿损失原理详细解释

这里普通的投资人已经可以撤离了,下面我要进行公式层面的讲解。预言机报价,赶走套利者

核心的关键点在于允许AMM不平衡,通过预言机的喂价,实时调整资产比例,防止套利者套利。

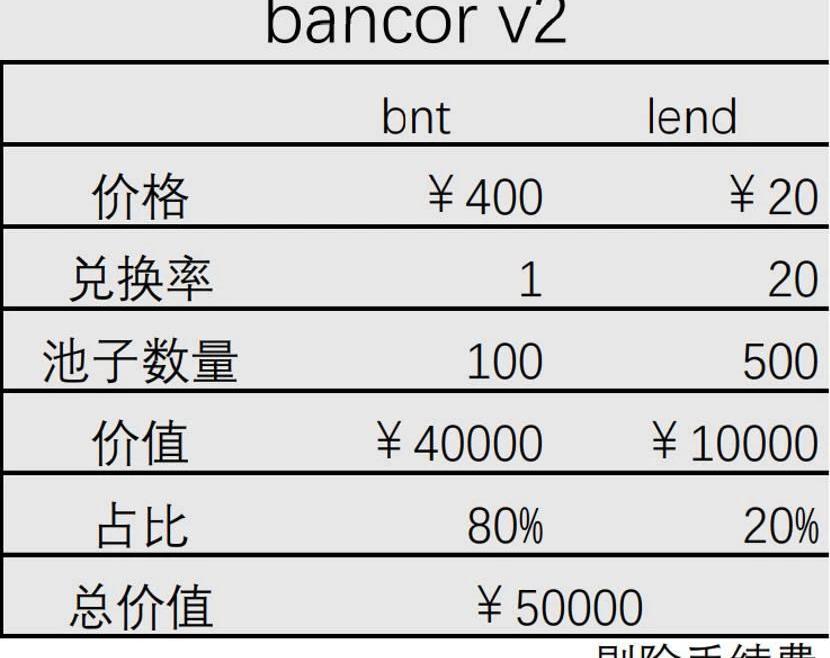

我们可以看到,在BNT涨价4倍以后,Uniswap必须被套利者套走¥10000,使得资产比例回到50%/50%,而引入预言机报价的Bancor却完美避免了被套利,将资产比例根据价格重新调整即可。预言机报价中引入SMA

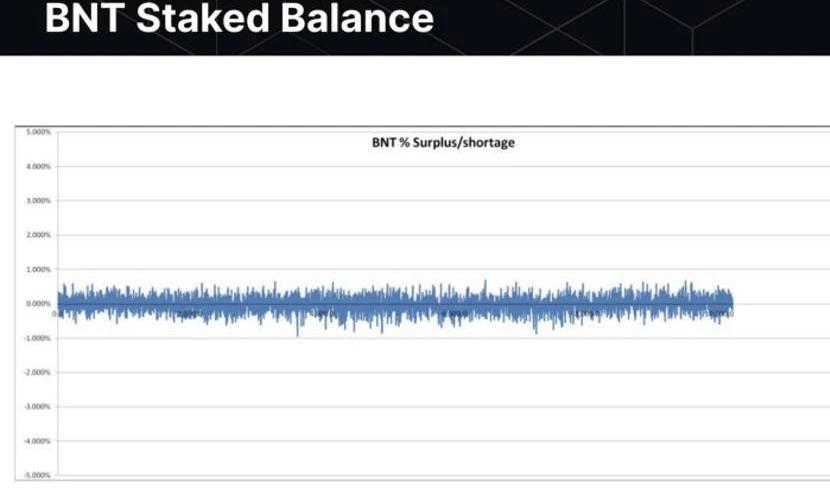

因为预言机10分钟报价一次,所以中间引入了SMA,采用十分钟内价格平均线,预言机重新报价后,SMA也会再次调整重新计算,这样就保持了价格的连续性和准确性。平衡交易池,使两边资产大部分时间平衡

交易后的价值失衡吸引套利者,如果动力仍然不足,那么后续会再加入动态费率调整两边仓位平衡。为什么还会吸引套利者呢?BancorV2赶走的是AMM公式下的套利者,但是对于在BancorV2上交易产生的价格与市场价格的不平衡,这部分仍然会有利润。

在当前条件下,交易者发起了一笔价值¥5000的交易,用250个lend换了12.5个BNT,产生价差1%,也就是在BancorV2市场上你可以用1个lend换19.8个BNT,但是在其他市场你可以用1个lend换20个BNT,这里由交易引发的1%失衡将会由外部套利者迅速扳平。如果两边池子价值发生重大失衡,也就是池子内资产比例远远偏离于50%:50%,那么Bancor还会引入类似于永续合约的资金费率调整,来让池子重新达到平衡。现在Bancor开通了BNT/LINK的V2池子,赋予了可以加入流动性的最高值,然后高昂的做市收益又会迅速的让流动池达到最高值,也间接促进了流动池的平衡。BancorV2官方测试中也反映了不断的向50%/50%收敛。

单边做市

这里讲解一下单边做市的原理,在一些AMM中也允许你加入单一资产,但背后是自动进行了一笔50%/50%兑换,兑换池必须相等,但是在BancorV2中,你增加了一项资产,只需要增加该资产对应的比例即可。

例如图中添加了50个BNT,占比由先前的50%扩大到60%即可,而不需要再平衡到50%/50%。BancorV2此次创新十分大,大到不但会影响DEX市场洗牌,甚至中心化交易所也会重新洗牌。在交易层面,BancorV2深度这么好,闪兑肯定用Bancor,在做市商层面,代币可以无损获益,为什么不把资产放在Bancor拿手续费,而要放进交易所?如果你放进去池子中,那么我要非常羡慕你,因为年化收益达到了300%+。当然BancorV2内部会面临预言机风险等一些列问题,外部上竞争者Uniswap的V3也已经摩拳擦掌,未来DEX市场一定会越来越精彩,让我们拭目以待。

标签:BancorBANANC区块链Bancor Governance TokenTime New BankALLDEX Alliance区块链工程专业学什么女生好就业

编者按:本文来自链闻ChainNews,星球日报经授权发布。撰文:D1Ventures,专注于原生区块链领域的风险投资机构,通过提供全球化的市场洞察、构建跨市场的流动性、提供战略咨询和Meme传.

1900/1/1 0:00:00编者按:本文来自小吒闲谈,Odaily星球日报经授权转载。DeFi牛市的发动机。可是在比特币和ETH大涨之时,DeFi系列代币血流成河,一片狼藉.

1900/1/1 0:00:00编者按:本文来自威廉闲谈,作者:陳威廉,Odaily星球日报经授权转载。今天真是今年最好的一天,因为我们不知道时隔了多久终于又看到了希望--冲往历史新高的希望.

1900/1/1 0:00:00要点总结1.全球支付市场持续增长,预计2023年全球支付市场收入将达2.7万亿美元。同时,科技的发展使支付生态圈内涌现科技背景的玩家,或将改变行业格局;2.支付行业现存痛点明显,主要包括支付手续.

1900/1/1 0:00:007月以来,多种资产接连上涨,比特币本月底首次突破11000美元,走出了近11个月来新高,表现惊艳!投资者们再度沸腾,“BTC年底涨到20000美元”、“下半年行情来临”、“股市赚了.

1900/1/1 0:00:00编者按:本文来自万向区块链,Odaily星球日报经授权转载。7月31日,万向区块链董事长兼总经理肖风博士受邀出席由工信部所属中国电子技术标准化研究院主办,万向区块链协办的“区块链技术和应用峰会暨.

1900/1/1 0:00:00