编者按:本文来自加密谷Live,作者:RyanSeanAdams,翻译:Liam,Odaily星球日报经授权转载。流动性挖矿简要指南

许多DeFi协议正试图通过用治理代币激励用户的方式来引导他们的网络效应。这种策略被称为流动性挖矿,Compound是最有名的例子之一,它在6月底推出了治理代币COMP。COMP被分发给协议的贷款人和借款人。持有者集体拥有对Compound协议的治理权。这种权力包括对系统进行任意更改的权利。

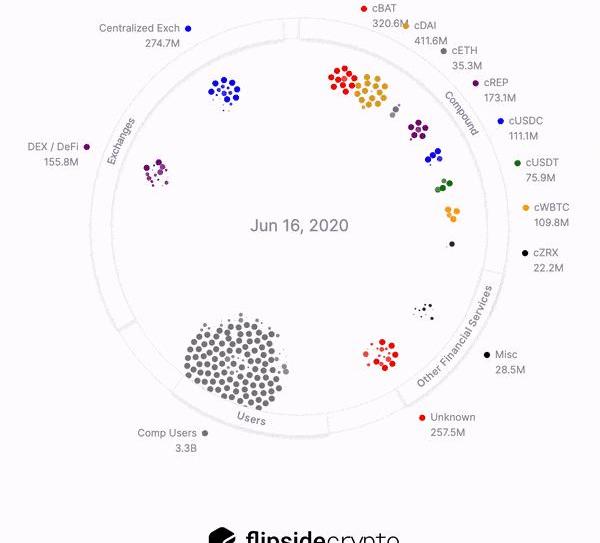

Compound用户净资产的流动(美元)市场对流动性挖矿的反应是一种投机的狂热。存入Compound的锁定资产增加了好几倍,COMP的估值被抬价到了30多亿美元。这些代币的价值非常高,所以很多用户想利用这个激励系统去实现短期利润的最大化—这些人也就是流动性矿工(即通过为DeFi提供流动性赚取收益的人)。当有好的机会出现时,流动性矿工会轮流加入以获取收益。流动性挖矿策略

加密交易所Upbit将上线STG,支持比特币交易对:8月10日消息,韩国加密交易所 Upbit 将上线 Stargate Finance 代币 STG,支持比特币市场交易对,充值将于三小时内开始,交易将于当地时间 15:00 开始,且 STG 仅支持来自以太坊网络的存款,[2023/8/10 16:17:05]

在新的分配机制下,借款人所赚取的COMP价值超过了需要支付的利息,因此这实际上造成了负利率。很显然这种不合理的激励造成了贷款需求的大量增加。目前,收益率最大化的策略如下:以低利率借入资产。以高利率提供资产。有足够的缓冲期以避免清算。为了将价格风险降到最低,很多流动性矿工将借来的资产又供给到Compound协议中。Compound官方前端并不允许这种行为,但他们可以直接与智能合约交互,或者使用InstaDapp等第三方接口。市场影响

CoinGecko去年收录的项目已有1866个宣告死亡:金色财经报道,CoinGecko数据显示,在2022年收录的6300个项目中,1866已被标记为“死币(dead coin)”。

在2021年,有8000多种代币被收录,其中近40%的项目已经被CoinGecko取消列出。在过去5年中,平均每年有947个被CoinGecko收录项目被宣布死亡。[2023/4/1 13:38:45]

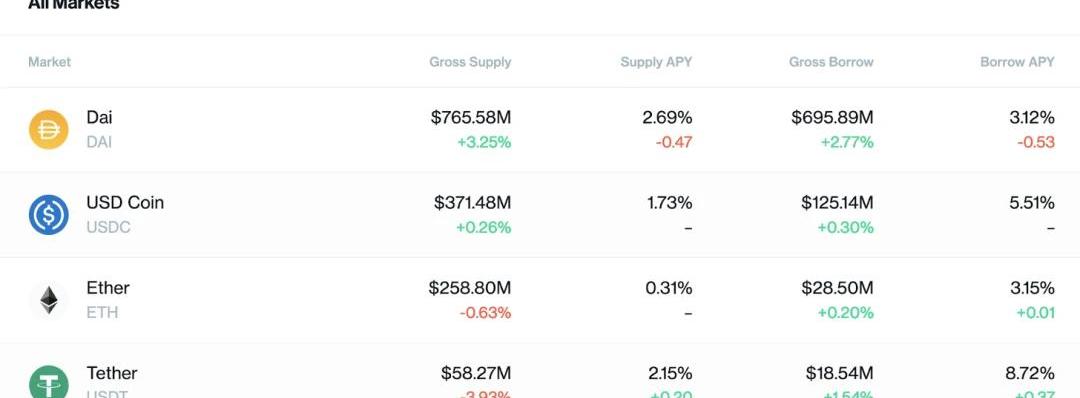

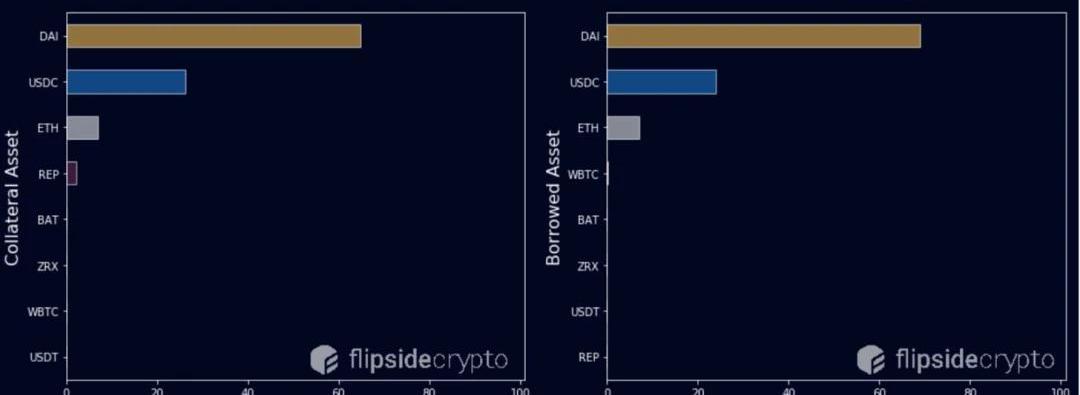

资料来源:https://compound.finance/markets目前,DAI是最经常被用于复用的资产。主要是因为它的供/借利率差很小,这可以让流动性矿工必须支付的那部分利息降到最低。

瑜伽服品牌Alo Yoga与MoonPay合作发布首个成衣系列NFT:9月11日消息,瑜伽服品牌Alo Yoga在纽约时装周宣布与加密支付公司MoonPay合作发布首个成衣系列NFT“Aspen Collection”,该NFT持有者可以获得增强现实(AR)个性化购物体验,还能享受Alo Wellness Clubs等独家优惠福利。目前Alo Yoga已接受加密货币支付,并于2月份在Roblox上创建了一个沉浸式健康空间“Alo Sanctuary”。[2022/9/11 13:22:23]

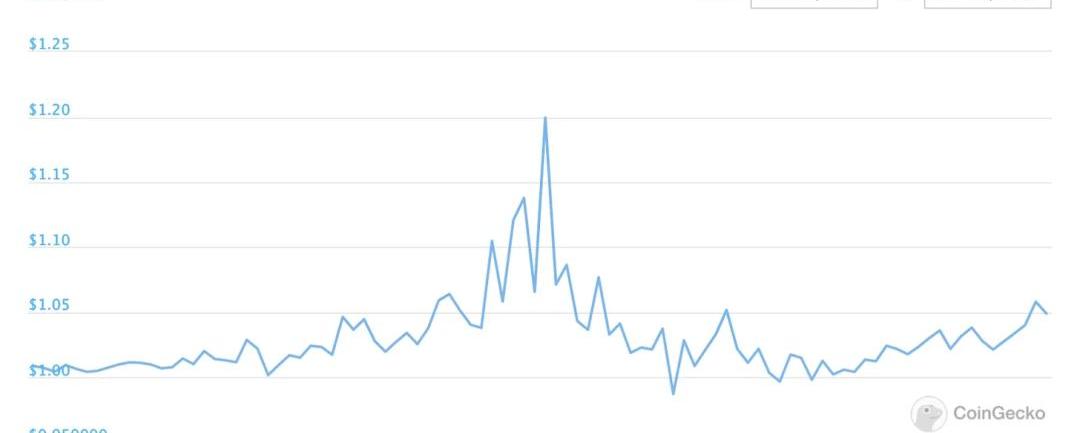

CoinbaseProDAI/美元价格COMP分配机制最近一次的改动是在7月2日。在规则改变之前,最常见的复用资产是BAT。在规则实施前后,对DAI的需求上升,给DAI的美元挂钩带来了上升压力。DAI复用现在非常流行,供应给Compound的数量是现有DAI总量的三倍,这带来的连锁反应正在对Maker的生态进行压力测试。流动性挖矿:总体情况

巴拉圭众议院通过了一项规范加密采矿和交易的法案:金色财经报道,巴拉圭众议院周三以 40-12 票通过了一项规范加密采矿和交易的法案。该国参议院在 12 月已经通过了类似的立法,该法案现在将在众议院修改后返回该机构,一旦参议院批准了这些修改,未决的法律将移交给行政部门,行政部门尚未表明是否会签署或否决。去年,该法案的作者之一 Carlos Rejala 在接受采访时表示,该法案旨在吸引国际矿工来到巴拉圭,巴拉圭是拉丁美洲电价最低的国家之一,每千瓦时 5 美分左右。

如果该法案成为法律,个人和企业矿工将必须申请工业用电授权,然后申请许可证。该提案还为旨在为第三方提供加密交易或托管服务的任何个人或法人实体创建了一个注册表,但不包括交换的概念。(Coindesk)[2022/5/26 3:42:16]

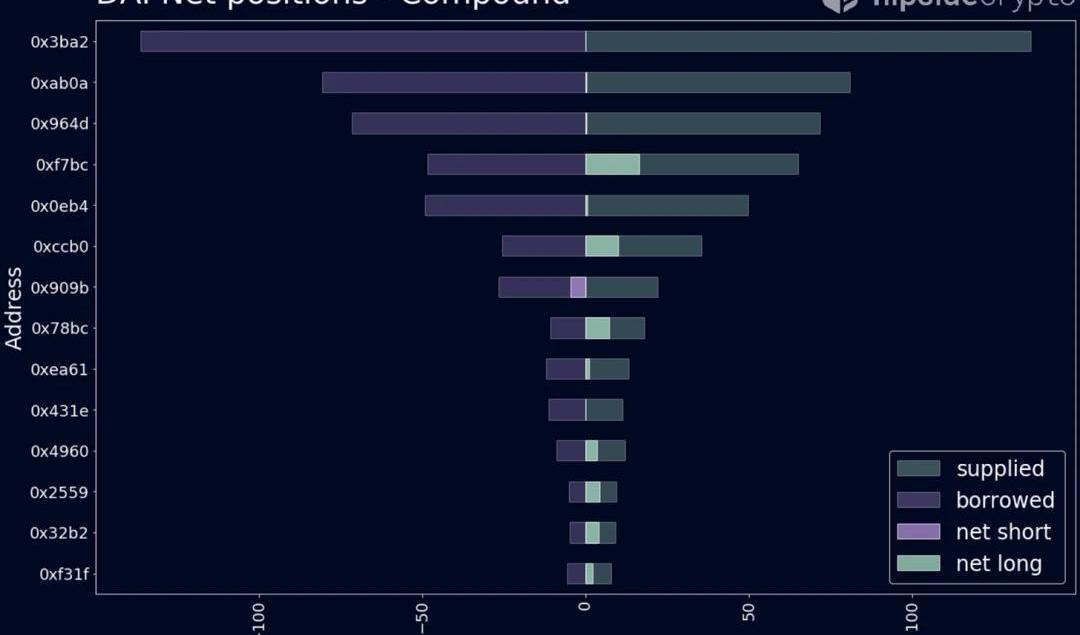

DAI大部分是通过DAI本身借出的。一些流动性矿工已经开立了DAI/USDC的多头头寸,猜测DAI将升至其挂钩水平之上。

DAI最大的提供者都在参与复用。那些净多头的人是复用DAI持有者,而那些净中性头寸的人则是用另一种资产供应作为抵押品来生成DAI。复用DAI持有者是在用DAI自身去借出DAI,这几乎没有清算的风险。同时,大部分从Compound借来的ETH也是用自身作为抵押品的。这意味着,借贷/做空它的需求极少。因此,大部分流动性矿工可能会非常看好ETH。供给给Compound的大部分ETH被用作复用DAI头寸的抵押品。许多拥有大量DAI头寸的地址也出现在这里。正如之前所讨论的那样,少数ETH持有者正在用ETH借出ETH。这种策略几乎不涉及任何风险,但产生的回报远低于借出和再供应DAI。存在哪些风险?

在Compound上进行流动性挖矿并不适合胆小的人。收益最好的策略都有一定的清算风险。而正如我们在加密货币黑色星期四期间所看到的那样,资产价格的急剧变化可能会导致缺乏愿意承担必要价格风险的清算人。

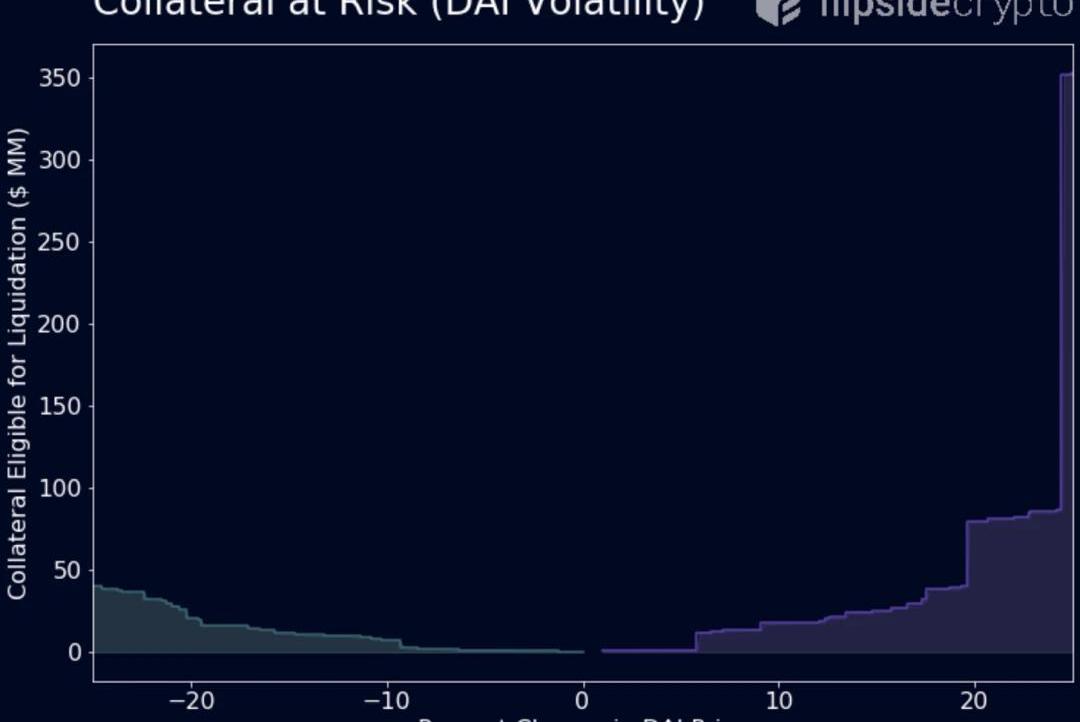

DAI的价格在黑色星期四短暂地达到了1.20美元。级联清算(Liquidationcascades)并不是DeFi独有的,但值得庆幸的是,链上数据可以对其中的风险进行完全透明的评估。

在其他条件相同的情况下,DAI价格上涨5%将导致高达1000万美元的清算,而(可能性极低的)25%的上涨将使超过3亿美元处于风险之中,这几乎是DAI总供应量的两倍。在更有可能发生的情况中,ETH价格下跌25%会导致高达1.25亿美元的清算。我们在前面看到,许多ETH供应商都在借入DAI,所以你可能会认为这种情况会导致DAI价格飙升。这是可能的,但因为大多数大型DAI借款人都在参与复用,并可以简单地提取DAI来偿还贷款,所以风险被降低了。一个例外的情况是银行挤兑,如果所有供应的资产都已经被借走,那复用者将无法解套。结论

流动性挖掘极具诱惑力,因为它创造了一个良性循环。

当激励机制设置适当时,它对协议开发者和流动性矿工都具有吸引力。但如果安排不当,矿工仍将最大化他们的利润但不能为协议提供长期的利益。从一开始就把激励机制弄正确几乎是不可能的,Compound社区也正在积极地调整更新他们的模型。治理是一个混乱的过程,但看它怎么发展却充满乐趣!

市场要闻1、法国央行选择八家金融科技公司试验数字欧元2、日美欧七国集团将就数字货币展开合作3、数据:USDT成唯一日均交易量超过10亿美元的加密货币4、数据:持有超1枚ETH的以太坊地址数量创历.

1900/1/1 0:00:00编者按:本文来自威廉闲谈,作者:陳威廉,Odaily星球日报经授权转载。我在2019年2月份的时候,也就是差不多去年的过年前后发了一条微博,聊到了市值前40的项目.

1900/1/1 0:00:00文|Nancy编辑|毕彤彤出品|PANewsFilecoin又”放鸽子“了。7月15日,Filecoin官方发文表示,虽然在过去的几周时间里,很多问题已经得到了改进,但社区中呼吁应该对挖矿计划和.

1900/1/1 0:00:00作为IPFS技术派别的明星项目,Filecoin时隔2年重拾热度。随着测试网上线后400万代币矿工激励计划发布,Filecoin成为全球加密投资者眼中的香饽饽,被看作是一场即将到来的“矿业盛宴”.

1900/1/1 0:00:00本文来自:TheBlock,原文作者:FrankChaparro、MichaelMcSweeneyOdaily星球日报译者|Azuma周三,负责监管美国联邦特许银行的美国货币监理署宣布.

1900/1/1 0:00:00Odaily星球日报译者|念银思唐自5月初以来,比特币的价格一直停滞在8500美元至1万美元之间的狭小区间.

1900/1/1 0:00:00