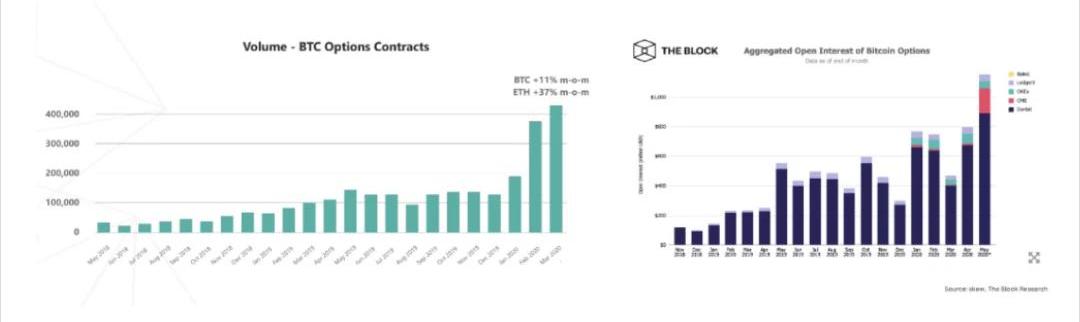

编者按:本文来自加密谷Live,作者:SuZhu&QCPCapital,翻译:Liam,Odaily星球日报经授权转载。随着我们临近2020上半年的末尾,加密货币期权交易在Deribit、OKex等平台上延续着爆发性的增长趋势。

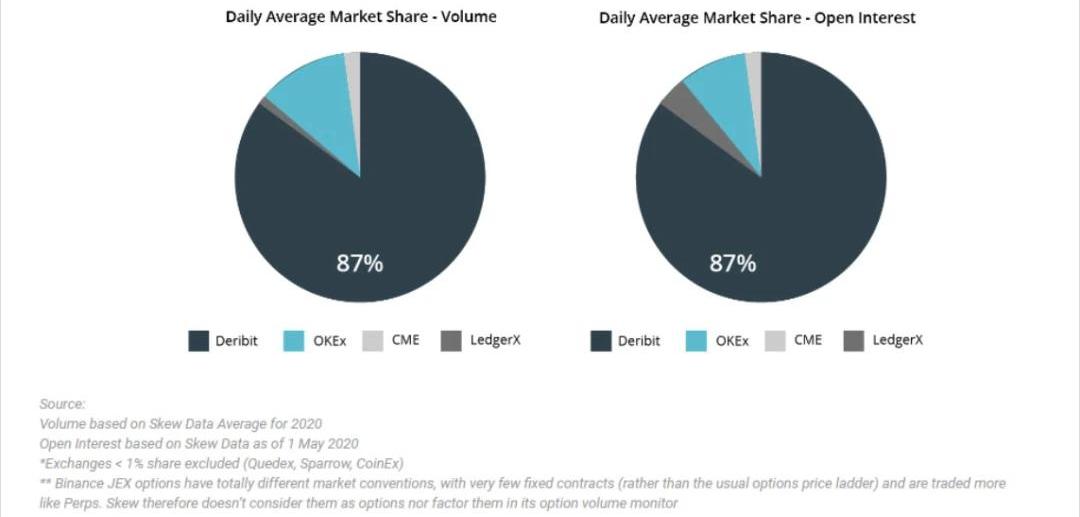

总部位于美国的期权交易平台有CME和LedgerX,而不在美国的平台则是Deribit和OKex。

尤其是在2020年5月,芝加哥商品交易所掀起了一波期权交易的热潮,使得Deribit的未平仓合约和交易量达到了历史新高。

Ripple:97%的受访支付行业领导者认为未来加密货币有潜力加速支付:3月3日消息,Ripple和美国快速支付委员会(US Faster Payments Council)最近发布的一份白皮书显示,97%的支付行业领导者认为区块链和加密货币有潜力在未来三年内加速支付。根据Ripple于3月2日发布的报告,来自45个国家的近300名受访支付领导者达成了共识,即在支付解决方案中实施区块链和加密货币将导致支付基础设施比当前的资本转移系统更快、更经济、更透明。此外,加密支付对跨境结算尤其有利。

调查显示,90%的行业参与者认为,他们可以使用加密货币提供更便宜、更高效的跨境支付。(The Crypto Basic)[2023/3/3 12:40:59]

美财政部副部长:相信稳定币是未来加密服务的基础:10月15日消息,美国财政部负责国内金融事务的副部长Nellie Liang周四在金融研究所举办的视频会议中表示:我们相信稳定币是加密行业及未来加密服务的基础。美国金融监管机构也将重点放在了稳定币上,因为它们已经开始在加密货币世界发挥核心作用。她表示:稳定币目前主要用于加密交易。它们也有潜力并已经开始用于支付,并有可能获得广泛应用,这引发了总统工作组(PWG)希望关注的一系列问题。PWG将于本月底发布稳定币报告,主要关注四个领域:消费者和投资者保护、防止金融犯罪、保护支付系统完整性以及保护整个金融体系的稳定。(彭博社)[2021/10/15 20:30:36]

在基础代币价格横盘这样充满挑战的背景下,这种增长是尤其令人印象深刻的。造成这种增长的主要因素是什么呢?而对未来而言,这还预示着什么?人们为什么要交易期权?

Willy Woo:山寨币将在未来加密货币领域占主导地位:12月25日消息,分析师Willy Woo发推称,在山寨币“大屠杀”中,或许是时候要发布一些关于未来山寨币的话题,并表示,山寨币可能在加密货币领域占主导地位。[2020/12/25 16:29:11]

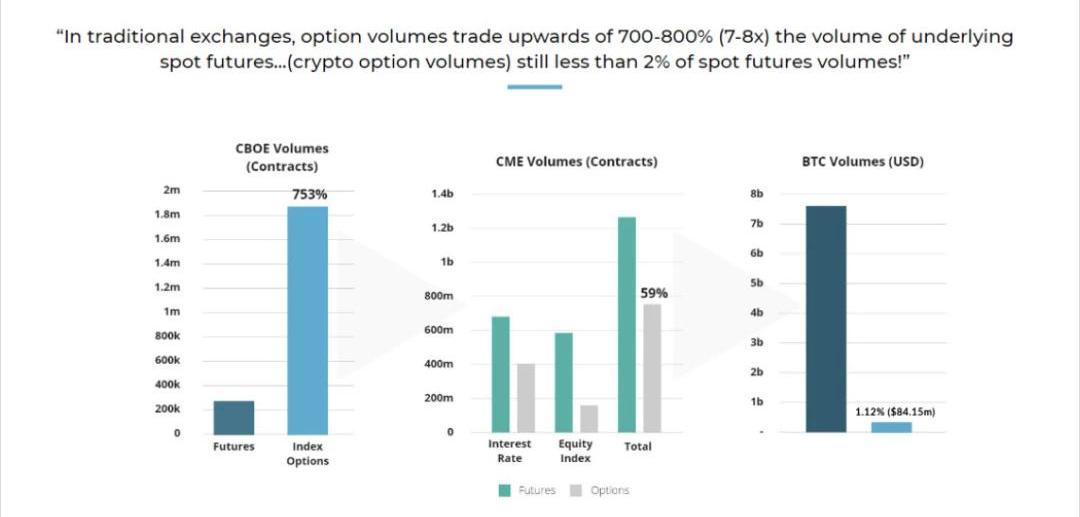

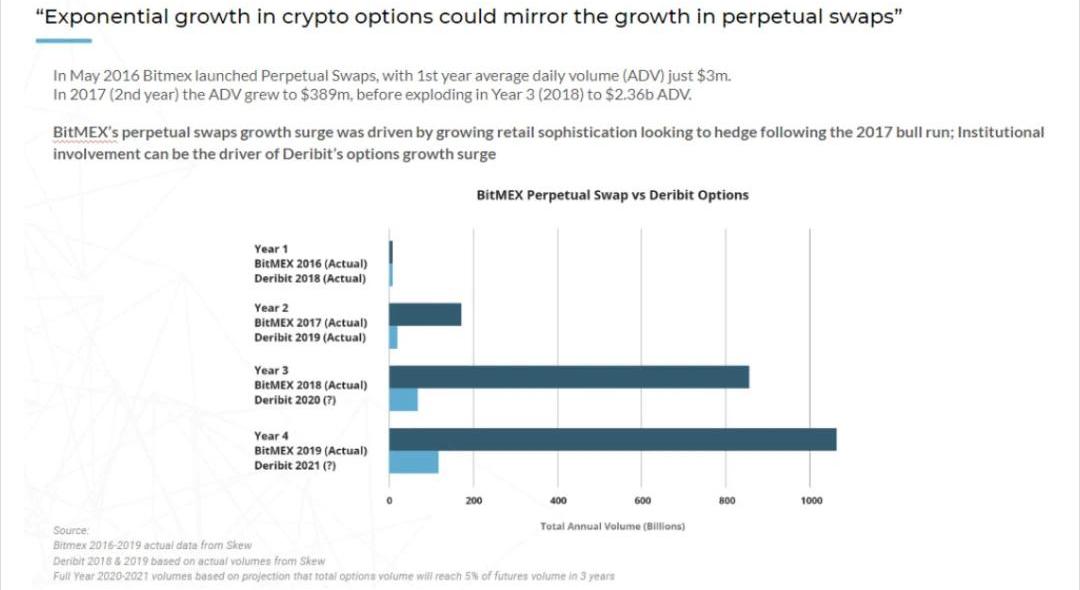

人们可能会惊讶地发现,在传统的利率和股票指数市场中期权占了期货总量的59%。在以波动率为主导的CBOE上,指数期权相比期货总量的比率达到了惊人的753%。尽管今天BTC期权交易量仅为期货和掉期合约交易量的1%,但有许多指标表明,比特币衍生品市场将遵循类似的增长模式。

观点:DCEP是经济“内循环”的未来加速器:工银国际经济学家程实和钱智俊日前撰文《DCEP:经济“内循环”的未来加速器》,文中提到,疫情时代全球货币政策已陷入多重困境,如何加力支撑“内循环”成为各国难题,中国央行数字货币(DCEP)的发展有望从新角度提供解题之钥。一方面,以DCEP为支点,货币政策的数字化升级有望拓展政策空间,提高政策直达性。另一方面,DCEP有助于对外形成人民币的“电子货币区”,对内深入“内循环”的短板领域,由此抵减外部政策干扰,保持政策独立性与内生性。(第一财经)[2020/7/28]

人们交易股票期权的最初原因,在我之前介绍skew的文章中有所提到。即投资者寻求为之前大量的投资组合购买保险的想法。简单来说,世界上的股票是结构性多头,所以参与者进入股票期权市场主要是为了对冲下跌走势。有的时候反过来说也可能是正确的。如果投资者认为他们将来会获得更多的现金,他们可能会在有机会使用这些现金之前买入期权以对冲上涨的市场。在BlackScholes模型创立之前,人们认为期权类似于人寿或火灾保险。但金融中介发现很难为客户提供这种选择,因为他们不知道如何定价或对冲产品。当面对想要购买看跌期权以对冲市场下跌的客户时,他们难以在期权的整个生命周期内对期权定价。流动性也非常糟糕,这反过来使客户更不愿购买此类保险。在BlackScholes推出之后,期权卖方意识到他们可以通过对冲delta值的策略来动态复制期权风险。例如:假设标准普尔的交易价格为3,000。如果客户买入三个月的2,500点标准普尔看跌期权,期权卖方可以在开始时以BlackScholes规定的一定对冲比率做空标准普尔期货。随着市场上涨至3500点,客户看跌期权的盈利的机率会下跌,那么期权卖方则无需进行对冲。当市场跌至2500点时,期权卖方将需要做空额外的标准普尔期货用对冲提供利润,以便能够向客户支付看跌期权。高买低卖是造成系统损失的一大原因,当然期权卖方也从客户为看跌期权支付的初始保费中获得了很好补偿。BlackScholes将复制成本与期权本身的成本绑定在一起。交易商使用隐含波动率对期权定价,然后在动态对冲的同时承受底层证券的已实现波动率。如果市场的波动远小于他的预期,那么他会盈利。如果市场变动变大,则会亏损。这些投资组合套期保值者的出现使大量有经验的参与者能够进入市场。如果投资组合对冲者结构性地从交易商那里购买期权,那么这会抬高隐含波动率,相对于实际波动率而言在结构上更昂贵。然后这会吸引备兑看涨期权和看跌期权参与者进入市场。一个自然的掩护性看涨期权的比特币卖方会是一个已经做多BTC或以BTC计价的人,但尽管如此,随着市场上涨他们仍希望将一些BTC卖成美元。他们可以用已经拥有的代币卖出看涨期权,通过愿意在这个价位上放出代币而获得报酬。一个自然的备兑看跌期权卖方将是一个有大量美元的人,他们不介意在市场下跌的时候购买BTC。他们有大量的美元为购买提供资金,并通过愿意在低值购买而获得报酬。最终,各种各样的参与者发现可以通过期权来方便且经济的达成自己的观点和对冲需求:货币持有者卖出有担保看涨期权,看涨的投机者买入看涨期权,矿工买入看跌期权,现金充裕的机构投资者卖出看跌期权。结论

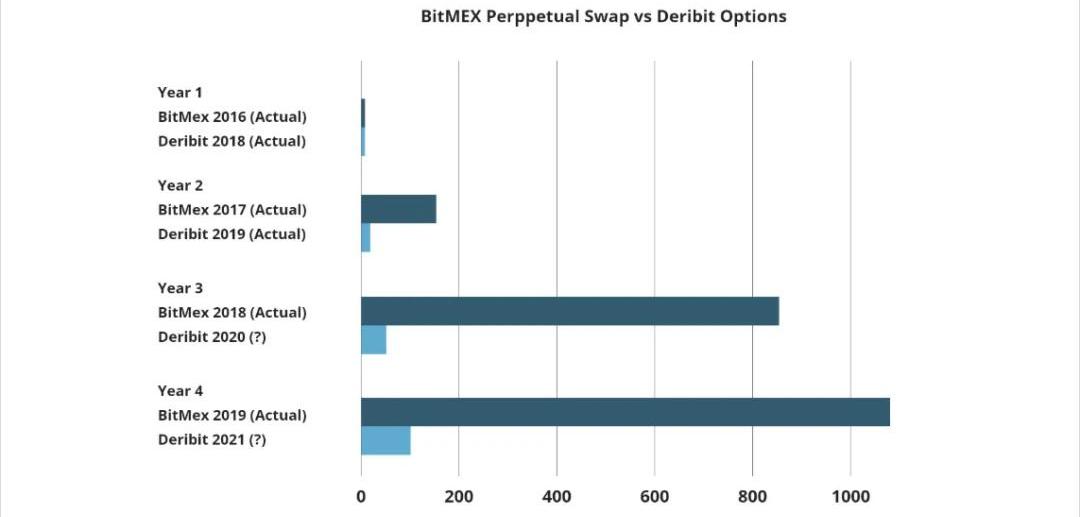

鉴于动态对冲(dynamichedging)对于期权卖方能够定价和对冲期权的重要性,在永续合约市场经历一段指数式增长和成熟之后,最近的期权交易的增长就显得不足为奇了。现在衍生品市场具有足够的流动性来保证在动荡条件下进行一些激进的对冲,金融市场对期权交易的欲望也已经在加密货币中释放出来。实际上,加密货币期权已经具有足够的流动性,一些结构化产品开始出现。在传统市场中,这些产品遍布全球规模达到万亿。特别是在亚洲和欧洲,它们巨大的流动主导了潜在波动率和隐含波动率的变化。虽然今天仍处于起步阶段,但第一批大型结构化加密货币期权基金已经组建起来了,并且可能会是下一波期权交易量指数增长的动力。期权市场之美在于其正和的内在性质(positive-sumnature)。正如我们在CME和OKex上看到的那样,进入该领域的每一个新参与者都会扩大整体市场。

编者按:本文来自链闻ChainNews,星球日报经授权发布。此文原发表于2018年8月3日。恰逢BrockPierce宣布将参与2020年美国总统大选,值得重新了解一下加密之王布洛克·皮尔斯的嬉.

1900/1/1 0:00:00编者按:本文来自小吒闲谈,Odaily星球日报经授权转载。dForce白皮书本周要出来了,在白皮书出来之前再说一说.

1900/1/1 0:00:0026号,中国另一家比特币矿机公司亿邦国际在美股上市了,可惜上市首日即破发,而同期的嘉楠科技已于发行价跌超80%。全球三大矿机公司,除去比特大陆还在内斗以外,剩余两家已经无一例外的折乾了.

1900/1/1 0:00:006月23日凌晨,比特币开始走高,从9400美元飙升至最高9786.1美元,然后回落至9600美元左右,脱离了上周一直被锁定在的水平通道.

1900/1/1 0:00:00三年前,比特币行情平淡之际,以太坊1C0的概念兴起,出现了一大波百倍币、千倍币,吸引了很多圈外投资者进场,比特币价格也涨至近20000美元的高位,那时是币圈最风光也是最热闹的时候.

1900/1/1 0:00:00大危机必有大放水,大放水必有大泡沫,古已有之,向来如此。而我们此次所面临的市场环境,不仅面临着大放水,还需要应对极强的不确定性.

1900/1/1 0:00:00