Odaily星球日报译者|Moni

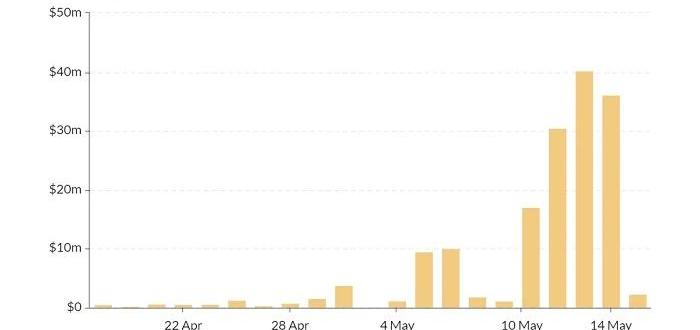

比特币期权市场终于在芝商所“起飞”了!本周,由于机构投资者看涨比特币期权,导致过去10天的比特币期权总交易额突破了1.4亿美元。看涨期权的买方可以在预定日期内以固定价格获得比特币,为了获得这种特权,投资者需要为看涨期权卖方支付预付款。下图展示了芝商所比特币期权交易额走势:

阿布扎比批准加密公司Rain从事虚拟资产经纪业务:金色财经报道,加密货币公司Rain获得阿布扎比金融监管机构的许可,可以作为虚拟资产经纪和托管服务提供商运营。该经纪公司将为阿联酋的机构和零售客户提供购买、出售和存储虚拟资产的能力。此外,该平台的用户将能够进出阿联酋迪拉姆。[2023/7/25 15:57:50]

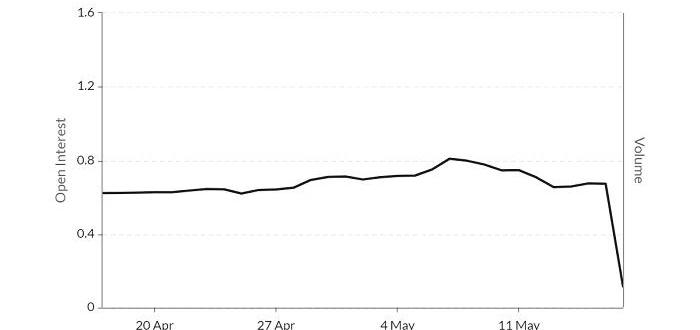

随着比特币区块奖励减半给市场带来的不确定性风险越来越小,机构投资者开始增加看涨头崔。尽管比期货交易更为复杂,但期权市场仍然能使投资者充分利用自己的头寸且在一定程度上规避清算风险。未平仓量是一个市场相关度较高的重要指标

简单来说,未平仓合约是市场参与者持有的合约总数。想象一个场景,一个价值7000万美元的看涨期权在一周时间内被交易,并在下一个期权交易被还原,买卖双方都能平仓自己的头寸和风险,尽管交易了1.4亿美元,但在这种情况下,市场敞口将为零。如果大家还是不太明白,那么让我们以芝商所期货合约为例,假如每单交易位要3个月后才能交割,而现卖现买的炒家不可能等3个月后才平仓,如何才能保护现有的利润不至于还回去呢?此时,交易者会在在保留前张多头或长仓合约的同时,重新出售一张数量相同但方向相反的新合约,我们喊“对冲”,交易所的清算机构记录着,凡是已经对冲的合约,不必每天追踪清算,只有未对冲敞口的合约,才予以每天清算,这种未对冲的合约,就是我们所说的“未平仓合约”。

数据:3000万枚MATIC从未知钱包转移到Polygon Staking:金色财经报道,据Whale Alert监控数据显示,3000万枚 MATIC(32,719,715 美元)于今日 19:01(北京时间)从未知钱包转移到 Polygon Staking。[2023/4/9 13:53:35]

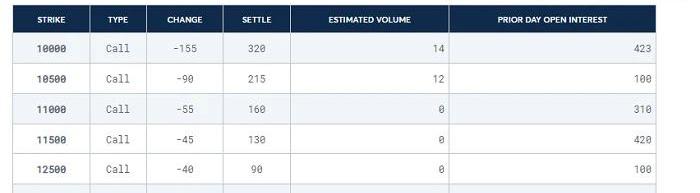

上图展示了芝商所比特币期权未平仓合约走势,其中可以看出,最近两周的比特币期权交易量和未平仓量相匹配,这表明到目前为止还有头寸尚未平仓,而且大多数交易在短期内都是看涨期权合约。下图是芝商所比特币期权合约结算情况:

Symbiosis和Rango Exchange达成合作:金色财经报道,Rango exchange已正式使用Symbiosis解决方案,Rango用户将能够以最具成本效益和最简单的方式无缝跨链交换他们的资产。[2022/11/4 12:15:53]

需要注意的是,芝商所公开的是未平仓比特币期权合约数量,由于每份芝商所合约价值5BTC,因此10,000美元行使价的最低交易名义金额为50,000美元,这也让芝商所和其他市场一样,可以处理最低0.10BTC的交易。在5月29日到期的比特币期权合约中,看涨期权为1,800份,价值相当于9,000万美元。另外,6月26日到期的未平仓合约有800份,名义价值约为4,000万美元,行使价格或合约到期价格从9,700美元分散到13,000美元。买家的期望是什么?

慢雾:Solana公链上发生大规模盗币,建议用户先将热钱包代币转移到硬件钱包或知名交易所:8月3日消息,据慢雾区情报,Solana公链上发生大规模盗币事件,大量用户在不知情的情况下被转移SOL和SPL代币,慢雾安全团队对此事件进行跟踪分析:

已知攻击者地址:

Htp9MGP8Tig923ZFY7Qf2zzbMUmYneFRAhSp7vSg4wxV、CEzN7mqP9xoxn2HdyW6fjEJ73t7qaX9Rp2zyS6hb3iEu、5WwBYgQG6BdErM2nNNyUmQXfcUnB68b6kesxBywh1J3n、GeEccGJ9BEzVbVor1njkBCCiqXJbXVeDHaXDCrBDbmuy

目前攻击仍在进行,从交易特征上看,攻击者在没有使用攻击合约的情况下,对账号进行签名转账,初步判断是私钥泄露。不少受害者反馈,他们使用过多种不同的钱包,以移动端钱包为主,我们推测可能问题出现在软件供应链上。在新证据被发现前,我们建议用户先将热钱包代币转移到硬件钱包或知名交易所等相对安全的位置,等待事件分析结果。[2022/8/3 2:55:22]

显然,投资比特币看涨期权合约说明专业投资者比较看好加密市场上升趋势,但不幸的是,现在还没有办法知道究竟多少机构客户参与其中。另一方面,我们也可以“安全”地假设此类投资者建立的是短期看涨头寸,由于芝商所期权合约是可交付的,意味着比特币期货合约也可以被授予成为看涨期权的买方。投资者可以立刻出售自己手头的期货,延迟市场流动性——的确,从这种买方趋势可以看出投资者对加密货币市场的长期发展持乐观情绪。卖家的期望是什么?

出售具有无限下行空间的看涨期权来换取固定的前期价格,看上去似乎并不太合理。但是当卖方先前拥有比特币、或使用芝商所期货获得敞口,一种策略会让交易发生巨大变化。这种策略被称为“隐形认购”,在该策略下,投资者可以为其收益设定最高限额,同时降低平均入场价。虽然这种交易策略不是纯粹的杠杆押注交易,但你可以可以把它看作是一种短期看跌交易。对比特币价格的潜在影响

散户投资者首先要注意的一个芝商所指标是期权到期日,但同时他们还会密切关注看跌/看涨率,因为看涨期权通常暗示牛市要来了。

上图是比特币期权看跌/看涨率Skew分析了LedgerX、Deribit、Bakkt、OKEx、以及芝商所这几家提供比特币期权合约交易的交易所,截至目前,看涨期权在未平仓合约中的看涨期权比例高达88%,其中芝商所最近的看涨期权变动指标甚至达到了有史以来的最低水平。在合约到期时,这种看涨期权的购买者有很大的动力来推动提高比特币价格。而对于那些有担保的看涨期权卖方,虽然推动市场距离行使价远一点不会让他们获得太多好处,但他们也不会刻意压制这一趋势。事实上,我们已经发现期权市场与比特币价格相关性越来越密切,而且每个期权到期日都会有潜在诱因去给市场价格带来额外压力。

编者按:本文来自LongHash区块链资讯,作者:NickChong,Odaily星球日报经授权转载.

1900/1/1 0:00:00想象一下,在你的支付宝的显眼位置处,赫然写着“一键购买比特币”的字样,加密货币的投资人数与涌入资金将会发生怎样的变化。事实上,美版支付宝CashApp当前正在做类似的工作.

1900/1/1 0:00:00编者按:本文来自蓝狐笔记,Odaily星球日报经授权转载。前言:2020年5月12日是比特币历史上最重要的日子之一,它诞生超过630,000个区块,完成了比特币历史上的第三次减半,这意味着比特币.

1900/1/1 0:00:00编者按:本文来自以太坊爱好者,作者:阿剑,Odaily星球日报经授权转载。一.什么是以太坊2.0测试网?所谓“以太坊2.0测试网”,指的是在以太坊2.0正式启动以前,为测试技术标准的安全性、各客.

1900/1/1 0:00:005月初到现在的行情,可以说是反复无常,先是从8600美金附近一路上涨至10060美金,随后暴力砸盘至8100美金,一周不到的时间,又再次拉回至1万美金区间.

1900/1/1 0:00:005月12日凌晨,比特币成功地完成了历史上第三次“减半”,今年币圈最大事件之一在大家的共同见证下暂时画上了句号。但是,它的后续篇章才刚刚开启.

1900/1/1 0:00:00