编者按:本文来自Unitimes,作者:LucasCampbell,FitznerBlockchainConsulting&DeFiRate分析师,翻译:Unitimes_Charles,星球日报经授权发布。年化收益已经开始成为对DeFi代币和协议进行估值最有效的指标之一。本文将通过年化收益对最常用的DeFi代币和协议进行估值。加密资本资产的诞生&链上现金流

链上现金流的出现催生了一种新的资产类别——加密资本资产(cryptocapitalasset,指DeFi协议的本地代币,如MKR、SNT、ZRX、BNT、LEND、KNC等,能够给投资者带来回报)。加密资本资产的伟大之处在于,投资者不必像在传统金融市场那样等待一家投资公司每季度一次的收益报告;相反,对于加密资本资产投资者而言,DeFi协议的收益情况可以随时获取,大约每15秒更新一次。通过一个公开透明的机制来计算DeFi协议的收益,我们可以应用传统金融领域中用于评估资本资产的一个古老指标——市盈率(PERatio)来评估DeFi协议。简单地说,市盈率是一种理解市场如何根据资产产生的收益来评估该资产的价值的方法(有些代币完全不值得购买!)。举个例子,撰文时Apple股票($AAPL)的市盈率是23.75倍,这意味着当前投资者愿意为该公司每赚取1美元支付23.75美元。市盈率高的资产一般意味着,要么该资产的价值被高估,要么市场对其有着很高的增长预期。反之亦然,如果一项资产的市盈率较低,意味着要么该资产的价值被低估,要么对其未来增长的预期较低。在DeFi领域,我们可以使用这个完全相同的框架,来看看一些代币化协议相对于其他代币化协议的估值。虽然从主要的DeFi协议收集其链上现金流的数据似乎不易,但幸运的是,TokenTerminal已经提供了可获取的关于当前各个DeFi协议收益状态的数据。DeFi货币协议

下方是对本文中将会包含的DeFi协议及其收益机制的简单介绍:0x-流动性协议,市场费用将分配给ZRX代币持有者/流动性提供者。Aave-货币市场协议,累积利息的一部分将通过销毁的方式分配给LEND代币持有者。Augur-衍生品协议,预测市场的交易费将分配给参与的REP代币持有者。Bancor-流动性协议,一部分交易费将分配给BNT流动性提供者。Compound-货币市场协议,(借款人支付的)一部分利息将分配到保险准备金(reserve)。dYdX*-进行保证金交易的流动性协议,交易费将分配给该协议的母公司(dYdX协议没有本地代币)。Kyber-流动性协议,一部分交易费将通过销毁或作为参与治理的分红(基于Katalyst升级)分配给KNC代币持有者。Maker-稳定性协议。未偿还的DAI产生的稳定费将通过销毁的方式分配给MKR持有者(稳定费以MKR方式支付,销毁稳定费将带来MKR的升值)。NexusMutual-衍生品协议,通过出售保单赚取保费;Synthetix-衍生品协议。交易费将分配给发行合成资产的SNX代币质押者。Uniswap*-流动性协议。交易费将分配给Uniswap的流动性提供者。备注:上面加了*的DeFi协议是没有发行本地代币或公众无法获取其本地代币的DeFi协议。DeFi协议年化收益分析

Eight Capital Partners拟募资1000万英镑投资DeFi和潜在加密银行业务:11月3日消息,金融科技集团Eight Capital Partners宣布,作为其转型增长战略的一部分,该集团将通过配股方式(美股0.02便士的价格发现总计500亿份新股)募资1000万英镑。Eight Capital Partners董事会表示,他们将利用募集资金专注于投资金融科技、DeFi和“潜在”加密货币银行业务。(law360)[2022/11/4 12:15:03]

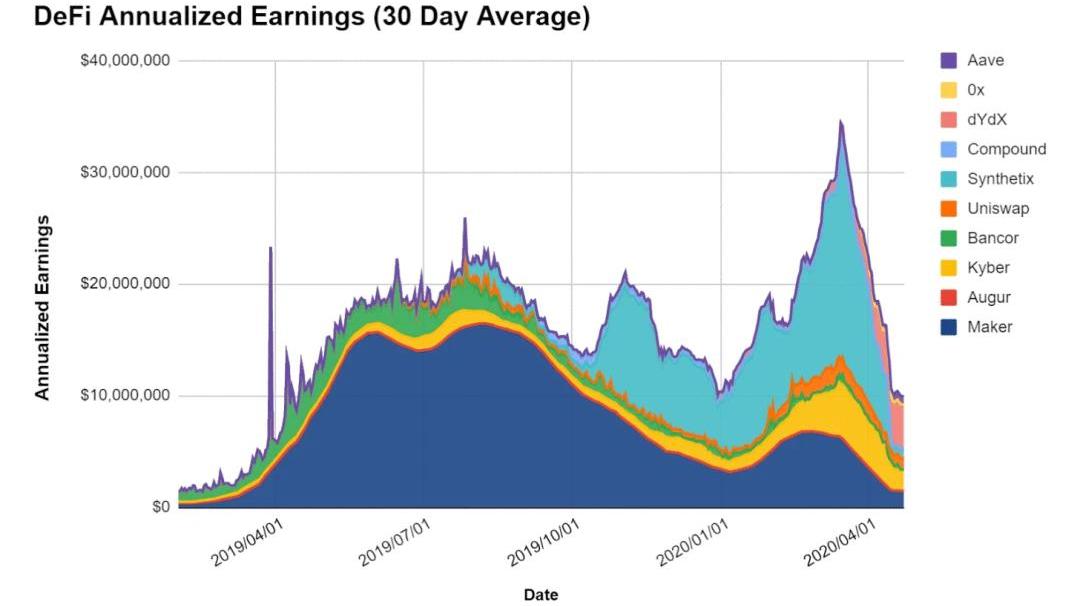

各DeFi协议自2019年以来的30天平均年化收益趋势,图源:TokenTerminalMaker(MKR)协议的收益

2019年,显然Maker协议在其MKR代币的年化收益方面有着主导性力量。设计简单的单抵押Dai(现已更名为Sai)允许该协议给MKR代币持有者产生非常可观的收益,即使以今天的标准来看依旧如此。在单抵押Dai中,Maker协议通过收取未偿还Dai产生的累积利息(也即用户借Dai时需要支付的稳定费)用于销毁MKR代币,这有效地为MKR代币持有者在该协议上线的第一年期间提供了可观的现金流。然而,多抵押Dai的引入带来了新的态势。大部分协议产生的收益(稳定费)将会通过Dai存款利率(DSR)的方式分配给Dai的持有者,而不是分配给MKR持有者。这样,DSR和稳定费之间的差额就是该协议的“净利润”。虽然Maker协议的利润空间因多抵押Dai的升级而缩小,但最糟糕的还不是这个。作为对3月12日“黑色星期四”的回应,当前所有支持资产(ETH、BAT、USDC)的稳定费降为0%(备注:也即当前用户抵押ETH、BAT和USDC借Dai需要支付的稳定费率为0%)。其结果是,Maker协议预期的年化收益将处于自成立以来的最低水平。Synthetix(SNX)协议的收益

加密风投gCC设立1.1亿美元早期基金,将投资DAO、公会、Web3等领域:金色财经消息,加密风险投资机构gumi Cryptos Capital(gCC)设立1.1亿美元早期基金“gCC Fund II”,将通过股票和代币投资约50家公司,每个项目投资50万至500万美元,感兴趣的领域包括DAO、公会、Web3应用、游戏等,目前已有Web3教育平台ProofofLearn、NFT聚合器XYFinance、NFT金融平台SolvFinance和Web3加速器及开发者社区AllianceDAO接受其投资。(CoinDesk)[2022/3/30 14:27:53]

虽然Maker在过去占据主导地位,但Synthetix协议在2019年下半年声名鹊起。衍生品协议Synthetix在DeFi行业的年化收益方面曾处于领先地位,但是,它很快就被发现存在抢先交易的问题。Synthetix遭遇的情况是,抢先交易者(front-runners)通过追踪(或者有时操纵)现货市场中某项资产的价格,然后在预言机更新价格之前在Synthetix上交易该资产(备注:Synthetix通过链上预言机喂价,价格更新可能存在延迟),从而有效地创造了重大的套利机会,而SNX代币质押者将为此买单。最终,这种抢先交易的攻击曾困扰着Synthetix网络,给这个衍生品协议带来了不成比例的收益。幸运的是,抢先交易的问题在很大程度上已经得到了抑制,Synthetix重新回到了发布准确收益的轨道上。Kyber(KNC)协议的收益

在Maker和Synthetix当前显示出收益收紧的情况下,dYdX和KyberNetwork目前在DeFi领域处于领先地位。KyberNetwork的链上流动性协议已经快速发展并在DeFi生态系统中显示了突出地位。仅在3月份,Kyber就促成了大约1.3万个独立地址进行的接近2亿美元的交易额。因此,Kyber协议的交易量已经转化为KNC代币持有者的可观收入——基于其4月份的交易量,Kyber协议产生的年化收益大约是289万美元。见下图:

JGN成立生态基金“全球投资DAO”:据官方消息,Juggernaut成立JGN生态基金“全球投资DAO”。将投资DeFi、NFT、Metaverse、GameFi等DAO项目,为 JGN 及其持有者创造新的直接协同效应,增加 JGN 生态系统增长,扩大JGN与更多项目的合作与发展。

JGN专注于NFT + DeFi+ GameFi领域,旗下JGNnft是专注于BSC社区的NFT+DEFI交易所,当前JGN已经获得高盛集团(加拿大)、澳大利亚SFIP基金、币安 “种子基金”、软银集团(UK)、LD Capital等多家机构战略投资。[2021/10/16 20:33:27]

各DeFi协议预计在4月份产生的年化收益。图源:TokenTerminal虽然上图显示Synthetix在4月份的收益方面仍处于领导地位,但这在很大程度上是不正确的,因为直到4月中旬,Synthetix协议依旧还在继续解决抢先交易的问题。在4月份的前15天,Synthetix协议的年平均收益约是600万美元;4月份下半个月的预期收益约是64万美元,比上半个月低了一个数量级。虽然收益下降,但当前Synthetix似乎已经解决了抢先交易的问题,当前该协议正发布更为准确的使用量和收益。dYdX协议的收益

4月份收益第二高的是保证金交易和衍生品交易所dYdX(见上图)。通过dYdX,用户可以进行保证金交易、借入或借出一系列受支持的资产。dYdX团队最近宣布了BTC永续合约,这是一种允许用户永久性做多和做空的衍生品。关于dYdX更有趣的是,虽然该团队维护并构建了基于该协议的产品,但产生的交易费是由底层的公司收取的,而不是一个由代币持有者构成的去中心化生态系统。因此,虽然dYdX运行着一个由用户驱动的非托管交易所,但由于交易费产生的收入是直接流向其母公司的,所以实际上dYdX更接近于是一个中心化的交易所,而不是DeFi协议。Uniswap协议的收益

风投机构The Spartan Group新基金完成1.1亿美元募资,将用于投资DeFi领域:据风投机构TheSpartanGroup合伙人SpartanBlack表示,TheSpartanGroup原计划募集2000万美元的新一轮基金现超额募得1.1亿美元,募得的资金将用于投资DeFi领域。[2021/6/2 23:04:47]

在去中心化交易所(DEX)方面,Uniswap是DeFi收益主要的贡献者之一。截至4月份,这个无需许可的流动性协议有望产生大约100万美元的收益(即支付给流通性提供者的交易费)。虽然Uniswap自3月初产生的175万美元收益峰值以来有所下滑,但年初至今,该协议的预期收益仍增长了110%。

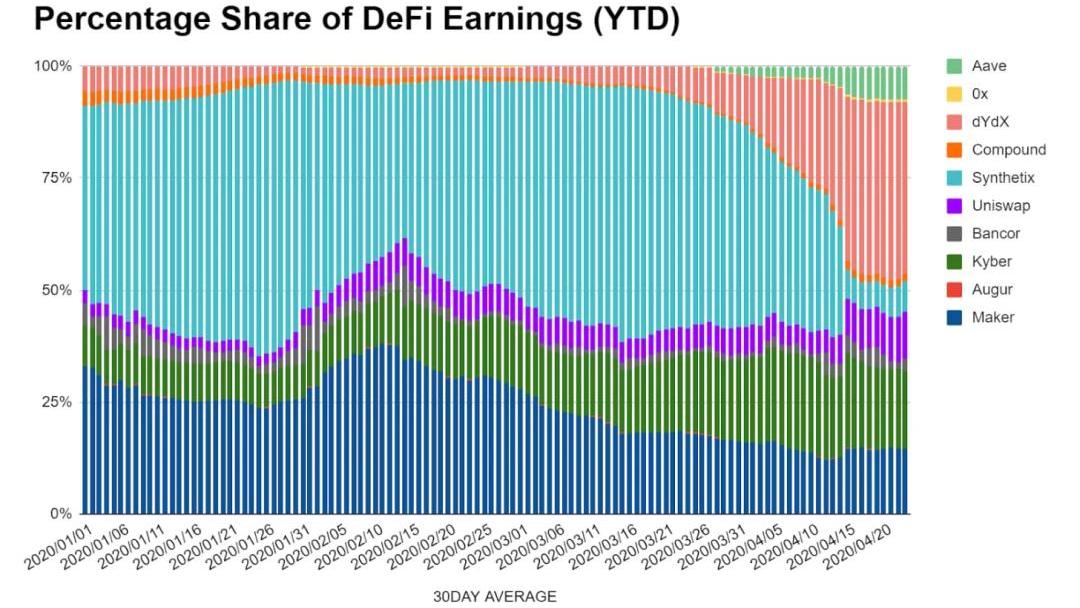

各DeFi协议产生的收益占DeFi领域总收益的百分比变化趋势。图源:TokenTerminal此外,即将到来的UniswapV2将引入一个协议收费机制,即流动性提供者获得的费用将从0.30%减少至0.25%,剩余的0.05%将直接通过一个去中心化机制的过程来决定其分配(备注:这部分费用将分配给维护该协议的贡献者,其中包括Uniswap的开发团队等)。这似乎强烈地暗示着Uniswap将发行本地治理代币。治理代币的兴起与Uniswap本地代币对其未来的发展非常吻合。它不仅将为Uniswap之前的投资者提供退出的机会,而且将为该协议提供一个长期可持续的模式。话虽如此,UniswapV2的宣布博文中并没有直接声明将会有Uniswap治理代币,该协议完全由流动性提供者及其流动性池代币来治理也不是不可能。Aave协议的收益

DeFi领域最后一个值得注意的工具是Aave(去中心化借贷协议,没有本地代币),它是DeFi领域中较新的货币市场协议之一。根据DeFiPulse的数据,Aave以其锁定的资产价值达4,200万美元排名第五,因此该协议很快称为DeFi社区粉丝们的最爱。仅在4月份,借贷协议Aave的年化收益就从31.4万美元提高到了74.6万美元,在不到30天的时间里就实现了137%的增长。DeFi协议的市盈率分析

Placeholder合伙人:2020年投资DAO和NFT就像前两年投资DeFi:8月26日,风险投资公司Placeholder合伙人Chris Burniske发推称,在2020年投资DAO和NFT基础设施,感觉就像在2018年和2019年投资DeFi。[2020/8/26]

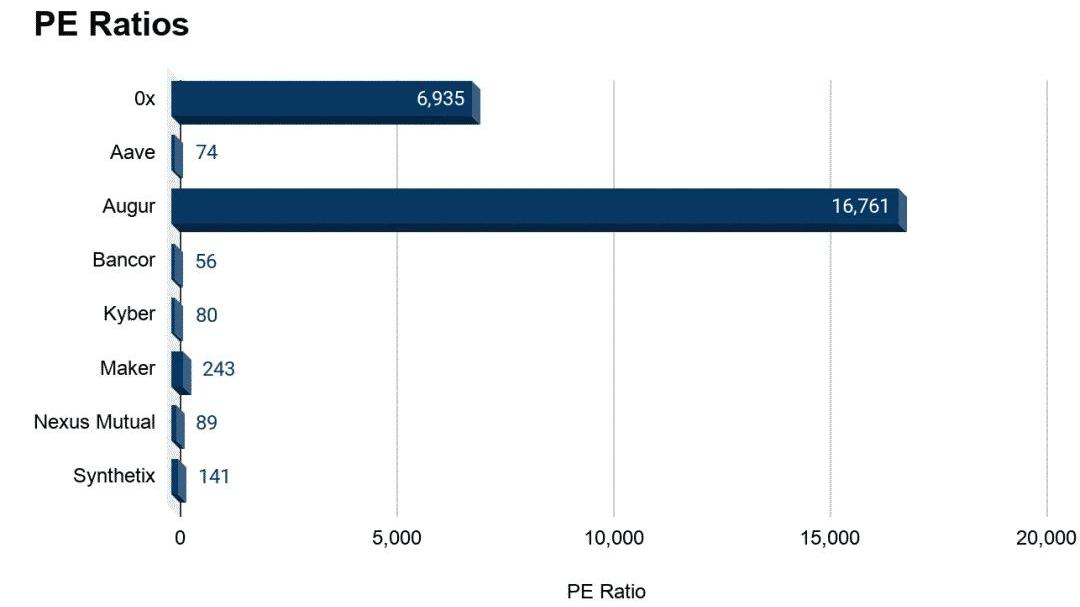

现在我们已经了解了某些DeFi协议在收入方面是如何累积的,下面我们将之应用于代币化协议,查看这些DeFi代币化协议相对于其产生的收益是如何被估值的(备注:Compound、dYdX以及Uniswap没有本地代币,因此不包括在下方的图表中)。

市盈率较低表明购买单位利率资产的成本较低。数据截至2020年5月1日相对于其他DeFi代币化协议来说,0x和Augur有着会非常高的市盈率,当前分别是6,935倍和16,761倍。这些数字在传统金融市场中基本上是看不到的,可能表明投资者对流动性协议0x和衍生品协议Augur抱有极高的增长预期。另一方面面,Bancor、Aave和Kyber目前在DeFi领域的市盈率很低。虽然Bancor的市盈率最低(56倍),但这个流动性协议的平均预计收益大约有32.7万美元,其本地代币BNT市值为1360万美元(其市值是DeFi领域最低的)。市盈率第二低的是Aave,为74倍。此外,自我们上次报告以来,Kyber的市盈率已经有了相当大的增长,其市盈率为80倍。作为参考,在传统金融领域,对于许多高增长的科技股来说,市盈率在50-100之间是相当正常的。例如,Netflix当前的市盈率为86倍。因此,鉴于一小部分的DeFi协议的市盈率低于100倍,这可能意味着基于收益的DeFi代币估值是相对公平的,也意味着对潜在投资者来说是一个不错的选择。DeFi代币的价格表现

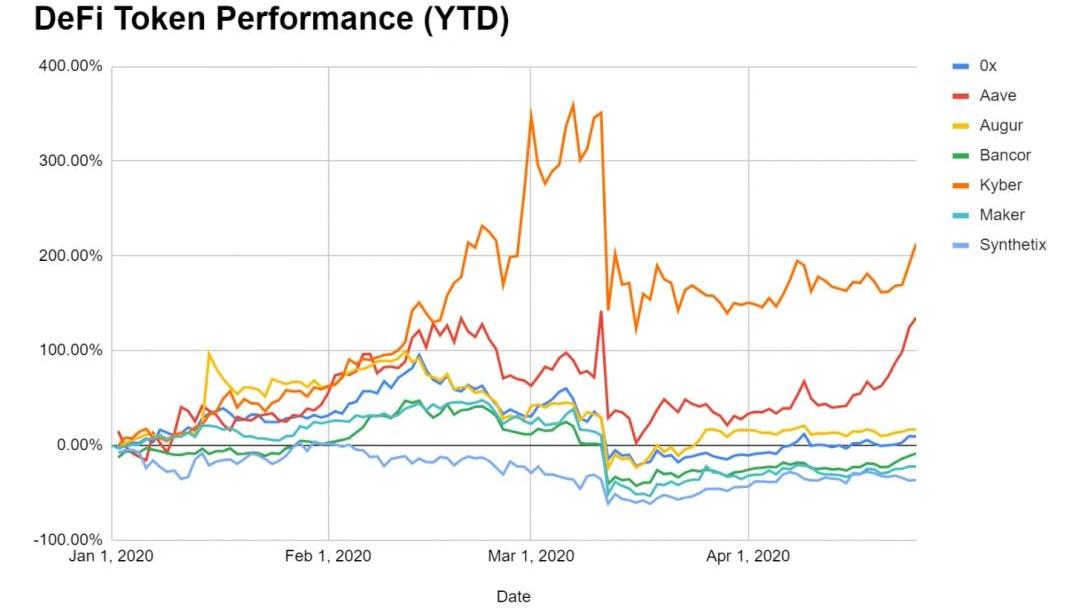

通过查看今年迄今为止的DeFi代币价格表现,我们的分析中包含的DeFi代币平均上涨了43%。其中两个明显的赢家是Aave(LEND)和Kyber(KNC)。随着即将到来的Katalyst升级,KyberNetwork在交易量和收益方面已经出现了重大的增长,今年推动了KNC代币的牛市行情。自今年1月份以来,KNC代币的美元价值增长了213%。紧随其后的是Aave,自今年1月更名为EthLend以来,其代币LEND表现相当不错,LEND代币的价格今年迄今已经上涨135%。Aave代币价格的增长在很大程度上可以归因于该协议在DeFi领域地位的上升。这个货币市场协议已经实现了大幅增长,在短短几个月内锁定的价值达到了5000万美元。另一方面,今年迄今表现最差的是Maker(MKR)和Synthetix(SNX),这两种DeFi协议代币的价值分别下跌了22.41%和36.56%。事实上,在“黑色星期四”之前,Maker的本地治理代币MKR的表现相当不错,截至2月底,MKR的年增长率达到了47.61%的峰值。然而,在“黑色星期四”和随后的债务拍卖稀释了MKR代币持有者的权益(Maker为此增发了20,980MKR)之后,MKR的价格最终大幅下跌。虽然全球大流行疫情带来的波动给Maker系统带来了沉重的打击,但MKR已经开始缓慢复苏,自3月底触及200美元以来已经上涨了约74%。

各主要DeFi代币的价格表现,图源:TokenTerminal在Synthetix方面,SNX的修正可能将会取决于其抢先交易问题的解决和对该协议收益的更准确描述。因此,SNX代币自2019年末达到峰值以来已经大跌了不少。Aave和Kyber成为赢家,Maker和Synthetix成为输家,而0x和Augur这两个有着天文数字般的市盈率的代币价格保持稳定:Augur的REP代币表现良好,今年迄今已经增长了16.64%;而0x的代币ZRX也有类似的表现,今年迄今增长了近10%。DeFi协议的收益与其代币价格是否有联系?

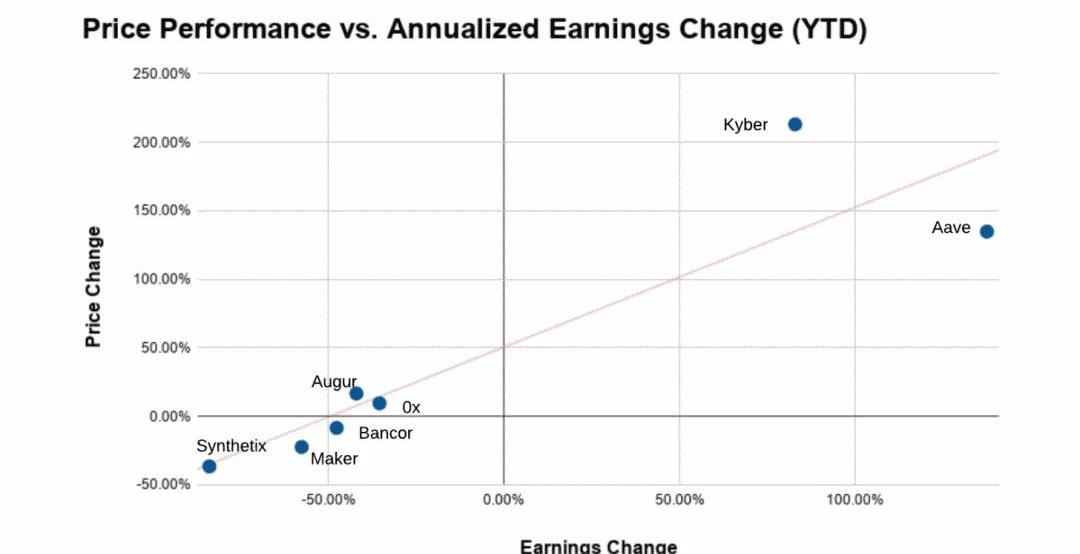

在了解了这些DeFi协议的收益及底层代币的价格表现之后,我们现在可以通过绘制价格的变化与协议的年化收益变化之间的差异,来看看这两者之间是否存在相关性。见下图:

相对于DeFi协议收益的变化,DeFi代币的价格表现Kyber和Aave年化收益的增长似乎已转化为其代币价格表现的积极趋势。然而,我们无法100%确定,是代币价格驱动了DeFi协议收益的增长,还是收益增长驱动了价格。直观地说,当协议使用增加时,协议产生的收益也应该增加,这意味着底层的代币对于潜在的投资者而言更有价值。反之亦然。加密资产是一种高度新生和不成熟的资产类别,加密市场基本上是低效的。因此,许多加密资产的估值是由投机驱动的,协议完全有可能基于投资者的投机而增值,这将带来更多的用户涌入其生态系统中,从而推动更多协议的使用,进而带来更高的协议收益。虽然这似乎不太可能,但我们生活在充满未知的蛮荒西部。虽然因果关系不能保证,但很明显,协议产生的收益和代币的价格之间存在明显的相关性。我们将在以后的文章中继续探讨这种关系。写在最后

我们正慢慢开始了解加密资产。公开透明的链上现金流与代币化协议的结合创造了一种新的资产——加密资本资产。这种新资产类别的新兴属性使我们能够应用传统金融中普遍存在的我们熟知的估值框架。许多DeFi代币允许持有者们从其生态系统的增长带来的现金流中分得一杯羹。不管是通过参与协议治理,还是成为协议的流动性提供者,或者仅仅是持有这种代币,持有这些DeFi代币代表着获取协议收益的经济权力,这使我们能够从传统的资本资产框架中看待这些资产。虽然当前有近10亿美元的价值锁定在DeFi中,但整个行业依然显示着边际收益。总的来说,以太坊的DeFi货币协议产生的合计年化收益还不到1,000万美元,即便是在更广泛的加密生态系统中,这也是一个微小的数字。然而,通往去银行化的道路并不是通过仅锁定10亿美元的价值来完成的,而是数千亿乃至数万元美元。要让这种新的加密资本资产和整个DeFi领域获得增长,我们还有很长的路要走。虽然截至目前我们已经学到了很多,但仍然有很多未知等待我们去发现!

(图片来自:tuchong.com)法治并不能管理所有人类之间的互动,正如世界正义工程所记录的那样,有时国家会绕过法律约束,另一些时候,司法管辖区可能相互不友好,拒绝执行外国法律.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日报经授权转载.

1900/1/1 0:00:00文|棘轮比萨2020年5月12日,比特币史上第三次产量减半的日子即将到来。减半前夜,比特币价格再次上探1万美元。币圈玩家们陷入疯狂。交易所、云算力平台,也开始借助减半热点发起营销.

1900/1/1 0:00:00近两日行情都处于震荡的过程,包括昨日向上触碰9200,随后又连续下挫至目前的8600附近盘整,将区间内幅度大一些的震荡看做单边下跌行情显然是不明智的.

1900/1/1 0:00:00编者按:本文来自白话区块链,作者:三黎,Odaily星球日报经授权转载。近年来灰度投资公司频频出手,今年比特币减半后其旗下比特币持有量增加近3%.

1900/1/1 0:00:00编者按:本文来自威廉闲谈,作者:陳威廉,Odaily星球日报经授权转载。今天文章开头先给大家一句忠告:不要碰,不要因为任何原因去东南亚,不要被人勾起自己的性.

1900/1/1 0:00:00