编者按:本文来自加密谷Live,作者:JacksonRickun,翻译:子铭,Odaily星球日报经授权转载。2020年5月12日,BTC的新增供应将减半。这种情况每4年发生一次。一个重要的衡量指标解释了为什么未来几个月价格可能会上涨。

其实现在市场不乏判断BTC正确估值的分析报告

由于BTC的新兴经济意义还没有实现,投资者必须问自己关于货币、价值和功能的重要问题。其中最根本的问题是,我们当初为什么要投资BTC?最明显的当然是为了让价值随着时间的推移而增值。但对一些人来说,也可能是为了保护其资产因通胀导致的购买力下降。另一些人可能是为了实现特定的效用而投资。这些问题有助于摸清为什么有些人可能想把法币投入到其他资产中。

什么是存量产量比?

虽然很多人都在为BTC的稀缺性而辩护,但他们往往把它说得过于宽泛,存量产量比更进一步说明它的价值。它可以证明某个商品的价值,是一个既简单易懂又非常有信息量的指标。商品的存量是指现有的供应量,而流量是指在下一个给定的时间段生产的商品数量。将存量除以流量,即得存量产量比。简单来说,存量产量比就是每年供应通胀的倒数:

报告:比特币第三次减半后行情走势更为看涨:加密货币分析公司CoinGecko在最近的2020年第二季度报告中,描绘了2016年和2020年比特币减半前后的价格变化。2016年7月,比特币交易价格在400美元到950美元之间。而在之前的50天里,它上升了11%,在减半后的50天里,价格下降了9%。这种差异非常重要,因为在整个2016年里,比特币的价格上涨了近150%。尽管超过50%的涨幅出现在2016年6月之前,但该年的首次下跌发生在涨幅减半之后。直到2016年10月,币价才开始上涨,以四位数的估值结束了2016年。而2020年在减半之前的50天里,比特币价格上涨了50%,在之后的50天里上涨了5%。要特别指出,在比特币减半一半的两个月前,也就是大约60天的时间里,比特币单日跌幅超过了50%。60天的价差将接近15%。鉴于2016年比特币减半后走势、随后四年比特币市值的大幅增长以及2020年的经济形势,目前的比特币价格比预期“更加看涨”。该报告得出以下结论:“尽管2020年比特币市值是2016年的15倍,但在第三次减半事件中,比特币的价格走势更为看涨。”(AMBCrypto)[2020/7/5]

数据:经历首次减半后,BCH算力等链上指标持续下滑:BCH在经历减半一个多月后,其基本面表现仍在继续下滑。投资管理公司ARK Invest分析师Yassine Elmandjra在周日发推表示,BCH的基本面正继续处于减半后的螺旋式下降中。截至发稿时,BCH算力保持在2.38 EH / s,较减半前下降了33.5%。注:4月8日20时19分左右,BCH完成首次减半,矿工区块奖励由12.5枚BCH减至6.25枚BCH。

在BCH减半事件之后,许多矿工退出了网络,并可能将资源转移到了比特币链上,当时比特币挖矿奖励仍为12.5 BTC。尽管比特币现在也完成减半,但许多节点还没有回到BCH链。除了算力下降,BCH链上的经济活动似乎也处于停滞状态。Coin Dance的数据显示,BCH交易仅占BTC、BCH和BSV上所有新交易的5.2%。

经济活动的下滑也意味着BCH矿工的交易费收入仅占总收入的0.05%左右。而BTC矿工则有超过10%的收入来自交易费。

算力的下降和交易活动的普遍放缓也使BCH链面临51%的攻击风险。根据Crypto51提供的数据,攻击BCH一个小时只需要大约8300美元。(BeInCrypto)[2020/5/24]

存量产量比可提供有关商品与货币价值的有用信息。在具体研究货币的价值时,存量产量比可为货币的硬度提供一个值得信赖的解释。软货币是增加总供给量相对容易的货币。因此,硬通货的存流量之比会很高,而软通货的存流量之比会很低。年产量对总供给量的影响越大,流量对存量的影响越大,钱就越容易。

期权交易者正押注比特币价格将在减半后下跌:金色财经报道,比特币将在下个月进行第三次区块奖励减半。多头认为,假设需求保持不变,减半将推高比特币价格。然而,期权交易者正在购买看跌期权或看跌押注,并将比特币的看跌/看涨期权持仓量比率推高。根据加密衍生品研究公司Skew提供的数据,该比率在3月24日触底0.42后,周一升至0.61,为2月27日以来的最高水平。Skew首席执行官Emmanuel Goh表示,过去三周该数字从0.42上升到0.61,表明人们越来越关注对冲比特币价格的下行风险。[2020/4/14]

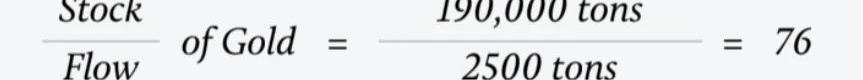

黄金的存量产量比

黄金存流量之比相当高,因为流量对存量的影响不大,所以通常被认为是最具硬度的一种货币形式。根据2017年的估计,黄金的全球库存量在19万吨左右。而由于纯金大多是坚不可摧的,所以这19万吨几乎占到了人类历史上所有的黄金开采量。平均来说,全球的开采量每年会给黄金库存增加2500吨左右。如果我们把黄金的存量除以黄金的流量,就可以得出一个数字:76。

声音 | Coinshares首席技术官:减半后BTC价格可能不会上涨:金色财经报道,Coinshares首席技术官Meltem Demirors今日连发数篇推文称,在减半后,BTC价格很有可能不会上涨。比特币首次出现了一个强大的衍生品(期货、期权)市场。大多数想要投机比特币的公司会交易一种衍生品,而不是比特币本身。其他商品市场研究的一个主题是如何定价。比特币可以说是一种数字商品。通常情况下,生产者决定商品的价格。当衍生品起飞时,生产者就失去了定价的权利。以过去20年石油市场的变化为例,衍生品主导了交易。大多数公司通过交易纸质合同来投机石油价格,市场是由投机驱动的。比特币越是成为一种可投资资产,价格就越与其价值及供求脱钩。比特币成为全球投机游戏中的又一潭死水。它变的“金融化”,变得与宏观市场相关。如今,比特币衍生品市场仍然很小,但该市场将迅速增长。[2019/12/25]

美元的存量产量比

声音 | Cresio CIO:比特币将在未来减半后升至6位数:Cointelegraph用西班牙语采访了Cresio的创始人兼首席信息官Daniel Pons Ayala。Ayala分享了他对西班牙货币和加密货币未来的看法。他说:“加密货币行业正处于被采纳的状态。它根本不应该被视为泡沫。在我看来,这是我们今天所知道的货币明确而必要的演变。我认为,一旦它继续在全球范围内传播并得到广泛使用,它将对社会产生巨大的影响。这无疑将标志着经济和金融领域的“前”和“后”。[2019/8/25]

相对而言,很多人认为诸如美元之类的法币是软通货,因为它的存流动比率比黄金低得多。根据美联储自己的数据,2017年美国增加了6000亿美元的美元总供应量。而到去年年底,美国的货币供应量报告为13万亿美元。通过这些数据我们看到,美元的存流量之比约为21.6,说明美元的存流量之比并没有黄金那么大,因此没有黄金那样的硬度。而通过对它们的存流量之比求倒数,我们看到黄金的供给通胀率为1.3%,而美元的供给通胀率约为4.6%。

单从数字上看可以看出,USD的流量明显影响了其存量。但真正显示出美元的硬度不足的不只是2017年的数字,而是其供给增加的本质。对于美国政府来说,增加美元的流量并不需要付出多大的代价。从理论上讲,如果政府想在某一年内增加纸币的供应量,那么政府这样做的资金成本将是微不足道的。但对于黄金来说,生产者必须利用大量的资本来影响这一变化。因为资本是有风险的,所以黄金年产量的增加是相对较难的。有人也用对BTC的能源支出和工作证明共识有着类似的看法。由于有了法币这样的软通货,增加流量并没有带来任何成本的显著增加。硬通货、软通货,和“软通货陷阱”

经济学家赛义德安-阿穆斯认为,如果把货币作为一种价值存储工具,那么它的供给量就会增加。而如果它的供应量是比较容易增加的,那么该货币价值储存的特性就会被侵蚀。阿穆斯将此称为“软通货陷阱”。他认为,即使增加货币供应量可能对一个经济体有短期的好处,但由于资本壁垒的缺乏和和进一步增加货币供应量的诱惑也会侵蚀货币价值。相反,如果作为价值存储工具的货币的供给较难增加,货币的价值就会抵御这种侵蚀。全球的统计数据证实了阿穆斯的说法。根据世界银行的数据,1960-2015年期间,全球167个国家的广义货币平均每年每个国家的年增长率超过30%。相比之下,像黄金这样的硬通货在人类历史上从未经历过30%的总供给量增长。当增加货币供应量的唯一限制因素是因素时,从长远来看,政府会想方设法绕开这些限制。当货币供应量年复一年地以如此庞大规模增加时,货币单位价值就会相应地减少,这就是货币贬值。虽然凯恩斯主义支持控制货币供应,但历史已经证明,政府并没有负责任地控制政府货币。约翰-霍普金斯大学的应用经济学家史蒂夫-汉克和埃里克-博斯特罗姆在2017年的报告中指出,历史上出现过58次恶性通胀,其中57次出现在第一次世界大战之后,而这并非巧合,因为那是各国政府决定大规模脱离金本位的时候。一战之前唯一的一次恶性通胀发生在1790年的法国,当时法国国民议会同意发行称作assignats的纸币。但在短短5年内,国民议会印制了197亿张纸币,而assignat却失去了几乎100%的购买力。这一数据表明,恶性通胀与法币高度相关。当恶性通胀问题困扰着一个国家时,公民们会清算他们的本位货币转而购买商品、黄金和国际储备货币,如美元、欧元、日元和瑞士法郎。这些国际储备货币在世界范围内无处不在,且相对于贬值的货币而言具有极大的稳定性。"当人们研究这些国际储备货币供应的增长率时就会发现它们具备吸引力的原因,因为它们的供应增长率在一段时间内一直相对较低,"Ammous在其2018年出版的《比特币标准》一书中写道。硬通货是稳健的货币,而软通货则会受到贬值的影响。恶性通胀的实例表明,货币超发会导致货币不具备价值储存特性的吸引力。相对而言,历史表明,黄金在很长的时间段内都能很好地保值。然而,黄金缺乏易便携性和可分割性,所以有些人就会认为这是它在当今全球经济中成为有效交换媒介的两大障碍。

聚焦BTC

BTC不受任何单一实体、个人团体或政府的约束,它不能被人为贬值和操纵。其代码不被任何政府的行为所改变。虽然这些对于BTC爱好者来说,大部分都不是什么新鲜事,但通过BTC的存量产量比来BTC,可以让我们有所启发,我们可因此了解到为什么BTC的价值不仅是合理的,而且它的价值在未来几年内还可能继续大幅上涨。

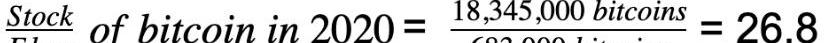

BTC的存量产量比

按照前面的计算,黄金的存量与流量之比是76。在2020年的今天,我们可以用当前供应量除以过去一年新增的供应量来计算BTC的比率。根据Blockchain.com的数据显示,在当前流通的1834.5万BTC中,大约有68.3万BTC被添加到流通规模中。通过计算2020年4月比特币的存量与流量之比,我们得出BTC的存量产量比是26.8。

即使到了今天,BTC的存量产量比也比美元高一点。而事实证明,BTC成立九年来,除了2014年之外,BTC的价值存储特性每一年都有较好的表现。

2020减半过后

通过算力和难度调整之间的相互作用,我们可以可靠地推断出未来几年BTC的存量产量比将是多少。在2020年减半后,BTC的年新增供应量将从每年656,250个下降到每年328,125个。BTC的可控供应量预测届时将有1837.5万BTC流通。因此,我们可以计算出BTC2020年的存量产量比为56,高于地球上大多数商品的存流量之比。

展望未来

在此我不对BTC未来其他几次减半做过多的计算,但2024年,BTC的存量产量比将达到121,超过人类历史上任何一个比率。存流量之比可证明一种货币是否具备持有价值,或证明该货币到底是软通货还是硬通货。当一种货币变成了硬通货,它的价值就很难被侵蚀。几千年来,黄金的高存量产量比说明了它的硬度和价值存储能力。没有人知道BTC是否也会承担起黄金的角色,没有人知道作为数字货币实验的BTC是否会成功。但在9年的时间里,BTC已经证明了它的韧性。它保住了自己的价值,它的存量产量比急剧增加。当BTC在5月减少供应量的时候,预计未来几个月的价格会出现大幅上涨。当它超过黄金的存量产量比时,我们将见证这一货币史上的一个里程碑,届时BTC的价值会远远高于此时。

编者按:本文来自白话区块链,作者:邱少闲,Odaily星球日报经授权转载。比特币从诞生至今,已经经过了十余年。在这十多年里,比特币的创始人中本聪的身份之迷,一直是币圈津津乐道的话题之一.

1900/1/1 0:00:00312暴跌和最近的暴涨,发现一个奇怪的现象,踏空远比套牢的挫败感更强烈。套牢后,心理上反而更轻松,大不了再熬一熬。踏空则完全不一样,好比你饿了三天三夜,突然在你面前摆一桌满汉全席,只准看不准吃.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日报经授权转载.

1900/1/1 0:00:00先说结论,在吴说区块链看来,詹克团单方面不断对媒体释放假消息,进而引导舆论。而财新的客观报道却因为付费,无法为公众所知,因此造成各类以讹传讹.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:ANTóNIOMADEIRA,Odaily星球日报经授权转载.

1900/1/1 0:00:00本文来自:哈希派,作者:LucyCheng,星球日报经授权转发。 2019年1月,比特币地址1ZAB5XeKMdvax2S8eZT7GQ6Nj4xjbsw1Y接连接收到三百多笔共计约1.11BT.

1900/1/1 0:00:00