编者按:本文来自头等仓区块链研究院,Odaily星球日报经授权转载。去中心化稳定币似乎存在矛盾:虽然其目标是打造非监管资产,但它们也只能通过添加不相关资产来实现完全稳定。实际上,此问题在合成资产和跨链资产中更为广泛。我们开发了另一种基于市场的机制,以增强危机中资产的稳定性,同时确保无监管。这就形成了一个缓冲,将那些愿意在危机中将稳定币换成监管资产的人与那些想要完全去中心化的人区分开。

ETH历史价格:在2020年3月12日(黑色星期四),以太坊价格几乎腰斩,引发了DeFi和CeFi的大规模清算。背景

2020年3月12日,COVID-19引起了市场恐慌,迎来了“黑色星期四”,加密货币价格在当天暴跌约50%。随之引发各大加密货币杠杆平台的大规模清算,包括交易所等中心化平台和促进链上超额抵押贷款的新型去中心化金融平台。在这不寻常的一天里,Maker稳定币Dai也难以幸免,陷入了通缩清算螺旋。这导致了“稳定”资产的高度波动和抵押品清算程序的崩溃。由于网络拥堵加剧了市场流动性不足,一些抵押品以接近0的价格进行清算。结果,该系统出现了抵押品短缺,促使项目方采取了紧急应对措施,必须通过出售类似股票的新代币来进行资本重组。

金融科技公司Aryze在欧洲数字资产交易所发行首个稳定币:金色财经报道,总部位于哥本哈根的金融科技公司ARYZE在欧洲数字资产交易所Switchere推出第一套数字货币资产ARYZE Digital Cash。这些资产基于完全储备银行的概念和现实。ARYZE (BVI) Ltd 发行的 ARYZE Digital Cash eEUR以及eUSD和eGBP等其他变体都是100%资产支持的且零杠杆。[2022/12/15 21:47:12]

Dai历史价格,注意从2020年3月12日开始的高波动曲线。在这段时间内,Dai的需求变大了。它变成了一种风险更大、波动更高的资产,但交易溢价很高,贷款利率达到了两位数左右。杠杆投机者必须回购Dai才能去杠杆化,这耗尽了Dai的流动性,推高了Dai的价格,从而增加了未来的清算成本(我们将在后半部分讨论导致市场流动性不足的一些更深层次的原因)。这些投机者开始意识到,在这种情况下,他们面临1美元的债务减免可能会带来巨大溢价的风险。最终就必须注入一种新的外部稳定资产——锚定美元的监管稳定币USDC作为一种新的抵押品来稳定系统。

算法稳定币今日平均跌幅为1.70%:金色财经行情显示,算法稳定币今日平均跌幅为1.70%。8个币种中2个上涨,6个下跌,其中领涨币种为:BAC(+15.03%)。领跌币种为:ONS(-9.20%)、AMPL(-5.70%)、BAGS(-5.55%)。[2021/8/15 22:15:40]

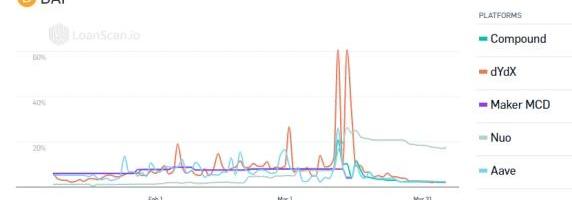

Dai的历史贷款利率,注意从2020年3月12日开始的两位数利率。除了COVID-19引起的恐慌外,bitUSD、bitBTC、SteemDollars和NuBits也遭遇过2018年的重大脱钩事件。稳定性结果

在本文中,我们为像Dai这样的稳定币投机者的激励机制进行了建模,以解析类似“黑色星期四”这样的危机。这些投机者通过优化杠杆头寸的盈利能力,同时结合对未来抵押品清算成本的预期,来决定稳定币的供应。稳定币的稳定及不稳定区域解释:在稳定区域,稳定币表现优秀,稳定币的价格大概率与锚定币吻合,波动极小。在稳定区域外,稳定币可能不大稳定,价格波动明显较大,可能与ETH波动水平相仿。这种不稳定是由以下几个因素触发的:巨大的潜在价格波动、ETH崩盘、危机中去杠杆引发的流动性问题。为了清算CDP,投机者需要回购稳定币以偿还债务。如果投机者想大量去杠杆,无论是想要增加杠杆并发行新稳定币的边缘投机者,还是想要出售其稳定币的稳定币持有者,都找不到一个平衡点,然后投机者最终都会抬高稳定币的价格。从本质上讲,在这种情况下,正如黑色星期四所示,投机者需要为去杠杆支付溢价。

Saddle推出稳定币流动性池SaddleD4:官方消息,专为锚定价格的加密资产设计的自动做市商工具Saddle宣布推出SaddleD4池,D4池由alUSD、FEI、FRAX和LUSD四种资产组成,为DeFi用户提供一个完全由去中心化稳定币组成的流动性池。四种组成的资产中alUSD是合成资产平台Alchemix铸造的由收益支持的合成稳定币,FEI是算法稳定币协议FeiProtocol推出的去中心化稳定币,FRAX是算法稳定币平台FraxFinance推出的分数算法稳定,LUSD是去中心化借贷协议Liquity推出的与美元挂钩的稳定币。[2021/7/1 0:19:31]

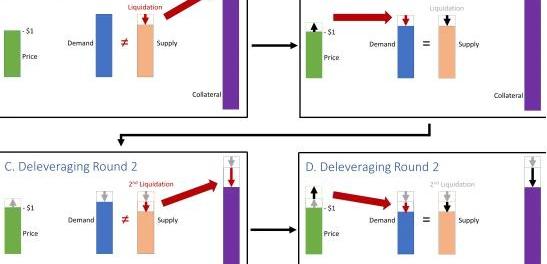

上图为去杠杆化螺旋的直观解释。为了去杠杆化,当市场流动性枯竭时,CDP持有者需要以上涨价格回购稳定币。这些触发器就是在加密货币设置中的现实运作情况。它们在很长一段时间内被证明是相对可能发生的事件。因此,我们既不能忽视它们,也不能期望它们有所改变,我们必须调整我们来适应它们。我们可以集中精力扩大稳定区域的广度。稳定区域的大小取决于精确的市场结构。在理想化的设置下,货币在一大片区域内都是稳定的。然而,重要的是,即使是理想的环境,价格崩盘时也会恶化。因此想要发行稳定币的投机者并不多,因为这关系到他们认为不盈利的风险头寸。我们的分析结果可能更适用于数据驱动的稳定币风险工具,例如,估计脱离挂钩的概率并推断何时越过障碍离开稳定区域。但这里有一个明显的警告:特定的数值结果可能与模型高度相关,并且对市场结构和基础资产的分布非常敏感。我们的重点就在于解析这些系统以及如何缓解危机。一种解决方案:与监管资产集成

声音 | Joseph Young:稳定币汇率应该是1:1,73%背书就意味着0.73:1:加密货币分析师Joseph Young针对“仅有约74%的USDT由现金及等价物支撑”发推称:的确,一些关于银行的争论可进行,但稳定币的汇率就应该是1:1,73%的背书即意味着0.73:1。不管你怎么看,它都不好看。[2019/5/1]

去杠杆化效应给去中心化设计中带来了根本性的权衡。使稳定币更接近“完美”稳定状态的一种方法是增加需求对供应的适应程度。中长期弹性依赖于稳定币之外的不相关替代品。由于所有非监管稳定币都可能面临类似的去杠杆风险,因此更大的弹性取决于监管稳定币或与法币的可交换性。即使在原则上长期需求具有弹性,但短期也可能是棘手的。稳定币的大部分供给量都被锁在其他应用中,比如借贷协议和彩票。这些应用保证了超额抵押的价值安全,但并不保证提现的流动性。另外,以太坊交易不能并行执行。在行情动荡时期,交易可能会因网络拥堵而延迟,从而导致即时交易失败。即使原则上这些市场都具有流动性,这种情况也会发生。使稳定币更接近“完美”稳定的另一种方法是增加愿意使用杠杆并发行更多稳定币的边缘投机者。由于不存在无数个对ETH具有高期望的投机者,这就需要依赖于持有其他抵押资产。由于所有去中心化资产都是高度相关的,因此这在很大程度上也依赖于持有监管抵押资产,如Maker最近添加的USDC。当然,要注意,监管资产自身也具有风险,可能与那些极端危机并不相关。比如交易方风险、银行运营风险、资产扣押风险以及负利率的影响。不过可能也存在一些实质性的多样化潜力。

声音 | 周子涵:稳定币价值有四大潜在方向:据石榴财经消息,2月23日,《稳定币的“前世今生”》沙龙论坛中,OK工程研究院总经理周子涵指出,稳定币在区块链应用中有四大价值,同时也是其潜在发展方向: (1)稳定币是Token投资的“入金通道”:在部分地区政策法规限制“法币通道”的情况下,一种特殊时期的阶段性需求; (2)稳定币是Token投资过程中的保值媒介:在市场下行之时,仍有许多投资者不愿离开区块链行业,稳定币就是一个很好的解决途径; (3)稳定币是一种高效便捷的支付结算工具:它本质上是一种数字形式的,利用基于区块链技术的结算网络; (4)稳定币是一种“去中心化”的保值资产:区块链是信用工具,这种“保值资产”适用于一部分主权失信、法币贬值的国家和地区,如津巴布韦、委内瑞拉等国家。[2019/2/23]

Dai新增USDC作为抵押品虽然这些与监管资产相整合的措施可以增强稳定性,但这造成了更大的中心化,并使该系统脱离“非监管”状态。这就好似造成了矛盾局面:尽管目标是打造非监管资产,但这些资产只有通过添加不相关资产才能实现完全稳定。备选方案:非监管保险池

我们提出了另一种替代方案:在不直接合并监管资产的情况下,设置一个缓冲以抑制去杠杆效应。缓冲的作用是将那些愿意在危机中将稳定币换成监管资产的人与那些想要实现完全去中心化的人区分开来。Maker系统向投机者收取费用,如果Dai持有者将Dai锁定在储蓄池中,则Dai持有者可获得部分奖励。通过修改机制,这种储蓄池可以为去杠杆效应提供缓冲。打个比方,如果我们允许投机者以合理的溢价购买储蓄池中的Dai,从而将其用于去杠杆,那么去杠杆效应将受到高达储蓄缓冲规模的溢价金额的限制。参与该储蓄池的Dai持有者将因向投机者提供回购期权而获得补偿。Dai持有者可以选择在抵押资产或其他资产中实现回购。通过这种方式,该机制可以提供“完美”稳定性设置,同时使Dai持有者可以选择他们想要的去中心化程度。不需要高度去中心化的Dai持有者可以从储蓄池中获得补偿,而需要高度去中心化的Dai持有者可以不使用储蓄池。我们的模型可以进行扩展以融合这一机制。该机制的实施方式可类似于chai合约。首先,投机者需要缴纳一定费用才能认购保险库。作为认购的回报,他们可以选择回购Dai。这一选择使他们有权在危机时接收Dai来偿还从保险库中借来的Dai。其次,用户可以将Dai添加到此保险池中。池中的Dai凭借Dai储蓄率赚取利息;该池还可以通过提供短期贷款来赚取利息。此外,用户还可以从投机者缴纳的费用中获得第二份利息。收费资产包括投机者提供的资产池,如ETH、BAT或USDC。利率可以根据池的市场机制进行调整:在保险需求高而供给低的时期,为了激励用户加入,费用会很高。在需求量较低时,费用会相应调整。值得注意的是,通过在Maker合约上执行原子函数,我们可以确保提供的Dai只可被当前认购了池的保险库回购。扩展到稳定币以外的加密资产

该模型/结果更广泛地应用于合成和跨链资产以及允许借用非流动性和/或非弹性资产的超额抵押贷款协议,只要该机制基于杠杆头寸,并形成了已创建或已借资产的内生价格。合成资产通常使用类似的机制,只是锚定目标不同。将资产从无智能合约功能的区块链移植到具有智能合约功能的区块链的跨链资产也倾向于依赖类似的机制。在如XClaim和tBTC之类的去中心化结构中,保险库运营商除了可交付的BTC资产之外,还要锁定ETH抵押品。他们面临着杠杆化的ETH/BTC汇率风险,还面临着类似的去杠杆化风险。尤其为了减少风险,他们需要回购以太坊上的跨链资产。总结

我们为稳定币和其他抵押加密资产构建了新的建模工具,并展示了它们在理解和预防危机中的价值。我们开发了一种既能增强危机中资产的稳定性,还能确保无监管的市场机制。这就形成了一个缓冲,将那些愿意在危机中将稳定币换成监管资产的人与需要完全去中心化的人区分开来。一旦构建完毕,非监管稳定币的长期稳定性和生存能力都将得到提高。特别感谢DominikHarz对Chai合约的实施提出的宝贵意见和建议,同时还要感谢GeorgiosKonstantopoulos提供的宝贵反馈。

数年前,甚至早于美国确立数字货币监管框架之前,一些海外头部机构率先通过STO这种方式,在数字资产领域埋下了种子。美国知名电商平台Overstock就是其中之一.

1900/1/1 0:00:00编者按:本文来自LongHash区块链资讯,作者:LongHashNickChong,Odaily星球日报经授权转载。4月8日12:19,比特币现金区块奖励首次减半.

1900/1/1 0:00:00编者按:本文来自币新区块,作者:Chaosmosreads,Odaily星球日报经授权转载。DeFi叠叠乐Jenga又叫叠叠乐。规则很简单,一座积木塔,几个人玩.

1900/1/1 0:00:002019年PoS和Staking方兴未艾。主流媒体开始相关报道。不断有Staking节点服务商宣布营业。线上和线下的Staking相关会议接连不断的举行.

1900/1/1 0:00:00编者按:本文来自PeckShield,Odaily星球日报经授权转载。04月18日上午08:58开始,一DeFi平台Uniswap被黑客利用重入漏洞实施了攻击.

1900/1/1 0:00:00Flow原CryptoKitties加密猫团队,如今自己出来做Flow公链由于我们造成的网络堵塞,Flow几乎与CryptoKitties同时诞生.

1900/1/1 0:00:00