编者按:本文来自加密谷Live,作者:樊绪新,Odaily星球日报经授权转载。由于受到疫情影响与全球经济形势的影响,加密货币市场在3月12日大幅下跌,这对于兴起不到一年的DeFi来讲,无疑是一次重大的考验。但毫无疑问,DeFi通过了这次大考,同时也暴露出了一些问题,需要进一步改进。近期DeFi整体表现

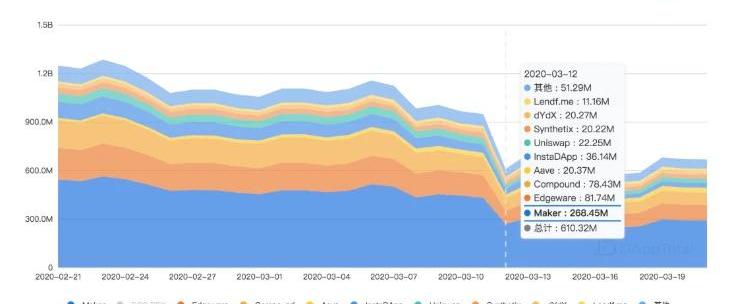

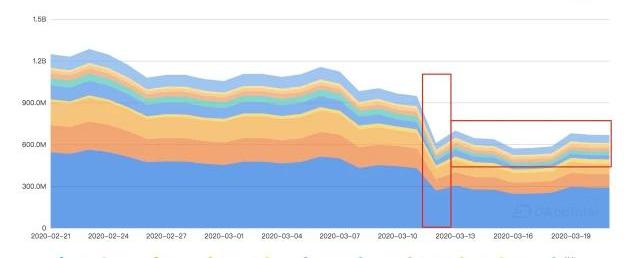

3月12日,随着整体行情的大幅下挫,引发了DeFi领域的一系列问题,致使DeFi锁仓价值大幅下降,最大降幅较前一天达到了40%。

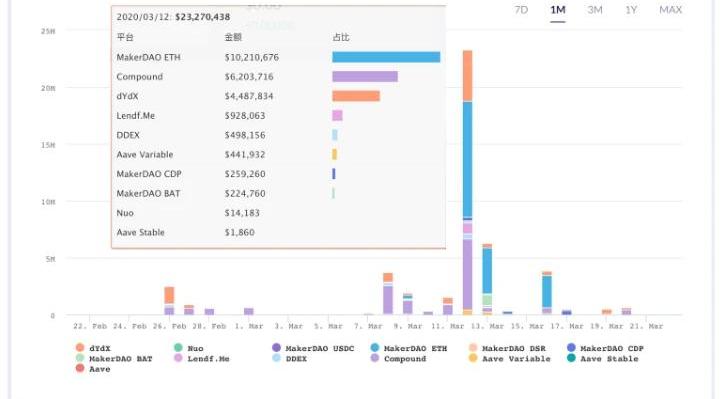

极端行情引发了DeFi应用大规模的清算,其中3月12日与3月13日分别清算了价值2300多万与600多万美元的抵押资产。其中MakerDAO、Compound、dYdX三个应用产生的清算量最多。

Martin Leinweber:与2017年上一次熊市不同的是,这次熊市主流币遭到抛售:金色财经报道,VanEck指数制造商MarketVector的数字资产产品策略师 Martin Leinweber 表示,我认为,与 2017 年上一次熊市不同的是,主流币遭到抛售,这让投资者感到困惑,尤其是在机构方面。通常在抛售中,山寨币的表现比 BTC 和 ETH 差。这一次,随着市场崩盘,BTC 的主导地位正在下降,大多数山寨币已经贬值了 90%。[2022/6/21 4:41:33]

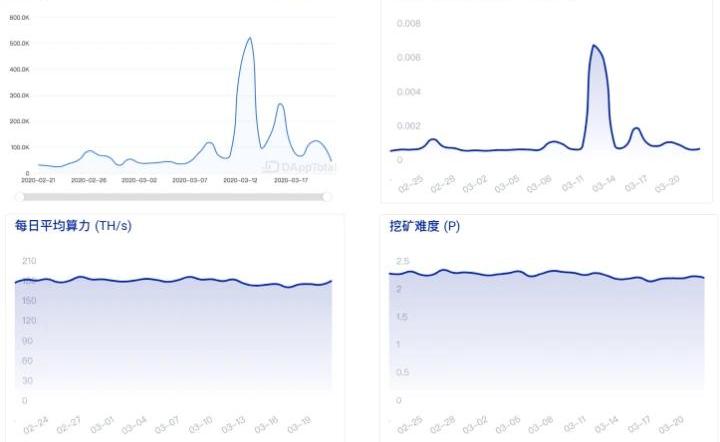

大规模清算致使链上的交易量爆增,以太坊上交易量最高峰相较于平时上涨了15倍,当日平均交易量也增长了5倍之多。链上交易量暴涨致使以太坊拥堵,导致交易所需Gas费也大幅上涨,从而引发了MakerDAO上的0Dai清算事件。虽然链上交易波动巨大,但以太坊网络依旧稳定,挖矿算力与难度均未出现较大波动。主流DeFi应用在极端行情下的表现

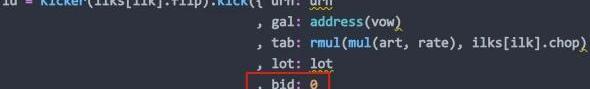

MakerDAOMakerDAO在3月12日与3月13日两天共清算了价值1400万美元的抵押资产,并且发生了“0Dai”事件,也即以0Dai的价格拍卖了数百万美金的抵押资产,从而使得MakerDAO产生了530万美元的债务缺口。

CryptoQuant CEO:这次下跌的主要原因是宏观环境动荡不安:2月27日消息,CryptoQuant首席执行官Ki Young Ju发推称:“Coinbase上的BTC在48000美元的位置有大量流出。美国机构投资者仍在购买BTC。我认为这次下跌的主要原因是宏观环境动荡不安,例如10年期美国国债,而不是巨鲸的存入、矿工抛售以及缺乏机构需求。”[2021/2/27 17:58:48]

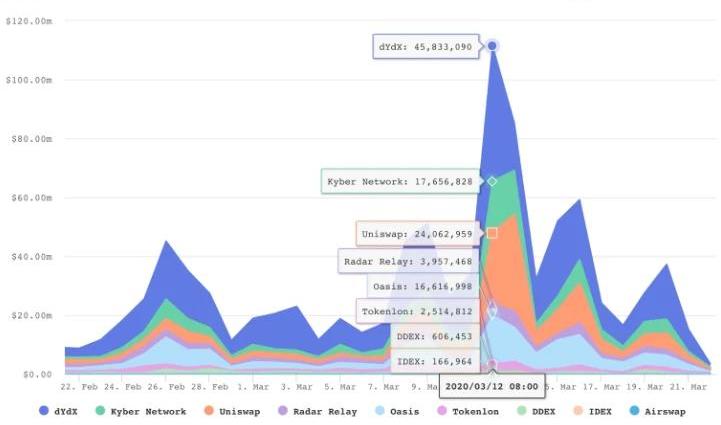

“0Dai”事件发生的原因与经过简述:MakerDAO的清算有一部分是通过向Keeper拍卖抵押资产完成的,但是如上图所示,MakerDAO中起拍价被设置为零,且整体拍卖机制设置相对简单。通常情况下,由于参与拍卖的Keeper数量足够多,其最终的拍卖价格是非常接近于其目标清算价的。但是在极端行情发生之后,Dai流动性缺失,溢价达到了10%以上。同时以太坊发生了大规模的拥堵,绝大部分Keeper无法及时参与拍卖,而有一小部分Keeper看准机会,通过支付高额Gas费,最终以0Dai的价格拍得相应抵押资产。从上述过程不难看出,“0Dai”事件的根本原因还是其拍卖机制设计上存在缺陷,而以太坊拥堵致使问题得以暴露。当然事发之后MakerDAO也采取了一系列的措施进行补救与改进,此处不再展开。上述过程只是简单描述了“0Dai”事件的原因与过程,若要详细了解,请查阅文后的参考资料。CompoundCompound在3月12日与3月13日两天共清算了1000万美元的抵押资产,但并未出现明显问题。值得一提的是Compound拥有自己的资金保险池,因此其自身就具有一定的风险偿付能力。Synthetix3月12日,由于以太坊拥堵,导致Synthetix出现短时间宕机,其团队发布SCCP-16,临时将费用追偿延长到了一小时。当网络拥堵消退之后,该临时更改也恢复到常态。Kyber&Uniswap由于DeFi应用的大规模清算等原因,3月12日Dex的交易量相较于平时上涨数倍,同时由于以太坊拥堵,交易速度也受到相应影响,但Kyber、Uniswap等现货交易协议并且未出现其它明显问题。

Compound创始人:希望社区可以利用这次清算事件进一步强化协议:Compound创始人Robert Leshner在推特上表示,此前Coinbase Pro上的DAI价格迅速上升,导致从Compound借入的8520万美元DAI被清算。225793名用户中有124人受到影响,没有抵押不足的账户,所有市场都很健康。社区里有很多关于风险、清算和价格的讨论。一些人认为该协议执行得完美无缺,积极防范抵押不足的账户。另一些人则认为这是一个对借款者不利的体系,由于依赖于一个交易所而设计得很糟糕。Compound Dai达到16亿美元,超过全球所有交易所和二级交易场所上的DAI流动性。大规模清算的风险整个夏天都在积聚。希望社区可以利用这次清算事件作为进一步强化协议的催化剂,讨论激进或温和(如MakerDAO)清算系统间的权衡方案,并在必要时增加额外的保障措施。对于那些可能不了解风险、清算机制或市场混乱的尾部风险的用户我深表同情,并鼓励社区找到减轻这一事件对其影响的方法。[2020/11/27 22:18:09]

dYdXdYdX作为期货交易平台,在3月12日与3月13日两天共清算了850万美元的资产。而以太坊拥堵致使其交易撮合压力较大,为了缓解撮合延迟压力,dYdX分别在12日与13日两次人为干预上调了其最小交易量。喂价Oracle在极端行情下的表现

分析 | BTC 3年前似曾相识的一段 这次能否王者归来?:分析师K神表示:BTC价格在今年初两次探底MA200周均线不破后,于4月初迎来了强涨行情,并接连突破MA50与MA100周均线压制,直至涨至19年目前顶点14000美元,随后价格再大幅下探至MA100周均线测试支撑,不破再度迎来周线级别的大幅反弹并冲至10000美元上方,然后回落至斐波那锲0.5点位支撑8500美元附近,这一波整体走势与比特币2016年初走势很相似,前面周线也是在突破周线MA100后进行了回踩确认,不破后出现了超跌反弹走势,接着进入了小区间震荡调整走势,最后在MA50上穿MA100均线形成金叉的位置,开启了减半前的快速拉升行情。目前盘面来看,MA50周均线抬头上行,MA100均线拐头向下,两线形成金叉还需要一段时间,表明价格有止跌企稳的趋势,接下来BTC处于区间宽幅震荡的可能性更高,上方周线压力斐波那锲0.382点位9750美元,通过反复震荡洗盘筹码充分换手后,大概率将再度迎来主升浪。[2019/11/15]

对于DeFi应用来讲,最理想的状况应该是直接从Dex获取价格信息,而无需与链下交互。而现实是当前数字货币交易量主要集中在中心化交易所,Dex无论是交易量还是交易深度与中心化交易所均相差甚远。DeFi若是从Dex获取价格,则容易发生通过短时操纵价格定向爆仓等问题。现阶段DeFi若要稳定运行,最优的选择便是获取中心化交易所的价格。而Oracle便成了此过程中极其重要的一环,若是Oracle出现问题,则有可能引发一系列的问题。在此次极端行情中,并没有出现由Oracle引发的问题,众多DeFi应用的Oracle合约因检测到了价格异常而触发了价格保护机制。致使12日Oracle喂价次数也远超平时。Oracle虽然是用来与链下进行交互的,但其核心部分仍是运行在链上,也即Oracle合约。既然运行在链上,则必然会受到以太坊拥堵的影响,因此,在极端行情中,Oracle虽未引发问题,但其喂价也受到了不同程度的影响。值得庆幸的是,正是由于以太坊拥堵,MakerDAO的Orcale并未将ETH的短时极低价送入MakerDAO,从而避免了进一步的大规模清算。所以,这次DeFi真的崩了么?

比特币新一波分叉又要到来 这次分叉币为bitcoin god(比特上帝):据报道,比特币又将迎来新的分叉,在12月25日也就是圣诞节当天,分叉的比特币名字为bitcoin god(比特上帝),简称GOD.总量2100万枚,与比特币的总量一致,据官方解释称,本次分叉没有预挖,所有2100万枚比特上帝会直接分发给用户。[2017/11/30]

基于以上的数据和信息分析,是不是就会认为,这次DeFi出了大问题,从而被证伪了呢?那我们再来看一些其它角度的数据。

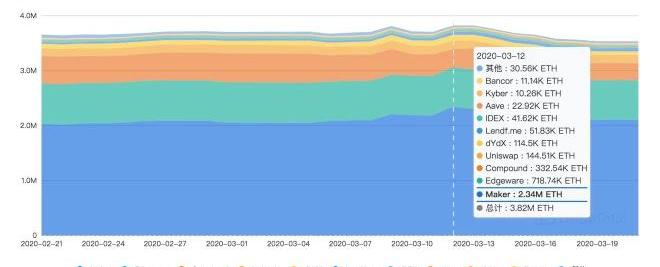

如上图,12日与13日,ETH锁仓量并没有像极端行情一样发生剧烈变化,相反的,其趋势相对稳定,说明绝大部分锁仓的ETH并未受到影响。

Dai的锁仓量在12日出现了大幅下降,其主要原因是大部分DeFi应用中均引入了Dai。而当极端行情发生时,引发DeFi应用大规模清算,此时对Dai的需求量激增,Dai短时间内出现了流动性问题,多重原因叠加导致Dai的锁仓量急剧下降。但从上图可以看出,目前Dai的锁仓量已基本恢复到了此前的水平。

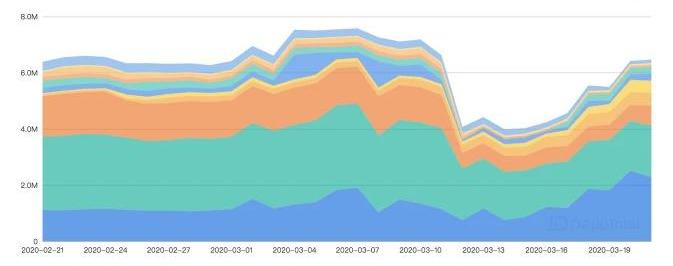

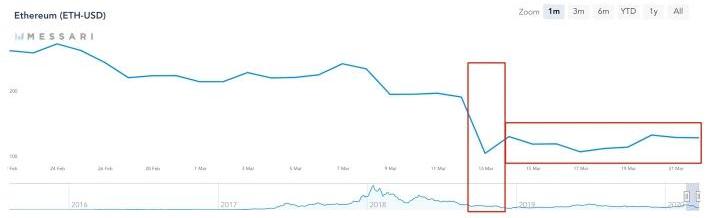

本文开头提到,DeFi的锁仓价值下降了40%,乍一看确实非常多,会让人认为DeFi出了大问题。但是对比以太坊价格趋势,不难发现,其趋势基本是一致的。因此,DeFi锁仓价值的大幅下降主要是因为币价的下跌造成的,如果以币本位来看,其锁仓量并未发生太大变化。

在极端行情下,几乎所有人都在讲,DeFi迎来了历史上的最大规模清。事实确实是这样,但是我们也不妨换个角度看一下这次清算。在3月11日,DeFi锁仓价值为9.4亿美金,3月12日下跌后的锁仓价格大约为6.1亿美金。而在此次行情中,清算资产总数为3000万美元,其在下跌前锁仓价值的占比仅为3%,而即使和下跌后的锁仓价值相比,占比也仅有4.9%。因此,从宏观角度来看,在此次极端行情中,DeFi的表现远没有大多数认为的那么悲观,相反地,其表现反而是可圈可点的。此次行情中DeFi所反应出的问题

以太坊性能问题这也是一个老生常谈的问题了,这次事件也不例外,以太坊拥堵几乎成了大多数问题的导火索。DeFi应用中的机制设计问题此次“0Dai”事件,根本原因还是MakerDAO的机制设计问题,因此,DeFi应用设计中,其各类机制的反脆弱性设计是非常重要的。极端行情中DeFi仍需要人为干预在此次行情中,dYdX与Synthetix均在不同程度上对应用的运行进行了一定的干预,而MakerDAO也在极端行情发生时在讨论是否需要关停协议。若是在极端行情下,人为干预DeFi运行不可避免,那便需要考虑对人为干预方式和流程进行一定的规范,并做好相应的预案。MakerDAO所产生的Dai存在的一定局限性,其发展空间可能受限毫无疑问MakerDAO是目前最成功的DeFi应用,大部分DeFi应用也都引入了Dai作为其稳定币。但是从Dai的发行机制不难看出,其发行量受到抵押资产数量与MKR市值和流动性的约束。并且在此次行情中,Dai出现了10%以上的溢价,可以看出其价格稳定性存在一定的风险。因此,DeFi若要发展引入其它稳定币是非常有必要的,并且通过数据也可以看出,在DeFi应用中,USDC占有量已经超过Dai。此处并不是说Dai的存在没有意义,MakerDAO目前仍然是最大的DeFi应用,但引入更多优质稳定币可以使DeFi的规模更大,生态更加健壮。DeFi领域其它潜在风险

抵押资产的流动性风险大部分借贷类DeFi应用均采取150%以上的超额抵押,通常情况下,其安全性是没有问题的。但是如果抵押资产出现严重问题,价格下跌速度超过其清算速度,则该DeFi应用便会出现资产缺口。因此DeFi应用在选取抵押资产时应该足够谨慎,并且应该引入相应的保险机制,以防极端情况的发生。DeFi合约代码的安全性风险代码的安全性风险应该是DeFi面临的最大的风险问题,开发者们也在编程语言、代码审计等方面进行着改进。但在技术层面的保障之外,也应该引入保险机制来应对此类风险。小结

综合来看,DeFi相比于CeFi在透明性与去中心化上有着无可比拟的优势,并且在此次极端行情中,其表现可圈可点。如果把这次极端行情当作一次大考的话,DeFi的表现成绩至少可以打到80分,因此其前景非常值得期待。但也必须认识到,DeFi目前还处在很早期的阶段,仍然存在很多问题与风险,仍然需要不断的改进与完善。

编者按:本文来自以太坊爱好者,作者:SlyGryphon,译者&校对:IANLIU&阿剑,Odaily星球日报经授权转载.

1900/1/1 0:00:00头条嘉楠耘智财报:2019年净亏损1.486亿美元,营收2.043亿美元上市矿企嘉楠耘智周四在财报中披露,公司2019年净亏损1.486亿美元,营收2.043亿美元,过去三年盈利能力下降.

1900/1/1 0:00:00本文来自:哈希派,作者:LucyCheng,星球日报经授权转发。 在比特币矿业市场竞争越发激烈且还未有太多交易所生态的早期阶段,面对面场外交易是获取比特币最简单直接的方法之一.

1900/1/1 0:00:00本文来自:哈希派,作者:哈希派分析师团队,星球日报经授权转发。 往期回顾:BTC上方阻力较大,耐心等待入场机会※回顾昨日行情分析、获取更多精彩内容,请关注哈希派公众号获取.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,编译:Libert,星球日报经授权发布。据Dailyhodl3月26日报道,区块链和加密对冲基金PanteraCapital的首席执行官表示,他相信比特币价格很可能在.

1900/1/1 0:00:00编者按:本文来自链捕手,作者:王大树,Odaily星球日报经授权转载。从接到平台订单完成付款、到催促客服放币,再到被交易所告知接到的是虚假订单需报警处理.

1900/1/1 0:00:00