编者按:本文来自蓝狐笔记,Odaily星球日报经授权转载。前言:本文是蓝狐笔记在火星财经公开课上的分享,由火星财经总编辑猛小蛇主持。本次公开课主要分享DeFi项目是如何实现可持续的。DeFi项目的可持续从大的层面来说,有两种:一是代币化,二是收费模式。本文简要介绍了Maker、Compound、Dharma、dYdX等项目的存续模式,适合希望了解DeFi项目商业模式的初学者阅读。任何项目要存活,都需要有可持续的业务,需要运营的资金,DeFi也不例外。这是正确的废话。但是,能满足这一要求的项目其实是很少见的。我们现在看到锁定资产超过100万美元的DeFi项目也就二十家左右,但在做DeFi的项目至少有上百家,大多数都还默默无闻。很多朋友都在问,DeFi项目有什么商业模式,靠什么存活下来?这也是我们今天聊的主题。目前看,不管怎么设计,从大的层面来说,就两种:代币化收费模式代币化

首先来看第一种,就是代币化模式。代币化模式的本质是将项目的价值通过代币来衡量,代币成为项目进行价值分配的媒介。在这种分配过程中,代币为项目方带来运营的资金。DeFi项目方通过一级或二级市场售出代币,从而筹集维持运营的资金。Maker、Compound、Synthetix、Aave、Kyber、0X等都有代币,虽然各自代币化设计的深度和模式有不同,这是这些项目获得运营资金的重要方式。Maker通过其项目代币MKR从风投基金那里完成了2轮融资,第一轮融资获得1200万美元,第二轮融资获得1500万美元,共融资2700万美元,其中第二轮共售出6万个MKR,1MKR的价格为250美元。通过代币销售,为项目团队带来的开发及运营的资金,为项目可持续提供支持。MKR代币的早期分配中,其中39%是分配给基金会,15%是分配给核心团队,剩余的在市场流通。也就是说,所有的开发、研究、市场和法律等开支都是以基金会的形式支付。而基金会的主要资产就是这些MKR代币。这意味着,将来即使早期融资资金使用完毕,还有基金会的MKR代币可作为项目的运作资金。此外,随着Maker社区化的发展,除了项目方之外,整个Maker社区将会逐步承担起系统的运行,这其中包括MKR持有人、Vault资金库用户、Dai持有人、清算人、开发者等。对于系统运行的贡献者,比如开发者、清算人如何激励,将来也可以通过MKR的治理来解决其运营资金的问题,从而确保DeFi项目的长期存续。那么,MKR为什么会有价值?首先它捕获了部分稳定费,如果Dai规模增大,会有持续对MKR的销毁需求,这是通缩代币,这是它的价值基础。其次,MKR也是治理代币,它可以参与一些关键决策的投票,比如抵押品的调整、调整稳定费率、选择何种预言机、修改敏感参数、调整喂价敏感度等。这意味着,它也可以捕获来自治理方面的价值。当然,MKR作为系统的受益者和治理者,也担负最终的兜底角色。在极端情况,需要担负清算偿还功能,比如3.12大跌之后,需要拍卖增发的MKR来偿付超过400万美元的债务。当前,Maker系统中主要收入来自于稳定费和清算罚金。MKR只捕获了部分稳定费,剩余的价值分配给了清算人、Dai的持有人等。如果系统中所有的价值分配都通过MKR来进行,那么,会进一步推升对MKR的需求。随着项目的发展,系统的相关人利益会交织在一起。例如Vault用户、MKR持有人、Dai持有人、清算人、套利者、开发团队、基金会等都会有不同的利益诉求,最终来说,MKR代币也可以随着时间推移,修正其价值捕获模型,最终形成一个相对均衡的利益关系,以使得Maker项目能够以DeFi方式持续下去。对于Maker来说,其存续下去的最核心关键在于其DAI能不能维持稳定,DeFi生态对DAI的需求能不能持续增长。如果答案是能,那么,MKR只是生态价值的衡量工具,最终来说,可以捕获项目价值,并为项目的存续提供足够的运营资金。CompoundCompound也是通过融资获得早期的运营资金。这跟互联网项目的创业模式类似。前后获得两轮融资,第一轮是820万美元的种子轮融资,第二轮获得A16Z领投的2500万美元融资,目前还没有开展收入模式。但不久前Compound发布了COMP的治理代币,COMP是ERC20代币,部署到以太坊,其总量为1000万枚。由于有融资,所以,Compound团队的重心还是扩大业务规模和用户基数。如果发展到一定的规模,有可能会走向社区化。通过代币来捕获价值。而项目有可能通过代币模式实现长期的可持续。这一点从其推出治理代币COMP可以看出,COMP代币用于投票,参与治理。COMP在完成去中心化之前,暂时没有对公众开放。估计持有者以早期投资者、基金会、团队为主,此外,未来有很大概率会向公众发行部分代币。从这一举措看,Compound团队已经开始为项目的可持续发展做准备。COMP首先是治理代币,这个治理代币,通过其治理决议,可以赋予其捕获价值的决定。比如,Compound从其业务量中收取一定比例的费用,也是有可能的,这部分费用可用来销毁COMP代币,赋予COMP代币价值。如果是这样,那么Compound的模式逐渐会与Maker模式靠近。从其发展路径看,它试图在构建一个真正去中心化的借贷网络,通过代币模式让所有参与者获得收益。这让其不再受限于项目团队本身。此外,它可以跟交易所、经纪商、托管公司合作,将借贷业务扩展到更多主体,形成借贷的基础设施。其他的项目,如Synthetix、kyber、0X、Aave都有过代币融资,尽管细节不同,但基本是靠代币化实现项目持续发展。

willy Woo:DeFi正在争夺银行部门的估值:金色财经报道,比特币分析师willy Woo发推表示,1) 银行部门的估值:7.3万亿美元,2) 通货膨胀对冲的估值(价值储存资产):约500万亿美元。DeFi正在争夺(1),比特币在争夺(2)。[2021/11/3 6:28:20]

DharmaDharma是做加密银行的DeFi项目,本质上是加密钱包,用户通过存入资金,可以获得年化收益。跟普通银行的业务类似,不过它处理的加密资产的银行业务。Dharma的商业模式也很简单,就是从其用户获得的存储收益中捕获其中的10%。目前用户通过Dharma赚取接近95万美元的利息收益。如果按照10%的比例,目前Dharma可以捕获9.5万美元。不过,Dharma并不是直接收取费用,而是通过代币化的模式进行。具体来说,Dharma在2月份引入了dToken。dToken是一种以Dai或USDC计价的可以计息的稳定币,它由它们各自在Comound上的cToken支撑。也就是,它可以通过Compound赚取资产的利息收益。如上所述,其中90%的收益归用户,10%的收益会给予Dharma。假如Compound上的年化收益为7%,那么,6.3%归用户,0.7%归Dharma。收费模式

主流DeFi协议24小时清算量超6000万美金:12月4日消息,因以太坊剧烈波动,DeFi 协议发生大量清仓,据欧科云链浏览器数据显示,主流 DeFi 协议 24 小时内清算量达 6148 万美金。其中 Aave 清算量为 4709 万美金,Compound 清算量为 1419 万美金。[2021/12/4 12:50:55]

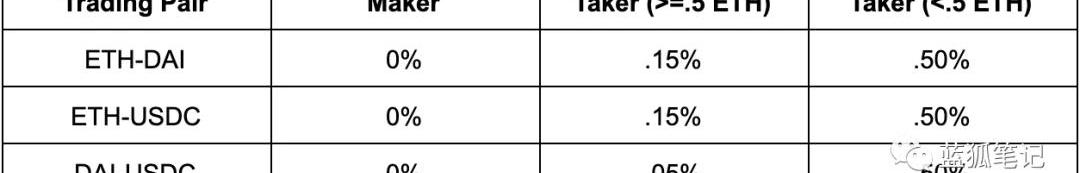

基于业务量收取费用的模式是CeFi或者是中心化公司的主要模式之一。几乎所有的CeFi公司都通过交易手续费来支撑其商业模式。当然有的CeFi公司发行了代币,但本质也是依靠其业务量,比如通过其业务规模来获得手续费用。手续费模式从CeFi延伸到了DeFi,那么,DeFi是如何做的?并不是所有的DeFi项目都发行了代币。如dYdX和Uniswap就没有发行代币。没有代币,但这些项目必须要生存,要发展,怎么办?收取基于业务量的费用。dYdX3月3日,dYdX宣布了其商业模式,其中涉及到了收取交易费用的模式。这引起了蓝狐笔记的注意。dYdX从3月10日开始引入交易费用。交易费用基于交易量。dYdX说的很清楚,其目标是为公司赚取可持续的费用,同时激励产生更多的流动性。dYdX一直在构建和迭代产品,比如在2018年构建了P2P借贷协议+expo;2019年,构建了有资金池的借贷协议+dYdX交易所+本地订单簿/流动性。未来还会构建新产品。dYdX团队每年都在构建新产品,除了团队开支,还有各种运营费用。例如dYdX从2019年9月开始为所有交易支付gas费用。当订单匹配之后,由dYdX提交交易到链上执行。这种方式可以带来更好的用户体验,不过也产生了成本。例如,2020年2月份,花费超过40,000美元。dYdX没有发行代币,它选择了收取交易费用的模式。dYdX将其费用对象分为Maker和Taker,Maker为订单簿提供深度和流动性,因此不会被收取费用。Taker从交易所中移除流动性,被收取费用。Taker超过0.5ETH单子需要支付0.15%费用,如果低于0.5ETH,则需要支付0.5%的费用。此外,DAI/USDC交易对有单独费用模式,Taker超过0.5ETH的单子将收取0.05%的交易费用,而低于0.5ETH,则收取0.5%的费用。如下图:

AOFEX抵押平台币OT参与DeFi流动性挖矿今日收益已发放:据官方消息,AOFEX抵押平台币OT参与DeFi流动性挖矿今日收益已发放,AOFEX自启动抵押平台币OT参与DeFi流动性挖矿活动以来,已成功启动四期并稳定运行。第一期(CRV)今日年化收益率为75.5%,平均年化收益率为107.63%。第二期(UNISWAP)今日收益率为82.3%,平均年化收益率为98.56%。第三期(SUSHI)今日收益率为104.8%,平均年化收益率为165.23%。第四期(CRV)今日收益率为123.2%。OT现报价16.43AQ。

AOFEX将持续为用户筛选优质流动性挖矿项目并实时监控,用户抵押OT即可参与。AOFEX数字货币金融衍生品交易所,旨在为用户提供优质服务和资产安全保障。[2020/9/23]

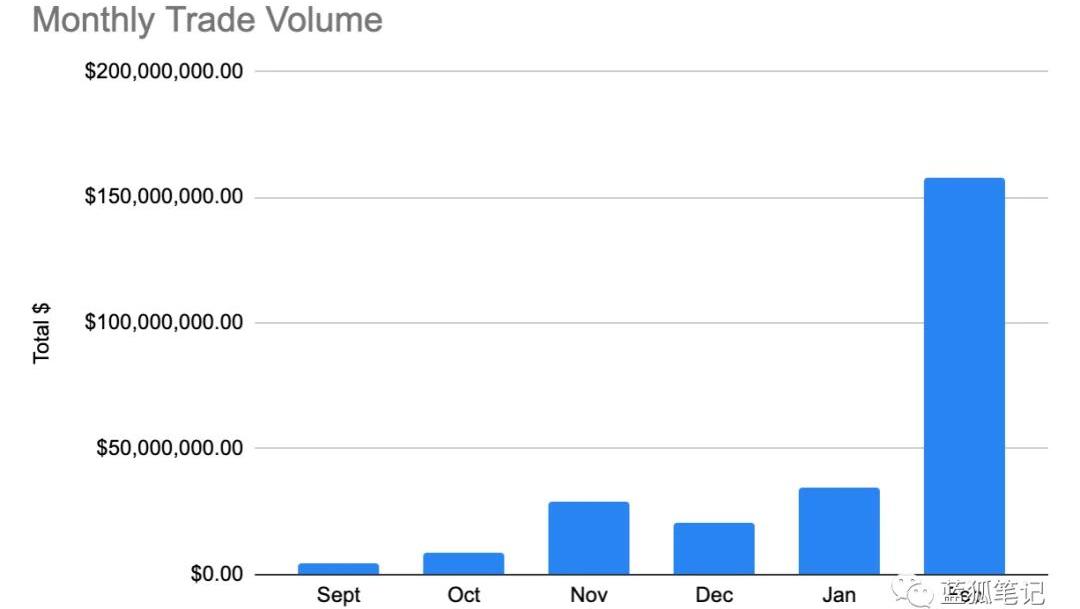

不管是CeFi还是DeFi,本质上都需要商业模式。而要想商业化,需要实现足够的业务规模,否则过早商业化反而会阻碍项目发展。dYdX之所以可以这么做主要是近期交易量的剧增,如下图:

扑克巨星Mike?McDonald:DeFi是蛇油,唯一的好处是能有机会卖出垃圾币:国际扑克巨星Mike?McDonald在推特分享他对DeFi的看法,整体上对DeFi持怀疑态度。从McDonald最近关于BAT和COMP的推文(BTC也被提及,但频率较低)可以看出,他已经变成山寨币迷。

在最近的推文中,McDonald评论了加裔美国风险投资家、前Facebook高管Chamath Palihapitiya接受采访的视频。当加密记者Laura Shin问Palihapitiya他是否关注最近的DeFi发展,他表示甚至不知道DeFi是什么意思,然而他听说过比特币,尽管他听起来不像是BTC的粉丝。

McDonald评论称,他认为DeFi是一种蛇油。他看好DeFi的唯一原因是,因为他希望有一天,他能有机会把那些毫无价值的垃圾币抛售给一些DeFi最高主义者。

注:人们常用“蛇油推销员”形容利用无戒心公众、卖假货牟利的奸商。(U.Today)[2020/6/25]

2月份,dYdX的交易总量超过1.5亿美元,并在DAI市场交易中,dYdX成为最大交易所。所以,对于想要效仿收费模式的DeFi项目来说,在业务没有发展到足够规模时,最好不要考虑收取费用的模式,一是费用太少没实质意义,二是阻碍业务的发展。Uniswap对于没有发行代币也没有收取费用的Uniswap,大家会好奇它如何存续。它早期获得了以太坊基金会的支持。而从长期看,它要么发行自己的代币,走Compound或Maker之路,要么走dYdX的道路。不过只要是大家喜欢使用它的产品,按照目前Uniswap在DeFi领域位置,要想存活下来,问题不大。目前Uniswap的价值主要由流动性提供商捕获,而未来可以向代币模式或收费模式发展。结语

Tether与DeFi借贷协议Aave达成合作:金色财经报道,Tether宣布与开源、非托管的DeFi借贷协议Aave达成合作。双方将共同努力,使Tether(USDt)作为新生Defi生态系统的金融工具获得更广泛的采用。Aave的数据显示,Tether为该平台贷方提供的月收益率可高达12.25%,而其他稳定币(如DAI和USDC)的收益率分别为8%和5.7%。[2020/3/10]

从上可以看出,DeFi项目要想实现可持续,要么通过代币化,要么通过收取费用。而不管是哪种方式,都需要价值的支撑。Maker的MKR依赖于生态中对Dai的需求增长,Compound虽然目前只有治理代币COMP,其本质跟MKR的发展路径类似。dYdX正式开始探索收取费用,算是另外一种商业模式的探索。这里面的核心问题变成,只要能够有足够的用户需求,不用担心其商业模式的问题。不管是DeFi还是CeFi,不管是通过代币模式,还是收取费用模式,最终来说都可以探索出项目的存续之道,就像今天的Uniswap,根本不用担心是发行代币模式,还是收取费用的模式,它已经有一定的流动性,能够实现项目的存续。

编者按:本文来自:以太坊爱好者,作者:whiterabbit,翻译:阿剑,Odaily星球日报经授权转载.

1900/1/1 0:00:00随着DAO商业化的推进,DAO的经济模型开始被越来越多的人讨论。DAO应该设计怎么样的经济模型才能够在不违背DAO精髓的前提下满足投资甚至投机的需求呢?首先我们应该对DAO通证(token)进行.

1900/1/1 0:00:00编者按:本文来自中本小葱,Odaily星球日报经授权发布。虽然随着时间的推移,挖矿的门槛正在变得越来越高,从曾经自己在家里就可以用电脑挖矿获利到现在需要更为昂贵的专业设备或者说通过矿场的租借服务.

1900/1/1 0:00:00编者按:本文来自链闻ChainNews,撰文:郝凯,就职于HashKeyCapitalResearch,审校:邹传伟,万向区块链、PlatON首席经济学家,星球日报经授权发布.

1900/1/1 0:00:002018年2月24日,BitcoinCore成员Cobra在推特上发表公开信指责比特大陆控制着比特币网络大部分的算力,影响了后者的去中心化属性.

1900/1/1 0:00:00编者按:本文来自:Cointelegraph中文,作者:BenjaminPirus,Odaily星球日报经授权转载.

1900/1/1 0:00:00