“Crema正在接管Solana的流动性空间。”

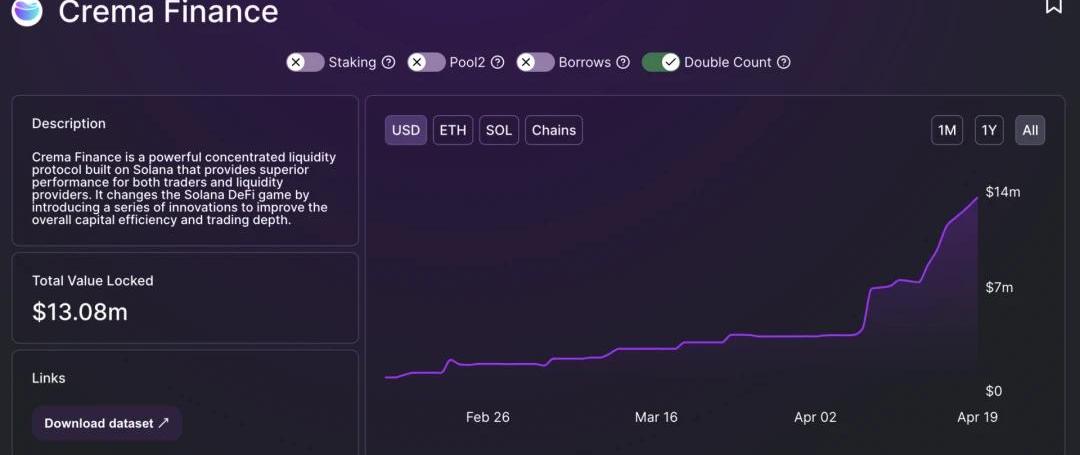

加密KOLCryptoMonarch如此说道,作为仅正式上线2个月的流动性协议,Crema在4月份成为了Solana生态中TVL增速最快的DeFi协议。在过去七天的时间中,CremaTVL增长幅度超过71%,每周活跃用户数也稳稳地维持在Solana生态第八名的位置。

CremaFinance是一个可以进行集中流动性做市的DEX,类似于UniswapV3,更优化资本效率,它是如何做到的?

CLMM:为了更高的资本效率

借用马斯克的第一性原理,DeFi的几乎所有创新都是围绕着更高的资本效率而展开。

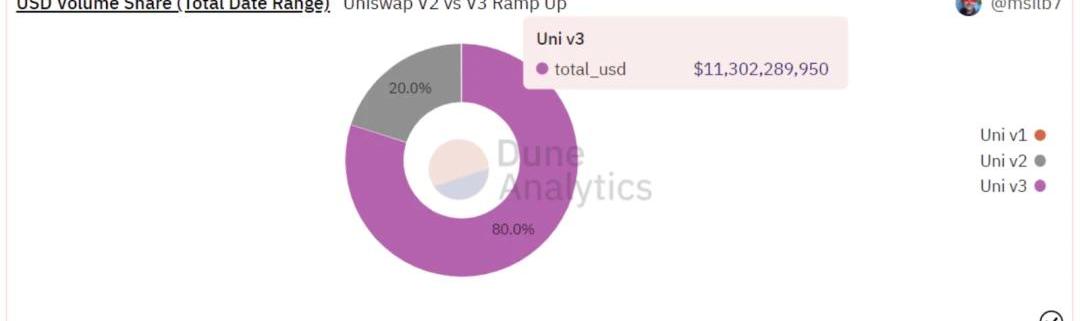

比如UniswapV3,引入集中流动性池,用户通过自定义价格范围提高了资金效率,目前约80%以太坊生态交易量都来自于UniV3的流动性池。

Cream Finance攻击者在过去6个月内将2100万枚DAI换成1.15万枚ETH:金色财经报道,据派盾预警监测,Cream Finance闪电贷攻击者将50万枚DAI兑换为约278枚ETH,并转入TradeOgre地址,在过去6个月内已将2100万枚DAI换成1.15万枚ETH,并将其转移到TradeOgre地址。

该地址目前持有价值1200万美元的加密货币,包括3,890枚ETH和500万枚DAI。此前去年10月消息,DeFi协议Cream Finance遭闪电贷攻击,损失超1.3亿美元。[2023/5/18 15:10:32]

CremaFinance,则希望打造一款基于非EVM生态版的“多链UniswapV3”,第一步则是建立在Solana网络上。

非EVM生态涵盖了包括Solana、Near、ICP、Cosmos等没有完全兼容EVM,而是使用独特技术栈来实现智能合约部署的公链,拥有20%以上的市场占有率,并且仍在高速成长中。

Solana上最大的类Curve产品Saber创始人ian曾提到的,「复刻以太坊生态才是最优路径,这将极大地减少路径中的盲点」,那么为什么非EVM链的UniV3并未快速问世?

PeckShield:Cream Finance攻击者将10万枚DAI兑为63.6枚ETH:金色财经报道,PeckShield监测显示,Cream Finance攻击者将10万枚DAI兑换为63.6枚ETH,并转移到0xdece开头的中间地址。[2023/1/31 11:37:56]

由于开发语言的不同,使用Rust/Golang作为开发语言的公链无法像那些EVM链,将以太坊生态的产品代码即拿即用。

非EVM公链项目的开发难度更大,具体到执行层全部重构,十分考验团队的技术能力,Crema团队做到了这一点。

与此同时,流动性战争不休,L2发展迅猛,新兴公链急需UniV3这样一个产品来获得用户和流动性,Crema应时而生。

Crema希望在非EVM生态中推出一个类似于UniswapV3的但不失创新的集中流动性协议,为更多异构链用户提供更高的资本利用率和纯手续费收益,并帮助生态积累更多的总锁定价值。

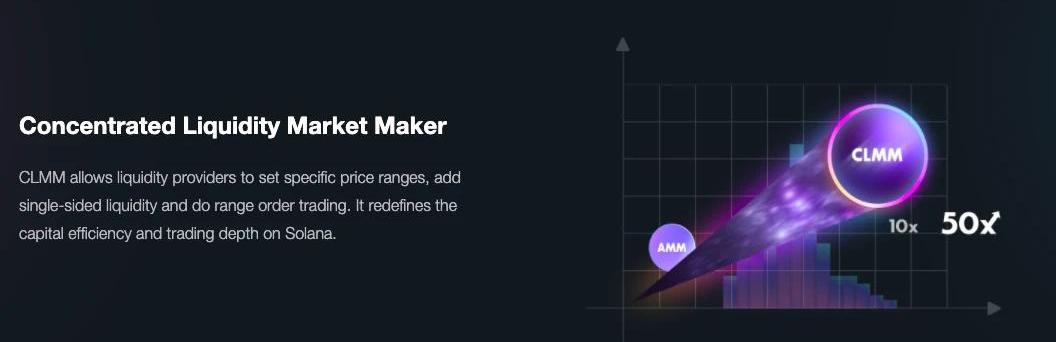

集中流动性做市商CLMM模型,这是Crema的杀手锏。

抵押借贷平台Cream Finance已添加xSUSHI作为抵押品:抵押借贷平台Cream Finance今日发推称,已在C.R.E.A.M.以太坊平台上发布了xSUSHI。用户现在可以在app上借贷XSUSHI。注,xSUSHI是SUSHI代币的Wrapped版本。[2021/2/6 19:04:49]

CLMM,是针对传统CPMM算法的升级和优化,允许流动性提供者在其指定的价格范围内增加流动性。

在CLMM部署后,RangeOrder功能也得以实现,即允许单边资产注入流动性,直到市场波动到指定的价格区间,才会激活此流动性。这相当于利用注入流动性的操作,变相地在DEX上实现“高抛低吸”的操作。

CLMM在CPMM的基础上做了一个看似微小,却非常有效的创新——将设置流动性价格区间的权力交给了流动性提供者。这就使得流动性能够像在CEX中,天然地聚集在成交价格的上下窄幅范围内。这意味着,在同等TVL下,CLMM能够提供的交易深度都大大优于传统的CPMM模型。

Cream Finance已上调CREAM抵押系数至75%:抵押借贷平台Cream Finance发推称,此前的提案已经通过并执行,将CREAM的抵押系数提高到75%。[2021/1/25 13:28:34]

由于价格区间设置的个性化,可交易的资金将会分布在不同的价格区间中。一方面它能够在供应端,调节资金池和交易者之间的供需关系,帮助流动性提供者赢得更高的资金利用率,这也意味着更多的利润。

对于交易者而言,带来最直观的感受是流动性会变得更好,滑点会变得更低。

ve-Tokenomics:构建DeFi兄弟会

在CLMM算法中,每一个流动性提供者因为选择区间、注入资产的不同,获得的都是独一无二的NFTLP,里面的元数据记录了他们的流动性头寸信息,包括流动性数量、价格范围等。

与UniswapV3不同,Crema为自己的流动性提供者们提供了额外的流动性挖矿补贴,允许他们将提供流动性所得到的NFT凭证质押到矿池中,来获得额外奖励。

声音 | Morgan Creek创始人:预测委内瑞拉最终将承认创建了由国家资助的比特币采矿设施:Morgan Creek创始人Anthony Pompliano发推表达了自己的一个预测,他预测委内瑞拉最终将承认他们创建了国家资助的比特币采矿设施。委内瑞拉的电费是世界上最便宜的……(挖比特币)这对他们来说将是不可估量的收入来源。最终,每个国家都将成为矿工。[2019/9/27]

然而,单纯的NFT作为LP凭证并不能直观体现其流动性头寸的价值。为此,Crema推出了“eLP-Value,被用于代表每个LPNFT的有效流动性价值。

针对不同类型的项目,Crema设计了不同的激励策略算法来评估他们的CLMMNFT的eLP-Value。

通过eLP-Value,矿池中可以通过特定的激励策略算法转化为相应的奖励比例,从而让用户获得真金白银的奖励,以Crema的官方Token$CRM或其他项目团队赞助的代币形式分发。

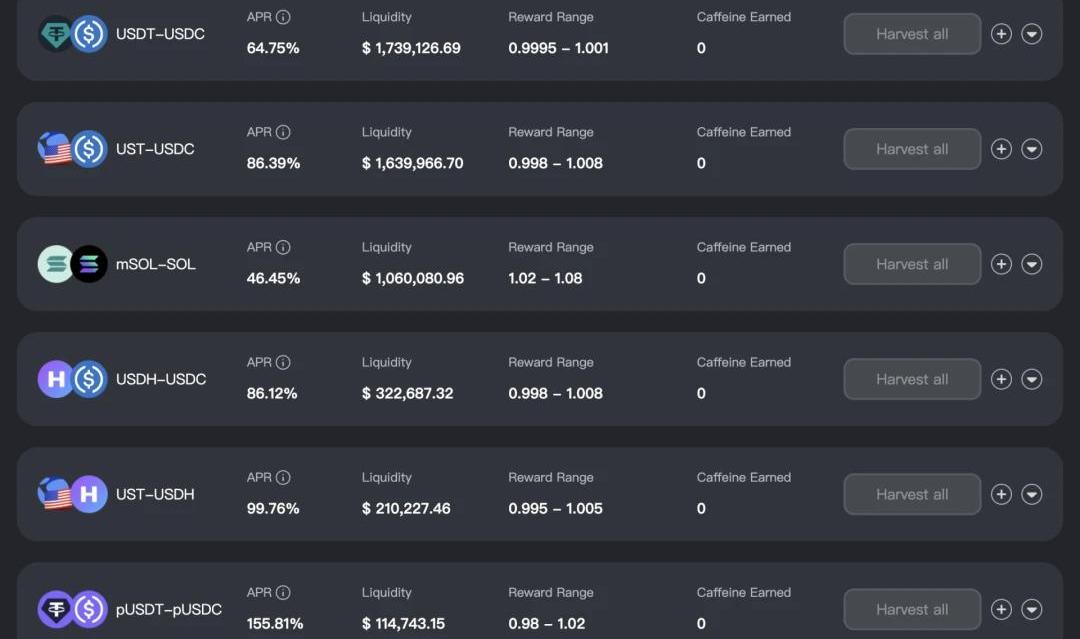

如上图所示,官方正通过激励措施,鼓励流动性提供者为指定的做市区间和指定的代币对提供流动性。

如何更好为Token经济模型赋能?

借鉴Curve的ve-Tokenomics,Crema允许投资人锁定CRM,换取veCRM,锁定时间最多可达四年,veCRM的数量与剩余的锁定时间成正比。

一方面,veCRM持有者可以对哪些流动性池能获得CRM奖励来进行投票,此次,veCRM还是Crema协议的收益权利凭证。

用户既可以通过veCRM来加速获得流动性挖矿收益,还可以直接获得Crema协议的收益分成。但与Curve不同的是,veCRM是以NFT的形式存在——这意味着它是可以转移和交易的。

Curveve-Tokenomics的精髓在于,稳定资产的发行项目方与自身平台的流动性深度会被长期绑定在一起。在大多数情况下,项目方即最大且最稳定的资产流动性提供者。一方面,他们需要通过Curve提供的收益来为自己的做市资金寻找利润。另一方面,他们也需要吸引市场上的资金买入其稳定资产,并存入池子共担风险。所以,他们会成为Curve的深度参与者,最终成为Curve社区治理的坚实力量。这也是Curve成功的秘籍。

而这也正是Crema所要追求的效果。一方面,协议希望通过ve-Tokenomics紧密地将协议自身与其它稳定资产的发行协议深度绑定在一起。另一方面,CLMM对比Curve的StableAssetsAMM,毫无疑问具有更高的成交效率。

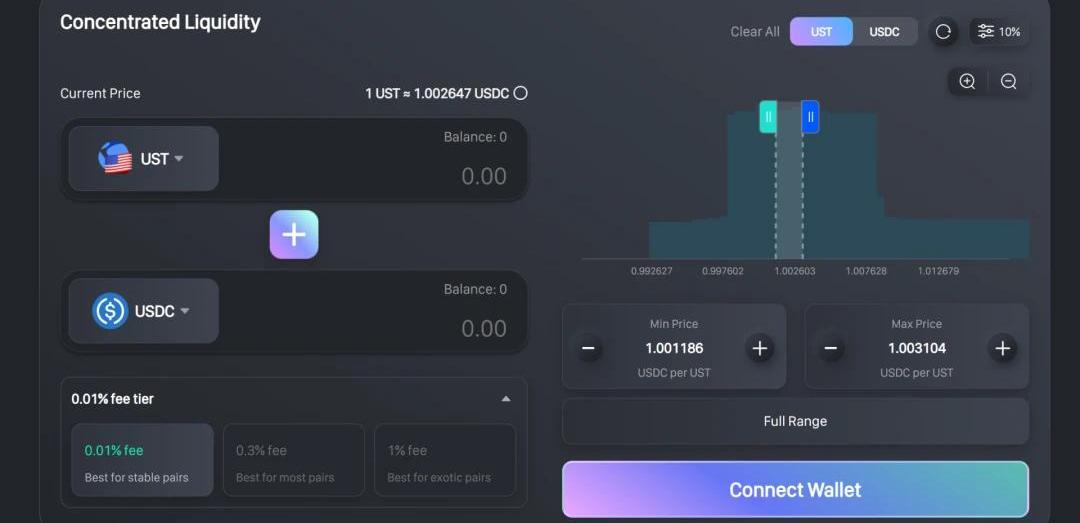

尤其是在稳定资产交易市场,相比于Uniswap和Curve竞争时的处境,使用Crema在Solana上添加稳定资产的流动性则无需考虑:1)区间设置失误造成的无常损失2)以太坊网络上高昂的Gas费用。这些都促使Crema在稳定资产交易市场更具市场竞争力和价值。

目前据官方披露的信息,Crema已经与HubbleProtocol、MarinadeFinance、Lido、PortFinance、Parrot、Larix等协议达成合作。

合作方中的大多数,都有着以太坊生态中“Curve兄弟会”的影子。我们有理由相信,Crema正在逐步实现将自身与整个SolanaDeFi生态以及稳定资产发行方深度绑定的野心。

多链部署,另类跨链DEX

Solana只是第一步!

根据Roadmap,CremaFinance将不断扩张流动性版图,考虑将协议部署在其他基于Rust/Golang语言为基础的非EVM公链,待考虑的清单包括Terra/Near/Cosmos,计划于2022年Q3开启多链征途。

NEAR,使用Rust和AssemblyScript进行开发,CosmosSDK基于Go语言框架……摆在Crema团队面前的是一道道技术难题。

一旦CremaFinance在多链部署,那么一个新的问题出现,如何缝合割裂的流动性?

最简单的解决方案当然是——跨链桥。

目前,Wormhole成为了连接SOL生态与ETH、Terra的桥梁,但是跨链本身不是目的,跨链交易才是最终目标,当CremaFinance的流动性池分散在多链,一个新的机遇摆在了Crema面前——集成跨链桥,成为支持跨链交易的中间件。

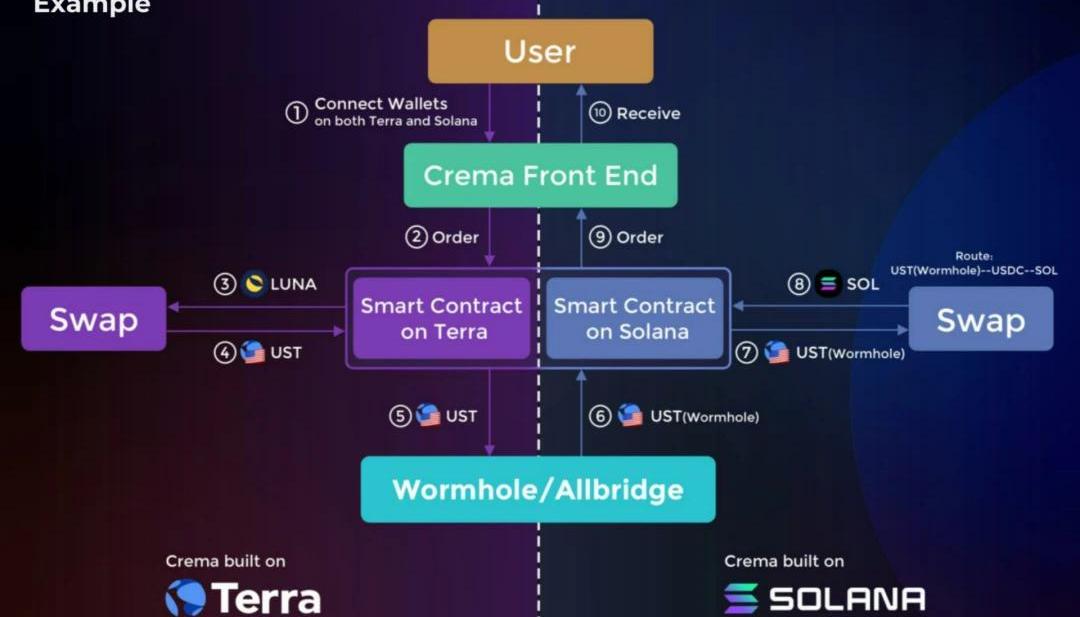

如图所示,一个典型的跨链场景就是,一个人先在Terra生态内部将LUNA交易为UST,UST再通过Wormhole,跨链至Solana链上,再通过DEX将UST交易为SOL。

LUNA——UST——UST(Wormhole)——USDC——SOL,这一系列繁琐的操作可以通过CremaFinance一键完成,借助多链CLMM流动性池和集成跨链桥,CremaFinance成为名副其实的跨链DEX。

标签:CREREMNCEFINAcream币团队Rematic EGCFringe FinanceBimp Finance

1、Qredo诞生于熊市首先要注意的是,Qredo并不是在牛市泡沫中一夜之间冒出来的。早在2018年,Brian、Anthony和其他联合创始人就开始将去中心化托管的想法整合在一起——给了当时的.

1900/1/1 0:00:00据官方消息,5月25日,2poolLP矿池正式登陆SUN.io,参与流动性挖矿可获取SUN和USDD奖励。当前,2poolLP矿池APY最高可达23%,质押价值已超过6100万美元.

1900/1/1 0:00:00据最新消息,波场去中心化算法稳定币USDD已成功跻身CoinMarketCap市值排名Top100的加密货币,暂列第100位.

1900/1/1 0:00:00Solidity事件对于智能合约开发者来说是不可或缺的,它允许我们对智能合约中特定变量进行测试,以自动化的方式改变前端等.

1900/1/1 0:00:00近日,艾贝链动与边界智能建立战略级合作伙伴关系。通过发挥各自在区块链领域的产品技术能力与生态优势,共同为全球范围内持牌合规数字金融机构提供更安全可信的数字金融基础设施;同时,在元宇宙发展的大趋势.

1900/1/1 0:00:00北京时间2022年3月31日上午10时左右,Fuse上的OlaFinance被恶意利用,导致约400万美元资产遭受损失.

1900/1/1 0:00:00