我们不再分析近期波动的事件和驱动因素,而是从更基本的层面探究波动性,探索比特币波动如此剧烈的原因以及如何看待它。

为何比特币波动性这么大

几乎每个持币者都熟悉比特币的价格波动,当然也是因为这种波动总是头条新闻。但比特币究竟为什么如此不稳定呢?从根本上说,是什么导致了这一现象?

首先,区分短期和长期波动是有帮助的。短期波动因素可能包括诸如新闻报道(特别是负面消息),宏观经济指标或条件的重大变化,以及比特币期货和杠杆的状态,所有这些都是我们在过去的时事通讯中讨论和分析的。这些因素同样也会导致股票和其他资产的短期波动,因此并不难理解。

然而,问题依然存在:为什么比特币在长期内仍然不稳定?为什么我们看到比特币的价格在几个月和几年里上涨了数千个百分点,却只下跌了 50%或更多?部分原因在于比特币的独特特性,即固定的供应量和发行规划。

与其他商品不同,比特币的供应曲线是固定的

比特币的独特之处在于,它是一种供应对价格变化完全没有弹性的商品。换句话说,供给不会(也不可能)随着价格的变化而变化。比特币的代币发行政策是预先编程的。因此,比特币需求的所有变化都会通过价格的变化来反映。即使从长期来看,供应的变化也无法抑制价格变动的影响。

美SEC确认收到贝莱德、景顺、富达等多个比特币ETF申请:7月14日消息,彭博ETF分析师James Seyffart发推称,美国证券交易委员会正式确认收到(acknowledged)贝莱德、VanEck、Invesco/Galaxy Digital、Fidelity、WisdomTree的比特币ETF申请。

据昨日报道,Bitcoin Archive发推称,美国证券交易委员会确认收到(acknowledged)Bitwise的比特币ETF申请。据彭博ETF分析师James Seyffart称,这正式开启了美国SEC的审查程序。Seyffart指出,“这只是过程中的一个步骤,即使Gensler/SEC计划下个月拒绝他们,也是有可能发生的。”[2023/7/15 10:56:04]

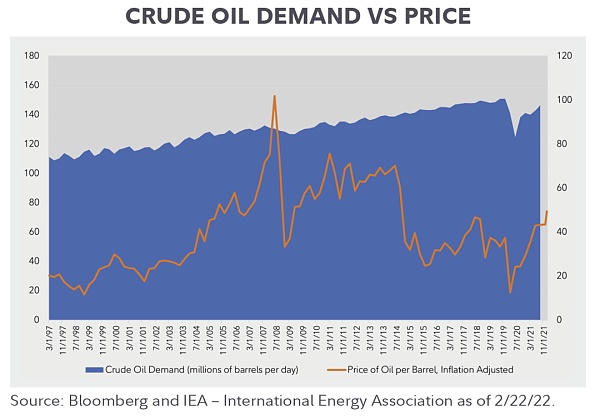

一种不同的货物或商品的例子可以帮助说明这一点,例如石油。世界对原油的需求几乎一直在增长,只有在经济衰退时才会短暂下降。然而,长期价格并没有呈现出类似的只涨不跌的态势。事实上,在过去 15 年里,WTI 原油经通胀调整后的价格实际上下跌了近 9%,而需求却上升了约 14%(根据彭博社的数据,以 2021 年底的价格计算)。

富达在Decentraland中推出“Fidelity Stack”:金色财经报道,富达(Fidelity Investments)宣布在Decentraland中推出“Fidelity Stack”,旨在提供一种学习投资基础知识的新方式。在The Fidelity Stack的Invest Quest中,用户面临的挑战是穿越虚拟大楼学习ETF投资的基础知识,同时沿途收集“orbs”。Fidelity Stack将 Invest Quest 与游戏化的金融教育相结合,使富达成为首家提供沉浸式教育元宇宙体验的经纪公司。富达营销渠道和新兴平台负责人Kathryn Condon表示:“随着我们重新构想未来作为值得信赖的金融服务公司与客户互动的方式,富达不断创新。随着 Web 3.0 的形成,富达很高兴将我们在金融教育方面的专业知识带到这个新的虚拟空间。”

此前报道,摩根大通于2月在Decentraland推出了一个虚拟休息室,金融服务提供商汇丰银行上个月透露,它将在The Sandbox metaverse收购虚拟房地产。[2022/4/22 14:40:34]

富达在瑞士SIX交易所发布两个新的比特币 ETP:3月23日消息,投资公司富达(Fidelity)已在瑞士 SIX 交易所(欧盟第三大证券交易所)推出了两种新的比特币交易所交易产品 (ETP)。根据消息人士引用的新闻稿称,这两种基于比特币的新产品以美元和瑞士法郎计价。据悉,SIX 交易所目前提供基于 18 种加密货币的 208 种产品。(Finance Magnates)[2022/3/23 14:13:47]

回到经济原理,我们知道当一种商品的需求增加时,短期内价格会上涨。然而,更高的价格会刺激供应商生产更多。更多的供应将会使价格下降。美国见证了这一点,当时的油价高到足以使以前不经济的水力压裂技术有利可图,然后又增加了供应。总之,如果需求增加,价格可能会上涨,高价格会刺激增加供应,从而压低价格。供给变化的能力可以起到稳定价格的作用。

对于比特币来说,无论价格如何变化,供应都不会改变。因此,需求的任何变化,无论是短期的还是长期的,都必须通过价格的变化来反映。这意味着价格将更加不稳定。

富达报告:2020年购买加密期货的美国机构数量翻倍:金色财经报道,资产管理巨头富达旗下富达数字资产(Fidelity Digital Assets)在最近的报告中指出,机构对加密货币的态度正在改善,购买加密货币衍生品的美国机构投资者数量在2020年大幅增加。在接受调查的投资者中,有近80%的人认为这种资产有吸引力。这项调查在去年11月至今年3月之间进行,涉及美国和欧洲的774家机构,其中393家来自美国。报告指出,今年约有86家美国机构交易加密货币期货,而在2019年的调查中只有40家。报告还认为,“最近市场上提供现金和实物结算期货合同的服务提供商数量的增长”有助于解释机构加密期货敞口为何大幅增加。[2020/6/10]

比特币的价值和波动性是密不可分的

这也说明了比特币和波动的一个比较深刻的观点,比特币布道者 Parker Lewis 简要地总结道:“比特币之所以有价值,是因为它的供应是固定的,而它的波动也是出于同样的原因。”换句话说,比特币有价值的原因之一是它有稀缺性,但这种稀缺性来自于它的固定供应,这反过来又使它更不稳定,正如我们上面解释的那样。因此,如果不消除比特币的基本价值主张,就无法消除比特币的波动性。

动态 | 富达研发部门与TokenSoft合作完成证券代币标准ERC-1404的概念验证试点:富达应用技术中心(FCAT)与ICO服务平台TokenSoft合作完成ERC-1404概念验证试点。TokenSoft帮助FCAT设计和发行BBT代币,并提供奖励计划和合规要求。发行后,TokenSoft将BBT代币整合到自身的代币管理平台,可为富达等金融机构使用。富达员工在一个闭环奖励系统中使用BBT代币,该系统旨在鼓励员工参加内部活动和其他活动。注:ERC-1404是TokenSoft的工程团队提出的一种新的基于以太坊的证券性代币(Token)标准,将允许发行人更好地控制交易。目前新标准尚未获得批准。根据创建者的说法,ERC-1404适用于证券性代币、代币化证券以及属于复杂合规性规则的其他类型的代币。(Cryptoninjas)[2019/11/22]

将波动性置于正确的框架中

虽然波动性通常不是投资者想要的东西,但它对核心投资理论是否重要,这是有帮助的。例如,假设一个投资者的投资目标是将一定比例的资本配置到一种长期(比如至少 10 年)保值的资产类别。

此外,假设有两种截然不同的资产类别。前者的波动性非常低,但预期不会保持购买力方面的价值。第二种具有令人难以置信的高波动性,但被认为具有存储价值的能力。对于投资者来说,第二种资产类别将是正确的选择,因为它更有可能在规定的时间范围内实现保值的投资目标。尽管不希望出现波动,但这不是目标的一部分,在 10 年内也无关紧要。重要的是目标是否在十年结束时实现,而不一定在整个十年期间的任何时候都实现。

这两种资产类别显示了过去 10 年美元对比特币的实际表现。例如,以消费者价格指数衡量,10 年前 1 万美元的购买力如今只有 8,070 美元,贬值幅度超过 19%。

当然,十年前比特币的交易价格仅略高于 5 美元,因此,任何对比特币的回报率计算,都可以捕捉到比特币最惊人的一些表现,尽管当时它还是一个新兴或几乎不存在的资产类别。然而,回顾过去的五年,我们仍然可以看到,与比特币相比,美元的价值存储主张仍然很糟糕:

美元不波动,但就购买力而言,它也不是很好的保值手段,而比特币被认为非常不稳定,但在过去的十年甚至五年里,它是一种更好的保值手段。关键是,具有低波动性的东西不一定是长期良好的价值储存方式,而具有高波动性的东西并不意味着它就不能是长期良好的价值储存方式。

新兴资产类别无法避免波动

我们知道,如今比特币的市值约为 7000 亿美元,在许多投资者眼中已经达到了新兴或小型资产类别的地位。我们还知道,比特币最初的市值和价值为零。但是在这期间到底发生了什么?我们是如何从 A 点走到 B 点的?比特币又是如何成为一个更大、更成熟的资产类别的?

在宏观层面上,答案可能看起来很简单:越来越多的人采用比特币,并以越来越高的价格购买。但对微观经济过程进行更深入的研究,就会揭示出波动性的一些关键作用。

毫无疑问,投资者非常熟悉宏观层面上市场的效率,并习惯于看到屏幕上几乎所有东西的价格,以及他们所持或投资组合的价值。人们经常忘记的是,“市场”并不是一个善于发现证券和投资价值的整体机器,而是由数十亿个人组成的。新信息和反映价格信息的“市场”的结合是一个过程,而不是静态的或一次性的评价。

市场是由行动的个人组成的,这些个人中有很大一部分人现在看到了比特币的价值,并据此购买比特币。但这群人并不是在同一时间,也不是以同样的方式形成这种信念的。每个人都必须经历理解比特币及其价值主张的过程。有些人可能在不同的时间买入和持有,而另一些人可能在选择长期配置之前先进行了交易。

因此,个人以不同的方式和时间框架来采用比特币的过程必然会产生波动。波动是价格发现的副产品,在自由市场中,没有其他方式可以实现价格发现。

黄金作为新兴资产类别的例子

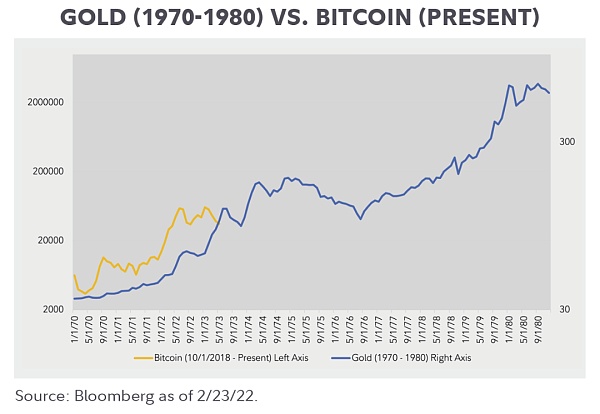

如果这听起来过于深奥或全是理论,那么最近一个黄金作为一种资产类别出现的例子可能会有所帮助。直到 1971 年以前,黄金一直以各种形式作为货币,或者至少与美元挂钩,这样黄金就与一定数量的美元挂钩。

1971 年,尼克松总统放弃了美元与黄金的所有联系,取消了黄金与美元的挂钩或固定汇率,并采用了自由浮动汇率。

这创造了一个黄金市场,黄金的价格现在由自由供需力量决定。投资者现在面临着一个问题:黄金到底值多少钱?如今,全球黄金的总价值估计约为 12 万亿美元,在许多投资者眼中,这是一种庞大而成熟的资产类别。

如下图所示,黄金并没有以一种一致的、容易预测的或低波动的方式进入这个既定的资产类别。此外,有趣的是,看看比特币是如何大致遵循类似的模式的。但是,请注意,图表的简单叠加或比较不应被用作任何类型的模型或指标。我们在这里只是强调一个新兴资产类别的历史例子,它在经历自己的价格发现过程时经历了非常不稳定的时期。

历史和未来波动率

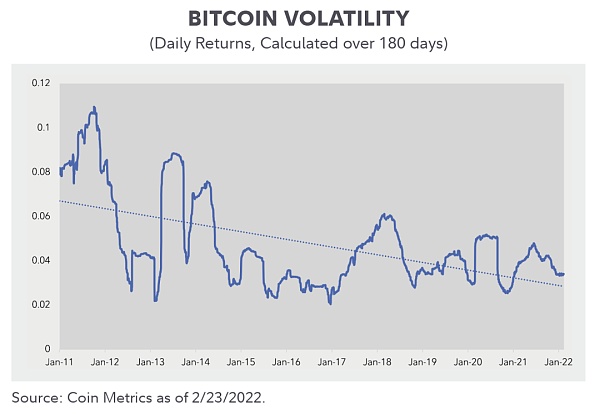

随着黄金在 70 年代经历了一个主要的价格发现过程,这导致了一个更大的投资者基础,波动性自然下降。我们相信比特币也会经历同样的过程,事实上,迄今为止我们所掌握的有限的历史证据似乎表明,从长期来看,比特币的波动性在下降。

总之,我们认为,在高波动时期,投资者重新审视比特币的一些看似基本的属性,以及它为何如此波动,是有帮助的。比特币的波动性也是它有价值的原因,尽管它有时会令人不安,但这种波动性表明,比特币正在作为一种资产类别出现,因此可能正在实现其长期保值的最终投资目标。

原文:

https://www.fidelitydigitalassets.com/articles/understanding-bitcoin-volatility

作者?|?富达数字资产

翻译?|?Gary Ma?吴说区块链

标签:比特币LITDELELITLbtc闪电比特币Inverse Ethereum Volatility Index TokenDelinkRelite Finance

不得不感慨,自元宇宙这个概念推出以来,只用了不到一年时间就融入到现实世界。特别是在2021年,元宇宙的狂热完全控制了商业领域,自Facebook宣布了以元宇宙为重点的项目后,时尚品牌也不甘落后,

1900/1/1 0:00:00DAO是Decentralized Autonomous Organization的缩写,是一个经常用于加密货币领域但并不总是被广泛理解的术语.

1900/1/1 0:00:00对于元宇宙产业的讨论如果不落到实质性的价值与意义上,反而会促使更多的商业炒作以及的商业行为发行.

1900/1/1 0:00:001.DeFi代币总市值:1152.17亿美元 DeFi总市值 数据来源:coingecko2.过去24小时去中心化交易所的交易量:42.

1900/1/1 0:00:00学过历史的人可能还记得中世纪欧洲的城邦。当时,商人的商队带着奢侈品和远方的消息从一个城邦到另一个城邦。正是这种生活方式使这些商人有了流动和选择的自由.

1900/1/1 0:00:001.金色观察|以太坊合并会带来哪些变化?近期,看了很多关于以太坊合并的消息,比较准确的来源是以太坊基金会的Danny Ryan表示不需要延迟难度炸弹计划中的「难度炸弹」将于 6 月中旬到来.

1900/1/1 0:00:00