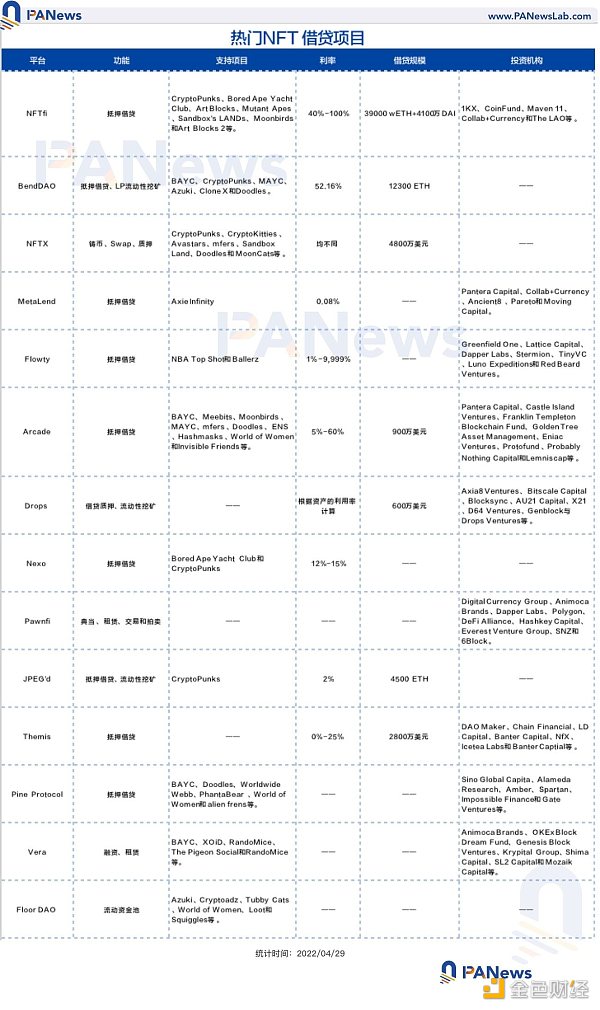

本文将盘点当前NFT借贷赛道的代表项目及其运作方式,看看有哪些协议能有效释放流动性,分食金融衍生品市场这块大蛋糕?

NFT的潜在回报率不容小觑,这也使得投资者除了用于收藏外,更多是因升值潜力而进行交易。但NFT资产流动性不足却也困扰着投资者,特别是一些非热门项目要想在二级市场进行交易非常耗时耗力。不仅如此,价格不菲的头部NFT对大部分买家均有着较高的投资门槛,他们通常沦为旁观者而无参与机会。

而NFT借贷正成为解决方案之一,在提供流动性,且让闲置的NFT释放更多价值的同时,可进一步明确资产的估值。本文PANews将盘点NFT借贷赛道的代表项目及其运作方式,看看有哪些协议能有效释放流动性,分食金融衍生品市场这块大蛋糕?

NFTfi

NFTfi是一个点对点NFT抵押贷款市场,允许NFT所有者以完全去信任的方式,从点对点的流动性提供者那里获得有担保的wETH和DAI贷款,从而使用他们拥有的资产来获得需要的流动性。

具体而言,借贷人可将持有的NFT列为抵押品,贷方按需提供贷款。一旦接受报价,借贷人可收到贷方的wETH或DAI,且该NFT资产将被锁定至NFTfi的智能合约中。若借款人未能在贷款到期前还清贷款,那么其NFT资产将被质押给贷方。而贷方可为NFTfi中的任何NFT资产提供贷款,包括可自行设置贷款额、贷款期限(7天、14天、30天和90天)、借款人到期需归还的总金额等。若借款人违约未能及时还清贷款,那么贷方将有机会以低于其市场价值的价格获得该NFT。

在整个过程中,NFTfi不会向借款人收取任何费用,借款人仅向贷方支付费用(利息);而NFTfi将收取贷方成功贷款所赚取利息的5%作为服务费。若在贷款违约的情况下,则不收取服务费。

通过NFTfi获得的流动性可用于以下几个示例:

满足即时流动性需求(例如覆盖保证金头寸);

利用短期投资机会(例如高收益流动性挖矿或NFT翻转);

利用长期投资机会(例如购买房地产;NFTfi V2将支持长期贷款);

推迟NFT的计划销售以获得更合适的营销条件;

推迟计划出售NFT以推迟潜在的资本利得税;

加密KOL:5月17日解锁的APE代币将主要流入ApeCoin DAO金库、Yuga Labs和BAYC创始人:5月15日消息,据加密KOL Bonzo在社交媒体透露, 5月17日将要解锁的价值5200万美元APE代币(1500万枚)将主要流入到ApeCoin DAO金库、Yuga Labs、以及“无聊猿” BAYC项目创始人,因此预计不会给市场带来较大抛压。此外,APE质押分配数量将于6月13日从3000万枚减少到2000万枚,这意味着APE质押池将失去1000万枚质押代币,质押分配的减少可能会导致APR(年投资回报率) 降低,此外数据显示目前近60%的 Bored Apes都已被质押,这一比例数字说明社区参与度非常高。[2023/5/15 15:03:36]

无需出售有价值的资产即可满足“现实生活”需求。

在安全性上,虽然NFTfi的当前版本(V1)没有经过正式审核,但经过多位开发者的审核,已经运行了18个多月,没有出现任何故障。而V2将于近期推出,且已由认可的审计公司正式进行双重审计。

NFTfi支持的抵押品包括Wrapped Cryptopunks、Bored Ape Yacht Club、Art Blocks 2、Sandbox's LANDs和Moonbirds等。截至4月26日,NFTfi贷款总额超3.7万枚wETH和4000万枚DAI。

BendDAO

BendDAO是一个去中心化的非托管NFT支持的借贷协议,用户可以作为存款人或借款人参与其中。BendDAO提供存款人向贷款池提供ETH流动性以赚取利息,而借款人可以使用NFT作为抵押品通过贷款池借入ETH,BendDAO将从抵押借贷利息中抽取30%作为管理费,并100%分给veBEND持有者。BendDAO采用了OpenSea的NFT地板价作为NFT抵押品的价格数据,且仅支持蓝筹NFT资产的地板价进行链上喂价。

具体来说,BendDAO具有以下特点:

随时借用和偿还ETH:即时NFT抵押贷款可为蓝筹NFT持有者带来即时流动性,NFT持有者可以随时借用和偿还 ETH。面向NFT持有者的无需信任的流动性解决方案。用户存入NFT作为抵押品能够借用以太坊,存入的NFT则将被放入NFT池并转换为boundNFT。

48小时强平保障:为避免市场波动造成的损失,借款人将有48小时的清算保护期来偿还贷款。如果在48小时清算保护期内偿还,该NFT支持的贷款将永远不会被清算。当然,为了安全和公平,即使在NFT底价恢复到正常价格后,借款人也必须偿还部分贷款债务以及向清算人支付违约金(违约时标价的1%)。而在Bend Auction机制下,只要出价高于地板价,任何投标人都可以获得NFT的所有权。Bend Auction则取决于系统内贷款的“健康状况”,与债务、地板价和清算门槛有关。一旦“健康状况”小于1,任何人都可以参与拍卖(48个小时清算保护期后),只要出价高于之前的价格,投标人就可出价。

数据:超391万枚AXS将于本周解锁,价值约3577万美元:4月17日,据TokenUnlocks数据显示,本周(4月17日至4月23日)以下Token即将迎来解锁,其中:4月17日21:10:00,有3,914,250.02枚AXS(约合3577万美元)解锁,占总供应量1.45%;4月22日18:00:00,有18,075,990.62枚IMX(约合2132万美元)解锁,占总供应量0.904%;4月20日20:10:00,有192,307.69枚GAL(约合40万美元)解锁,占总供应量0.096%。[2023/4/17 14:08:08]

真正的所有权:当借贷人在BendDAO存入NFT后,该NFT将会被铸造成BoundNFT。BoundNFT与用户拥有的原始NFT具有完全相同的元数据和代币 ID,因此可用于社交媒体PFP。同时,为保护NFT所有者免受黑客攻击,BoundNFT不可转让且不可批准,但支持Flash claim,即在抵押借贷状态下可领取任何潜在空投,且同时获得代币奖励。

公平启动:BendDAO代币的10%用于IF0,即10亿枚$BEND。目前,BendDAO已通过IF0成功募集3000枚ETH,其中66%将用于支持ETH流动性池,34%用作协议日常维护和运营。值得一提的是,有大户在IF0时购买了价值2290枚ETH的代币。同时,BendDAO将代币总量5%以空投方式分配给整个NFT社区,包括蓝筹NFT持有者、OpenSea和NFTfi上的活跃交易者和参与者,及参与过Bend Rinkeby NFT借贷测试者。

目前,BendDAO已支持6种蓝筹NFT项目,包括BAYC、CryptoPunks、MAYC、Azuki、Clone X和Doodles。截至4月28日,BendDAO的资金池已存入超3.3万枚ETH,总锁仓价值已超6.6万枚ETH。此外,根据BendDAO公布的路线图,其将计划推出点对点NFT借贷业务、NFT资产跨链和无许可贷款池等。

NFTX

NFTX 是以太坊上将NFT作为抵押品,创建ERC-20代币进行交易的平台。具体为,用户将他们的NFT存入NFTX保险库并铸造成vToken,该代币代表对保险库内随机资产的索取权。vToken还可用于从保险库中兑换特定的NFT(需5%的费用)。这些好处包括:LP和质押铸造vToken可获得收益奖励;可为NFT项目提供更好的分配和价格发现机制;通过将其铸造为ERC-20并通过Sushiswap进行交换,可立即出售任何NFT;增加NFT投资者和投机者的流动性。

超过2500万个ApeCoin将于明日解锁,占流通量近8%:金色财经报道,超过2500万个ApeCoin将于9月17日被解锁流向启动贡献者,占流通量近8%。(CoinDesk)[2022/9/16 7:01:34]

NFTX是由以太坊知名开发者Alex Gausman推出,并完全由NFTX DAO社区治理,所有社区筹集资产为NFTX“资金库”资产,由$NFTX代币所有者管理。

MetaLend

MetaLend是一个 NFT 借贷协议,允许玩家抵押NFT资产进行借贷活动,采用了超额抵押贷款模式,用户可以贷出NFT资产评估价值30%的ETH。如果借款人的抵押品价值下降或利息上升至超过最大贷款价值比时,MetaLend将启动资产清算,将其抵押品以10%的清算折扣出售以偿还贷款。在整个过程中,出借方可获得借贷人总利息的85%,MetaLend则收取剩余的15%。

目前MetaLend还处于测试阶段,计划在第二季度正式上线。MetaLend前期以借贷Axie Infinity相关NFT资产为主,计划在未来两到三个月内与第二款基于Polygon 的游戏集成。今年4月,MetaLend宣布由Pantera Capital领投的500万美元融资,Collab+Currency、Ancient8等参投,本轮融资资金将用于产品研发、扩充团队和营销活动。

Flowty

Flowty是一个点对点NFT借贷市场,借款人能够使用基于Flow的NFT资产作为抵押品获得流动性,贷方通过NFT担保贷款产生利息收入。借款人在选择要抵押的NFT后,可输入贷款金额、贷款利率和期限进行申请,抵押品会转移至Flowty的智能合约中。如果借款人在到期前成功偿还贷款,那么抵押品NFT将自动转移至借款人;如果借款人未能在到期前归还贷款,那么抵押物自动转移给贷方。

而Flowty则从每笔贷款中收取费用,并负责监管抵押资产,直到贷款期限结束。目前,Flowty已支持的项目包括NBA Top Shot和Ballerz,未来将计划添加更多基于Flow的项目。今年4月,Flowty完成450万美元首轮融资,Greenfield One和Lattice Capital共同领投,Dapper Labs、Stermion、TinyVC、Luno Expeditions和Red Beard Ventures参投。该笔资金将用于平台开发和充实开发团队。

Poly Network攻击者称其USDT账户未被解锁,也未准备好本周提供密钥:8月19日消息,跨链互操作协议PolyNetwork攻击者针对此前PolyNetwork邀请其为首席安全顾问并希望其能尽快提供私钥一事回应称,还没准备好在本周发布密钥,PolyNetwork的文章非常有说服力,但行为不够有信服力,甚至没想过要解锁我的USDT账户。

对此,PolyNetwork团队称,关于USDT账解锁问题,已经在和Tether沟通。希望白帽攻击者能够在本周将DAI退还,之后将转换为USDC。我们决定使用中继链验证者的多重签名来授权PolyNetwork的去中心化升级,也可以将白帽的地址列为验证者。

金色财经此前报道,Polynetwork多签钱包发生大额转账,攻击者归还价值约9700万DAI。[2021/8/19 22:23:33]

Arcade

Arcade是个面向机构贷款机构和高净值散户投资者的NFT借贷平台,前身是NFT 流动性的基础设施层Pawn.fi。用户可抵押自己的NFT资产进行借款,或借出自己的Token来赚取利息。

具体来说,NFT持有者可通过Arcade将他们的一个或多个NFT资产作为抵押品包装成wNFT,并设置借入Token种类、金额、利息、时间等信息后申请贷款。Arcade会将wNFT所锁定至其托管智能合约中,若借款人未能按时还款,那么wNFT会转移到持有债权凭证的用户地址中。Arcade将从借款人发起的每笔贷款中收取支付本金的2%。

2021年12月,Arcade完成了Pantera Capital领投的1500万美元A轮融资,Castle Island Ventures、Franklin Templeton Blockchain Fund、Golden Tree Asset Management、Eniac Ventures、Protofund和BlockFi首席执行官Zac Prince等参投。

Drops

Drops是一个提供跨链流动性和借贷的NFT平台,贷款业务是基于Compound的金融功能而打造,可将图片、元宇宙物品等类型的NFT资产作为抵押品取即时贷款,且无需中间商。当用户需在选择同品类的借贷池后可抵押NFT获得dNFT,Drops会根据Drops NFT Floor TWAP、NFTX Floor Price TWAP和Chainlink NFT 预言机手机的数据聚合成一个加权平均底价,持有者可借款额度最多为NFT资产价值的60%,而支付的利息多少将取决于资金池的资金量和NFT供给。资金池内的资产由抵押品资产和可借入代币组成,目前出借人可以将主流加密资产存入对应的资金池生息,支持的加密资产包括USDC、ETH、WBTC、ENJ、Matic和DOP。

数据:价值9869枚比特币的GBTC份额将于本周解锁:据欧科云链OKLink数据显示,灰度近一周累计增持109枚ZEC,2513枚ZEN,4.24万枚XLM,15.81万枚MANA,5276枚LPT,3169枚FIL,3.65万枚LINK以及23.25万枚BAT。

同时本周灰度GBTC信托将有价值9869枚比特币的GBTC份额将解锁。4月28日解锁份额达到5164枚比特币。解锁后,GBTC股票将可进入OTCQX市场进行交易。[2021/4/26 20:58:52]

Nexo

数字资产金融服务机构Nexo与三箭资本推出了中心化的NFT借贷平台,用户在填写KYC申请表后可借用稳定币、ETH和其他加密资产,还可以授权Nexo使用发行的加密信用代表其执行NFT购买。目前Nexo仅支持Bored Ape Yacht Club与CryptoPunks作为抵押品,且要求抵押的NFT价值必须超过50万美元,年化借贷利率约为12%至15%,贷款价值比在10%至20%之间,即价值50万美元的NFT可获得5至10万美元的贷款。用户在偿还贷款后,Nexo会立即返还 NFT,若到期未偿还全部贷款,NFT资产将作为偿还款转至Nexo。

Pawnfi

Pawnfi是一个去中心化借贷市场,可为各类非标资产提供典当、租赁、交易和拍卖,其中非标资产包括NFT、LP 代币、效用币种和另类组合等。与其他交易协议和借贷协议相比,Pawnfi将资产所有权、使用权和收益权进行分离,即资产持有者可在不丧失资产所有权的情况下同时获得贷款资金、租赁收益、挖矿奖励等。目前,Pawnfi已正式上线了测试网。

2021年11月,Pawnfi宣布完成Digital Currency Group领投的300万美元融资, Animoca Brands、Dapper Labs Polygon、DeFi Alliance和Hashkey Capital等参投。

JPEG'd

JPEG'd属于资金池类的NFT借贷平台,在借贷机制上采用了MakerDAO的CDP(抵押贷稳定币)模型,协议使用者质押NFT进入协议,借出NFT抵押生成的稳定币PUSd,最多可以借入 PUSd 底价的 32%。JPEGd的第一个允许抵押的NFT是CryptoPunks,初始设置的借款年利率是2%,借款一次性费用0.5%。JPEG'd将LTV (借款价值/抵押品地板价) 设置为32%,当LTV达到33%时就会触发清算。由于NFT地板价格波动较大,JPEG'd采用了Chainlink作为其数据源,核心是时间加权平均价格。值得一提的是,JPEG'd设计了一种新颖的保险机制,用户可选择为其贷款支付5%的借款费用用于保险,一旦被清算,他们可在偿还债务、应计利息和25%的清算罚款后回购NFT,但需在72小时内偿还这笔债务,否则改NFT将归为JPEG'd DAO所有。

而在PUNK vaults运行稳定后,JPEG'd抵押品还会接入BAYC、Azuki、Clone X、Mutant Ape Yacht Club、Moonbirds等蓝筹NFT。

Themis

Themis是一个基于以太坊的抵押贷款协议,兼容ERC-721/ERC1155资产,允许用户在资金池和NFT抵押者之间创建匿名借贷,包括Uniswap-V3 LP仓位。同时,做市商也可以通过与资金池形成贷款结算关系,借入加密资产用作其他用途,从而获得做市收益。另外,借贷人返还本息后,Themis将对用户返还收取5%的利息。

借贷池

用户可通过将资产存入资金池中获得有息SP-token;

SP-token与存入资产之间形成 1:1的锚定关系;

借贷池与保证金形成的约定利率将根据池的使用率自动调整;

用户可以创建Vault以生成长期存款并获得NFT存款证明。

借贷

允许用户通过抵押包括UNI-V3 NFT在内的NFT来借入资产(抵押率:0.65-0.75);

Uniswap的V3预言机用于报价,可根据要求提供 TWAP(时间平均定价)。

当满足清算条件时,抵押物将被清算,以确保贷款来源的安全。

用户返还本息后,协议对用户返还收取5%的利息。

清算

Uniswap-v3-TWAP用于报价。

本金余额加上利息/抵押品价值> = 抵押品系数(0.8)时发生清算。

清算人将在清算结算后立即获得治理代币奖励。

拍卖

对清算财产发起荷兰式拍卖,每4个小时减少5%。

清算人必须出价至少80%的NFT抵押品价值。

清算完成后,本金和利息将被退回,剩余资产将转移至Themis国库。

NFT头像

NFT Avatar代表用户的VIP身份;

具有允许NFT签名约束的用户地址可选择更高的抵押贷款利率进行借贷;

当用户行使此权限时,合约会验证借款人地址中包含的NFT余额。

Pine Protocol

Pine Protocol是一个去中心化的NFT支持的借贷协议,投资机构包括Sino Global Capita、Alameda Research、Amber、Spartan等。Pine Protocol支持在OpenSea上交易的以太坊 NFT作为以ETH支付贷款的抵押品,Alpha版本中抵押品价值通过Opensea API近7天地板价计算的。如果借贷人未能在贷款到期前还清债务或超过LTV,资产将会被被清算。目前,借贷功能只对PineDAO和少数白名单机构开放。此外,除了以太坊,未来Pine Protocol还计划支持Solana、BSC、Polygon、Avalanche和Fantom等。

Vera

Vera是基于NFT的DeFi协议和融资解决方案,允许用户出租、借出或抵押NFT资产。使用Vera的应用程序和游戏,允许其NFT用户直接在Vera技术支持的 NFT市场上进行立即购买、稍后付款或超时付款。如果买方或借款人在 NFT 融资或借贷期间未能履行其付款义务,Vera将确保NFT以无需信任的方式退还给有效托管人。而租赁功能允许NFT收藏者通过将他们的NFT借给他人来赚取收入或版税。如果未支付租金或租赁合同终止,NFT将退还给其所有者。

2021年8月,Vera完成Animoca Brands领投的300万美元融资,其他参投机构包括OKEx Block Dream Fund、Genesis Block Ventures、Krypital Group、Shima Capital、SL2 Capital和Mozaik Capital等。

Floor?DAO

Floor DAO 是一个去中心化的 NFT做市协议,初创成员是NFTX的开发人员和设计人员,其为Floor DAO库中包含的所有NFT集合提供深度、粘性的流动性。Floor DAO使用OlympusDAO首创的债券和rebase机制来积累生产NFT流动性,然后将其部署在 NFTX 保险库等策略中以产生收益。

而Floor DAO作为Olympus V2合约的一个轻型分叉,这意味着Floor DAO可使用Olympus V2的bonding机制,分发折扣的FLOOR代币以换取PUNK和PUNK-ETH的流动性。同时,Floor DAO还将使用Olympus V2的rebase机制,根据国库的增长来分配协议奖励,这些奖励可以来自于国库所赚取的NFTX费用。今年2月,Floor DAO购买价值516万美元CryptoPunks系列NFT,以增加金库流动性。虽然Floor DAO的主要测试对象为蓝筹的PUNK,但未来其打算引入更多的蓝筹NFT。

区块链世界里最神秘的人,非比特币发明者中本聪莫属。一直以来,关于他的江湖传说不断,就像秦始皇陵园,只知道存在过,不知道是怎样的一个存在.

1900/1/1 0:00:00本文将主要从资产跨链桥的安全性出发,根据谁在验证系统进行分类,并选取三个近期热度较高的 Trustless 跨链桥,分别从各自的运行原理、团队、投融资以及费用等,总结出优缺点.

1900/1/1 0:00:00当我们沉浸在对 Web3 无限未来的畅想中时,不知道有多少人注意到了,当下有关 Web3 的叙事带给我们的体验实际上并没有「那么好」.

1900/1/1 0:00:00头条▌欧盟委员会考虑限制稳定币发行金色财经报道,根据一份文件,欧盟委员会在考虑对稳定币取代法定货币广泛使用的能力进行严格限制.

1900/1/1 0:00:00铁子们,下面的内容是我在过去 4 年的币圈大周期中摸爬滚打悟出来的想法:1. 95% 的币圈参与者从来没有阅读过项目的白皮书.

1900/1/1 0:00:00游戏巨头们和它们的工程师们在应用NFT方面产生了难以弥合的分歧。去年的NFT交易狂欢,让游戏行业看到了巨大机遇.

1900/1/1 0:00:00